契约型私募基金、资产管理计划和信托计划,这“三类股东”是新三板头疼已久的话题。

直接股东或间接投资人中含有“三类股东”的企业,由于不符合上市监管“股权清晰”的审核要求,IPO之路障碍重重。而三类股东的重灾区,就集中在新三板企业、私有化回归的中概股和互联网企业。

笔者分析了四家含有“三类股东”却顺利过会的企业,发现三类股东是新三板企业IPO过程中需要处理的棘手问题,但并不是实质性障碍。现在监管层尚未明确表态“三类股东”是否股权清晰,但已明确表态需要穿透至自然人或国资主体。

建议企业如果含有“三类股东”,能清理的话尽量清理。虽然证监会尚未表态,但根据已有案例(海容冷链等因含“三类股东”直接持股情况IPO申请审核进度相对较慢)可以看出“三类股东”目前还是会影响审核进度。

“三类股东”问题一直是证监会的关注重点

▲

有“三类股东”的企业过会难,主要是因为不符合上市监管“股权清晰”的审核要求。

证监会《首次公开发行股票并上市管理办法(2015年修正)》十三条、《首次公开发行股票并在创业板上市管理办法(2015修正)》第十五条规定的发行条件为,“发行人的股权清晰,控股股东和受控股股东、实际控制人支配的股东持有的发行人股份不存在重大权属纠纷”。

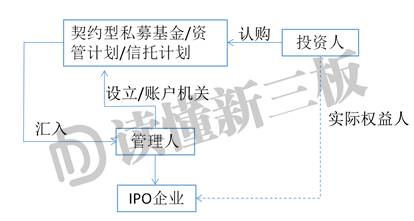

(契约私募/资管计划/信托计划运作模式)

“三类股东”具有管理人、产品、投资人相分离的特征,且投资人可以较为自由地转让及变动,第三方较难通过公开渠道获得最终投资人及权益持有人情况。

基于以下考虑,含有“三类股东”的企业被普遍认为不符合上市监管“股权清晰”的审核要求:

(1)出资人和资金来源很难穿透核查。可能存在股份代持、关联方隐藏持股、规避限售,甚至利益输送问题;

(2)可能导致公司股权结构不稳定。IPO排队时间普遍较长,在此期间,如三类股东出现到期兑付、份额或收益权转让等情形,将造成被投资公司股权结构不稳定。

在今年,“三类股东”问题被进一步明确。

2017年3月16日,上交所旗下的微信公众号“上交所企业上市服务”上发布文章——《新三板挂牌企业IPO需要注意什么问题》,其中对于“三类股东”问题的表述为:对于信托计划、契约型基金和资产管理计划等持股平台为拟上市公司股东的,在IPO审核过程中,可能会因存续期到期而造成股权变动,影响股权稳定性。因此拟上市公司引入该类平台股东时应在考虑股权清晰和稳定性的基础上审慎决策。

6月30日,证监会官方网站披露万马科技股份有限公司的创业板IPO申请文件反馈意见,其中明确提及三类股东需穿透核查至自然人或国资主体。

(“标明属于资管计划、信托计划、契约型基金的发行人股东情况,说明发行人股东适当性,法人或机构股东的股权结构情况(直至自然人或国资主体)。”)

可以看出,证监会对“三类股东”问题非常重视。

笔者分析了4家有“三类股东”却顺利上会的企业,对证监会的核查重点进行了明晰。

四个过会案例分析,

证监会的核查重点需关注

▲

目前已有通过上市审核的存在“三类股东”的企业,如常熟汽饰、海辰药业、碳元科技、长川科技等。

通过反馈意见,笔者发现,关于“三类股东”,证监会的核查重点主要集中在三方面:

(1)主体资格:该类股东是否依法设立并在有关监管部门办理备案手续;

(2)投资范围:核查该类股东的存续期限、投资范围,确认其投资拟上市公司是否违反相关资格协议等文件或存在障碍;

(3)关联关系核查:对于股东中的资管计划或契约型基金,要核查其权益人是否为发行人的控股股东、实际控制人、董监高,是否存在代持关系或利益输送等。

虽然证监会对这四家公司的“三类股东”问题非常关注,但这4家公司最终还是过会,为什么?为了更详细说明,笔者对这4个案例的股权结构进行了分析:

① 常熟汽饰

持股说明:招商财富资产管理有限公司管理下的“招商财富-金石母基金专项资产管理计划”和“招商财富-金石母基金 2 号专项资产管理计划”认购金尚资管的合伙份额,金尚资管认购金石泽汇的合伙份额,金石泽汇认购中信资本的合伙份额,最终间接持有常熟汽饰的股份。

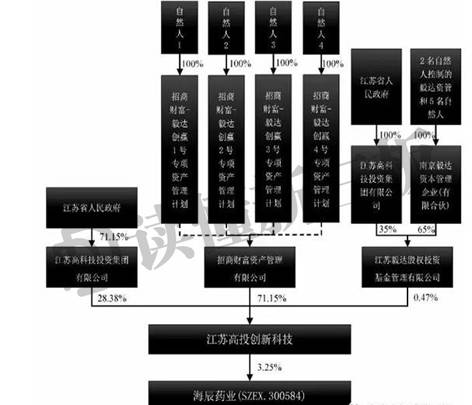

② 海辰药业

持股说明:招商财富资产管理有限公司管理下的4个专项资产管理计划(“招商财富-毅达创赢1号专项资产管理计划”、“招商财富-毅达创赢2号专项资产管理计划”、“招商财富-毅达创赢3号专项资产管理计划”、“招商财富-毅达创赢4号专项资产管理计划”)认购江苏高投创新科技的合伙份额,间接持有海辰药业的股份。

③ 碳元药业

持股说明:招商财富资产管理有限公司管理下的“招商财富-金石母基金专项资产管理计划”和“招商财富-金石母基金2号专项资产管理计划”认购金石泽汇的合伙份额,金石泽汇认购君睿投资的合伙份额,间接持有碳元科技的股份。

④ 长川科技

持股说明:浙江天堂硅谷资产管理集团有限公司通过契约型私募基金(已备案)投资浙江天堂硅谷盈丰股权投资合伙企业,以受让杭州高科技创业投资管理有限公司、科学技术部科技型中小企业技术创新基金管理中心所持的天堂硅谷合丰出资额,间接持有长川科技股份有限公司的股份(该契约型私募基金共有16名投资人,资金均来自自有或自筹资金)。