添信资本,专业资产管理机构和精品投行;

添信学院,系统、前沿的资本市场培训;

并购汪·添资本社群,高端人脉与价值分享平台;

添加微信18519783108为好友,点击上方加关注

↑

投融资、并购交易需求

请微信/电话 小汪185 1966 7158

添信学院:

专题课程+趋势研讨

:

线上课程包

2017并购汪榜单

:

提名中

加入会员:

前沿会员

请微信/电话 汪老师185 1978 3108

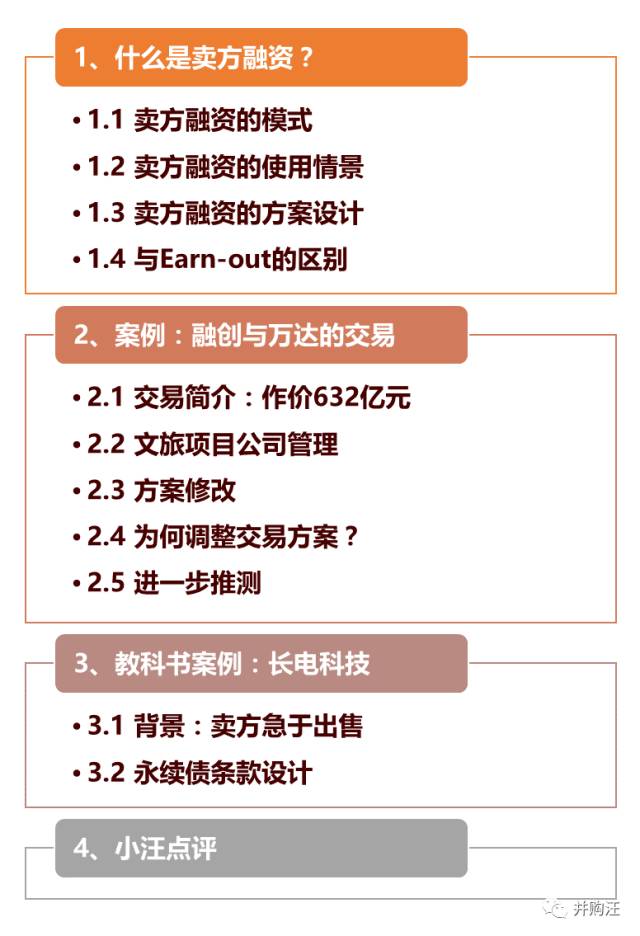

跨境并购融资难?出境难?卖方融资或大有可为!

2017年以来,跨境并购监管趋严,资金出境困难。这样的环境下,越来越多进行跨境并购的企业希望寻求境外融资方案。境外募资方案怎么操作?如何获得境外资金?成了大家关心的热点问题。

今天小汪@并购汪为大家介绍一种跨境并购中可以运用的融资方式:

卖方融资。卖方融资,也可以起到境外融资的作用,可为国内企业跨境并购减轻资金压力。

卖方融资(Seller financing),通俗地说,指的是卖方为买方提供贷款,从而为买方的融资提供资金支持。站在卖方的角度上,有点“拿自己的钱收购自己”的意思。

这种融资方式看起来不同寻常,但实际上,它没那么罕见。卖方融资可以成为国内企业跨境并购的有力融资方式。

卖方融资通常在什么情况下运用?卖方融资方案设计的重点是什么?国内企业跨境并购可以获得卖方融资吗?

小汪@并购汪从头分析。

关于跨境并购交易,包括方案设计、交易结构设计、估值方法、财务回报、合规问答等方面的分析,有兴趣的小伙伴们可以参考并购汪研究中心最新上线的

《跨境并购》

专题报告。该报告针对跨境并购,进行了针对实务操作的、最前沿的专题讨论分析,并且收录了最新最有启发性的相关交易案例。

卖方融资指的是卖方为买方提供贷款,从而为买方的融资提供资金支持。卖方融资的步骤如下:

(1)卖方为买方提供贷款,贷款期限往往在3年至5年,利率由买卖双方互相商定;

(2)买方使用自有资金及卖方贷款收购标的100%股份,标的股份交割;

(3)买方按约定,在未来几年内分批偿还贷款。

也就是说,

交易后买卖双方会形成信贷关系,卖方会成为买方的债主并分期取回并购价款。

在国外,卖方融资最常用在小微企业(小餐馆、杂货铺、咖啡馆)的收购交易中。原因很简单,小微企业的买主通常为资金实力不足的个人企业主,难以一次性支付收购对价,也不具有获得银行贷款的能力。因此卖方通常会为买方提供长达5年的递延贷款。

卖方融资相当于变相的分期付款方式。但交易完成后,买卖双方会形成信贷关系。对于卖方来说,这比分期付款的安全度更高。卖方融资方案也会在大体量并购中出现。

小汪@并购汪将卖方融资的应用情景特点总结如下:

(1)买方资金实力不足,并且难以取得金融机构提供的并购贷款;

(2)卖方急于出售标的,目的为进行战略调整,或者以合适的价格快速出售标的并回笼部分现金;

(3)标的通常经营状况不佳,或者所处行业陷入低潮期,因此卖方有出售的动机,买方也难以进行LBO操作。

根据

《跨境并购》

专题报告,卖方融资,简单说就是卖方为买方提供贷款。卖方融资的设计方案实际上和一般并购贷款的方案设计很相似。典型的卖方融资有以下特点:

(1)卖方贷款占交易作价的比重很灵活,低至20%,高至100%。

而一般第三方并购贷款占交易作价的比重一般在60%以下。

(2)卖方贷款的利率、期限可双方自由协商。

相较市场水平更低的利率,可视为卖方对买方的让步,透露出卖方急于出售标的的信息。反之,相较市场水平更高的利率,可视为买方对卖方的让步,透露出买方急于获得标的,但是融资能力不足的信息。

(3)增信措施通常包括质押标的股份。

(4)卖方贷款通常会约定标的在收购之后关键财务指标需达到一定标准。

买方还款的资金来源通常来自标的现金流。

因此,标的未来业务发展情况至关重要。卖方贷款还会约定,贷款未偿还之前,买方不能通过并购重组等方式

变相转移标的的资产及业务;

贷款未偿还之前,标的

不能向买方分红

等条款。

可能有读者会联想到“或有对价支付法”(Earn-out)。或有对价支付法也是国外常见的收购方式,这两年已经在国内企业的跨境并购中流行起来。

或有对价支付法也是一种分期支付方式,但它的应用情景与卖方融资的应用情景是非常不同的。

《并购汪市场观察》

已详细分析Earn-out支付法如何设计、如何更好地达到交易双方的平衡、如何降低跨境并购的风险。

我们在

《跨境并购》

专题报告也会对比这些支付方式。或有对价支付法指的是买方首期收购标的的部分股份(控股权),并与卖方约定,假设标的未来关键指标(净利润、EBITDA、毛利率、营收增长率等)能够达标,那么买方会按约定价格收购标的剩余股权。如果关键指标未能达标,买方可以以更低价格收购标的剩余股权,或者不收购剩余股权。

或有对价支付法的目的是实现买卖双方的对赌。

标的的卖方通常为标的的创始人或管理层,对标的的经营管理有极大影响力。或有对价支付法可激励卖方在标的股份交割后1到3年内改善经营,实现标的被收购后的平稳过渡。

或有对价支付法提高了买方投资的安全性。一般来说,或有对价支付法会设置一个比较高的收购价格,从而激励卖方努力实现对赌。

而卖方融资主要目的为解决买方的资金问题。在卖方融资方案中,交易完成后买方获得标的股份,并享有标的的经营权。卖方不必再承担标的后续经营的责任。即使标的未来业绩不佳,买方也需要偿还卖方贷款。

因此,也可以理解为,卖方融资方案中,卖方将对标的的股权投资转变为对交易对手的债权投资,也就是对标的的间接债权投资。卖方替代了金融机构的作用。

当标的未来盈利能力得不到金融机构肯定、买方无法获得金融机构贷款时,卖方会提供融资,也是因为卖方作为标的原股东,更看好标的未来发展。通常来说,买方因为享有标的未来经营权,卖方会看重买方的产业背景及管理能力。

融创中国(1918.HK)于2017年7月10日宣布与万达商业签订框架协议,拟分别作价人民币295.75亿元、人民币335.95亿元,收购中国13个文化旅游项目公司(即“目标项目公司”)91%权益、76家城市酒店(即“目标酒店资产”)100%权益,交易金额合计为人民币631.70亿元。

本次交易对价分4期支付:

(1)框架协议签署当日,买方支付25亿元;

(2)2017年7月31日或之前,正式协议签署后,买方支付126.34亿元;

(3)正式协议签署后90天内,买方支付335.95亿元;卖方收到第三笔支付款后5个工作日,通过指定银行向买方发放贷款296亿元

(期限为三年,利率为银行三年期贷款基准利率),

买方收到该贷款后2日内,向卖方支付剩余对价295.75亿元。

卖方向买方提供296亿元的三年期贷款,实际为卖方融资方式。

值得注意的是,这一贷款金额与万达13个文化旅游项目公司91%权益的金额是差不多的。

假设将贷款与文旅项目对应,融创对13个文旅项目公司的收购,拟使用100%的卖方融资;将贷款与整个交易对应,融创拟使用47%的卖方融资。

无论如何计算,这一卖方融资的比例都是比较高的。

这一卖方贷款期限3年,利率为银行三年期贷款基准利率,对于融创来说,这一融资方案是相当不错的。

而对于万达来说,通过这一交易,可以快速回笼336亿元现金,并且在未来3年可取回296亿元现金。

协议对13个文旅项目公司的后续管理约定如下:

目标项目公司由买方独立营运管理,

买方委派目标项目公司常务总经理,并负责销售物业。卖方委派目标项目公司总经理,并

在目标项目公司名下设立持有物业项目部,并由卖方委派项目部总经理,负责持有物业的运营……

十三个文化旅游项目持有物业的规划方案、建设等,按照卖方已确定的方案和计划执行。新发展的文化旅游项目的产品定位、建设节奏、目标成本由卖方制定方案和计划,由买方审批……十三个文化旅游项目的管理成本由目标项目公司承担及每个目标项目公司每年向卖方支付人民币5,000万元的管理咨询费,合同期限为20年。

可见,融创将拥有文旅项目经营的最终决定权,但万达会深度参与文旅项目的经营。这与一般卖方融资方案还是有所区别的,较为有利于买方。

这一方案,也说明了,融创看好万达的管理能力;而万达可通过此次出售快速回笼336亿元资金。

但根据融创中国2017年7月19日的公告,这一收购方案已进行较大调整,卖方融资设计已被取消。

方案主要变化如下:

(1)13个文旅项目公司91%股权价格调整为438.44亿元;

(2)融创不再收购76家城市酒店资产;

(3)取消卖方融资方案,融创将以内部资源支付收购价款。

原来,在2017年7月19日,万达、融创已与富力达成了协议。万达将转让77个酒店资产(并不是76个)给富力,作价199.06亿元。这一酒店资产的转让价格有明显的下降。

但是,万达此次向融创出售文旅项目、向富力出售酒店资产,总的对价是637.5亿元,和原先方案的总对价几乎一样。

这一新方案明显是有利于万达的。因为取消了卖方融资方案,万达可以马上从融创和富力两个交易对手获得637.5亿元。

小汪@并购汪认为,交易方案的调整,重点在资金方案上。

原本万达急于出售文旅项目和酒店资产,但是标的体量太大了,交易对手融创可能资金能力不足,因此万达提供卖方融资,实质就是一个更加安全的分期付款方案。这一方案使得万达可一次性收回336亿元资金。

富力加入交易之后,万达可以将两个标的分别出售给融创与富力。标的分开之后,两个交易对手的资金能力都是足够的。因此万达可以一次性收购600多亿元资金。

但是,融创获得的文旅项目标的交易价格上涨了,富力获得的酒店资产价格下降了。

有社群群友对这一交易作出了推测:原本融创只想收购文旅项目,不想收购酒店资产,于是万达提供了占交易作价一半金额的卖方融资,吸引融创收购标的;

但是,富力参与了交易。富力的目标是收购酒店资产。于是万达将文旅项目与酒店资产分开出售。由于融创已不再需要收购酒店资产,资金压力降低了,也就不需要卖方融资了。

这一解释还是挺有道理的。但是,文旅项目的价格怎么就上涨那么多呢?

从万达出售标的大改交易方案,我们可以看出,

卖方融资的应用场景是比较狭窄的。

当卖方只能找到一个买方,而且卖方非常急于出售的时候,卖方融资是一个好选择。但如果卖方能找到更有资金实力的买方,卖方融资就未必需要了。

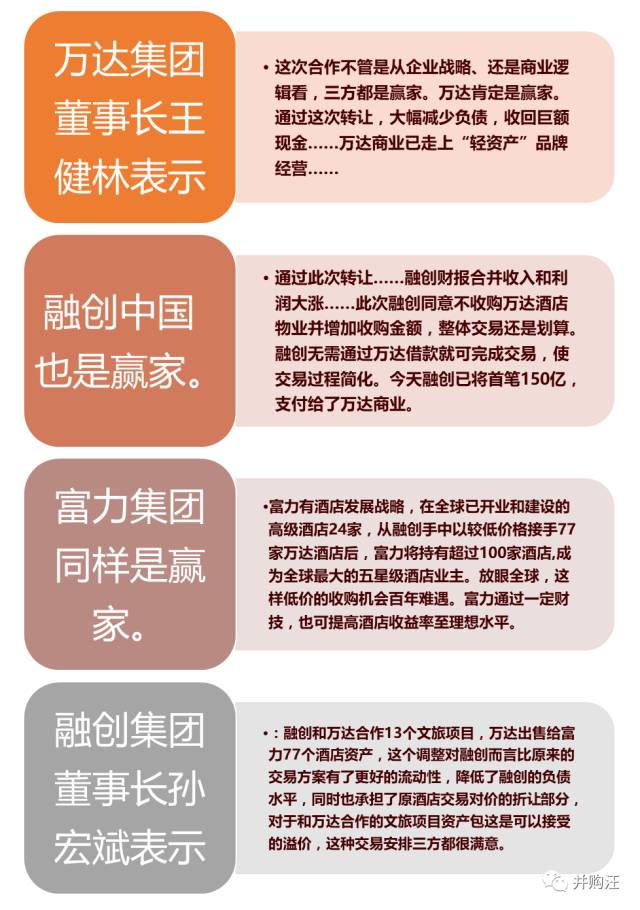

万达官网文章披露了交易各方对此次交易的看法,摘抄如下:

长电科技收购新加坡上市公司星科金朋的交易包含较为复杂的卖方融资设计。这一卖方融资方案堪称教科书级经典。对于长电科技的跨境并购“蛇吞象”交易,

《并购基金》

报告有更详细的分析。

星科金朋主要从事半导体芯片委外封装及测试业务,是全球半导体封装及测试行业的主要经营者之一。星科金朋最大股东为淡马锡全资子公司STSPL,持股比例为83.80%。

公告披露,STSPL因为标的业绩下滑,希望出售标的公司的股份。

星科金朋在2013年、2014年前三季度的归母净利润分别为-4,749万美元、-2,528万美元。

星科金朋的100%股份作价7.80亿美元。但是,按照跨境并购的惯例,收购方付出的代价不仅是7.80亿美元。

星科金朋超过8.00亿美元的债务设置了“控制权变更”条款。如果标的控制权变更,需要提前偿还债务。按跨境并购惯例,如果收购方不能为星科金朋进行债务置换,就需要承接标的的债务。

长电科技联合投资者设立并购基金长电新科收购了星科金朋100%股份。收购的同时,长电科技为标的进行了债务置换。

但是,债务置换的资金是有限的。交易对手STSPL通过认购标的发行的永续债的方式,为标的提供了大约2亿美元的债务置换资金。这一2亿美元融资,可以看作STSPL为交易提供的卖方融资。

早在长电科技对星科金朋的原股东发出要约收购之前,长电科技就与STSPL签订了协议。协议约定,STSPL需认购标的发行的永续债。

这一永续债金额为2亿美元。STSPL认购了99.92%的永续债。有力地为标的解决债务置换问题。

我们在

《跨境并购》

专题报告中作了专题分析,本案例中,永续债的基本条款如下:

(1)不设置固定赎回日,星科金朋无需强制赎回永续债;

(2)

长电科技作出了回购承诺。

如果星科金朋

三年后

仍无法赎回上述永续证券,永续证券持有人有权将所有永续证券出售给长电科技,长电科技作为永续证券担保人将按照出售价格偿付包括永续证券本金及所有应付未付的利息。

(3)累进利率制。自发行日起,前三年每年单利4%,第四年起上升到8%,此后每年上升1%,最高达到12%。

(4)设置了限制分红条款。永续债存续期间,未获得合计持有50%以上永续债面值的持有人的同意的情况下,星科金朋和其子公司均不能分红、不能支付优先级低于该永续债的其他债务的利息,也不能偿还优先级低于该永续债的其他债务的本金。

公告披露,这2亿美元的永续债为星科金朋的权益工具;同时列入长电科技的的负债科目。可见,这一永续债实际上是STSPL为长电科技提供的3年期借款。