「好几家评级公司最近都把百度评级展望调成负面了,你怎么看?」,有朋友知道我以长短仓的形式有做多百度,所以来问我的意见。

「我们是炒股的,去听债券评级机构的观点不是吃饱了」,我是这样回答的,「这就是一帮‘不高兴’,你要听了就变成‘没头脑’了!」。

▌ 评级机构的不靠谱

老实说,穆迪、标普、惠誉这三大评级机构,虽然外行人听着觉得是三巨头地位崇高,但是放在金融界里面,其实风评还真不怎样。

那本描绘 2008 年次贷危机的名作《大空头》中有这么一段描述,「在华尔街找不到工作的人,就去为穆迪干活」,光光是这一句,就可以看出作者对于评级机构从业人员素质的鄙夷。

当然,只是鄙夷素质也就罢了,之后拍成电影的《大空头》那段经典的台词,可就是直接质疑评级机构的操守了。

评级机构遭人嫌弃,也怪他们有时候的确不靠谱。

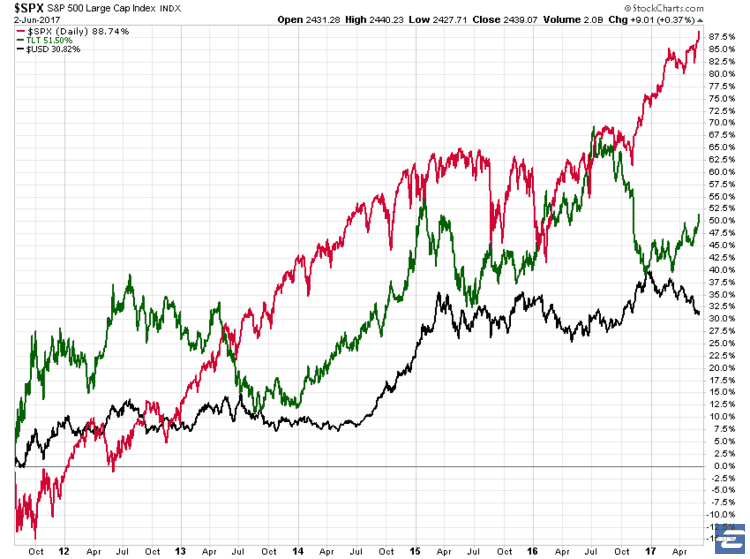

要说近年来最大的不靠谱,当属 2011 年 8 月,标普宣布下调美国主权信用评级,由 「AAA」 调降到「AA+」,评级展望为负面,这是美国历史上首次失去 AAA 评级。当时这个决定市场一片哗然,并造成了对金融市场巨大的冲击。

但是后来呢,下图是美股 S&P 500 指数、美债长期债券基金 TLT 和美元指数 USD 三者从 2011 年 8 月以来的走势,可以清晰地看到, 美股、美债和美汇都是在不断攀升,要是你相信了评级机构的评级,从上述三个资产中的任意一个撤离,都是要哭死了 。

▌ 「不高兴」的评级机构

当然,不在乎评级机构的观点,也不仅仅在于评级机构整体专业素养不佳、操守有缺的嫌疑,更在于对于一个股票投资者而言,专注于债券的评级机构其实并没有什么参考价值。

我之所以将评级机构称为「不高兴」,其实是基于债券评级机构和我等股票投资者对于一个事务的不同态度而来的。

股票投资,方法有很多种。有的人追求那些价格低于价值的价值投资法,而有的则是追求那些企业利润快速增长的成长股。所以对于一个股票的好坏,是相对多元化的。

但是债券就不一样了,债券只关心企业是否能够偿还本息,考虑的是最坏的情况,至于说企业发展赚更多的前,对于债券投资者而言是毫无意义的,因为你能拿回的就只是约定的本息。

从这个角度来说,炒股的天生是乐观主义者,而债券投资者天生就是悲观主义者——后者对于任何增加企业现金偿债风险的行为都不喜欢——哪怕有助于长期的盈利增收。

所以,一家公司,发行了 10 亿元的债券,然后账面上有 15 亿元现金,同时他停止所有的业务不花钱也不赚钱,对于债券投资者,这其实是个好债券,因为偿债风险近乎于零。

但是对于股票投资者,这样没有经营业务的股票,没有分红的潜力,没有业绩增长的潜力,只有清算的价值,显然算不上还股票。

可见,同样一家公司,股票投资者和债券投资者的立场是不同的,看待事物的态度也不一样——债券投资者就是那个「不高兴」,不愿意看到任何风险。

就说百度吧,以搜索引擎广告起家。但这块业务已经是相当成熟的业务,尤其是伴随中国的互联网渗透率越来越高,其实增长的潜力就不会太大了。

在这样的前提下,作为股票投资者,当然是希望看到百度能够有新的业务增长点。而从这几年来看,百度也是做出过许多的探索,比如近期频频亮相的百度人工智能和无人车业务,又比如此次评级机构颇有微词的金融业务。

作为一个股票投资者,其实我对于百度在金融领域的拓展,是持积极态度的。毕竟,这是百度在几大核心业务基础上的一个重要尝试,从去年从光大挖来了金融老将张旭阳开始,其实就有许多的拓展。

当然,这些拓展,普通人未必看得懂,甚至可能评级机构也未必看得懂。在这个问题上,就像纽约大学斯特恩商学院经济学教授鲁比尼先生所言, 评级机构采用一套节奏缓慢的专门方法 ,而要发现快速变化的全球经济中潜藏的风险,需要系统性、数据驱动的分析。

但是,看不懂,绝不等于就可以忽视。我们至少可以看看主流的领先的金融机构在做什么来进行推测。

比如 5 月 16 日,百度金融与佰仟租赁、华能信托等在内的合作方联合发行国内首单区块链技术支持的 ABS 项目,发行规模达 4.24 亿元。

对于这次的交易,百度从光大挖来的老将张旭阳在最近参加的 2017 清华五道口金融论坛的演讲中,有这样的一个评价:

把评级公司、律师、信托、原始权益人拉了进来,为大概将近一个包里的将近 2 万笔资产,用区块链打上标签。解决了资产债券化过程中信息的穿透透明性的问题,也解决了我们所谓风险隔离的问题。

也许,即使看了上面的评论,你依然不明白区块链的价值是什么。那么另一个可以作为类比参考的新闻则是不久前中国平安以金科空间站为名,推出了一系列的开放金融服务,其实最最重要的一项,就是区块链搭建服务。

平安作为业内在科技上一贯领先的金融巨头,不但大力推广区块链服务,而且此次还针对中小银行推荐区块链服务,那么我们可以认为区块链的确是金融领域眼下大热而且具有挑战性的一个技术应用。

那么从这个角度,类似百度的区块链项目,作为 ABS 项目的一个新趋势,其意义还是要重点观察的。

其实眼下百度有很多新技术推动下的金融业务,对于这些业务,从一个股票投资者的角度,着眼的其实不应该只是新业务的风险,而更多是对于传统业务模式的颠覆。

在这个问题上,我觉得张旭阳有一个观点把握住了这波金融 + 科技的命脉:

技术只是提高了我们的效能,但不应该改变我们金融的本质

但是在如何提升效能以及能够提升多少效能的问题上,其实充满了想象力。就像几年前,谁能想到因为人工智能的兴起,高盛的交易师,已经从几百个交易员变成 22 个交易员。

百度一直在推的教育贷款,其实就是基于搜索引擎和金融业务的交叉,比如最近百度和贵州合作的「贵州金融大脑」,就是用百度的人工智能技术来对中小微企业进行综合评估、融资撮合、智能监管等。

对于新技术推动下的新兴业务,对于百度的促进到底有多少?老实说这不是一个容易回答的问题。

毕竟,我们正处于一个以人工智能为代表的新技术大爆发的时代,即使是最顶尖的围棋国手们在一年前还看不出人工智能下围棋的威力,但是一年后却不得不承认尊称 AlphaGo 为「阿老师」。这样的变革,显然不是评级机构可把握的。

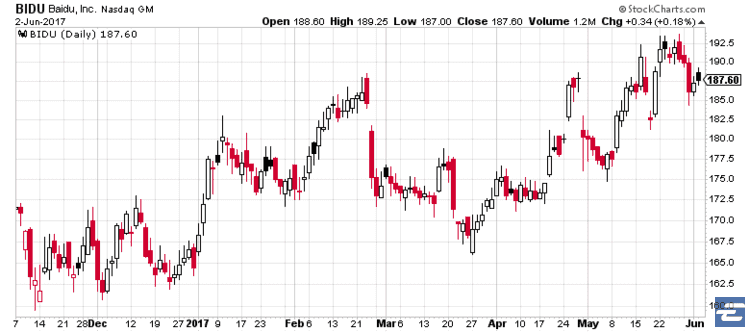

所以,作为百度的做多者,其实对于评级机构如何说,并不怎么在意。毕竟,比起评级机构的一纸公告,拿出真金白银来买股票的才是真正的决定者,看看近期百度的股票,至少是还在上升通道中的。

EarlETF(ID:Seekingbeta_earl)是由张翼轸撰写的原创投资理财微信公众号,是WeMedia自媒体成员之一,WeMedia是自媒体第一联盟,覆盖5000万人群。详情搜索“wemedia2013”