最近中国史上首发规模最大的公募基金成立,总规模高达909亿元,223户认购平均每户4亿。似乎随着委外市场的崛起,中国基金市场变为机构客户主导,或许我们还认为,这个趋势是正确的。因为我们知道美国股市是机构为主的市场,因此我想当然的认为美国基金市场应该也是机构客户为主。Look, 国内基金持有人结构,不也在朝机构化发展吗?这是市场成熟的必然趋势?

这两天有朋友又重新仔细阅读了ICI的2016年美国基金业年鉴,有了崭新的发现并纠正了我们的误解。美国公募基金规模16万亿美元,占全球公募基金总规模37.2万亿美元的48%

,并且9100万个人投资者持有公募基金总规模89%。

如果剔除货币基金,只考虑长期基金资产,零售客户比重达到95%。机构客户持有公募基金的11%,其中62%是货币基金。具体数据参见《

2016美国基金业年鉴(中文版)【电子版下载】

》。

有点小诧异,但转而一想,却也十分合理。公募基金最大优势,是高度监管,门槛较低,保护中小投资者,天然是为零售客户准备的。机构客户资金量大,具备投资能力和经验,希望投资产品更灵活的满足个性化需求,专户比公募更有优势。公募基金的高度严格监管,对零售客户提供了保护,对机构而言却是不必要的成本。只有货币基金例外,流动性的提供需要不同参与者一起参与,才能互补。

但是,尽管公募基金如此之多好处,为什么投资者不买基金更多去购买银行理财,而银行理财再反过来购买基金呢?或许作为基金从业者或者监管机构我们有N多理由:

其实,这些看似不合理现场是非常合理的。因为银行理财是固定收益的负债模式理财产品,而基金是浮动收益的净值模式产品。客户在银行购买理财产品之后,获取固定收益,银行通过自己投资或者委外投资给基金公司进行投资。也正因为银行理财是负债模式的,高于发行成本的收益归银行所有,低于发行成本的银行自己承担,而且银行理财产品直接竞争激烈,所以银行作为机构投资者会对基金管理费与托管费等各种费用斤斤计较……而且几乎天天关心基金投资运作,致使基金公司管理人员不敢有所懈怠……

无论基金监管机构、协会或者基金公司都高举者

投资者利益至上

的旗帜。但是,基金公司在很多实际行动上终究没有

说到做到

,最突出的老鼠仓的问题,已经得到有效扼制,我们不再多讲。

举两个例子(以个别基金为例,当然不能以点盖面):

(1)

2014年50ETF分红手续费135万元

在当今银行转账免费的大环境下,我不知道一次分红手续费的为何如此之多,难道是转一笔帐(分红给一个客户)收一次钱吗。这个费用基金公司可以代表投资者的利益与银行谈判吗?或许,你可以说这个是行业规则,但是当初个人转账收费也是行业规则,可现在呢?

PS:ETF基金已经是基金费率最低的金融产品!

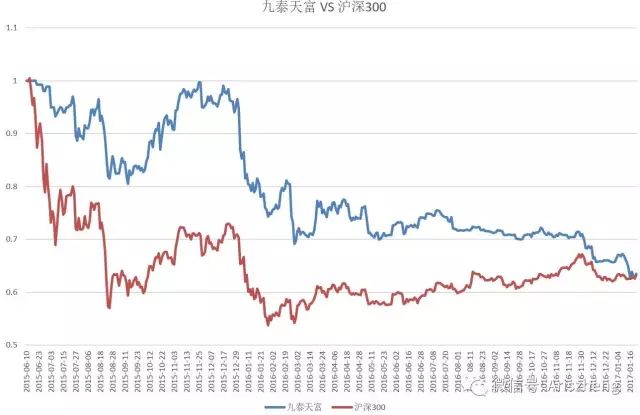

(2)2015-2016年

九泰天富(代码

001305

)的交易费用是管理费的3.3倍

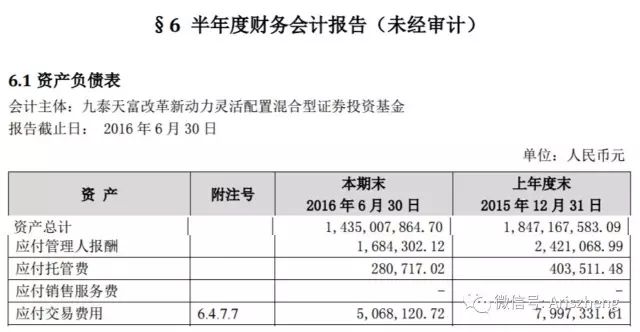

从基金年度会计报表中,我们清晰看到在2015年底基金的规模为18.5亿,管理费240万元,托管费40万元,还有一项是交易费用,俗称佣金+印花税,却高达800万元,基本是管理费的3.33倍,最后必须说明的是基金成立于6月份,这些都是半年的费用。在2016年年中,管理费是168万元,托管费28万元,交易费用是507万元,基本也是管理费的3倍以上。

我们可以得到一个粗略的数据管理费1.5%/年,托管费0.25%