1

一周“主题说”:国企股东回报机制重塑,如何把握改革带来的机会?

1

一周“主题说”:国企股东回报机制重塑,如何把握改革带来的机会?

1、国资委推动国企上市公司提高股东回报。

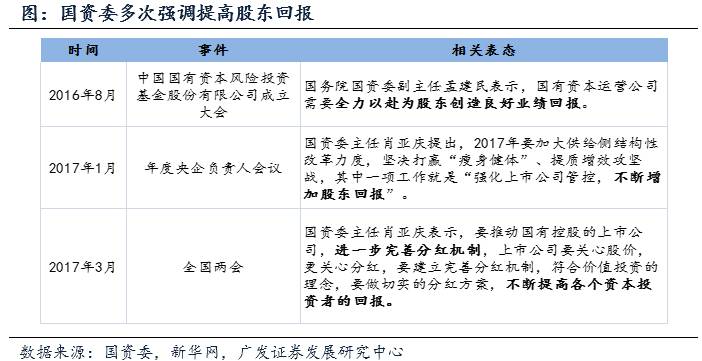

随着国企改革的推进,政策层面开始逐渐重视重塑国企股东价值回报机制,去年下半年至今国资委层面已多次强调未来要全力提高国企股东回报。

2、从

ROE

杜邦拆解看国企“增质提效”的改革目标。

在继续加杠杆空间有限的背景下,未来改善国企股东权益回报更多通过提升国企净利率及资产周转率。

3、从国企股东回报机制入手,如何把握改革带来的投资机会?策

略层面,我们中期内坚定看好国企改革投资机会,尤其是公司治理和股权结构改善的国企蓝筹。

国企改革是我们中期内持续看好的投资方向,2017年重点突破领域在于以“提质增效”为核心的混合所有制改革。投资者普遍认同国企改革的政策驱动逻辑,主要的分歧在于担心改革的政策主线难以把握,无法跟上改革的节奏。

针对此问题,本期“主题说”主要从一个国企股东价值回报机制重塑的机制解析国企改革脉络,核心逻辑如下:若以ROE指标衡量国企股东权益回报率,在继续加杠杆有限的背景下,未来改善国企股东回报更多依赖国企净利率及资产周转率提升。因此,国企改革的思路只能从“做大”国企转变为“做强做优”,从追求收入、资产考核向ROE、净利润及市值考核转变;同时,随着政策重视国企股东价值回报及分红,未来部分低估值的优质国企蓝筹在改革背景下股东回报机制将得到重塑。

策略层面,我们中期内坚定看好国企改革投资机会,尤其是公司治理和股权结构改善的国企蓝筹。

具体包括:

-

高分红潜力+国有资本投资公司试点,包括

招商银行

等;

-

央企里面偏“网状”的垄断性资产,近期建议关注铁路网及航空网国企改革,包括

中国国航、铁龙物流、大秦铁路

等;

-

区域层面看好供给侧压力较大的省份(山西)和改革模式市场化的省份(上海、天津、浙江),主要标的包括

西山煤电、隧道股份、浙商中拓、津劝业、泰达股份

等。

1.1 国资委推动国企上市公司提高股东回报

国企股相比民企股通常具有更低的PE及PB估值,但由于产权约束和公司治理制度长期缺位,二级市场上投资低估值的国企资产往往并不能带来高股东回报,体现为“价值陷阱”。

随着国企改革的推进,政策层面开始逐渐重视重塑国企股东价值回报机制,主要包括

强化上市国企公司治理在内的国企管控、提高国企分红、国企“瘦身健体”、国企提质增效

等多个方面,去年下半年至今国资委层面已多次强调未来要全力提高国企股东回报。我们认为,国企股东价值回报机制的重塑将提升上市国企投资相对吸引力,是国企改革的重要内涵之一。

1.2 从ROE杜邦拆解看国企“增质提效”的改革目标

2017年4月30日,A股上市公司16年年报业绩公布完毕。我们用ROE衡量国企股东权益回报率,从杜邦拆解的角度看国企股东价值提升方向,得出两个主要结论:

1

)“三去一降一补”背景下,国企加杠杆的逻辑弱化

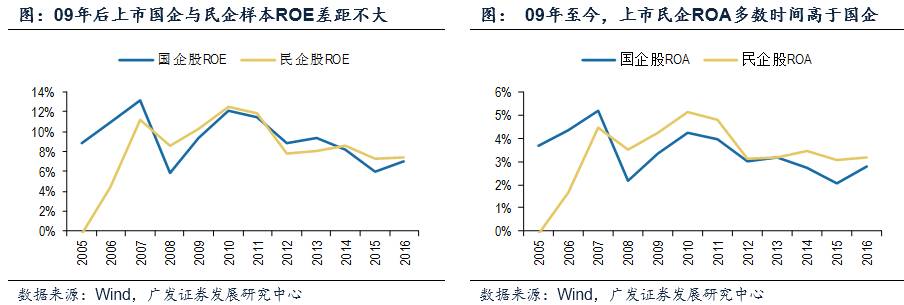

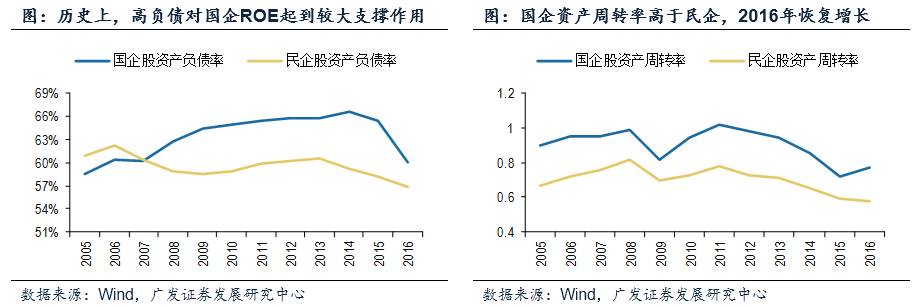

2009年后,国企与民企ROE差距不大,但多数时间国企ROA远低于民企。我们认为,

受益于一轮信用扩张周期,国企加杠杆对ROE起到了极大的贡献

。国企相比民企有更便利的融资条件,包括利率及信贷等各个方面,促使国企主动加杠杆以扩张资产负债表。

但“三去一降一补”的背景下,国企加杠杆已无空间。

2016年中央经济工作会议及全国两会均提到供给侧改革是今后一个时期内的重要改革方向,五项重要任务是“三去一降一补”。其中,去杠杆是防范实体经济杠杆率较高风险的重要手段。在“三去一降一补”的政策背景下,国企进一步加杠杆的空间已经不大,相反主动去杠杆成为常态。从2016年国企股样本的杜邦分解数据也可以看出,在去杠杆背景下国企资产负债率已由15年的65%明显下滑至16年的60%。

2

)去杠杆压力下,国企ROE关键在于提升净利率

上市国企与民企相比资产周转率指标并无明显劣势

,供给侧改革能够提升国企资产周转率但加速度已下降。

过去几年国企资产周转率降幅较为明显,政策在强调通过供给侧改革收缩资产端(去产能、去库存)来稳住资产周转率;2016年通过煤炭、钢铁等传统领域“去产能”实现了资产周转率的提升,但考虑到2017年去产能的边际力量在减弱,因此2017年开始国企资产周转率带动ROA的幅度预计有限。

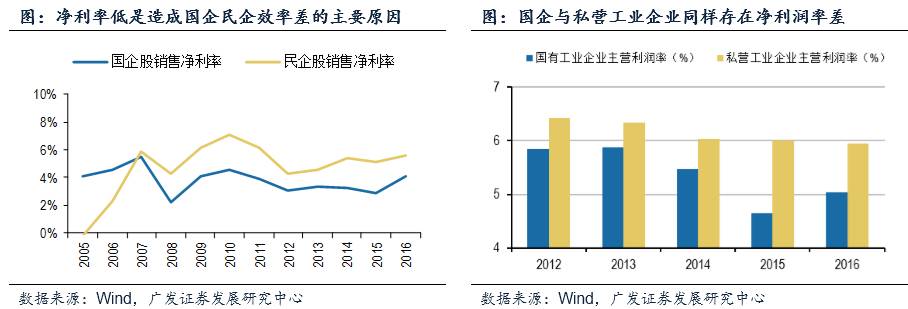

造成两者

ROA

指标“剪刀差”的核心因素在于净利率

。从上市国企与民企净利率数据对比来看,09年后国企与民企净利率水平一直存在“剪刀差”,近年来两者间的差距介于1.2%-2.5%之间;而考虑了未上市国企的工业企业主营利润率数据也展示了一副类似的图景。16年在国企改革全面推进的背景下,国企与民企之间的净利润率“剪刀差”有所收窄。

综上,若以ROE指标衡量国企股东权益回报率,在继续加杠杆有限的背景下,未来改善国企股东回报更多通过提升国企净利率及资产周转率。因此,我们从一个财务分析的视角可以验证2016年10月份以来国企改革思路的转变:即

从“做大”国企转变为“做强做优”,从追求收入、资产考核向ROE、净利润及市值考核转变

。

1.3 国企股东回报机制重塑,如果把握改革带来的投资机会?

无论从短期政策催化的角度,还是从中期内在逻辑的角度,都可以验证改革受益国企逐渐凸显的投资价值。如何把握国企改革带来的投资机遇?

我们基于国企股东价值提升的角度,一方面紧跟央企蓝筹分红的主线;另一方面从国企ROE的视角入手,关注由资产周转率及净利率提升带动股东回报提升的国企资产。

1

)央企蓝筹:高分红潜力

+

国有资本投资运营公司试点

2017年3月两会,国资委强调“提高国企分红,不断增加股东回报”,推动国企股东回报机制重塑

。

对于中小股东而言,增加分红比例直接意味着提升股东回报;对于大股东国企集团及国资委而言,高分红一方面意味着现金回报,另一方面也意味着集团层面的资本金得到充实。尤其对于一些进入国有资本投资公司试点的央企集团而言,上市央企层面的高分红将直接充实集团层面的资本金,为未来产业链整合提供资金支持。

如果考虑政策的延续性,今年以来煤炭集团龙头的超额派息事件并非个案,随着分红及税收制度逐渐完善,未来类似的高分红案例会越来越普遍。

我们认为,部分盈利能力强、现金较充裕、未分配利润多的国企蓝筹具备高派息潜力,尤其是进入到国有资本投资公司试点、集团层面有充实资本金需求的优质央企。

从前两批11家国有资本投资公司试点央企中上市国企2016年财务数据来看:1)

每股未分配利润

方面,招商银行、外运发展等每股未分配利润较高;2)

每股经营性现金流净额

方面,五矿发展、中粮地产等每股经营性现金流净额较高,其中五矿发展高达10.25元/股。

2

)央企混改:重点关注“网状”类垄断资产

从政策导向看,2017年央企混改重点发力的方向集中在

油气、电力、电信、铁路、军工、民航

等七大垄断领域,从试点进度来看,目前,第一批9家试点的方案已基本批复;4月13日,国家发改委新闻发言人严鹏程表示第二批10家混合所有制改革试点企业名单已经审议确定,发改委拟近期批复实施,预计年内将取得阶段性进展;第三批试点的遴选工作已经着手启动,石油、天然气混改试点将是重点。从国企股东价值改善的空间来看,我们比较看好央企里面一些偏“网状”的垄断资产,重点包括

电信网、铁路网、航空网

,这类资产的特点归纳如下: