专栏名称: 招商定量任瞳团队

| 招商证券任瞳团队——定量与基金评价研究成果展示平台 |

目录

相关文章推荐

|

大道无形我有型 · 回复@jrj007007007007: ... · 昨天 |

|

何夕 · #美股# ... · 2 天前 |

|

投资家 · 投资机构如何“花式”降薪 · 2 天前 |

|

金融早实习 · 招商期货2025年实习生招聘! · 3 天前 |

|

普益标准 · 理财产品2月兑付收益榜:城商行占比过半,谁能 ... · 3 天前 |

推荐文章

|

大道无形我有型 · 回复@jrj007007007007: 试过了,不是原来的体验,-20250312094806 昨天 |

|

投资家 · 投资机构如何“花式”降薪 2 天前 |

|

金融早实习 · 招商期货2025年实习生招聘! 3 天前 |

|

普益标准 · 理财产品2月兑付收益榜:城商行占比过半,谁能位居榜首? 3 天前 |

|

时尚女装搭配 · 春天买衣服,女人就买这6件最流行的! 7 年前 |

|

央视财经 · 【曝光】太坑了!海口又现欺客宰客:你在海边吃的竟是巨额"冰冻海鲜"! 7 年前 |

|

人民日报 · 【健康】肿瘤医院院长患癌后说了5句大实话!这十多年这样活下来… 7 年前 |

|

销售与市场 · 史玉柱:反思破产经历,“狂妄”是真正的原因吗? 7 年前 |

|

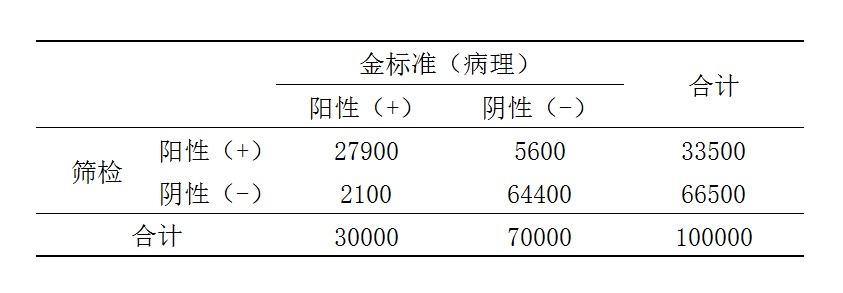

Kelly与吃的营养与流行病学 · 让数据告诉你,当肿瘤标志物升高时,你真的新患癌了的几率有多低 7 年前 |