作者:周浩 德国商业银行亚洲高级经济学家

本文为作者个人观点,不代表华尔街见闻立场。

钱荒2.0逐渐成为市场的主流声音。有一位读者在公众号上给我留言,说我在4月份的判断是正确的,当时我认为流动性迟早会收紧,当时像极了“钱荒”前的景象。这位热心读者问,对未来有怎样的判断。

坦白说,即使当时像极了“钱荒”前的景象,而现在也的确可以被称为“钱荒”2.0,我的判断也不够准确,比如说,从4月份到10月份,整体国债收益率还是出现了大幅度的下挫,在央行重启逆回购时,我也没有察觉到背后的深意。而到现在为止,我仍然在纠结,未来一年的通胀水平是否会明显超预期。

作为分析师,我们不能掌握一切,也不能预言一切。所以,在回答这位读者对未来怎么看,我觉得有必要回忆一下2013年的“钱荒”。

即使在“钱荒”发生多年之后,我们也难以判断,到底是什么触发了钱荒。在跟很多央行人士聊天的过程中,我也发现,几乎没人能说清楚,到底是什么造成了钱荒。

我大致同意我的前同事曲天石的观点,他现任澳新银行的中国策略师,他说“是因为杠杆太高了”,言下之意是,杠杆太高了,迟早有一天会崩。

杠杆来自于何方?现在看来,主要是房地产和地方融资平台,由于相关监管政策收紧,商业银行无法为其提供正常贷款,而转向各种渠道,比如说信托,向这些项目提供资金。在这一过程中,商业银行的资产规模扩大了,但由于此类信贷经过包装,实际成为表外资产(也就是“影子银行”),因此需要的资本金较少,所以商业银行实现了“小马拉大车”,尽管如此,资产仍然需要匹配负债,在负债端,大量的资金通过理财形式进入商业银行。所以,只要购买过理财产品的的中国储户,其实都在为所谓的影子银行体系提供着弹药。

在这一过程中,大量的“金融创新”出现。

有一次,我去一家信托公司, 公司老总说,虽然中央不允许地方政府为融资平台提供担保,但地方政府会出具安慰函,这些函件可以被视为某种程度的安全保证。

还有一次,我在一家商业银行的某网点领教了“买入返售”和“卖出回购”,具体来说,某银行A接收某银行B的一笔资产,但B承诺到期后回购,对于A银行来说,由于这笔资产将来肯定有人接手,因此可以将其视为表外资产,对于B银行来说,由于这笔资产眼下不在自己的资产负债表上,因此可以视为这笔资产不存在。

类似的创新还有很多,比如说商品的仓单重复抵押,利用银票加杠杆等等,渐渐地,大家都开始用更少的资金做起了更大的生意,而要维持这样一个“五个锅盖六个锅”的状况,商业银行需要想方设法提高资金的运用效率,同时需要倚赖央行持续的“滴灌”,其中最重要的是隔夜资金,这些资金的成本最低,但需要每天重复借入——央妈之说也就由此开始。

终于有一天,央妈发觉问题不对了,与此同时,2012年开始的房地产市场回暖,也让整体政策基调逐步转向。2013年5月底,有交易员开始发觉市场有点不对劲,有债券交易员开始借入超过1个月期限的资金。

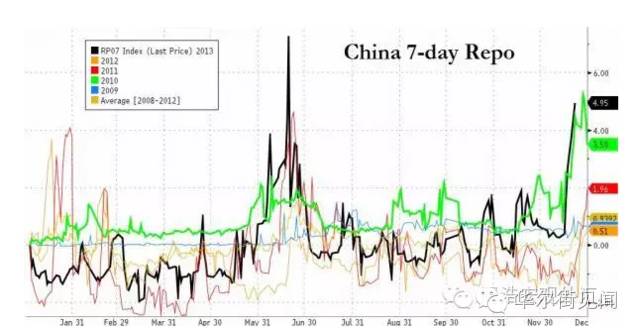

紧绷的弦终于断了,6月初的一天下午,市场突然流传出某家银行的同业资金未能顺利到账的传闻,而就是这么一则看似不起眼的新闻,导致了市场的崩盘。资金利率迅速飙升至两位数,市场哀号一片,这时候,大家才发现,所有的人都缺了一个锅盖。

接下来的两周,央妈似乎态度坚决,并没有任何为市场提供资金的意图,而资金的持续紧张则推升资金利率向30%进发。某种程度上,中国爆发了一次小型金融危机,到了6月底,央行被迫向市场提供资金,但市场却根本不清楚资金以何种形式发放,这也就是后来SLF/MLF的雏形。此后,资金注入变为常态,资金利率逐步回归正常。

2013年7月1日,央行行长周小川表态称,市场基本理解了央行的意图,这表明“钱荒”某种程度上是央行有意引发,只是此后的市场反应,在某种程度上超乎了此前的预期。而央行最终不得不向市场注入资金,也表明一旦威胁金融稳定,央行仍然是亲爱的央妈。

只是钱荒并没有很快过去,到了2013年12月,第二轮钱荒来袭,只是这一次,央妈较快平息了市场的波动。

3年后,钱荒再度成为市场关心的热点。其实,整体利率上扬的趋势已经形成。而这一次,高杠杆资产的持有者(债券、房地产夹层以及保险举牌),可能受到最大的冲击。如果2013年的那一次钱荒其实是债券牛市的起点,但这一次,我们却可能难以重复过去的愉悦。

像所有过去的若干次一样,我并未意料到这一次。但还是那句话,杠杆太高了,迟早有一天会崩。

来源:周浩宏观外汇,授权发布

广告

转载请回复 授权 查看须知,否则一律举报。

喜欢就顺便转发和点 吧!

吧!