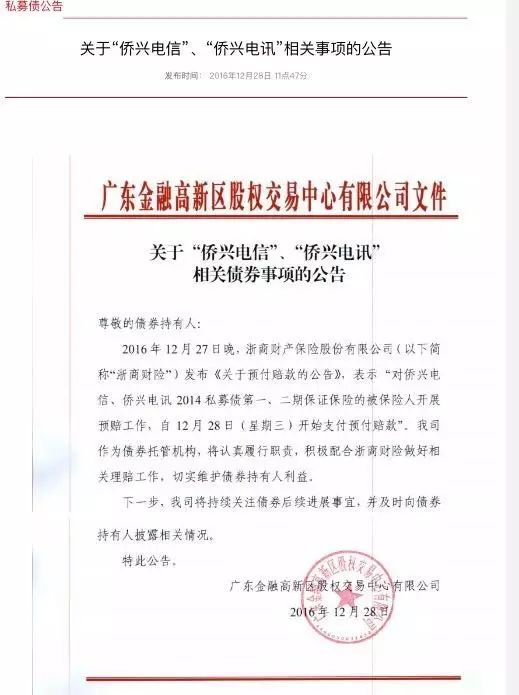

侨兴“私募债”违约事件以“预付赔款陆续到账”暂时告一段落,而被市场称作“垃圾债”发行平台的区域股权交易市场亦广受关注。

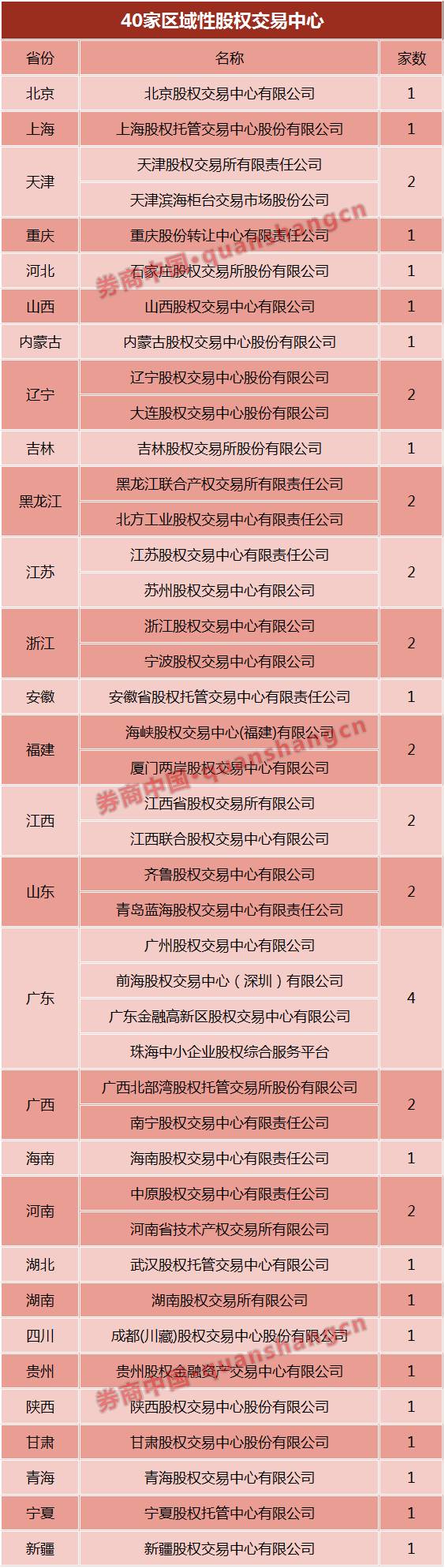

据券商中国记者统计,截至12月28日,除云南省外,全国各地共设有40家区域性股权交易中心,俗称“四板市场”,通常由地方政府批复、券商等金融机构入股、金融办牵头、省政府监管。

这些区域四板市场跟无数互联网金融资产交易平台一起,成为中国无数小贷、券商、基金子公司的资产出表之地,和小微企业的直接融资场所。私募债、定向融资、股权质押、ABS等非标资产盛行。

被侨兴“私募债”违约事件推上风口浪尖的粤交所,全称广东金融高新区股权交易中心有限责任公司,是国内40家区域性股权交易中心之一,由广东省人民政府金融工作办公室直接主管。前三大股东分别是招商证券、广发证券和广东省产权交易集团有限公司。

信息显示,粤交所经营范围包括“为非上市公司股权、债权、权益产品及相关金融产品的挂牌、转让、融资、登记、托管、结算等提供场所、设施及配套服务;为非上市公司提供咨询和培训等综合服务。”

“这些区域股权交易中心都是由地方金融部门批准建立的,发行私募债门槛很低,只需要推荐商(门槛更低)推荐,向交易所备案,就可以发行,条件极低,也不需要任何评级。”德弘资产管理公司创始人、仁和智本资产管理集团合伙人陈宇认为,侨兴企业通过粤股交发行的一笔企业债务融资,严格来讲,不能称作“私募债”,而是典型的“垃圾债”。

“这种地方金融部门监管的债务融资方式没有纳入任何国家层面的监管体系,门槛极低,让我界定的话是典型的‘中国垃圾债’金额大概十亿+以上,目前出现违约大概3.2亿左右。”陈宇表示,《证券法》明确规定了私募债上市前必须有券商尽职调查,然后交易所审核,然后向证监会报送行政许可。

事实上,区域性的股权交易中心没有任何资格审核上市债券,而且私募债的交易对手也有严格的规定,必须是持牌私募基金或者金融机构。一般的投资者根本进入不了私募债市场。

江浙地区一家区域股权交易中心工作人员接受券商中国记者采访时分析称,此事件也说明股交所的风控能力欠缺,但主营业务中收入“发行管理私募债”占比逐渐增大。

“股交所不是金融机构,在风控方面没有那么多约束,都没有统一的标准,而且是各自组建的团队,相比银行,股交所风控团队的优秀人才少一些。”该人士分析称。

该股交所人士表示,区域股交所成立的最初目的,是给那些没有办法去主板上市的中小企业提供融资渠道,但是,“靠纯粹的股权融资活着,对股交所来讲不太现实,因为投资者也不认,四板上的股权融资本身比较难,挂牌业务基本上赚不到钱,好多股交所纯粹靠挂牌业务基本上是亏损的,势必也就当挂牌企业需要融资服务时,最简单的赚钱方法就是发行管理私募债的方式,这是最快最简单的了。目前大多数股交所都是靠做私募债作为主营业务收入。”

但现状是,由于在区域性股交所上挂牌的,大多是非标准化、高风险的产品,而股交所在其中几乎没有起到筛选的作用:不参与尽调;对发行人的门槛设置极低,没有净资产和盈利能力的要求,只需由“推荐商”(因为区域股权交易中心没有承销商制度)向交易所备案,交易所对报送材料只进行完备性审核即可;不强制要求发行人引入外部评级。

几乎可以理解为,股交所上的非标资产,不仅仅风险较高,甚至较为次级。而今年以来这些次级的金融资产,却被分流到互联网平台上去,合格投资者的认定门槛被实质性打破。而承接这些次级金融资产的互金平台,在“信息撮合”和“产品分拆代销”之间的界限过于模糊,甚至连监管主体都仍未确定。

尽管雷区不少,但国内已成立40家股交所之多,在接受券商中国记者采访的北方地区一家区域股权交易所的有关人士眼中,“这算是尚未被引起广泛关注的蓝海。”

部分业内人士指出,部分区域性交易所将企业的私募债打造成资产包发行、拆分,再通过线上渠道完成资金募集。这一模式属于非标准化的类资产证券化业务。简单地说,区域交易所就是产品的“货源”。

线上渠道就是互联网金融平台,“粤交所只是个地方交易所,用户也很有限,往往出现的情况是成交清淡,企业发了债务融资,但是没有人来买,所以这个时候以阿里为代表的互联网金融机构入场,他们有庞大的用户,也有很多的钱,但是没有资产给客户,于是一边有资产,一边有钱,干柴烈火互有所需,然后就在一起了。”陈宇写道。

这也是互金平台借道场外非标资产交易所进行跨界进行资管业务的主要路径之一:互金平台将在区域股权资产交易所等“四板市场”备案的非标资产打包、拆分销售,甚至后期加入本金或收益权抵押的债权转让类变现功能。

如今还有了“拆分”发售模式2.0版本。以近两年颇受业界瞩目,老马(马明哲)手上一着布局金融资产交易的重棋前海金交所为例,知情人士告诉券商中国记者,前海金交所的目标是倾向于做全国最大的非标金融资产交易中心。这是整个平安金融版图很重要的一块。而事实上,融合了互联网资产交易所业态的前海金交所,本身和区域性股权交易所,如最近处在风口浪尖的粤股交是有若干笔数的资产端的合作的。

“我们跟陆金所是兄弟单位,但有些资产和资金,他们会放在我们这边交易,我们是互通的”,内部人士告诉记者。

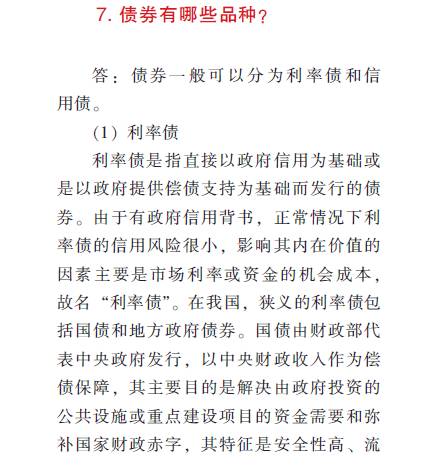

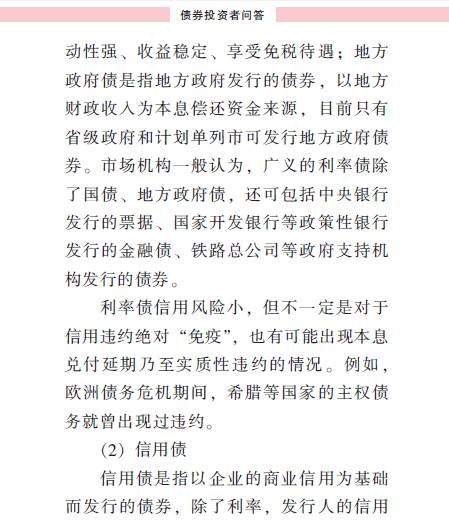

Tips:《债券投资者问答手册》中告诉我们,“正经的”债券有哪些?发行场所在哪儿?

▼推荐阅读▼

最近有一种疯涨,叫国债逆回购,沪市10万门槛,深市仅1000元

新股造富年年有,今年特别强!210名高管身家暴增1393亿!这位董事长一举变身百亿富豪

资管圈炸开了锅:资管产品管理人要缴增值税,税率6%,5月1日起!

券商中国是证券市场权威媒体《证券时报》旗下新媒体,券商中国对该平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究相应法律责任。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。