1

、市场风格

经过六月份的一段行情,目前风险偏好回暖已较多,步入收获期。同时受PMI数据超预期与部分周期股中报业绩超预期的影响,以及新能源汽车主题产业链的爆发。所以我们看到本周新能源汽车的上游和黑马反转中的有色为代表的周期风格股票市场表现较好。

我们通过比较不同类型的指数表现来看本周的市场风格特征。

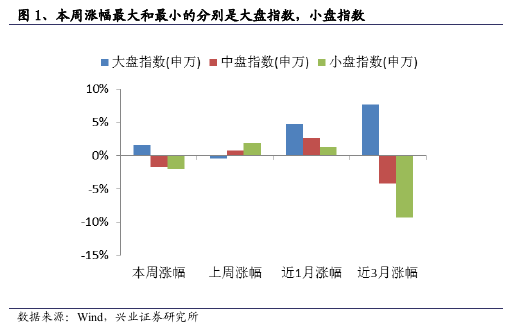

从大、中、小盘指数来看,本周涨幅最大的是大盘指数,涨幅为1.64%,与上周相比上升2.08%。涨幅最小的是小盘指数,涨幅为-2.09%,与上周相比下降4.01%。

在更长时间区间内,近1个月以来,涨幅最大的是大盘指数(4.72%),涨幅最小的是小盘指数(1.34%)。近3个月以来,涨幅最大的是大盘指数(7.68%),涨幅最小的是小盘指数(-9.31%)。

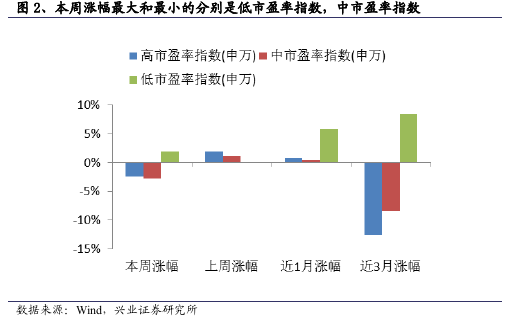

从高、中、低市盈率指数来看,本周涨幅最大的是低市盈率指数,涨幅为1.91%,与上周相比上升2.00%。涨幅最小的是低市盈率指数,涨幅为-2.73%,与上周相比下降3.93%。

在更长时间区间内,近1个月以来,涨幅最大的是低市盈率指数(5.89%),涨幅最小的是中市盈率指数(0.48%)。近3个月以来,涨幅最大的是低市盈率指数(8.46%),涨幅最小的是高市盈率指数(-12.56%)。

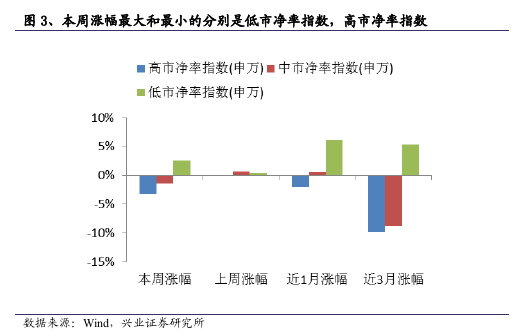

从高、中、低市净率指数来看,本周涨幅最大的是低市净率指数,涨幅为2.56%,与上周相比上升2.12%。涨幅最小的是高市净率指数,涨幅为-3.18%,与上周相比下降3.03%。

在更长时间区间内,近1个月以来,涨幅最大的是低市净率指数(6.15%),涨幅最小的是高市净率指数(-2.02%)。近3个月以来,涨幅最大的是低市净率指数(5.36%),涨幅最小的是高市净率指数(-9.87%)。

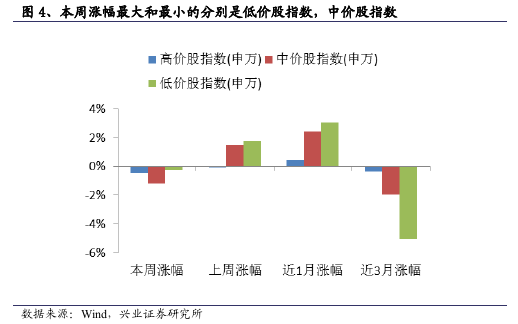

从高、中、低价股指数来看,本周涨幅最大的是低价股指数,涨幅为-0.24%,与上周相比下降-2.01%。涨幅最小的是中价股指数,涨幅为-1.19%,与上周相比下降2.65%。

在更长时间区间内,近1个月以来,涨幅最大的是低价股指数(3.05%),涨幅最小的是高股价指数(0.47%)。近3个月以来,涨幅最大的是高股价指数(-0.35%),涨幅最小的是低股价指数(-5.04%)。

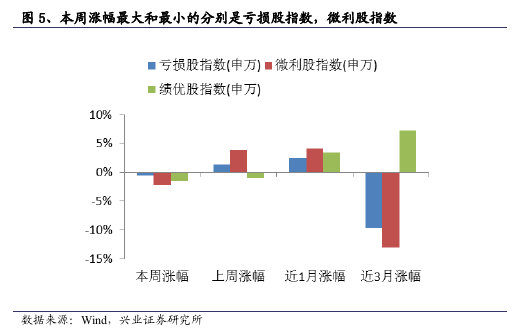

从亏损股、微利股、绩优股指数来看,本周涨幅最大的是亏损股指数,涨幅为-0.59%,与上周相比下降1.97%。涨幅最小的是微利股指数,涨幅为-2.20%,与上周相比下降6.14%。

在更长时间区间内,近1个月以来,涨幅最大的是微利股指数(4.10%),涨幅最小的是亏损股指数(2.46%)。近3个月以来,涨幅最大的是绩优股指数(7.26%),涨幅最小的是微利股指数(-13.09%)。

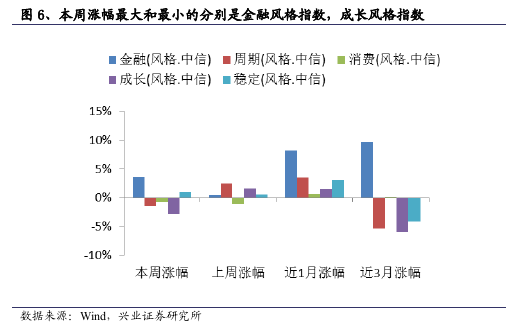

从风格指数来看,本周涨幅最大的是金融风格指数,涨幅为3.58%,与上周相比上升3.11%。涨幅最小的是成长风格指数,涨幅为-2.87%,与上周相比下降4.49%。

在更长时间区间内,近1个月以来,涨幅最大的是金融风格指数(8.20%),涨幅最小的是消费风格指数(0.73%)。近3个月以来,涨幅最大的是金融风格指数(9.58%),涨幅最小的是成长风格指数(-5.98%)。

2

、主要板块估值变化

2.1

板块市盈率

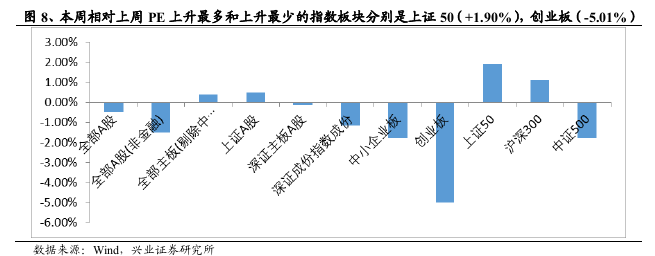

与市场风格一致。在风险偏好回暖的情况下,叠加新能源汽车主题以及无人零售主题等相应板块的热度,使得整个市场情绪有所回暖,以创业板为代表的高估值板块较防御性品种有较好表现。

从市盈率角度来看,整体上,本周估值前三位的板块和对应PE分别是创业板(PE:47.77倍),中小企业板(PE:38.3倍),中证500(PE:32.11倍)。本周估值后三位的板块和对应PE分别为上证50(PE:11.29倍),沪深300(PE:13.55倍),上证A股(PE:14.85倍)。

对比历史均值,本周估值当前均值比前三位和对应比例分别为中小企业板(101.03%),全部A股(非金融)(97.81%),中证500(94.87%)。本周估值当前均值比后三位和对应比例分别为上证50(55.28%),上证A股(62.01%),沪深300(63.12%)。

我们比较板块本周PE与上周PE,本周相对上周估值上升最多的三个板块和对应PE值变化分别为上证50(PE:11.29倍,+1.90%),沪深300(PE:13.55倍,+ 1.12%),上证A股(PE:14.85倍,+ 0.47%)。

本周相对上周估值上升最少的三个板块和对应PE值变化分别为创业板(PE:47.77倍,-5.01%),中证500(PE:32.11倍,-1.80%),中小企业板(PE:38.30倍,-1.79%)。

2.2

板块市净率

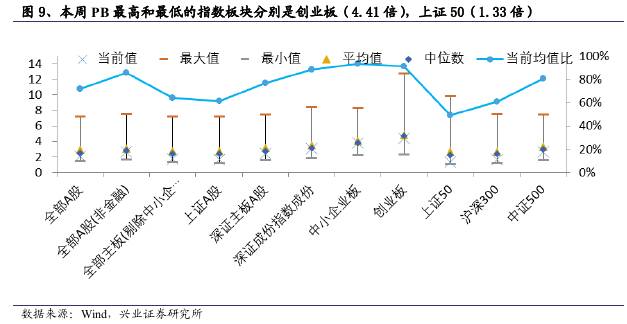

整体上,本周估值前三位的板块和对应PB分别是创业板(PB:4.41倍),中小企业板(PB:3.8倍),深证成份指数成份(PB:3.11倍)。本周估值后三位的板块和对应PB分别为上证50(PB:1.33倍),沪深300(PB:1.63倍),上证A股(PB:1.68倍)。

对比历史均值,本周估值当前均值比前三位和对应比例分别为中小企业板(93.27%),创业板(91.06%),深证成份指数成份(88.38%)。本周估值当前均值比后三位和对应比例分别为上证50(49.40%),沪深300(60.91%),上证A股(61.56%)。

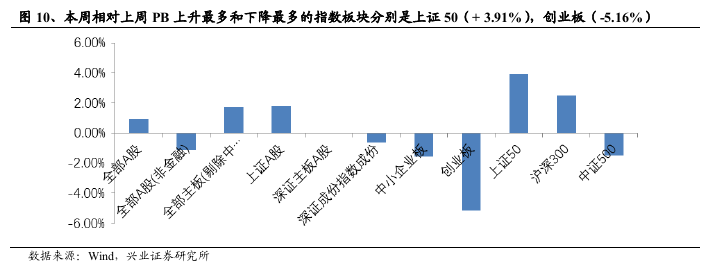

我们比较板块本周PB与上周PB,本周相对上周估值上升最多的三个板块和对应PB值变化分别为上证50(PB:1.33倍,+ 3.91%),沪深300(PB:1.63倍,+2.52%),上证A股(PB:1.68倍,+1.82%)。

本周相对上周估值上升最少的三个板块和对应PB值变化分别为创业板(PB:4.41倍,-5.16%),中小企业板(PB:3.80倍,-1.55%),中证500(PB:2.67倍,-1.48%)。

3

、一级行业估值变化

3.1

行业市盈率

以有色,煤炭为代表的周期板块中中报业绩超预期和最新公布的PMI数据超预期的双重催化,本周周期股迎来一定反弹,相应估值有所回升。

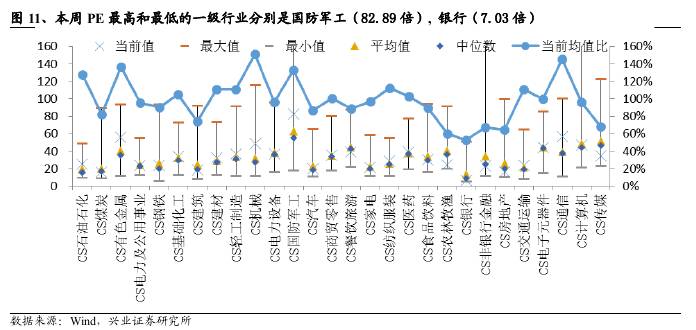

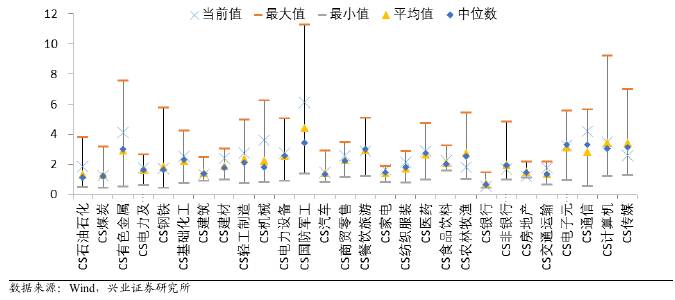

从市盈率角度来看,在一级行业中,本周估值前三位的行业和对应PE分别为国防军工(82.89倍),通信(57倍),有色金属(56.04倍)。本周估值后三位的行业和对应PE分别为银行(7.03倍),房地产(16.67倍),煤炭(16.8倍)。

对比历史均值,本周估值当前均值比前三位和对应比例分别为机械(151.15%),通信(145.56%),有色金属(136.38%)。本周估值当前均值比后三位和对应比例分别为银行(52.54%),农林牧渔(60.09%),房地产(64.47%)。

我们比较行业本周PE与上周PE,发现在一级行业中,本周相对上周估值上升最多的三个行业和对应PE值变化分别为非银行金融(PE:23.00倍,+2.86%),银行(PE:7.03倍,+2.63%),建筑(PE:18.45倍,+2.39%)。

本周相对上周估值上升最少的三个行业和对应PE变化分别为煤炭(PE:16.80倍,-6.35%),计算机(PE:47.02倍,-4.51%),通信(PE:57.00倍,-3.81%)。

3.2

行业市净率

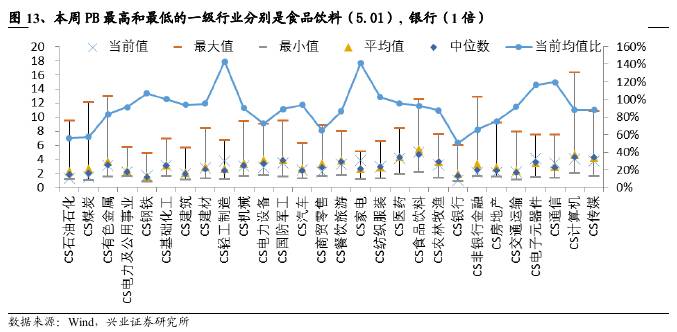

从市净率角度来看,在一级行业中,本周估值前三位的行业和对应PB分别为食品饮料(5.01倍),医药(4.15倍),电子元器件(4.11倍)。本周估值后三位的行业和对应PB分别为银行(1倍),石油石化(1.3倍),煤炭(1.53倍)。

对比历史均值,本周估值当前均值比前三位和对应比例分别为轻工制造(142.90%),家电(141.14%),通信(119.53%)。本周估值当前均值比后三位和对应比例分别为银行(50.82%),石油石化(56.33%),煤炭(57.26%)。

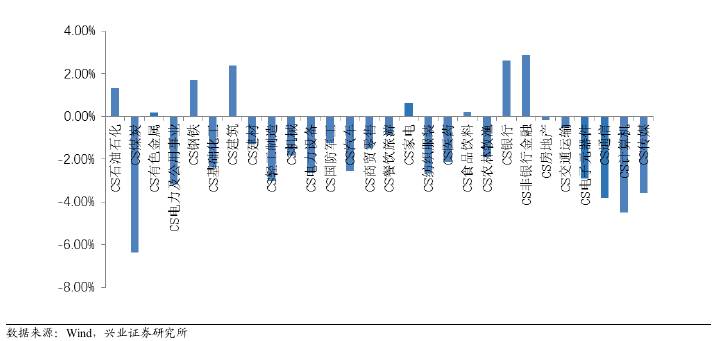

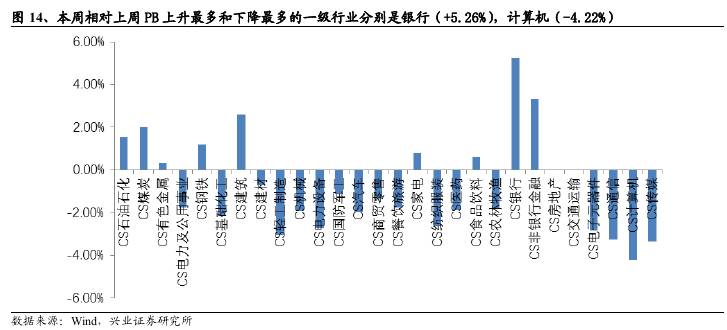

我们比较行业本周PB与上周PB,发现在一级行业中,本周相对上周估值上升最多的三个行业和对应PB值变化分别为银行(PB:1.00倍,+5.26%),非银行金融(PB:2.18倍,+3.32%),建筑(PB:1.97倍,+2.60%)。

本周相对上周估值上升最少的三个行业和对应PB值变化分别为计算机(PB:4.09倍,-4.22%),传媒(PB:3.75倍,-3.35%),通信(PB:3.54倍,-3.28%)。

3.3

行业

相对估值

从市盈率角度,相比于沪深300本周13.55倍的PE值,本周相对估值前三位的行业和对应的相对PE分别为国防军工(6.12倍),通信(4.21倍),有色金属(4.14倍)。本周相对估值后三位的行业和对应的相对PE分别为银行(0.52倍),房地产(1.23倍),煤炭(1.24倍)。

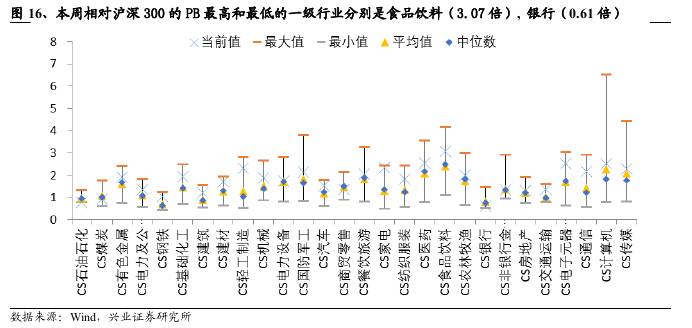

从市净率角度,相比于沪深300本周1.63倍的PB值,本周相对估值前三位的行业和对应的相对PB分别为食品饮料(3.07倍),医药(2.55倍),电子元器件(2.52倍)。本周相对估值后三位的行业和对应的相对PB分别为银行(0.61倍),石油石化(0.80倍),煤炭(0.94倍)。