文 | 翁丽娟 董娜 对冲研投研究中心

本文首发于对冲研投平台:www.bestanalyst.cn

行情异动

13:39

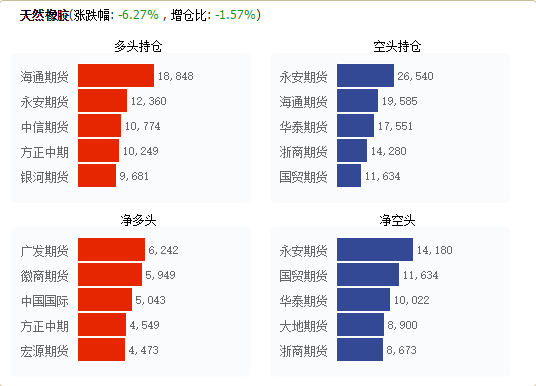

【行情异动:橡胶1709合约触及跌停板】下午开盘,橡胶1709合约续跌,一度触及跌停板,跌停价12500,跌幅7%。

研客直播

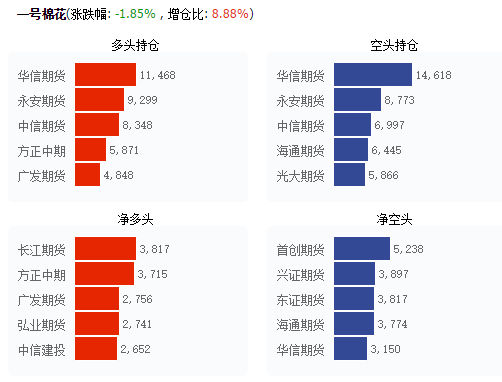

【研客直播:目前压力较大的是纺纱企业】华瑞信息二部经理郑圣伟在今天由对冲研投、同舟棉业主办的新年度棉花棉纱市场形势展望上称:1. 针织服装的出口增长最近才出现,出口需求增长,期货价格上升,终端需求上升,纺织品大于服装出口多,下游出口和内销市场恢复后劲不足;2.目前市场资金供应偏紧;3.部分企业存量充足,续买动力减弱抛储延期?价格预期减弱,储备棉竞拍热度减弱,内外棉成交明显受到影响;4、截止当前,纺企棉纱成品库存已经达到近年新高,下游需求恢复,若抛储延期确认,纺企存货有较强的减压需求。5.目前压力较大的是纺纱企业,纱布企业棉纱库存总量维持在去年旺季水平,但持有库存比重相反,6、织厂开机下滑,部分放高温价。

【研客直播:基准地新疆交割仓库为零,2019年9月19日实施,不分新老仓单,不分棉花产地】郑商所相关人士在今天由对冲研投、同舟棉业主办的新年度棉花棉纱市场形势展望上称:1.仓库升贴水,基准地新疆交割仓库为零,2019年9月19日实施,不分新老仓单,不分棉花产地;2.产地升贴水,新疆产棉花为零,内地产棉贴水200元/吨;3.质量升贴水,每年10月前后,公布下年度产棉花的质量升贴水;4.时间升贴水,N年生产的棉花,自N+1年8月1日起每天增加贴水4元/吨;5.新疆交割仓库相关费用有入库、出库和仓储。

【研客直播:纺织厂有安排增加生产线生产32支普梳意向】在今天由对冲研投、同舟棉业主办的新年度棉花棉纱市场形势展望纺织企业交流讨论中:对于棉纱期货的展望,

某纺织厂1.期货风险,期货仓单做好,内地要公检,棉纱需锁定加工利润,新品种摸石头过河,仓单做成标准,仓库品种,质量最低量足,不砸牌子,要做好要专心研究32支;

某纺织厂2:加工利润和升贴水,精梳做好,棉纱棉花的瑕疵问题是焦点,兵团棉花纺棉纱质量会好很多,地产不能达到标准。生产40以上为主,目前不会安排生产线生产32支普梳;

某纺织企业3:纱质量讨论焦点,原材料,担心期货上买的棉花出现异性纤维如何处理?生产32支普梳,上后市场如何做,期货接货纺纱;

某纺织企业4:目前规则符合正常运转,北疆南5678兵团的棉花可以满足棉纱质量,其他的还有风险。看纺织厂处理,对纺织厂有要求,生产线,申请交割厂库,专门安排一小块做32支普梳,基准非标和标,以后买方认不认可,倾向标准仓单交割。下游接棉纱仓单,织布可能性不大接货,贴水多的情况,贸易商会考虑会接货;

某棉纱厂库企业5:生产安排共同合作,四个月一个交割轮回,1000左右的杠杆,相似度高,对棉纱纺织企业好处多,棉花期货价格合适卖出棉纱;

某棉纱厂库企业6:主做色纺,做标准仓单可能性大一些,后期可能安排生产线生产32支普梳,4个月周期采购成本和加工利润有机会,下游客户培育,对机构公司的培育,帮下游客户进行点价交易的转变,需要漫长周期。

研客观点

【研客观点:橡胶远月高升水因为预期利多需要在远月兑现,资金更愿意配置远月的流动性】卓创资讯王月璐在最新报告中表述:橡胶市场多空矛盾交织,陷入了短期胶着氛围,整体虽然有所回落,但是因宏观力量和工业品强势氛围,橡胶难以单独下跌。从目前近远月价差结构上来讲,目前远月升水较高,其主要逻辑不仅仅是拉开价差以化解09合约巨量仓单交割的压力和主力移仓换月,更主要是因为预期利多都需要到远月兑现,从而资金更愿意去配置远月的流动性。同时由于远月高升水也吸引了现货套利盘,因此远月也会受到套利做空的压力,相应的现货表现强势也支撑期货盘面。在基本面缺乏供需实质性改观的局面下,来自价差和库存的多空矛盾令橡胶走势变得“纠结”,1709合约面临限仓和换月将表现弱势但下跌空间有限,而1801合约则有乐观预期和套利压力,矛盾交织下建议对1801合约采取短线高抛低吸策略,短期走势胶着难分。

【研客观点:09合约期现价差缩窄至100元/吨,向下空间有限】华闻期货分析师袁然在最新报告中指出,沪胶09合约将进入限仓月,高位仓单令业者情结谨慎,下游需求端表现弱势,高温及环保均限制企业开工,采购积极性欠佳。成本相对坚挺,担忧低价货难补,且套利盘无获利空间,持货商亦不着急出货,天胶市场整体交投显平淡。日本港口生胶库存大幅增加的消息给市场带来压力,沪胶追随日本TOCOM期胶跌势,09合约报跌停板。天然橡胶现货市场跟随宽幅下挫,最大跌幅约达900元/吨左右。市场业者情结谨慎,今日多观望,少有成交。由于云南地区原料供应偏紧,市场报盘依旧坚挺。进口乳胶新胶到港稀少,现货流通偏紧,商家报盘多表现坚挺。09合约期现价差已经缩窄到100元/吨,向下空间亦有限,看好01合约未来走势,可逢低布局多单。

【研客观点:受菲律宾消息面提振,本周镍价大涨】上海有色交易中心SME总结本周行情,周一菲律宾总统表示希望停止出口矿产资源并且可能彻底停止采矿,如果采矿对环境造成破坏将会对矿主纳税纳到“死”,受此消息提振镍价大涨。宏观方面:美联储7月不加息,美元指数疲软, 利多金属市场。现货方面:上半周金川货源偏紧,下半周受菲律宾消息面刺激,本周镍价暴力上涨,贸易商撤货积极,下游畏高少量按需采购,临近周末下游备货需求不大,市场交投积极性一般。据SME调研结果来看,贸易商认为短期镍价或偏强运行。伦镍筑底三个月后于本周四首次站上年线,短期来看,待期镍突破年线后回踩确认,再次站上年线时将有望开启加速上涨行情。

【研客观点:中线可继续逢低做多1801合约卷螺价差】东海期货分析师刘慧峰在最新报告中指出,按照热卷和螺纹的生产工艺,一般认为热卷的成本要比螺纹高出200-300元/吨,目前20元的价差水平明显偏低。供给方面看,目前产能利用率已经接近高位,继续增长空间极为有限,加上电弧炉投产进度明显不及预期,使得钢厂铁水资源偏紧的态势将持续一段时间。故尽管热卷与螺纹的利润差值有明显收窄,但铁水调配的逻辑依然存在。需求方面,下半年可能会出现制造业和建筑业的周期性错位现象,制造业触底回升,汽车、家电销售预计表现良好;而房地产行业则可能延续5月以来缓慢回落的态势。故在操作策略上,推荐中线逢低做多1801合约卷螺价差,建议价差在100以下分批介入,目标区间200-300之间。

【研客观点:铝价上涨逻辑由供给侧改革预期大于供给过剩的现实转为现实对预期的追赶】国泰君安期货王蓉在最新报告中表示,铝价迄今为止的涨势都是基于一条逻辑:预期大于现实,即预期和现实出现了劈叉,市场押注在“供给侧改革”带来电解铝供给短缺的预期上,并因此推高了铝价,但却无视了整个上半年电解铝供给过剩的现实。不过,在供给短缺的预期先行之后,鉴于近期多个电解铝违规产能的减产,下半年供给短缺的现实似乎也在跟进。由此,铝价的逻辑将转变为——现实对预期的追赶,在这一过程中供给短缺的预期是进一步强化还是弱化,将决定铝价下半年的高度。

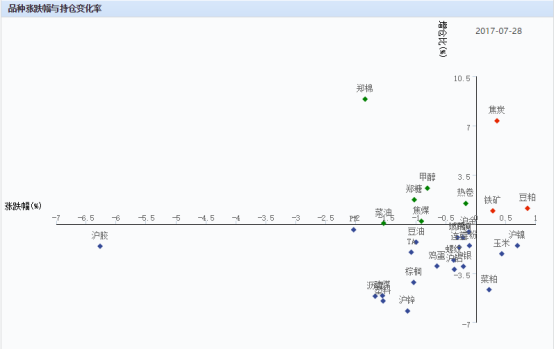

期市概览

【重要数据事件预告】

2017年7月29日 星期六

1. 1:00 美国贝克休斯活跃钻机数

2. 1:20 美国明尼阿波利斯联储主席、2017年FOMC票委卡什卡里(Neel Kashkari)就政策和经济发表讲话

3. 3:30 CFTC持仓报告

- END -