二、按资产类别分类

四、按热点主题分类

五、

按宽基分类

基于基金半年报/年报中公布的持有人结构数据,可以分析不同投资者的行为。但在计算ETF的机构投资者持有比例时,由于ETF一般会将其联接基金按照机构口径进行计算,而实际上联接基金并不全部由机构投资者持有,因此ETF基金公布的机构投资者持有比例有一定的偏差。截至2024年6月30日,全市场共有ETF基金990只,其中有595只ETF有对应的联接基金,因此修正ETF的机构投资者占比有助于我们更好地了解投资者动态。

本文采用“ETF机构持仓穿透算法”计算ETF基金中机构投资者实际持仓的规模和占比。目前ETF基金在半年报、年报中公布的机构投资者持有份额占比,一般是将ETF联接基金和其他机构都视作机构求得的。实际上,部分投资者由于达不到ETF的申购条件等原因,会通过ETF联接基金间接获取ETF收益,此时由于是ETF联接基金买入的ETF份额,一般会将其作为机构进行统计、公布,但是ETF联接基金中也有个人投资者,按照现有方法计算会高估机构投资者的占比。

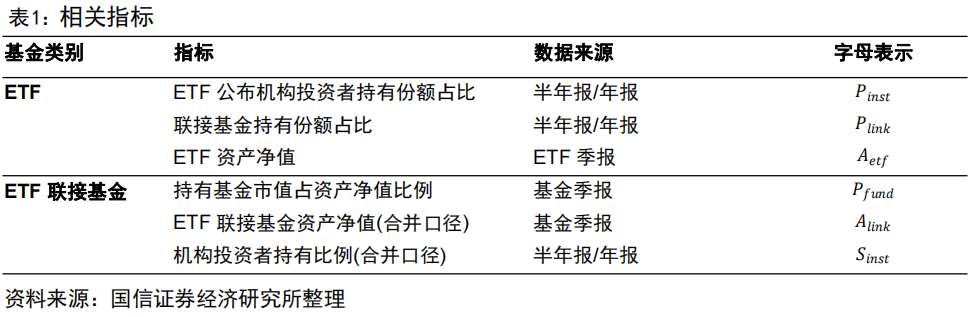

为此本文基于ETF和ETF联接基金的年报/半年报数据对ETF公布的机构投资者占比进行修正,本文所用到的数据如下。

参考图1,机构投资者实际持有份额来自于两部分:一个是联接基金持有的ETF份额中的机构部分,另一个是其他机构直接持有的ETF份额。该数值也等于ETF公布的机构投资者持有份额扣减联接基金持有的ETF中个人投资者持有的份额。修正后机构投资者持有份额占比的计算公式如下:

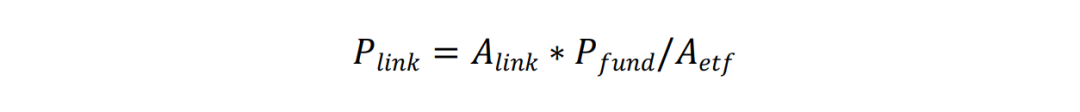

ETF基金一般会在半年报/年报中公布联接基金持有份额占比,但也有个别基金、个别期数没有公布,或者由于公布时名称没有与联接基金完全对应,因而Wind没有收录相关数据。对于缺失的数据,我们使用联接基金数据进行反向推算,其计算公式为:

在以下分析中,本文均使用“ETF机构持仓穿透算法”计算修正的ETF机构持仓数据,并按照修正后的数据分析机构和个人投资者的投资行为。由于投资者结构相关数据需要使用基金的年报/半年报公布数据,因此未公布年报/半年报的新发ETF未参与统计。

本部分基于国信金工ETF四级分类体系进行相关分析,该分类体系参考WIND、中证指数公司、国证指数公司的相关分类和指数信息进行编制。一级分类主要按照资产类别进行划分(如股票、债券等),二级分类按照指数类别进行划分(如规模指数、风格指数等),三级分类主要按照板块、主题、市值风格等属性进行划分,四级分类具体细化到跟踪指数标的,并将相同/近指数进行小范围概括。本文使用的ETF分类信息详见附录。

截至2024年6月30日(以下使用‘H1’代指‘6月30日’),股票型ETF总体规模为17984亿元,相比2023年12月31日(以下使用‘H2’代指‘12月31日’)14293亿元的总规模上升3691亿元。2023H2个人投资者持有7853亿元的股票型ETF,截至2024H1,其持有规模降低至7481亿元,减少了4.74%。2023H2机构投资者持有了6440亿元的股票型ETF,2024H1机构投资者的持有规模增长至10504亿元。

从占比来看,自2016H2至2019H2,股票型ETF中机构投资者的持有比例长期维持在60%以上,2020年以来机构投资者持有比例明显降低,2020H2至2023H2机构投资者持有比例在40%-45%,2024H1开始回升,机构投资者持有比例增长至58.40%。

国内债券ETF起步较晚,第一只债券ETF在2013年成立。截至2024H1,债券ETF总体规模为1099亿元,相比2023H2的785亿元增加了314亿元。其中机构持有规模由2023H2的734亿元上升至2024H1的943亿元。自2016H2以来,债券ETF市场的机构投资者持有比例就在90%以上,2023H2机构投资者持有比例有所降低,为85.77%。

机构投资者是货币ETF的主要持有人。截至2024H1,货币型ETF中机构投资者的持有规模为1378亿元,相比2023H2的1647亿元降低269亿元,机构投资者持有比例由2023H2的80.14%下降至2024H1的74.61%。个人投资者的持有规模由2023H2的408亿元上升至2024H1的469亿元。

截至2024H1共有跨境ETF 3188亿元,相比2023H2的2873亿元增长315亿元,其中机构持有1188亿元,个人投资者持有2001亿元,相比2023H2的1787亿元,增长11.98%。从持有比例来看,2023H2机构投资者持有比例为37.82%,到2024H1该比例小幅下降至37.25%。

国内商品

ETF

主要以黄金为主。

截至

2024H1

,在

17

只商品

ETF

中有

14

只黄金

ETF

。

202

4

H

1

商品型

ETF

的总体规模为

529

亿元,相比

202

3

H

2

的

306

亿元

提高

224

亿元。其中个人投资者的

持有规模由

202

3

H

2

的

222

亿元

提升

到

202

4

H

1

的

408

亿元,机构投资者的持有规模由

202

3

H

2

的

83

亿元

提升

到

202

4

H

1

的

122

亿元。

从占比来看,商品ETF中机构投资者持有比例在2017H2之后基本处于下降趋势,2021H1至2022H2持续回升,2023H1至2024H1在25%上下波动,2024H1为23.00%,相比2023H2下降4.21%。

依据国信金工ETF分类,统计股票型ETF中周期、大金融、科技、消费四个板块ETF的规模和机构持仓变动情况,本篇涉及的四个板块所包含的ETF请参见报告附录。

相比2023H2,2024H1科技板块ETF规模下降最多,由2023H2的1823亿元下降至2024H1的1541亿元,下降282亿元;消费板块ETF规模下降次之,由2023H2的1453亿元下降至2024H1的1186亿元,下降267亿元。

按持有人类型来看,机构投资者持有规模下降最多的是科技板块,由2023H2的570亿元下降到2024H1的373亿元,下降197亿元。

消费板块ETF的机构持有规模下降超100亿元,周期板块ETF的机构持有规模下降最少,仅为54亿元。

相比2023H2,个人投资者持有规模减少最多的是消费板块,2024H1个人投资者对消费板块的持有规模为951亿元,减少140亿元,对科技板块的持有规模为1168亿元,减少85亿元。

从机构投资者占比的数据来看,2024H1周期、大金融、消费、科技板块ETF的机构投资者持有比例都处于30%以下:周期板块的机构投资者持有比例由2023H2的32.00%下降至29.81%;大金融板块的机构投资者持有比例自2018H2开始持续降低,但在2022H1回升至32.67%后又在2023H1降为29.54%,2023H2小幅回升至29.98%,2024H1降低至25.75%;2024H1消费板块的机构投资者持有比例为19.80%,较2023H2下降5.06%;科技板块的机构投资者持有比例自2020H2触底后逐步回升,2023H1机构投资者持有比例为36.84%,之后继续下降,2024H1回落至24.21%。

统计股票型ETF中5G、芯片、军工、医药、红利、证券、新能车等主题ETF的规模和机构持仓变动情况,各主题包含的ETF列表详见附录。相比2023H2,2024H1规模增长最多的是黄金ETF,由290亿元增长至506亿元。其次为红利ETF,由320亿元增长至375亿元。医药ETF的规模降低最多,较2023H2下降182亿元。

按持有人结构来看,相比2023H2,2024H1机构投资者对红利ETF的持有规模增长54亿元,增长最多;对芯片ETF的持有规模下降92亿元,下降最多。

相比2023H2,2024H1个人投资者对黄金ETF的持有规模增长180亿元,增长最多;对医药ETF的持有规模下降98亿元,下降最多。

从占比情况来看,2024H1机构投资者对黄金、医药ETF的持有比例分别为22.74%、13.77%,相比2023H2分别下降4.45%、6.29%;2024H1机构投资者对红利ETF的持有比例为49.32%,相比2023H2上升8.38%。

相比2023H2,2024H1机构投资者对证券ETF的持有比例由23.28%下降至15.83%,对军工ETF的持有比例由37.51%下降至34.01%。

芯片、5G、新能车ETF由于发行较晚,因而机构持仓数据较短。对比来看,芯片ETF的机构持仓占比由2023H2的30.69%下降到2024H1的25.22%,5G ETF的机构持仓占比由2023H2的9.35%下降到2024H1的7.89%,新能车ETF的机构持仓占比由2023H2的39.80%下降到2024H1的28.10%。