业绩低于市场预期,2020年规模发展5G有望实现营收和ARPU双升

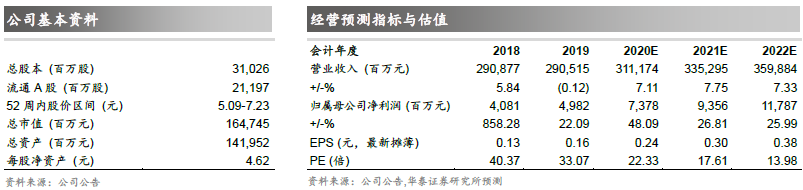

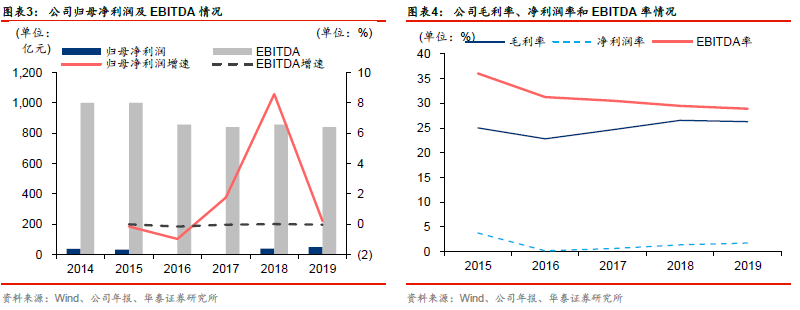

公司于3月23日晚间发布2019年年报,全年实现营业收入2,905.15亿元(yoy-0.1%),实现归母净利润49.82亿元(yoy+22.1%),低于市场预期。2020年公司计划350亿投资5G建设,并规模发展5G用户,ARPU值有望迎来明显提升。同时,体制改革+混改红利逐步释放,伴随产业互联网业务持续高增长,盈利能力和现金流持续向好。预计公司2020~2022年EPS分别为

0.24、0.30和0.38元,

维持“增持”评级。

2019Q4移动用户ARPU企稳,2020年5G有望拉动其大幅提升

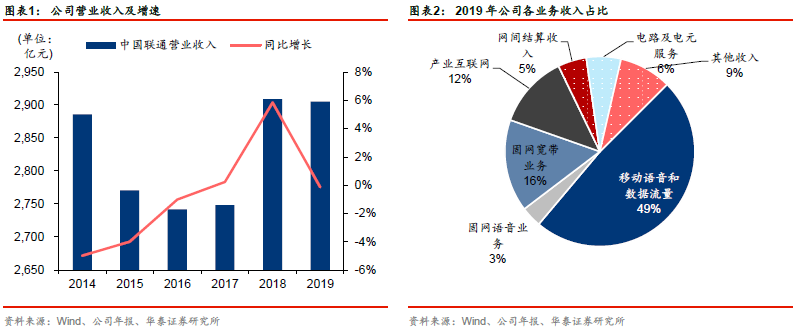

2019年公司实现营业收入2,905.15亿元,同比下降0.1%,主要系提速降费和价格竞争的背景下,使得移动业务全年营业收入1,563.81亿元(yoy-5.3%),且移动用户ARPU值由2018年45.7元下降至40.4元,但分季度来看,2019Q4 ARPU值已展现企稳迹象。根据3月23日晚间业绩发布会内容,公司在2020年将规模发展5G用户,考虑到5G初期资费较4G增长明显,随着5G用户渗透率大幅提升,移动业务营收增速和ARPU值有望于2020年实现明显改善,迎来创收活力。

发挥5G共建共享优势,降本增效

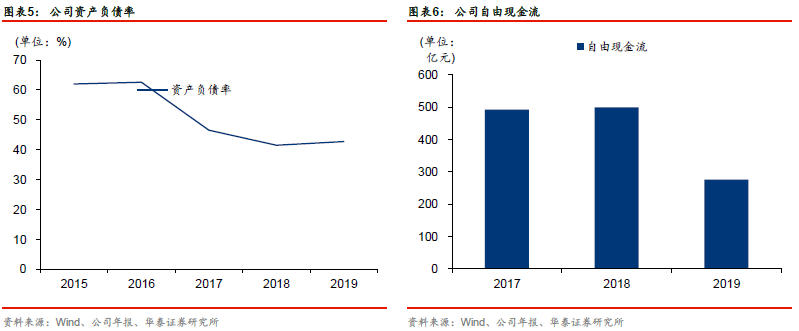

公司发布2020年资本开支预算以及5G建设规划,预计2020年总资本开支为700亿元,其中5G资本开支350亿元,较2019年提升343%。对比4G建设高峰期2015年资本开支为1339亿元大幅下降,一方面受益于铁塔公司成立,大幅节省基础设施投资;另一方面,公司与中国电信深化共建共享,在加快5G网络建设的同时,充分实现降本增效,未来盈利能力有望进一步提升。

机构改革+混改红利释放,To B业务带来新商机,加速数字化转型

公司强化与战略投资者在2I2C、支付金融、视频内容、以及智慧家庭等领域合作和新产品的推出,产业互联网业务实现营业收入328.6亿元,同比增长42.8%,占总营业收入比重提升至12.4%,增长势头强劲。其中云计算、大数据及 AI、物联网业务实现营收增长分别为147%、103%和45.7%,物联网连接数接近1.9亿,随着混改红利初步释放,以及5G时代下To B业务为运营商带来发展机遇,加速公司数字化转型,打开营收增长空间。

2020年基本面边际改善,维持“增持”评级

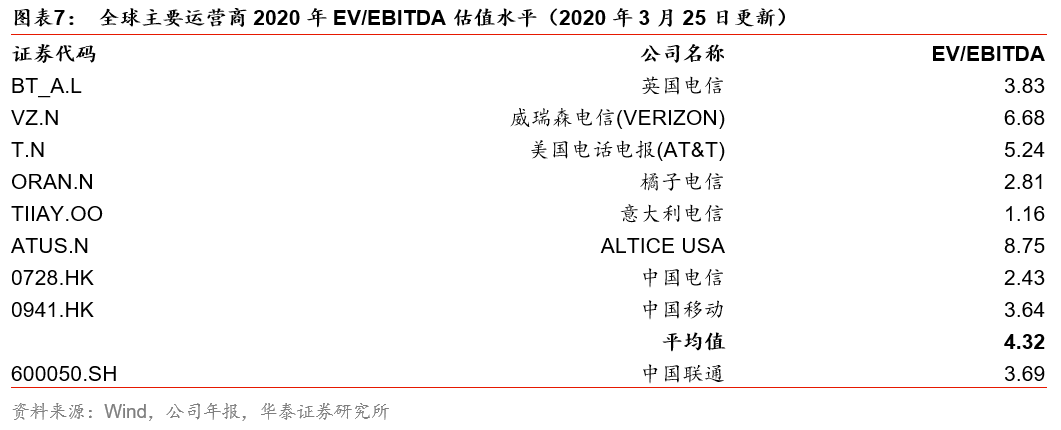

我们预计公司2020年ARPU和收入的边际改善,结合共建共享的合作模式,有望实现在5G建设高峰期的高效运营。由于2019年公司营业收入和净利润低于预期,调整盈利预测,预计公司2020~2022年EPS分别为0.24、0.30和0.38元(调整前2020~2021年EPS分别为0.28和0.43元),2020年EV/EBITDA估值约为3.69倍。根据海外运营商2020年平均EV/EBITDA估值为4.32倍,考虑到公司ARPU值2020年有望明显提升,且未来盈利能力逐步增强,给予公司2020年EV/EBITDA估值水平4.2-4.4倍,对应目标价为6.81-7.41元/股,维持“增持”评级。

风险提示:

5G共建共享进度不及预期,资本开支仍较大,经营管理风险。

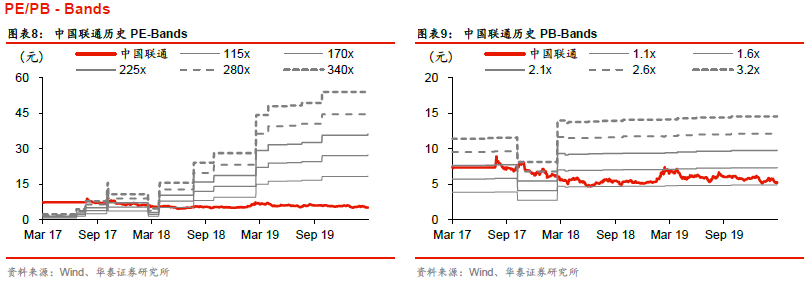

我们看好三大运营商资费下降和竞争趋缓,带来ARPU和收入的边际改善,结合共建共享的合作模式,公司有望实现在5G建设高峰期的高效运营。由于2019年公司营业收入和净利润低于预期,调整盈利预测,预计公司2020~2022年EPS分别为0.24、0.30和0.38元(调整前2020~2021年EPS分别为0.28和0.43元),2020年公司PB和EV/EBITDA分别为1.09和3.69倍,对比海外运营商2020年平均PB和EV/EBITDA估值分别为2.01和4.32倍,仍有较大提升空间。考虑到公司ARPU值2020年有望明显提升,且未来盈利能力逐步增强,给予公司2020年EV/EBITDA估值水平4.2-4.4倍,对应目标价为6.81-7.41元/股维持“增持”评级。