作者:老喻

来源:孤独大脑(ID:

lonelybrain

)

“我开始思考,什么是应该放弃的次要的东西,放弃了它我才能集中精力追求最重要的。而归根结底,只有一件事对我来说是最主要的:那就是和你在一起。”

——安德烈·高兹

(

上部分

)

一道趣题的8个解答

如上,一道”简单”的选择题。你按红色按钮?还是绿色?

这道题比想象中有趣,我试着回答一下:

1、根据期望值理论,绿色按钮价值5千万;

2、很多人仍然愿意选拿到确认的100万,因为他们无法忍受50%几率的什么都拿不到;

3、换而言之,假如一个人无法承受“什么都没有”,那么右边的选择就相当于“你有50%概率得到一个亿,有50%概率死掉”。你当然无法承受死,何况高达50%几率;

4、开放地想,假如你拥有这个选择的权利,你可将右侧价值五千万的选择权卖给一个有承受力的人,例如两千万(甚至更高)卖给他;

5、继续优化上一条,考虑到增加“找到愿意购买你该选择权利的人”的可能性,你可以只用100万(低首付)卖掉这个权利,但要求购买者中得一个亿时和你分成;

6、再进一步,你可以把这个选择权做成彩票公开发行,将选择权切碎了零售,两块钱一张,印两亿张。头奖一个亿。对比5,风险更低,收益更大;

7、鉴于6的成功商业模式,开始募集下一笔一个亿作为头奖,令其成为一项生意。

8、按照P/E估值,募集20亿,公开上市,市值100亿。

三个风险决策概念

从100万到100亿,让我们跳出脑筋急转弯游戏,研究一下背后严肃的数学原理。

经济学里有三个风险决策概念:期望值,期望效用,展望理论。

期望值:

在概率论和统计学中,一个离散性随机变量的期望值(或数学期望、或均值,亦简称期望,物理学中称为期待值)是试验中每次可能结果的概率乘以其结果的总和。换句话说,期望值是随机试验在同样的机会下重复多次的结果计算出的等同“期望”的平均值。(来自维基百科)

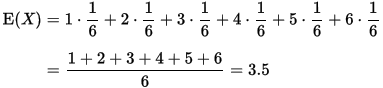

例如,掷一枚六面骰子,其点数的期望值是3.5,计算如下:

期望效用:

在微观经济学、博弈论、决策论中,期望效用是一个效用理论,指在风险情况下,个人所作出的选择是追求某一数量的期望值的最大化。该假说用于解释赌博和保险中的期望值。(该概念为解决“圣彼得堡悖论”而生)

展望理论:

1970年代,卡尼曼和特沃斯基系统地研究展望理论。长久以来,主流经济学都假设每个人作决定时都是“理性”的,然而现实情况并不如此;而展望理论加入了人们对赚蚀、发生机率高低等条件的不对称心理效用,成功解释了许多看来不理性的现象。

基于以上理论基础,我想抛出几个自觉有趣的结论:

1、反人性的“每一步都按照整体最优概率做决策”,是传统意义上成功人士的第一秘密;

2、穷人将自己的“概率权”廉价卖给了富人,概率权是更隐蔽、更大笔的剩余价值剥削(并不代表我认同剩余价值的概念);

3、当下热门的人工智能,就是依靠每一步都独立、冷血的计算最优概率,从而战胜人类。例如阿尔法狗;

4、然而,非理性,冲动,有可能成为人类最后的堡垒。(我以后会单独写这个)

先过一遍基础概念。

期望值理论(智者的基本决策工具)

根据期望值理论,100%几率得到5000万,和50%几率得到一个亿,是一回事情。

贝叶斯定理,是聪明的决策者使用频率最高的简单公式之一。

说明:“用亏损的概率乘以可能亏损的金额,再用盈利概率乘以可能盈利的金额,最后用后者减去前者。这就是我们一直试图做的方法。这种算法并不完美,但事情就这么简单。”(By巴菲特)

举例a:(来自高盛前CEO鲁宾的传记)

“在两家公司宣布合并后,乌尼维斯的股票交易价为30.5美元(合并宣布前为24.5美元)。

这意味着如果合并事宜谈妥的话,来自套利交易的股价上涨可能3美元,因为乌尼维斯公司每股股票将会值33.5美元(0.6075×贝迪公司每股股票的价格)。

如果合并没有成功,乌尼维斯公司的股票有可能回落到每股大约24.5美元。我们购进的股票有可能下跌6美元左右。

我们把合并成功的可能性定为大约85%,失败的可能性为15%。在预期价值的基础上,股价可能上涨的幅度是3美元乘以85%,而下跌的风险是6美元乘以15%。

3美元×85%=(可能上涨)2.55美元

-6美元×15%=(可能下跌)-0.9美元

所以,预期价值=1.65美元

这1.65美元就是我们希望通过把公司30.50美元资本搁置三个月所得到的收益。这就算出了可能的回报率为5.5%,或者以年度计算的话为22%。比这样的回报率再低一些就是我们的底线。我们认为不值得为了低于20%的年回报率而支付我们公司的资本。 “

鲁宾特别解释道,这就是他每天要做的事情,看起来似乎是赌博,而且的确也经常会输掉。但他要确保的,是大多数时候赚钱。

举例B:(来自《黑天鹅》作者)

塔勒布在投资研讨会说:“我相信下个星期市场略微上涨的概率很高,上涨概率大概70%。”但他却大量卖空标准普尔500指数期货,赌市场会下跌。他的意见是:市场上涨的可能性比较高(我看好后市),但最好是卖空(我看坏结果),因为万一市场下跌,它可能跌幅很大。

分析如下:

假使下个星期市场有70%的概率上涨,30%的概率下跌。

但是如果上涨只会涨1%,下跌则可能跌10%。

未来预期结果是:70%×1%+30%×(-10%)=-2.3%。

因此应该赌跌,卖空股票盈利的机会更大。

如芒格所言,巴菲特每天做的,都是算这个简单数学问题。与其说是一种数学能力,不如说是一种思维模式。知道容易,做到极难。

举例C:

概率有时候显得“反直觉”。

一辆出租车在雨夜肇事,现场有一个目击证人说,看见该车是蓝色。已知:1、该目击证人识别蓝色和绿色出租车的准确率是80%;2、该地的出租车85%是绿色的,15%是蓝色的。请问:那辆肇事出租车是蓝色的概率有多大?

答:该车是绿车但被看成蓝车的概率是(0.85×0.2),该车是蓝车且被看成蓝车的概率是(0.15×0.8),所以该车真的是蓝车的概率是((0.15×0.8)/【(0.85×0.2)+(0.15×0.8)】=41.38% )。即,该车更可能是绿色的。

会不会和你的大脑直觉有些差异?我们的大脑做工虽然非常令人惊叹,但在有些数学直觉方面,显得非常稚嫩。

然而,期望值理论无法回答,为什么红色按钮价值低到100万,仍然有很多人选择?

期望效用理论(野心或者恐惧)

丹尼尔·伯努利在1738年的论文里,以效用的概念,来挑战以金额期望值为决策标准,论文主要包括两条原理:

a、边际效用递减原理:

一个人对于财富的占有多多益善,即效用函数一阶导数大于零;随着财富的增加,满足程度的增加速度不断下降,效用函数二阶导数小于零。

b、最大效用原理:

在风险和不确定条件下,个人的决策行为准则是为了获得最大期望效用值而非最大期望金额值。

回到文头的案例。选择红色按钮,立即变现100万,放弃价值5000万的选择权,一方面是因为“满足于”100万,就其财富而言,100万已经带来数量级的变化,能解决当下最大的难题,足够心满意足。

而再多一个数量级,5000万能干嘛呢?可能也想象不到;

另一方面,是想规避绿色按钮50%的归零风险。对归零的恐惧感,远大于多拿到4900万的期望。

确切说,选择红色按钮,交织着“期望效用理论”与“前景理论”的综合作用。

前景理论

《别做正常的傻瓜》引用因前景理论获得诺奖的卡尼曼的总结:

a、在得到的时候,人们都是风险规避的;

b、在失去的时候,理性者是风险规避的,“正常的傻瓜是”是风险偏好的;

c、理性的决策者对得失的判断不受参照点的影响,而“正常的傻瓜”对得失的判断往往根据参照点决定;(例如理性决策者不会非要等到回本才抛掉一只应该抛掉的股票)

d、正常的傻瓜通常是损失规避的。

如同行为经济学所研究的,社会、认知与情感的因素,会令人作出不那么“理性”的选择。

例如,财富的基数,作为参照点,极大程度上决定了人们去按红色和绿色。

(中部分)

笨人放弃的概率权

笨人不懂得概率的基本常识,不会算期望值(基于三种理论之一)。

误区1:不懂“大数定律”

在数学与统计学中,大数定律又称大数法则、大数律,是描述相当多次数重复实验的结果的定律。根据这个定律知道,样本数量越多,则其平均就越趋近期望值。笨人总想在赌场里赚钱,而赌场恰恰是大数定律的坚定赢家。

误区2:赌徒谬误

特沃斯基和卡尼曼总结:

在实际生活中,人们会错误地将每次随机试验之间独立的概率建立起联系。用掷硬币的例子来说,我们知道每次抛出得到正反面的概率都是1/2,但总有人会认为如果连续几次都得到正面,那么下次得到反面的概率就会更大。

人们常常以为在整体上符合期望的概率分布,在局部上也会符合相同的概率。这种将从大样本中得到的规律错误应用于小样本中的现象,被称为“小数定律”。

回想2015年股灾,给股民带来致命打击的,是抄底。跌了这么狠了,总该有次像样反弹吧。这也算是赌徒谬误的一种。

误区3:存活者偏差

其含义是:根据以事件存活者为样本所做出的统计分析是存在偏差的,因为失败者(或者说是“遇难者”)没能入选样本(《黑天鹅》中的沉默证据),所以,以存活者为样本所代表的整体是存在偏差(甚至是错误)的。

误区4:鲜活性效应

人们过分看重更鲜活和更容易从记忆中提取出来的证据。

谁该向谁道“一路平安”?朋友B开车20公里送A去机场,A将从那里飞往750公里以外的某城。离别时,朋友B会对A说:“一路平安”。讽刺的是,B回家的20公里车程,死于交通事故的几率,比A乘坐航班不幸遇难的几率高出三倍多。然而,受“鲜活性效应”的影响,仍然是B为A祝福。

穷人放弃的概率权

穷人急于变现,无法做到满足延迟,对效用的期望过低。

哈佛教授塞德希尔在《稀缺》一书中阐述到:

我们陷入了稀缺的困境。每个人一旦面临稀缺状态,不管是时间还是金钱稀缺,我们都会走入“管窥”状态,进而引发我们的稀缺心态,稀缺心态容易引发短视和向未来借债。最终我们陷入越来越穷,越来越忙的困境。

曾经和一位老兄聊天,他说,我们最缺的,其实就是有个老爸告诉自己你很牛逼。

为何书香门第或者财富世家会一出一大串牛人,除了基因,资源,可能还有以下原因:

1、有足够高的参照点,不会被小利益勾走,更能承受风险(其实是低概率的),从而捕获高回报;

2、身边一群人的示范效应;

3、被点燃的内心激励。

他们比穷人更不容易“廉价”甩卖自己的概率权。

所以:

1、贫富差距的关键决策点上,“穷人”放弃了自己的概率权益;