来源:新金融圈(ID:New_Finance)

近日,A股似乎也出现了拖延业绩补偿的新手法。2018年行将结束,中江信托预计将面临超过10亿元的业绩差额补足。11月23日,中江信托却将其持有的所有国盛金控股票悉数质押。有趣的是,中江信托向国盛金控出具的告知函中,既没有说明质权人,也没有说明资金用途。

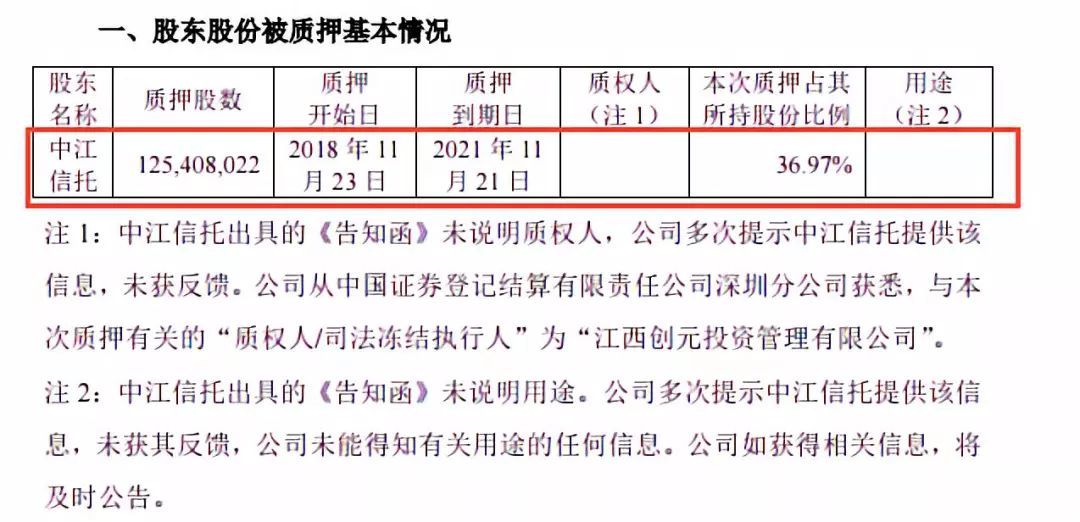

11月27日晚间,国盛金控发布公告表示,公司股东中江信托持有的1.25亿股被质押,占其所持股份的36.97%。

上市公司股东质押股权并不少见。但是中江信托这次质押的股份,却涉及到业绩承诺补偿。重组业绩补偿的股票又被质押,就会遇到业绩补偿优先,还是债权优先的问题。

有趣的是,中江信托向上市公司出具的告知函未说明质权人,国盛金控多次提示中江信托提供该信息也未能收到反馈,也没有说明质押资金用途。

蹊跷的质押

根据公告显示,2018年11月23日,中江信托将持有的1.25亿股质押,质押期限为3年。截至质押开始日,中江信托持有国盛金控3.39亿股,占公司总股本的17.53%,为上市公司第一大股东。

此前,中江信托已将大部分国盛金控股权质押,此次质押完成后,中江信托被质押的股票数量达到3.39亿股,占其所持上市公司股份总数的100%。

据了解,中江信托持有的国盛金控股份,是于2016年通过上市公司重大资产重组获得。中江信托将全部股权质押,若出现意外,中江信托业绩承诺将无法兑现。

来源:国盛金控公告

中江信托没有说明资金用途和质权人,而上市公司从中国证券登记结算有限责任公司深圳分公司获悉,此次质押的质权人为江西创元投资管理有限公司(以下简称江西创元)。

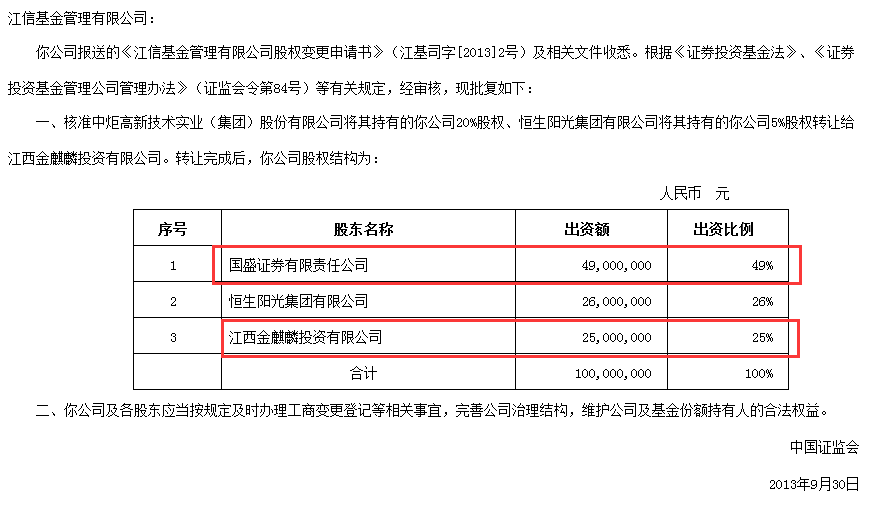

实际上,中江信托和江西创元不仅均为江西企业,也曾经间接持股江信基金。工商资料显示,江信基金第一大股东为国盛证券,其持有30%的股份;金麒麟投资有限公司与其他3家公司并列第二大股东,持有17.50%的股份。而江西创元恰恰持有金麒麟投资69.01%的股份。

从时间上看,金麒麟投资是于2013年9月接手中炬高新、恒生阳光集团持有的江信基金股权。彼时,国盛证券大股东正是中江信托。

来源:证监会网站

拖延履行业绩承诺

据了解,2016年年初,上市公司(当时证券简称为华声股份)向中江信托等9家公司发行2.58股股份,用以购买国盛证券100%的股份,同时发行4.78亿股用以募集配套资金。当年4月,上市公司完成工商变更。

作为交易的一部分,2016年1月13日,上市公司与中江信托、杜力、张巍签署《业绩承诺补偿协议》,中江信托、 杜力和张巍承诺国盛证券2016年、2017年和2018年净利润不低于7.40亿元、7.90亿元和8.90亿元(以扣非后孰低为准)。业绩承诺差额补偿先以股份补偿,不足部分以现金补偿。

2016年,国盛证券净利润6.13亿元,扣非后净利润6.08亿元,业绩承诺完成率为82.19%。这意味着,中江信托要补足1.32亿元业绩承诺差额。

2017年,国盛证券净利润6.43亿元,扣非后净利润6.42亿元,业绩承诺完成率为81.37%。与7.90亿元业绩承诺相比,仍有1.48亿元差额。

对于业绩承诺补偿,中江信托则一直表示暂不立即对上市公司进行业绩承诺差额补偿,相关差额补偿在后续业绩承诺年度累积进行。

结果进入2018年,大盘行情持续走低,导致交投清淡,自营业务收益也大受影响。因此,国盛证券业绩大幅下降,根据上市公司2018年半年报显示,子公司国盛证券上半年净利润为-1.1亿元。同期,国盛金控净利润为-1.75亿元。

国盛金控2018年三季报没有显示国盛证券业绩状况,不过,上市公司净利润主要由国盛证券贡献。2016年、2017年,国盛金控净利润分别为4.98亿元和5.81亿元,净利润均低于全资子公司国盛金控。这意味着,除去国盛证券业务,上市公司其他业务总体上市亏损的。

2018年前三季度,国盛金控亏损2.54亿元,这从侧面说明子公司国盛证券的业绩并没有好转,而是继续恶化。

即使国盛证券下半年没有发生亏损,以亏损1.1亿元的数据计算,中江信托也将需要补足10亿元的业绩承诺差额。再加上前两年累积的2.8亿元,共需补足12.8亿元。

截至2018年11月28日,国盛金控市值212.09亿元,而中江信托持股比例为17.53%,因而该部分股权价值37.18亿元。由此可见,业绩承诺差额部分占中江信托持股市值的34.43%。

若中江信托履行相关业绩承诺,将对其第一大单一股东的地位造成影响。然而,中江信托将全部股权质押后,如何履行业绩承诺成了难题。此前,中江信托便一再拖延补足业绩承诺差额,此次质押或许又是其施展的“拖延大法”。

国盛证券屡次踩雷