近期,各大银行纷纷下调存款利率,部分人甚至为了让存款多赚一点,跑到外地银行存利率高0.1%-0.25%的存款,劳心劳力。

背后的原因是,存款的收益率本质上来自于实体经济的贷款收益分成。当前国内正实施经济结构转型升级,传统的地产、基建等贷款需求被压制,贷款利率持续下行,银行也不得不压低存款利率来保证自身利润。

但是如果我们绕过银行这个大的中间商,依旧可以发现不少获取高收益的渠道。

今天就介绍一款过往五年年化复合收益率超过6%的产品——中证转债及可交换债指数(以下简称“转债指数”,代码931078)。

中证指数公司的数据显示,截至2023年6月16日,转债指数最近5年的年化收益率达到6.93%,今年不到半年,年内收益率已经达到4.27%,同时最近五年的年化波动率仅为0.09%。可以说在相对较低波动的基础上,实现了较高的收益率,它是如何做到的呢?

数据来源:中证指数公司,2023.6.16

我们看下指数的编制,该指数是选取沪深交易所上市的可转换公司债券和可交换公司债券(不含私募债),然后按照上述债券的总市值进行加权计算,市值越大,所占权重越高,每月调整一次,暂停上市或摘牌则剔出指数。

目前指数的前十大重仓债券权重如下:

数据来源:中证指数公司,2023.6.16

前十大债券主要是安全性较高的金融债、公用事业债和新能源债,累计权重29.45%。

该指数以2002年12月31日为基日,以100点为基点,截至2022年12月31日,该指数累计上涨了316.46%,复合年化收益率为7.39%,长期收益率也就不错,显著好于定期存款和常见理财产品。指数年线图如下:

数据来源:wind,2023.6.16

这样的收益率是怎样实现的呢?拆解下主要是如下原因:

一、债券分红收益。可转债和可交换债本身属于债券,会有一定的利息收入,只是这个利息不高,一般在2%/年附近,同时前低后高。直接投资这类转债,拿到的保底收益,已经接近1年期定期存款。

有了这个保底收益,对应的转债也呈现下跌有底的特征,不会出现地板下方还有地下室的无底洞式下跌。

二、期权兑现收益。可转债本身含有期权,可以按照可转换价格转成股票,当股票价格上涨时,转债对应的期权价值也会增高,带动价格上涨。

以2020年-2022年期间上市的458只可转债和可交换债,平均上市价格为121.19元,退市的238只对应退市价格均值为164.65元,存续时间大约是2年,期间存在35.86%的期权兑现,对应年化收益率约为16.56%。

只是部分小盘转债因流动性和权重等问题,上述收益无法在指数层面兑现。

但是,按照市值加权的好处是,可以在指数层面实施跟踪,同时权重债中的大中市值可转债波动率低,可以提供更为舒适的投资体验。

由于可转债的期权部分价值会受股票市场波动出现较大幅度的涨跌,完全投资转债指数仍会在一定年份出现较大下跌。例如2022年和2016年分别出现9.55%和13.65%的年度跌幅。

我们可以将其与更为稳健的中证国债搭配进行投资,以在较低风险的基础上,实现不菲的投资收益,替代定期理财产品。

下面借助沪深300指数的波动构建一个转债指数与中证国债指数搭配的组合,每年底调仓,策略如下:

1.初始转债指数:中证国债=5:5;

2.沪深300单年或连续两年累计跌幅超过20%时,两者比例调整为8:2;

3.沪深300年年内高点曾较本轮起点涨幅达到100%,两者比例调整为2:8;如果涨幅曾达200%则两者比例调整为0:10。

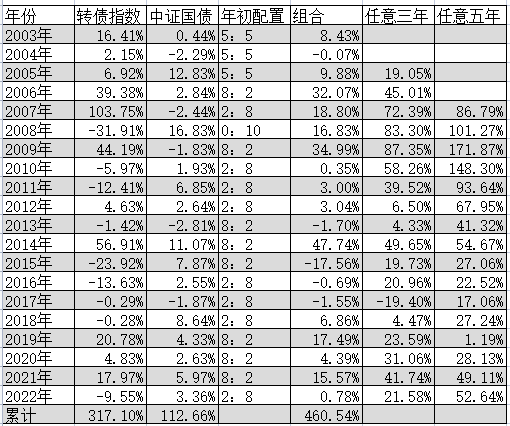

则2003年1月1日至2022年12月31日的测试结果如下:

数据来源:根据wind数据整理,2023.6.16

数据显示,上述20年间,构建组合累计收益率为460.54%,复合年化收益率为8.86%。

分单年度看,构建组合只有五年收益率为负数,且4个年度为负数的收益率未低于-2%,仅2015年因股灾因素单年度跌幅偏大。

如果任一年底投资组合三年,则仅有2014年底投资的1期亏损,平均每期的收益率为33.84%。

如果任一年底投资组合五年,则每期均盈利,平均每期的收益率为61.93%。

2022年开始,按照上述规则,可以配置80%的转债指数和20%的国债指数。

目前跟踪上述转债指数的基金为可转债ETF(511380),根据最新季报数据,基金规模接近24亿元,单日交易额在6亿元左右,整体流动性偏好。

据悉,截至2023年6月16日,该基金的最新规模已经超30亿元。

该基金的基金经理为博时基金邓欣雨,有近15年证券从业经验和近10年公募基金经理任职经验,具备丰富的债券基金管理经验,且长期业绩出众。

他掌舵的另一只偏债基金博时稳健回报债券(LOF)A(160513),主要投资中低风险债券和少量可转债,自2018年4月23日任职以来,截至2023年6月16日的累计回报为38.62%,年复合收益率为6.54%,居同类基金前4%,可以作为国债基金的增强基金配置。

感兴趣的网友,可以将可转债ETF(511380)和博时稳健回报债券(LOF)A(160513)加入关注,采用上述策略或者其他配置,构建属于自己的定期理财产品。

备注:基金有风险,投资需谨慎。以上内容仅供参考,不构成任何投资建议。