作者:陈希、王隐、黄铖律师联合撰写

单位:北京盈科(成都)律师事务所

家族信托作为一种财富传承与控制的金融工具,具备了其他财富传承工具(例如:婚姻协议、赠与、遗嘱、保险)所不具备的许多优点,可以说家族信托是目前高净值人士

*

能够利用的终极财富管理工具。

随着社会财富的不断积累,国内高净值人士的财富越来越多,而随着国内遗产税开征的预期,国内高净值人士对于家族信托的了解也在不断加深。

目前,一方面,家族信托所针对的资产主要是现金,但鉴于很多高净值人士拥有家族企业,股权家族信托的市场需求是巨大的;另一方面,许多家族企业希望未来登陆资本市场(指国内IPO上市或挂牌新三板,下同)。因此,

设置有股权家族信托架构的家族企业登陆资本市场是否可行

,成为各方关注的焦点问题之一。

本文主要从目前资本市场的案例出发,结合家族信托本身的特点,探讨这一问题。

*高净值人士:指的是资产净值较高的人士,一般而言指中国内地个人持有可投资资产超过600万人民币的人士。

近期,南京海辰药业股份有限公司(股票代码:

300584

)、杭州长川科技股份有限公司(股票代码:

300604

)成功登陆创业板的消息在资本市场界引起了不小的震动。究其原因,无非是这两家公司的成功上市,让业内人士看到了监管层可能放开拟申报

IPO

企业不得存在契约型私募基金、资产管理计划和信托计划股东(“三类股东”)的指导性禁令。

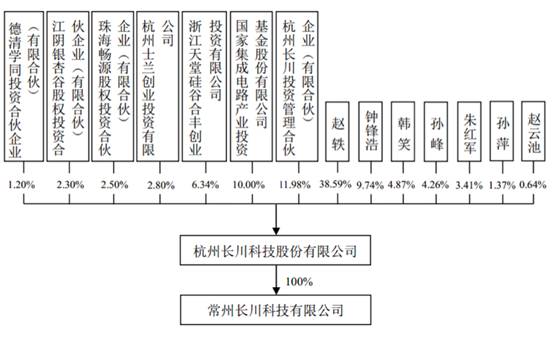

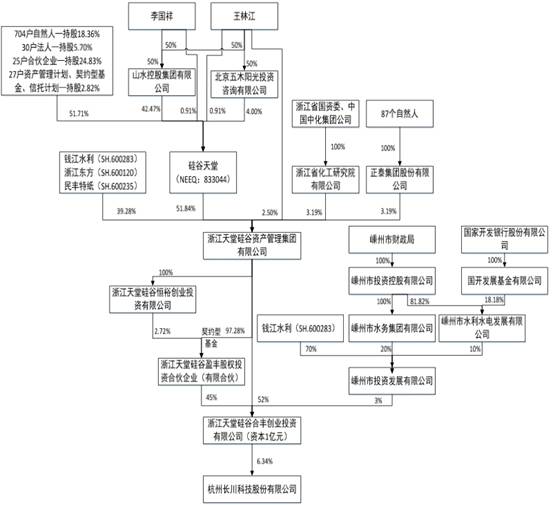

下面,我们就杭州长川科技股份有限公司(“长川科技”)进行案例分析。根据长川科技的《招股说明书》及《法律意见书》,长川科技的股东情况具体如下:

其中,由于浙江天堂硅谷资产管理集团有限公司对浙江天堂硅谷盈丰股权投资合伙企业(有限合伙)的出资来源自契约型私募基金,在长川科技委托律师出具的《关于杭州长川科技股份有限公司首次公开发行股票并在创业板上市的补充法律意见书(三)》中专门对该契约型私募基金在中国基金业协会的备案情况、穿透后最终基金投资人的具体情况进行了专项说明,并对上述基金投资人的资金来源合法性、不存在代持及委托持股或信托持股等问题发表了明确意见。

同时,结合中国证监会《非上市公众公司监管指引第

4

号-股东人数超过

200

人的未上市股份有限公司申请行政许可有关问题的审核指引》的规定也为私募股权基金、资产管理计划在拟上市企业持股提供了政策法规依据:

“股份公司股权结构中存在工会代持、职工持股会代持、委托持股或信托持股等股份代持关系,或者存在通过‘持股平台’间接持股的安排以致实际股东超过

200

人的,在依据本指引申请行政许可时,应当已经将代持股份还原至实际股东、将间接持股转为直接持股,并依法履行了相应的法律程序。”

“以私募股权基金、资产管理计划以及其他金融计划进行持股的,如果该金融计划是依据相关法律法规设立并规范运作,且已经接受证券监督管理机构监管的,可不进行股份还原或转为直接持股。”

由于信托计划的监管机构是中国银监会而非证券监管机构(中国证监会),也尚无信托计划持股的企业直接

IPO

的成功案例,因此,在三类股东中,似乎只有信托计划持股会否成为企业

IPO

的障碍存在争议。通过对长川科技成功上市的案例分析,并结合证券监管机构要求清理三类股东的实质性原因,

我们倾向性认为:相比集合资金信托计划,家族信托持股架构更容易被证券监管机构所认可,并可能成为信托计划持股架构企业进行

IPO

的突破口。

|

证券监管机构比较排斥信托计划持股的原因主要有:

1

、信托计划持股可能导致代持关系、关联方隐藏持股等问题难以清理,并可能进而引发规避限售、利益输送等一系列的不正当行为。

集合资金信托计划对合格投资者有较高要求,实践中可能存在投资者通过代持方式来达到合格投资者要求,这将会导致证券监管机构在审核含集合资金信托计划架构的拟

IPO

企业时难以击穿到最后的持股主体。进而,证券监管机构很难核查是否存在通过代持关系实施关联交易、利益输送等不正当行为。

|