1

、

A

股市场综述

(注:本周A股指的是20201228-20201231)

股指表现:

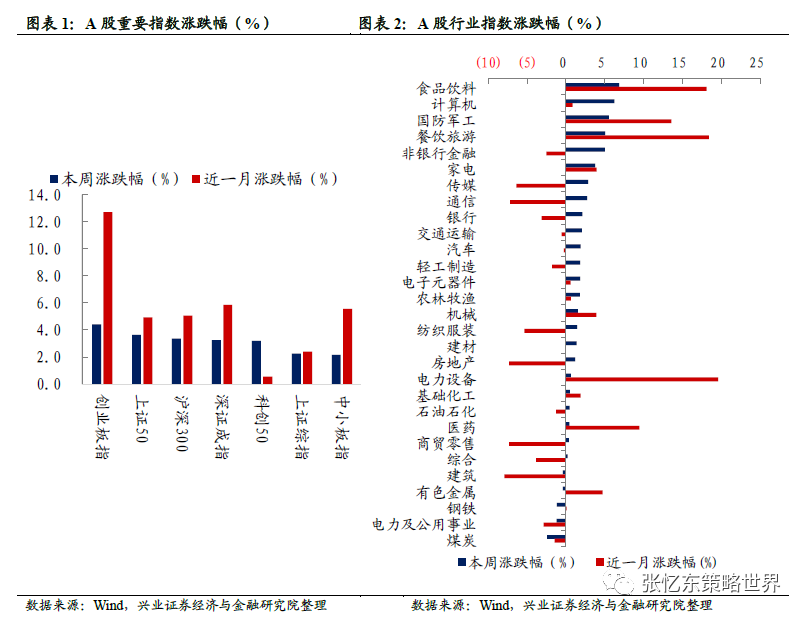

本周A股重要股指均上涨,创业板指(涨4.4%)、上证50(涨3.6%)和沪深300(涨3.4%)领涨,深证成指涨3.2%、科创50涨3.2%、上证综指涨2.3%、中小板指涨2.2%。

上证综指收报3473.07点,创2018年2月以来的新高;深证成指收报14470.68点、创业板指收报2966.26点,创2015年7月以来的新高。

行业上,食品饮料、计算机和国防军工领涨,煤炭、电力及公用事业和钢铁领跌。

估值水平:

行业估值从PB角度来看,轻工制造(29%)、通信(27%)、综合(25%)、纺织服装(20%)、传媒(18%)、采掘(10%)、商业贸易(7%)、公用事业(7%)、银行(6%)、房地产(不到1%水平)、建筑装饰(不到1%水平)行业市净率处于相对较低分位数水平(括号内为其分位数数值)。

资金流动

:

本周陆股通净流入135.8亿元人民币

。北向资金本周主要

流入

计算机、食品饮料和银行

,

流出

非银行金融、有色金属和医药

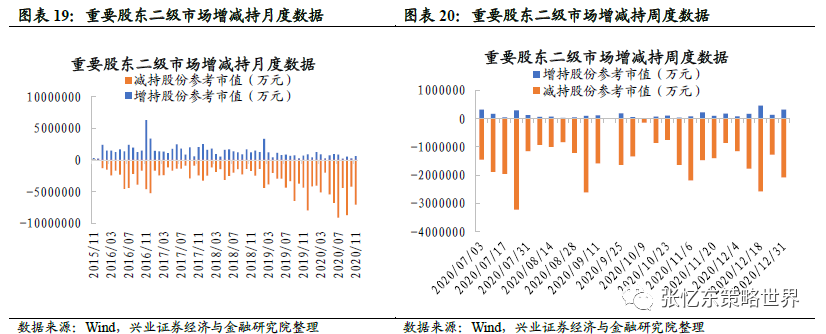

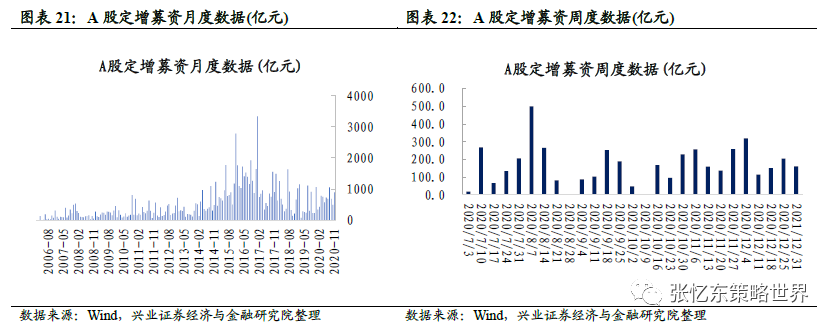

。本周A股IPO募资总额为88.8亿元;A股定增募资161.0亿元。本周重要股东净减持约176.0亿元,其中增持约31.7亿元,减持约207.7亿元。

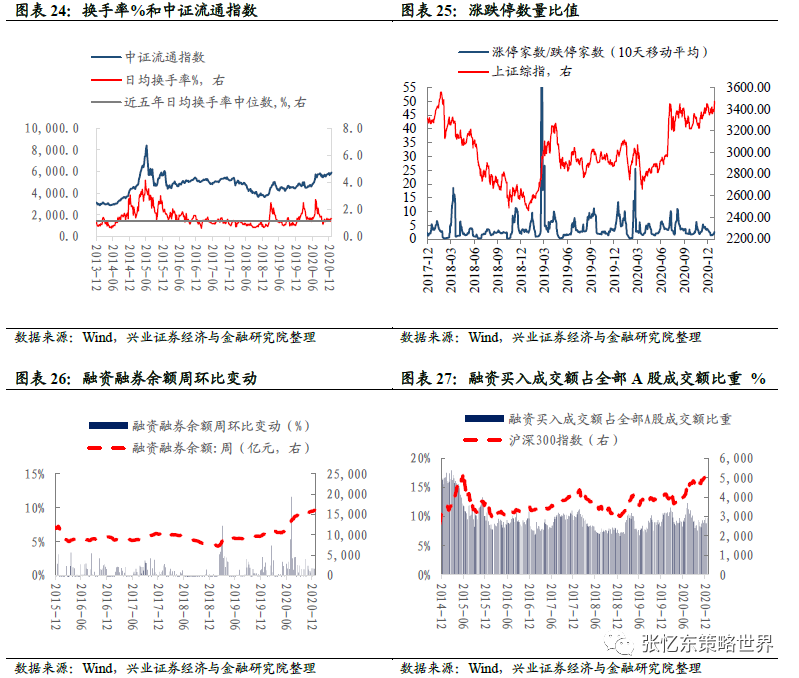

投资者情绪

:1)A股日均换手率从上周的1.32%下降至1.31%,高于近五年以来的中位数水平;2)截至12月31日,涨停家数/跌停家数比(10日移动平均)为2.6,处于2013年以来的34%分位数水平。

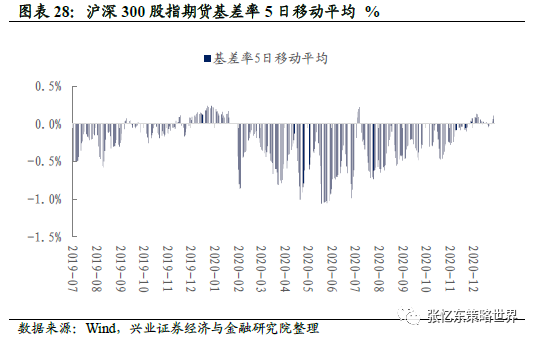

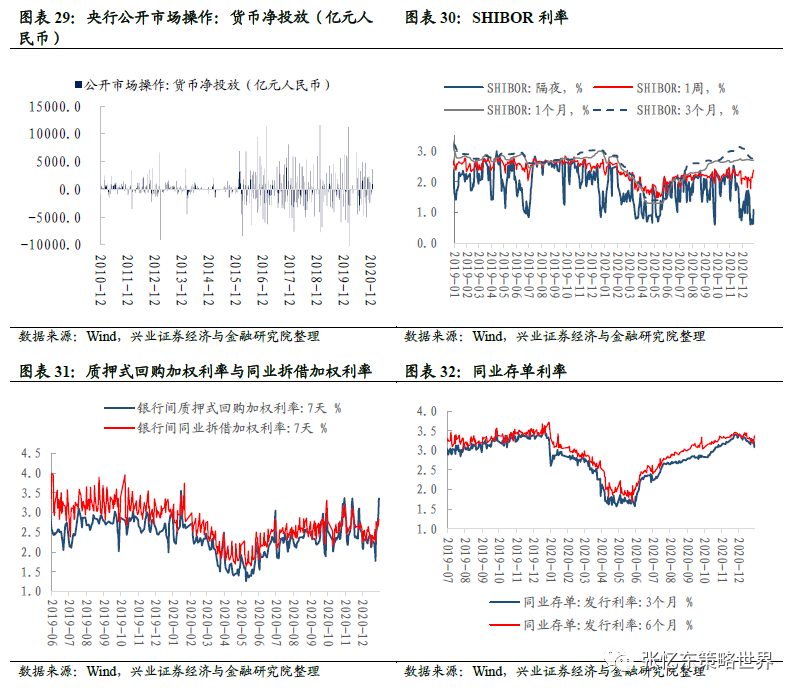

本周央行通过公开市场操作净投放950亿元人民币。货币市场利率:

截至12月31日,7天银行间质押式回购加权利率上升13bp至2.59%;SHIBOR隔夜利率上升30.0bp至1.09%,3个月利率下降1.0bp至2.76%。

人民币汇率:

本周离岸人民币兑美元汇率上升0.13%,截至12月31日,美元兑人民币汇率为6.5272。

2

、

港股市场综述

(注:本周指的是20201228-20201231)

股指表现:

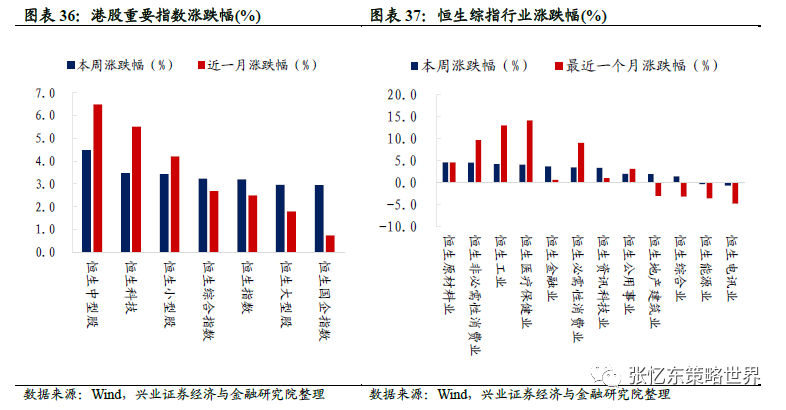

本周,港股重要指数均上涨。恒生中型股(涨4.5%)、恒生科技(涨3.5%)和恒生小型股(涨3.4%)领涨,恒生综指涨3.2%,恒指涨3.2%,恒生大型股上涨3.0%,恒生国指涨3.0%。行业上,恒生原材料业、非必需性消费业和工业领涨,仅电讯业和能源业下跌。

估值水平:

截至12月31日,恒指预测PE为14.6倍,

处于2005年7月以来的3/4分位数附近

;恒生国指预测PE为10.7倍,

处于2005年7月以来的中位数和3/4分位数之间

。恒生指数PE(TTM)为15.5倍,恒生国指PE(TTM)为10.7倍。

资金流动:本周

港股通资金净流入229亿人民币

,南向资金主要

流向

计算机、餐饮旅游和电子元器件

,

流出

有色金属、银行和医药。

据彭博口径,本周主要投资于香港的股票型ETF中,资产总值前十大ETF净流出资金1.1亿美元。

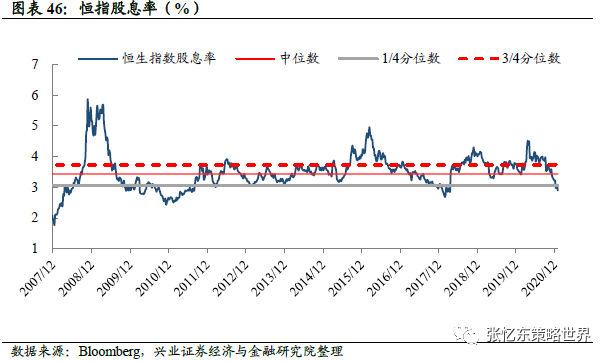

截至12月31日,AH溢价指数为

139.8,低于上周的142.8,高于2005年以来的3/4分位数,处于近四年以来的高位水平。

投资者情绪

:

恒生波指为19.3,高于上周五的18.2,处于2012年以来的60%分位数水平

;主板周平均卖空成交比为11.9%,高于上周的10.7%。

货币市场利率:

截至12月31日,相较于上周五,本周HIBOR隔夜利率上升0.3bp至0.04%,7天利率上升2.3bp至0.09%,1个月利率下降7.0bp至0.18%。

汇率市场:

截至12月31日,美元兑港元汇率为7.7529。

彭博巴克莱中资美元债各等级回报指数:

彭博巴克莱中资美元债回报指数涨0.12%至208.5;投资级指数涨0.12%至186.6;高收益指数涨0.12%至262.0。

风险提示:全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险

—

●●●●

—

报告正文

—

●●●●

—

一、A股、港股市场监测

1

、A股

市场监测(注:本周指的是20201228-20201231)

1.1

、

A股市场表现概览

股指表现:

本周A股重要股指均上涨,创业板指(涨4.4%)、上证50(涨3.6%)和沪深300(涨3.4%)领涨,深证成指涨3.2%、科创50涨3.2%、上证综指涨2.3%、中小板指涨2.2%。行业上,食品饮料(涨6.8%)、计算机(涨6.2%)和国防军工(涨5.5%)领涨,煤炭(跌2.4%)、电力及公用事业(跌1.2%)和钢铁(跌1.2%)领跌。

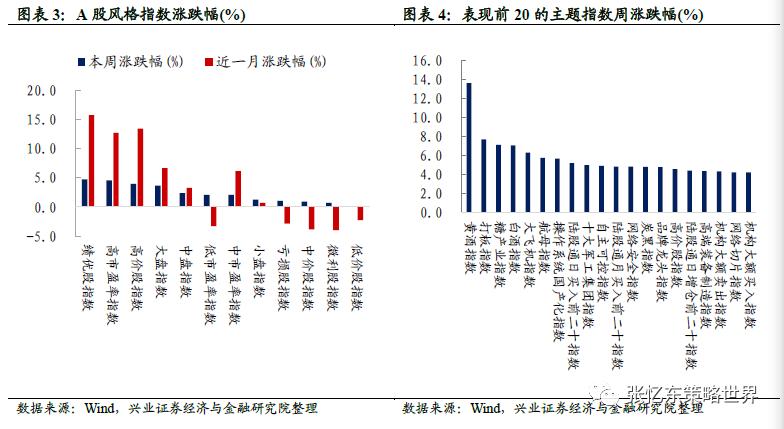

风格上,绩优股指数(涨4.7%)、高市盈率指数(涨4.6%)和高价股指数(涨4.0%)领涨。主题上,涨幅前三的分别为黄酒指数(涨13.6%)、打板指数(涨7.7%)和糖产业指数(涨7.1%)。

1.2、A

股估值与股权风险溢价

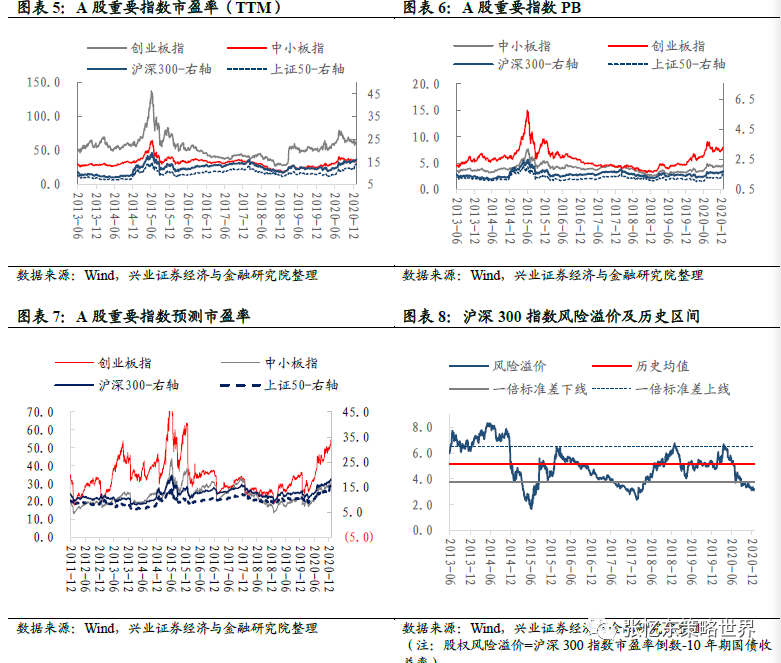

截至12月31日,沪深300、创业板、中小板、上证50预测PE(彭博一致预期)分别为18.3倍、54.4倍、30.2倍、16.0倍,处于2011年以来的99.2%、95.1%、91%、100%分位数水平。

截至12月31日,沪深300、创业板、中小板、上证50PE-TTM分别为16.1倍、64.4倍、34.8倍、14.2倍,

处于2011年以来的

98%、86%、80%、100%分位数水平

。当前沪深300、创业板、中小板、上证50的PB分别为1.8倍、8.3倍、4.7倍、1.5倍,

处于2011年以来的

80%、93%、87%、76%分位数水平

。

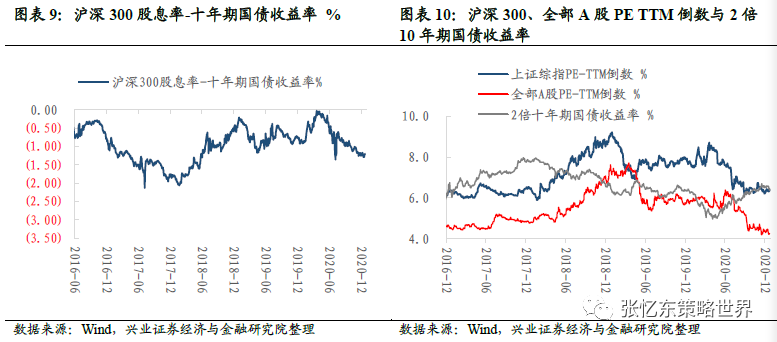

截至12月31日,股权风险溢价为3.1%,低于上周的3.2%,低于2012年以来的一倍标准差下线。(注:股权风险溢价=沪深300指数市盈率倒数-10年期国债收益率)

截至12月31日,沪深300股息率-十年期国债收益率为-1.22%,

处于2015年以来的31%分位数水平

。

上证综指PE-TTM倒数为6.21%,低于2倍10年期国债收益率6.29%

。

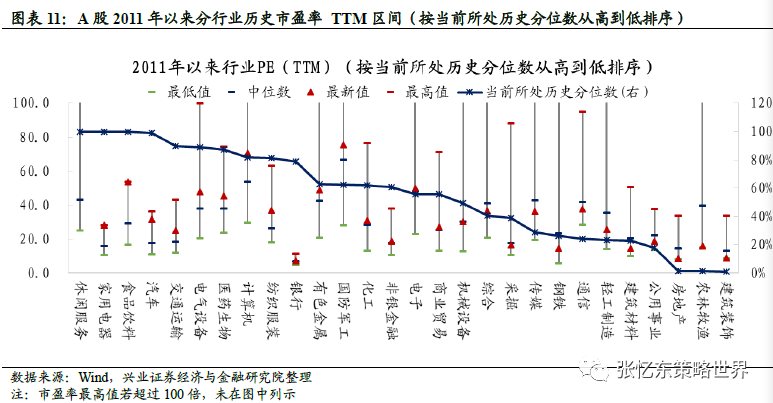

截至12月31日,行业估值从市盈率 TTM的角度,特征如下(以下涉及分位数时,其历史区间为2011年第一个交易日至今):

-

休闲服务(100%)、家用电器(100%)、食品饮料(100%)、汽车(99%)、交通运输(90%)、电气设备(89%)、医药生物(87%)、计算机(82%)、纺织服装(81%)、银行(79%)行业市盈率TTM处于相对较高分位数水平。

-

有色金属(63%)、国防军工(62%)、化工(62%)、非银金融(61%)、电子(56%)、商业贸易(56%)、机械设备(50%)行业市盈率TTM 处于相对居中分位数水平。

-

综合(40%)、采掘(39%)、传媒(29%)、钢铁(26%)、通信(24%)、轻工制造(23%)、建筑材料(23%)、公用事业(18%)、房地产(2%)、农林牧渔(2%)、建筑装饰(1%)行业市盈率TTM处于相对较低分位数水平(括号内为其分位数数值)。

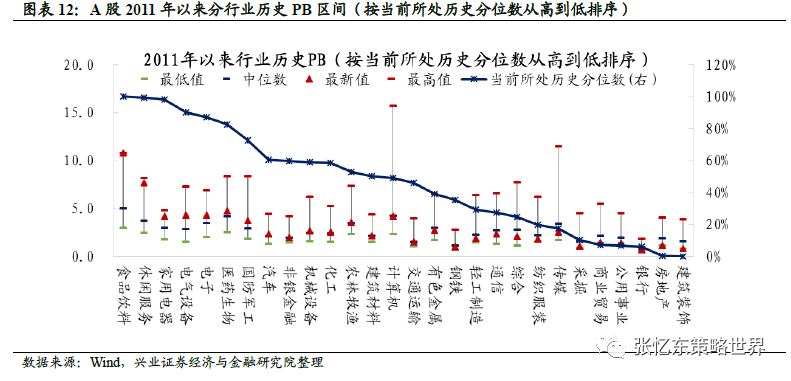

行业估值从市净率的角度,特征如下(以下涉及分位数时,其历史区间为2011年第一个交易日至今):

-

食品饮料(100%)、休闲服务(100%)、家用电器(98%)、电气设备(90%)、电子(87%)、医药生物(83%)、国防军工(73%)、汽车(61%)、非银金融(60%)、机械设备(59%)、化工(59%)行业处于横向相对较高水平。

-

农林牧渔(53%)、建筑材料(50%)、计算机(49%)、交通运输(46%)、有色金属(39%)、钢铁(35%)行业市净率处于横向相对居中水平。

-

轻工制造(29%)、通信(27%)、综合(25%)、纺织服装(20%)、传媒(18%)、采掘(10%)、商业贸易(7%)、公用事业(7%)、

银行(6%)、房地产(不到1%水平)、

建筑装饰(不到1%水平)行业市净率处于相对较低分位数水平(括号内为其分位数数值)。

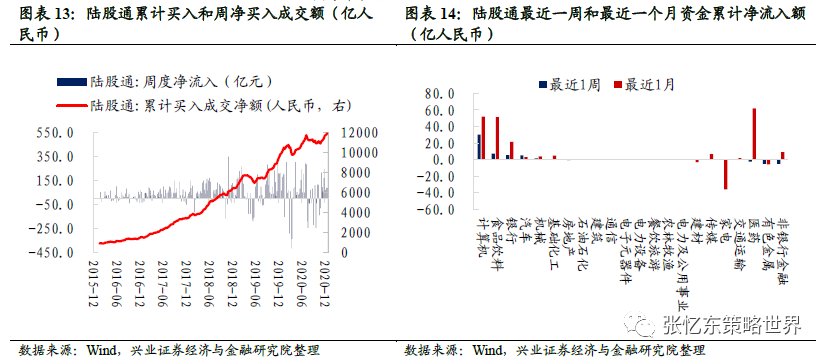

1.3、资金流动

陆股通资金净流入:本周陆股通净流入

135.

8

亿元人民币

;自开通以来,陆股通累计买入成交净额12024亿人民币。北向资金本周主要

流入

计算机、食品饮料和银行

,

流出

非银行金融、有色金属和医药。

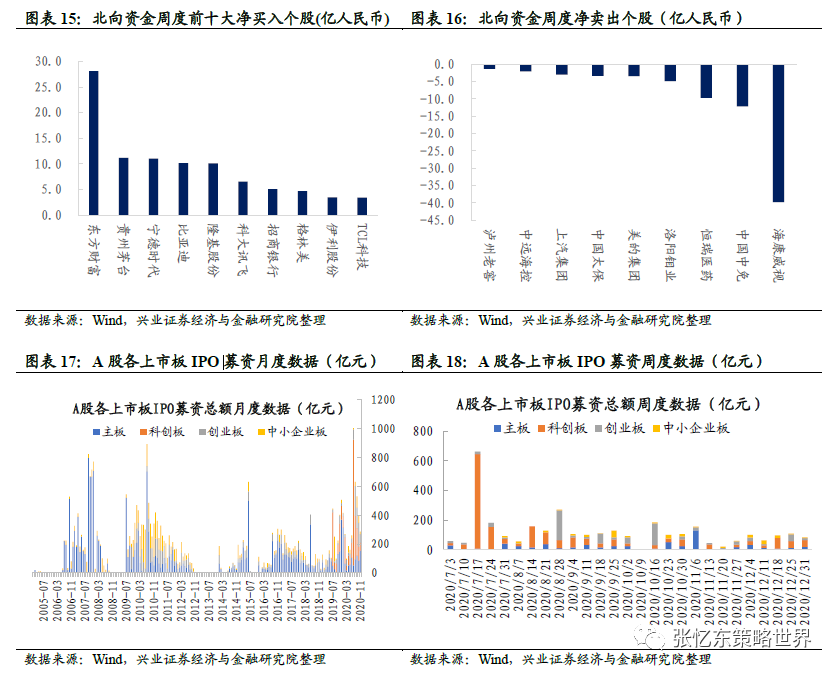

本周,

北向资金前十大净买入个股

为东方财富、贵州茅台、宁德时代、比亚迪、隆基股份、科大讯飞、招商银行、格林美、伊利股份、TCL科技;

净卖出个股

为海康威视、中国中免、恒瑞医药、洛阳钼业、美的集团、中国太保、上汽集团、中远海控、泸州老窖。

本周A股

IPO募资总额

为88.8亿元;A股定增募资161.0亿元。本周

重要股东净减持约176.0亿元

,其中增持约31.7亿元,减持约207.7亿元。

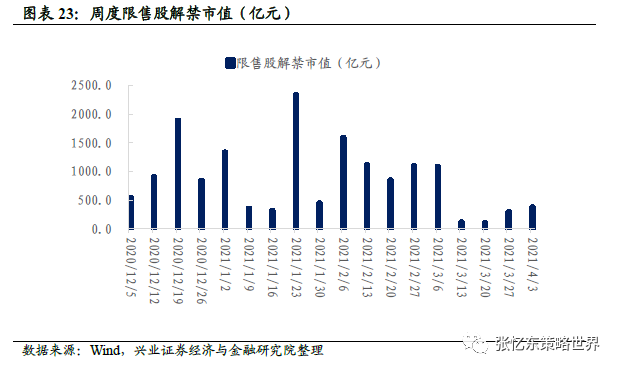

限售股解禁市值

约1337亿元,下周解禁约358.9亿元。

1.4、A股投资者情绪监测

(注,以下“A股”指的是中证流通指数成分股)

1.5、中国内地市场流动性和债市数据跟踪

本周央行通过公开市场操作净投放950亿元人民币:

本周央行通过公开市场操作投放1750亿元人民币,回笼800亿元人民币。

货币市场利率

:截至12月31日,相较于上周五,SHIBOR隔夜利率上升30.0bp至1.09%,7天利率上升23.0bp至2.38%;SHIBOR1个月利率与上周持平为2.70%,3个月利率下降1.0bp至2.76%。截至12月31日,7天银行间同业拆借加权利率下降22bp至2.55%,7天银行间质押式回购加权利率上升13bp至2.59%;3个月同业存单利率下降22.1bp至3.08%,6个月同业存单利率上升14.1bp至3.37%。

人民币汇率:

本周离岸人民币兑美元汇率上升0.13%,截至12月31日,美元兑离岸人民币汇率为6.5028,美元兑人民币汇率为6.5272。

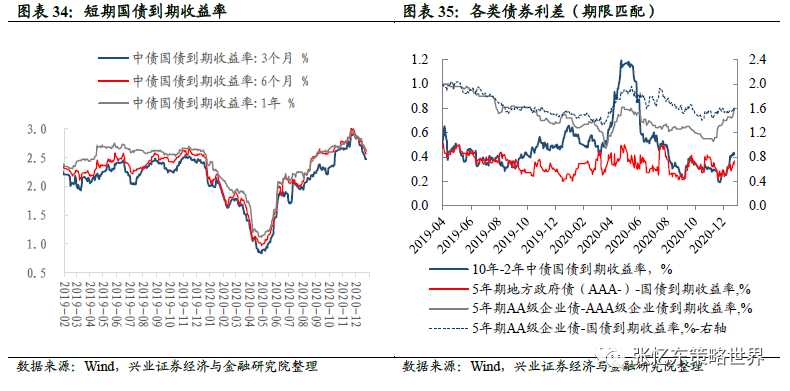

债券市场

:截至12月31日,相较于上周五,3个月、6个月、1年期国债到期收益率分别下降19.2bp、13.8bp、13.6bp至2.28%、2.43%和2.47%。期限、等级、信用利差无明显变动。

期限利差

:10年-2年中债国债利差为0.42%,较上周下降0.1bp;

等级利差

:5年期AA级与AAA级企业债利差为0.85%,较上周上升6.0bp;

信用利差

:5年期AA级企业债与国债利差为1.65%,较上周上升3.3bp;5年地方政府债(AAA-)-国债到期收益率为0.40%,较上周上升2.7bp。

2

、港股

市场监测(注:本周指的是20201228-20201231)

2.1、港

股市场表现概览

股指表现:

本周,港股重要指数均上涨。恒生中型股(涨4.5%)、恒生科技(涨3.5%)和恒生小型股(涨3.4%)领涨,恒生综合指数上涨3.2%,恒生指数上涨3.2%,恒生大型股上涨3.0%,恒生国企指数上涨3.0%。行业上,恒生原材料业(涨4.6%)、非必需性消费业(涨4.5%)和工业(涨4.1%)领涨,仅电讯业(跌0.7%)和能源业(跌0.4%)下跌。

2.2

、

港股盈利趋势与估值

估值水平和盈利增速:

-

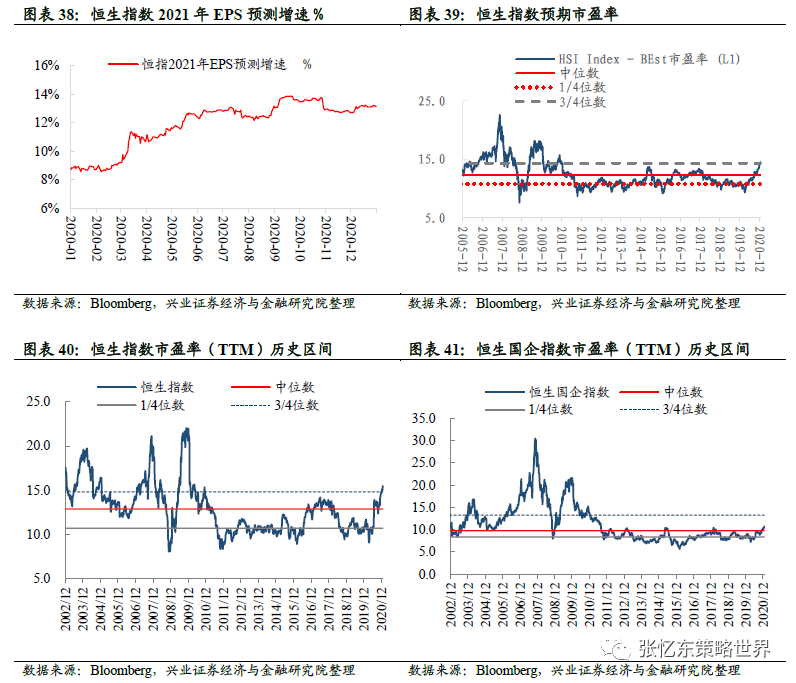

截至12月31日,恒指预测PE(彭博一致预期)为14.6倍,处于2005年7月以来的3/4分位数附近;恒生国指预测PE为10.7倍,处于2005年7月以来的中位数和3/4分位数之间。

-

恒生指数当前PE(TTM)为15.5倍,高于2002年以来的3/4分位数水平;恒生国指PE(TTM)为

10.7倍,处于2002年以来的中位数和3/4分位数之间。

-

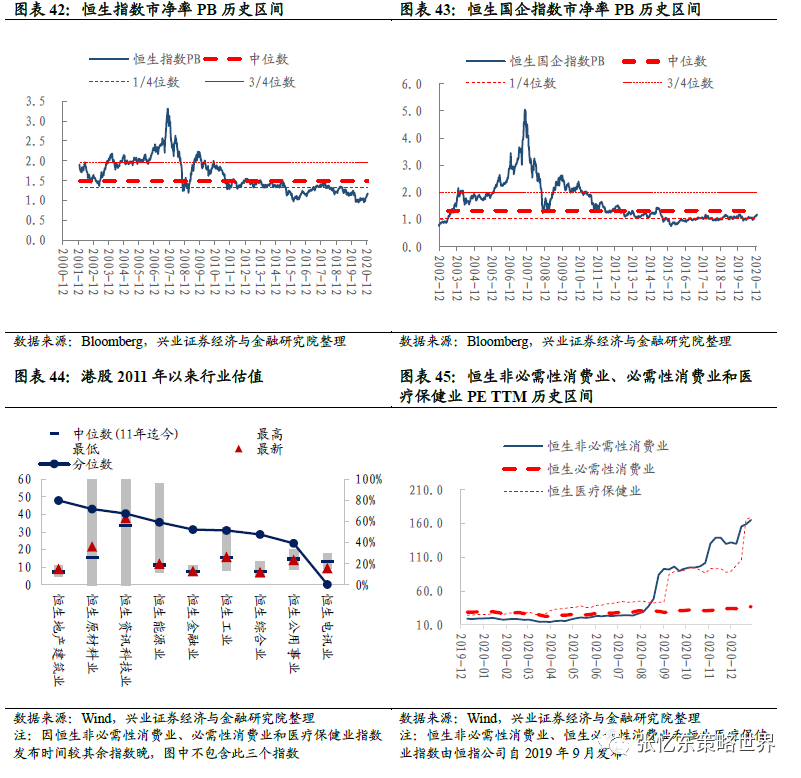

恒生指数和恒生国指当前市净率水平均为1.2倍,二者处于2002年以来的1/4分位数附近。

-

截至12月31日,恒生指数2021年EPS预测增速为18.5%。

截至12月31日,从PE(TTM)的角度,行业估值分位数特征如下:

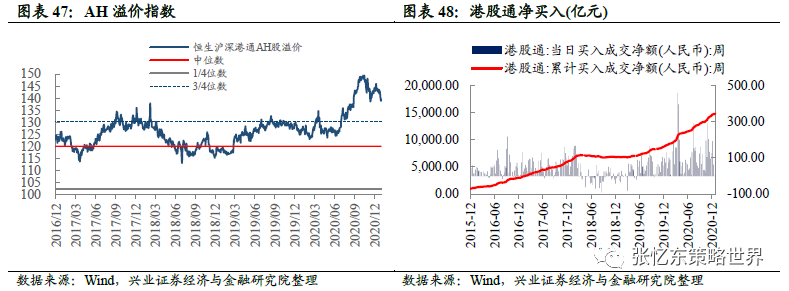

当前恒生指数的股息率为2.90%,低于上周的3.00%,低于2006年9月以来的1/4分位数水平。

2.3、

资

金流动

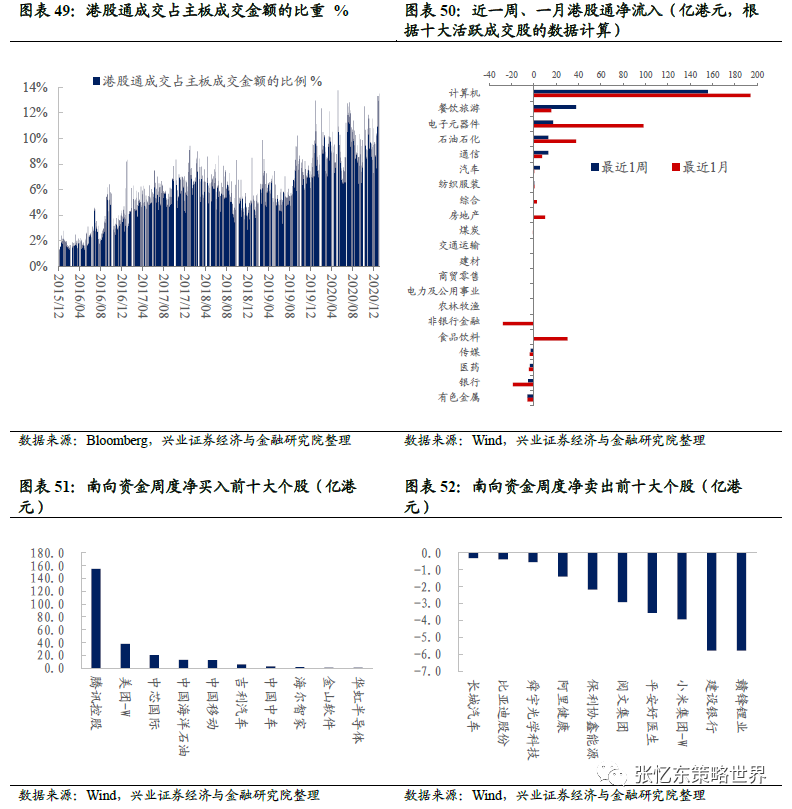

港股通资金净流入:

本周港股通资金净流入229亿人民币,自开通以来累计买入成交净额达15030亿人民币。从十大活跃成交股的数据来看,南向资金主要

流入

计算机、餐饮旅游和电子元器件

,

流出

有色金属、银行和医药

。

南向资金周度净买入前十大个股

为腾讯控股、美团-W、中芯国际、中国海洋石油、中国移动、吉利汽车、中国中车、海尔智家、金山软件、华虹半导体;

净卖出前十大个股

为赣锋锂业、建设银行、小米集团-W、平安好医生、阅文集团、保利协鑫能源、阿里健康、舜宇光学科技、比亚迪股份、长城汽车。

本周港股通成交占主板成交金额的比重为13.0%,高于上周的11.4%。

截至12月31日,AH溢价指数

为139.8,低于上周的142.8,

高于2005年以来的3/4分位数,处于近四年以来的高位水平

。

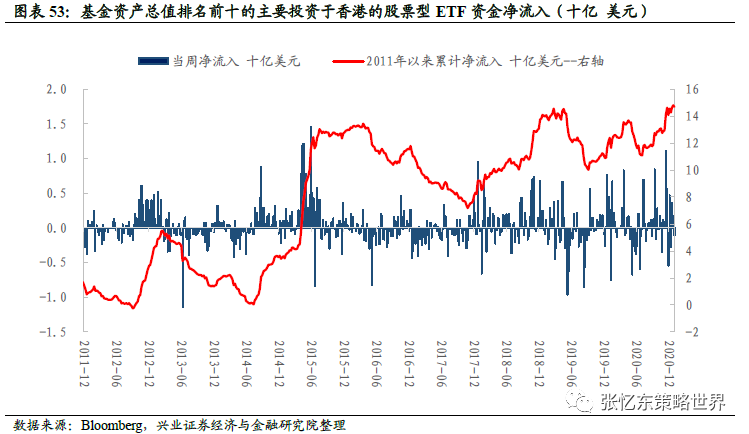

根据彭博口径统计,本周主要投资于香港的股票型ETF基金中,基金资产总值前十大ETF净流出资金1.1亿美元。

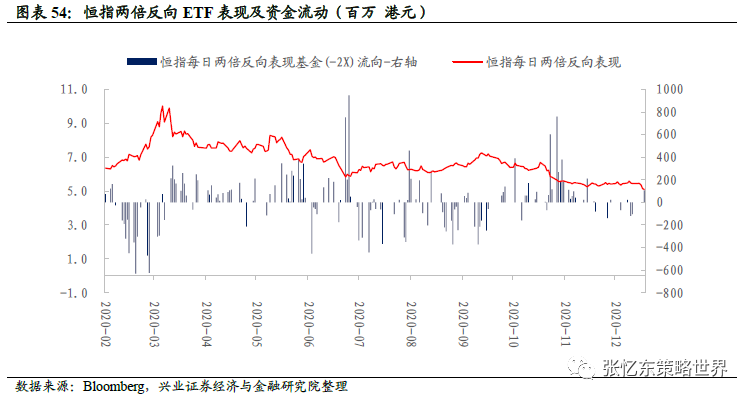

截至12月31日,本周恒指两倍反向ETF净流入资金1.06亿港元。

(注:FI二南方恒指基金,即恒指两倍反向ETF,提供恒生指数单日表现的相反的2倍回报,例如恒指一日跌1%,该两倍反向ETF便实现2%的升幅,反之亦然。)

2.4

、

港股投资者情绪

投资者情绪

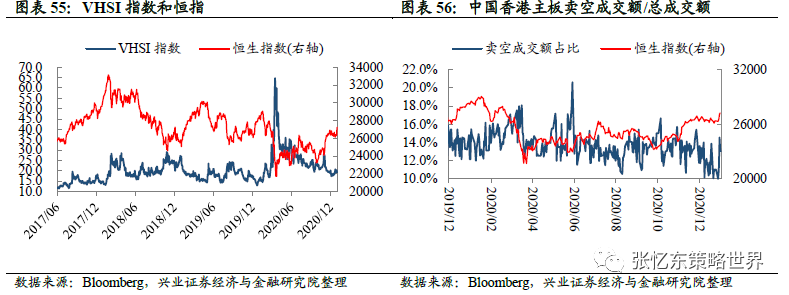

:截至12月31日,

恒生波指为19.3,高于上周五的19.2,处于2012年以来

的60%分位数水平

;主板周平均卖空成交比为11.9%,高于上周的10

.7%。

2.5

、中国

香港市场利率汇率跟踪

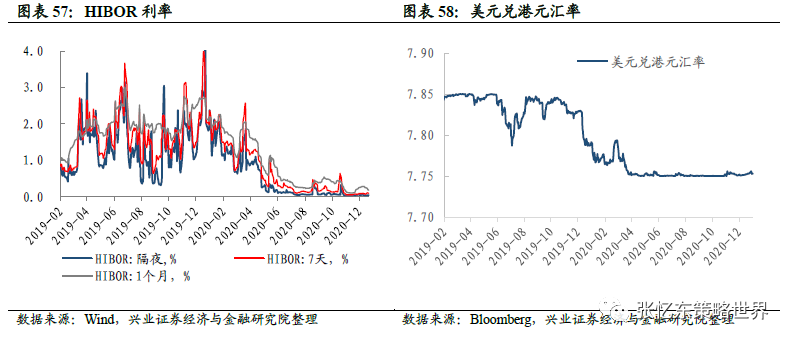

货币市场利率

:截至12月31日,相较于上周五,本周HIBOR隔夜利率上升0.3bp至0.04%,7天利率上升2.3bp至0.09%,1个月利率下降7.0bp至0.18%。

汇率市场

:

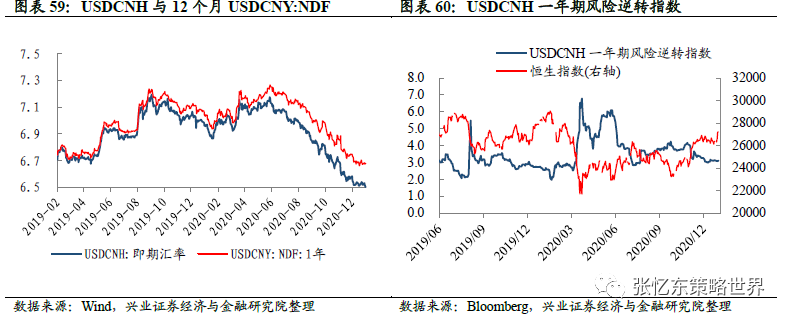

截至12月31日,美元兑港元汇率为7.7529;USD

CNH即期汇率为6.5030。

USDCNH

一年期风险逆转指数为3.10,低于上周五3.12,处于2011年以来的46%分位数水平。

2.6、

中资美元债数据跟踪

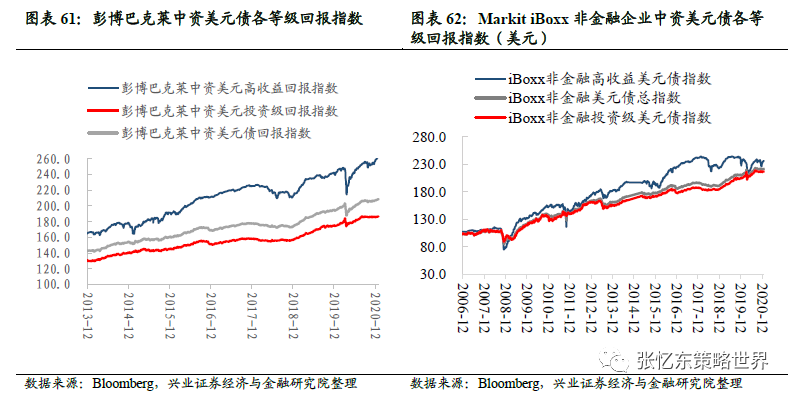

截至12月31日,相较于上周五,

-

彭博巴克莱中资美元债回报指数

涨0.12%至208.5;投资级回报指数涨0.12%至186.6;高收益回报指数涨0.12%至

262.0。

-

MarkitiBoxx

非金融企业中资美元债回报指数

涨0.02%至221.9;投资级回报指数涨0.01%至217.2;高收益回报指数涨0.05%至236.4。

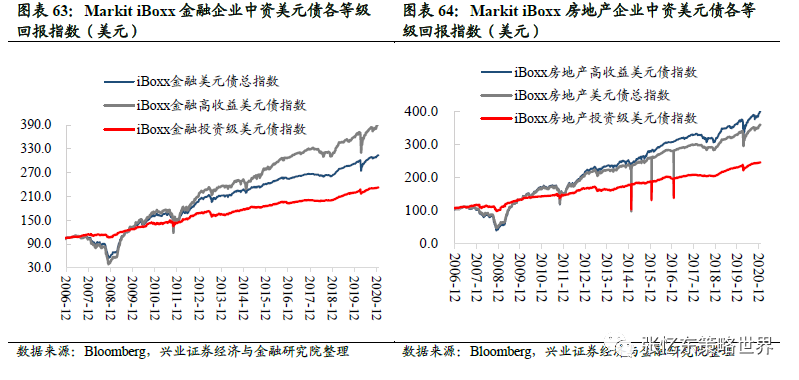

-

MarkitiBoxx

金融企业中资美元债回报指数

涨0.09%至314.1;投资级回报指数涨0.07%至232.7;高收益回报指数涨0.13%至393.4。

-

MarkitiBoxx

房地产企业中资美元债回报指数

涨0.13%至360.5;投资级回报指数涨0.08%至246.3;高收益回报指数涨0.14%至400.3。

二、风险提示

全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险。

美股2000年科网牛市如何走向泡沫破灭

恒指结构优化,攻守更兼备,配置机遇期来临——《恒指的未来》系列报告之二

从黄金王者归来,看周期核心资产重估

周期核心资产的价值重估