上周,有两件大事,冥冥中注定相联。

一件是中国开了国家金融安全会议,一件是美国减税政策重磅出台。

或许中美这两件大事,并没有考虑对方,但现实中,却构成了兵不相接的角力,不妨叫做隔空推手。

很好很好,外部压力向来是一个国家改革与前进的动力,对美国如此,对中国更如此。

周密金融

1

这几天两个谜一直萦绕着我。

一是特朗普为何对国际事务突然做出那么多动作?包括突袭叙利亚,怒怼朝鲜,改口肯定北约的作用,15天之内与习近平一次见面两次通话。

二是中国为何在这个时候掀起力度空前的金融监管风暴,掀起力度空前的楼市限购潮?

跟一些内部人士做了交流,及至看到最近两国的大招——白宫抛出税改方案、中南海集体学习金融安全——一下想明白了。

2

特朗普为何突然在国际上密集出手?秘密藏在之前和之后发生了什么。

之前,特朗普就职后首个大动作——医改方案,意外地在送去国会表决过程中遇挫。人们对新政的执行力预期一下变了,资本市场马上用下跌表示了担忧。

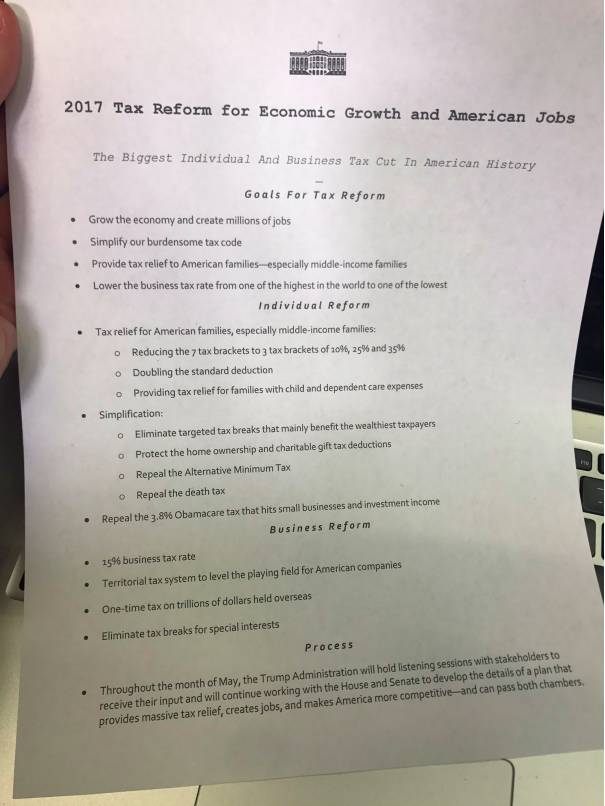

之后,特朗普在最近抛出了税改大纲。税改是特朗普新政最重要的举措,可以说没有“之一”。但他最大的挑战是立法机构会否通过。当年中国推行分税制,朱镕基一个省一个省地谈、做工作,费了很大劲才把税改推行下去。相比中央集权制的中国,分权制衡的美国推行税改的难度要难上10倍。

白宫公布的税改方案大纲,仅有一页纸

在遇挫的医改和将要推进的税改之间,特朗普频频在国际事务上出手了。

注意,特朗普一切施政举措,最后都要归到“美国优先”这句竞选口号上。配合“美国优先”,特朗普提出了战略收缩,也就是先弄好美国自己的事,“国际上的那些破事老子没心思去管了”。

但在3月下旬医改遇挫之后的一个月内,发生了反常的事。一方面提美国优先、战略收缩,一方面对中东、对朝鲜密集出手。

这种战略上的矛盾,有且只有一种解释:

国际举动只是手段,它是为了解决内政问题。

医改受挫后,特朗普急需重塑威望,获得国内民众和议员的支持。带有美国价值观的强硬对外举动,是获取支持票的快捷方式。

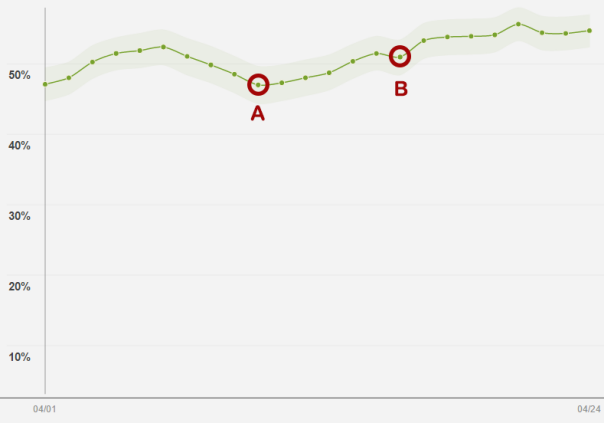

下图是特朗普近一个月来的不支持率,图中A、B两个相对低点,正是特朗普致信国会解释对叙袭击,以及公布对朝施压政策的时点。强硬姿态使他的不支持率下降。

来源:Reuters Polling Explorer

“川普怼朝,意在税改。”一系列国际动作,是新政的迂回路线图,是为了推进国内的核心政策。

3

中国为何掀起力度空前的金融监管风暴?

看看这一段时间来的动作:

• 汇市:稳住汇率,管住资本外流

• 股市:围剿“进击的险资”

• 楼市:严厉程度超过任何时候的大限购

• 银行业:监管风暴,直指影子银行业务

这些动作有个共同指向,就是4月25日政治局集体学习的主题:金融安全。

决策层对金融和经济的态度已在发生变化:

1. 从2012年开始,中国经历了一轮金融自由化、金融创新的狂飙突进,P2P、影子银行是典型代表,现在决策层已从金融自由化转向,创新让位于监管。

2. 最新一次政治局会议,对于增长速度的强调在弱化,而对“防风险”的强调更为突出。

3. 此次中南海专题学习金融安全,奠定了未来一段时间金融发展的基调,就是“安全”。

把金融安全上升到国家安全的层面,当然有对脱实向虚、资产泡沫的担忧,但还有一个现实因素至关重要,就是2017年政治领域最大的事——19大。

今年的很多动向,放到19大的背景下才能作出准确的理解。

为了迎接这个大会,不能容忍有一点闪失,监管重于创新、防风险先于保增长,就是一种必然选择。

4

国际政治学有一个流行的说法:美国所有内政都是外交,中国所有外交都是内政。

现在看,中美两国这段都有压倒一切的内政事务,外界看来眼花缭乱的很多牌,都是围绕这个内核在打。

这点看清了,就能解释很多反常举动。

套用克林顿当年击败老布什的口号“笨蛋,问题是经济”,现在中美的牌就是:笨蛋,一切战争都是内政!

5

特朗普通过国际动作迂回推进内政的路,并不是容易。

首先得狠心“去俄化”。

特朗普竞选中毫不掩饰对普京的喜爱,团队中有核心人物被曝出与俄罗斯过从甚密,以至有人分析特朗普上台会采取联俄抗中的策略。

但美国价值观绝不容忍美俄联手,特朗普以59枚对叙利亚的导弹,宣布与普京割袍断义。

其次得把得罪的朋友找回来。

特朗普之前说北约“已经过时”,但在4月中旬改口北约“没有过时,而且是国际和平的屏障”。

但以上都不关键。“从外交迂回内政”这条路要走通,必须得中国合作。

朝鲜牌,汇率牌,贸易战牌,都跟中国有关。

从习特会开始,特朗普表现出异常的热情。115天之内一次见面两次通话,接受媒体采访时说跟中国领导人“有很棒的化学反应”。

更直接的表现是,特朗普昨天拒绝了台湾地区领导人与其通电话的建议,“不希望引发与中国关系的问题”。这与4个月前,特朗普打破常规与蔡英文直接通话形成了反差。

大国关系就是一种博弈,算一下特朗普“付出—收获”清单。

付出:

• 汇率战筹码,一改之前强硬姿态,改口中国不是汇率操纵国。

• 贸易战筹码,“贸易战首先从中国开打”,这几乎成为共识,没想到特朗普从最亲密的邻居加拿大入手,有媒体描述为“特朗普贸易战路线图:先在家打‘老婆’ 最后才是中国”,这显然给了中美调整空间。

收获:

• 中国对于朝鲜问题解决的默许和积极态度。

• 中国在贸易顺差方面承诺“百日计划”加以改善。

显然,两个大国进行了筹码交换,各有所得。特朗普赢得了朝鲜问题上更多的腾挪空间,中国避免了贸易战上的直接冲突而可以专注国内事务的解决。

4月25日,一架美国侦察机降落在韩国的乌山空军基地

6

中国国内事务,从安全角度看是一个回归稳态、不断拆弹的过程。

第一颗弹是资本外流。国家外汇储备从4万亿美元降到3万亿,减了四分之一。

中国用了严厉的资本管制和汇率托底的方式,冻住了资本流动。

今年一季度,外流态势稳定了下来,数据向好。但有两个新挑战。

第一个挑战是美国的汇率操纵国名单,它不光是扣一顶帽子给你,而是关系着进出口征税收、贸易摩擦、货币政策等实际利益。习特会上中国把这个问题解决了。拆了一颗小炸弹。

但第二个挑战是核弹级的。美国进入加息周期,同时还将缩表(意味着市场上流通的美元将减少)。

通俗解释一下,美国加息,利率升高,你的钱流到美国收益会更多。其他国家不得不跟着提高利率,否则,你的利率很低,美国利率越来越高,资本往美国流动的冲动就越大。这样,资本外流又会重现。

那很简单,跟着美国一块加息呗

。这时,另一颗核弹等着你。

加息会让货币收缩,让经济降温,所以一般在经济上行时才推出加息。现在中国经济处于下行阶段,而且,还有一个加息会刺破楼市泡沫的巨大隐忧。

加息,前面有楼市崩盘的核弹;不加息,前面有资本外流的核弹。因此产生了保房价还是保汇率的争论。

对决策层来说,最终是要“保安全”,两颗核弹都必须搞定。

采取的策略是,一方面不动声色的加息,尽管基准利率还没动,但把中期借贷便利操作利率、常备借贷便利、逆回购利率等提高了,利率中枢事实上在上升,最近两个月央行甚至出现了缩表。

另一方面,楼市进行了史无前例的大限购。这个限购有个特点:短期内让散户的买卖双方见不着面。

持有者限卖,离婚者限买,社保期拉长,认贷认房双限,目的是“用非常刚性的行政方式迅速地冰封房地产市场”,更根本的目的是让资产泡沫与利率运行隔离。

暂时处理好资本外流和楼市泡沫这两颗核弹之后,决策层瞄准了另一颗埋得更深的炸弹——银行业的表外业务,由此掀起了最近的监管风暴。

银行表外业务的主要形式就是理财产品,长久以来不透明,不透明就无监管,无监管就很混乱,甚至出现了民生银行那样的骗局。

这块金融涉及的量极大,达数十万亿元,从安全计,必须治。

7 特朗普推出税改方案后,人民日报发了篇评论,称“美国减税实际上就是在挑起税务战”。这个观点有点奇葩,但它讲出了一个事实:

世界上的老大老二重心都在自己的内政上,国际事务尽量协调一致,表面上没冲突,但实际上它们各自的内政取向,在暗暗上演争夺战。

特朗普的税改,把公司税从35%大幅度降到15%,吸引更多企业到美国投资。同时对美国企业在海外资产的汇回税率也予以降低。

这本质就是对资本的争夺。中国境内的资本也会受到影响。

基辛格曾说,如果你控制了石油,你就控制了所有国家;如果你控制了粮食,你就控制了所有人;如果你控制了货币,你就控制了整个世界。

争夺战从来都在进行,不会因为大国专注于内政而停止。目前总的态势是:

美国通过改革、通过增加吸引力的方式,试图把资源“拉”进来;

中国通过管制、通过减少交易的方式,在把资源“冻”住和“稳”住。

因为有19大,今年中国的主基调必然是稳定,不要期望有大的改革动作。

此次政治局关于金融安全的集体学习,提出了6项任务,其中一项“金融改革”,也是强调建立防风险的机制。

而美国,特朗普把政治生命都押在了新政上。现在全世界都在看美国怎么改。

改革大旗现在由美国扛了起来,这个历史的轮换,有趣而让人感叹。

高层智囊:美国新政将对中国经济产生重大冲击!

来源 凤凰网大学问(ID:ifengdxw)

中美是当今世界前两大经济体,这两大经济体能否健康发展,对世界经济将产生直接影响。4月6日-7日,习-特会将举行。最近,国家税务总局原副局长、联办财经研究院院长许善达对中美经济形势谈了一些看法,现摘录如下。

中国专家预判错误太多,使我们在国际上被动

近几年世界经济有好几次重大波动,我们的经济学家都没有很好的预测到。比如说2008年的金融危机,之前我们就没有预测到,有些甚至预测不会爆发。我知道,美国高盛有几位经济学家是提前预测到的并写了报告。

还有,当时的石油价格一桶涨到147美元,我们的经济学家谁也没预测到石油价格还会跌到50美元以下。美国总统经济顾问委员会的一位专家问我们:“你们中国对于大宗商品降价有什么应对准备?”中方几位专家包括我在内竟然没有任何回应。因为我们没有想到大宗商品会出现这么大的降价,特别是石油价格会降这么低。