添信资本,专业资产管理机构和精品投行;

添信学院,系统、前沿的资本市场培训;

并购汪·添资本社群,高端人脉与价值分享平台;

添加微信18519783108为好友,点击上方加关注

↑

投融资、并购交易需求

请微信/电话 小汪185 1966 7158

添信学院:

专题课程+趋势研讨

:

线上课程包

2017并购汪榜单

:

2017年度十佳并购交易

、

2017年度最具前瞻性跨境并购交易!

加入会员:

前沿会员

请微信/电话 汪老师185 1978 3108

社群活动预告(会员学员报名优先)

12月6日,北京:资管新规后,商业银行如何参与资本市场?

王展

,兴业银行北分资本市场主持工作

收购恩智浦剥离资产千载难逢,建银投资、中信并购资本、中植齐助力!

奥瑞德于11月22日发布交易预案,宣布拟作价71.85亿元收购合肥瑞成100%股权。合肥瑞成为公司型并购基金,最终持有标的是荷兰的Ampleon集团。

2015年,世界两大著名半导体厂商恩智浦NXP和飞思卡尔 Freescale进行合并。为成功通过美国联邦贸易委员会的反垄断审查,恩智浦剥离射频功率芯片业务至Ampleon集团,并将Ampleon集团对外出售。

因此,Ampleon集团目前承接了从恩智浦NXP中剥离出来的射频功率芯片业务,是世界第二大射频功率芯片供应商。

世界半导体巨头将核心业务对外出售,类似的机会可是相当稀有!

为收购Ampleon,建广资产、金石投资旗下中信并购资本、中信并购基金,以及中植高科旗下燕璐资本等明星投资人,联合成立了并购基金,参与了Ampleon的竞购。最终并购基金以18亿美元对价成功完成收购,并选择将Ampleon出售给奥瑞德。

奥瑞德对Ampleon集团的收购,将成为今年集成电路领域目前尚在推进中的最大并购。

由于国内企业在国内射频功率芯片业务这一项技术上,商业化应用方面罕有成功。收购Ampleon集团将使奥瑞德新增射频功率芯片业务。

在目前国内大力推进5G建设的背景下,收购Ampleon能帮助奥瑞德在5G布局中取得优势,与此同时还能填补国内高端集成电路技术的空白,因此此次交易非常值得关注。

今天小汪@并购汪@添信资本就带你来看看这次交易。当然跨境并购的方案设计,到募资融资策略,再到政策监管的解读,全面结构了跨境并购中需要注意的要点。这些小汪@并购汪@添信资本将会在

前沿会员

的专栏中进一步解读。

目前,Ampleon集团总部位于荷兰奈梅亨市Nijmegen,在全球3大洲18个国家或地区拥有多个研发中心、销售中心、客户服务中心以及经销网络布局。

因行业技术壁垒较高,全球射频功率芯片产业集中度较高。根据研究机构ABI Research的统计,2015年Ampleon集团在射频功率半导体行业的市场占有率为24.1%,全球排名第二。

Ampleon集团的射频功率芯片主要供应各大通讯基站设备制造商,在全球范围内不仅拥有华为、诺基亚、爱立信、中兴以及三星等业内优质客户,还在射频功率芯片其他多元化应用领域拥有包括LG、西门子、美的、NEC、日立等其他国内外知名客户。

Ampleon 集团射频功率芯片可分为基站芯片产品和多元化应用芯片产品,

其中基站芯片产品为Ampleon 集团的核心产品。

Ampleon的经营模式介于IDM模式与Fabless模式之间,业务涵盖射频功率芯片的设计、封装测试以及最终的销售环节,但不包括晶圆采购、芯片制造及测试等中间环节。

除最前期研发设计外,Ampleon集团主要的生产环节为在菲律宾卡布尧的工厂进行射频功率芯片的封装测试。

目前Ampleon集团整体评估还未完成,由于前期分拆时确认了较大金额无形资产及由此产生的摊销,Ampleon部分业绩可能受到影响。根据目前已经披露的数据:

菲律宾Ampleon2016年度、2017年1-8月分别实现营业收入1.01亿美元、0.85亿美元,实现净利润0.01亿美元、-0.06亿美元。

荷兰Ampleon2016年度、2017年1-8月分别实现营业收入2.36亿美元、1.73亿美元,实现净利润0.05亿美元、0.24亿美元。

奥瑞德之所以能够获得收购Ampleon集团的机会,与恩智浦NXP和飞思卡尔 Freescale的合并案有关。

恩智浦NXP原本是荷兰著名的半导体公司,在全球非存储芯片厂商中排名第11位。飞思卡尔是原摩托罗拉的半导体部门,在微电子领域拥有50年的经验,同样是全球市场上举足轻重的半导体产品供应商。

2015年,为增强市场竞争力,恩智浦推出收购飞思卡尔的交易方案。恩智浦预计,在与飞思卡尔合并之后,合并公司将吸收双方优势,成为汽车半导体领域的领导者,年营业收入预计超过100亿美元,全球员工超过四万五千名,新的合并公司将在全球非存储半导体企业中排名第四位。

这一交易在接受美国联邦贸易委员会审查时遇到阻力。联邦贸易委员会认为,恩智浦与飞思卡尔合并之后,在高性能射频功率放大器业务上的市场份额将会超过60%,具有明显的垄断地位。除英飞凌之外,其他任何公司都不能对合并后的公司形成竞争。

为满足联邦贸易委员会的反垄断要求,恩智浦将射频功率芯片业务整体剥离至Ampleon公司,并将Ampleon公司对外出售。

出售Ampleon公司后,恩智浦与飞思卡尔的合并方案通过反垄断审查,交易顺利进行。最终,恩智浦以116亿美元总对价收购飞思卡尔,飞思卡尔普通股中的每股流通股都被转换为0.3521股恩智浦普通股和6.25美元现金。

恩智浦与飞思卡尔成功合并,世界第四大非存储半导体企业就此诞生,那么又是谁成功收购了Ampleon公司呢?

收购Ampleon公司的,是来自于中国的建广资产联合中信等买方团成立的并购基金。

建广资产是一家专注于集成电路、云计算、网络通信等战略新兴产业投资并购的资产管理公司。建广资产由中建投资本持股51%,张光洲等6名自然人持股49%。穿透到最终,建广资产由建银投资控制。

建广资产管理团队和顾问由来自美光、中芯国际、英飞凌、中兴通讯等公司的行业专家和来自美林证券、中国人寿、中投等金融机构的金融专家组成。

建广资产还是中国科技金融产业联盟的理事单位,联盟由300多家企业会员组成,涵盖了从中国到海外的设计、制造、封装、 测试、设备、材料、应用等整个IC产业链优质企业。许多建广资产团队成员曾就职于海外半导体企业。

建广资产目前管理着投资于国内和国际半导体等领域高科技公司的10多个产业投资基金,并且已经与多地地方政府建立了良好的关系并签署战略合作协议,合作建立了一些战略性新兴产业投资基金。

2015年10月27日,建广资产与恩智浦NXP就收购Samba Holdco Netherlands B.V.(荷兰Ampleon)100%股权签署了SPA协议、《知识产权转让与许可协议》等一系列协议,约定了资产交割相关事项。

随后,建广资产联合中信并购基金、燕璐资本等买方团联合成立并购基金合肥瑞成,以18亿美元完成对Ampleon的收购。

2015年11月,并购基金合肥瑞成成立。

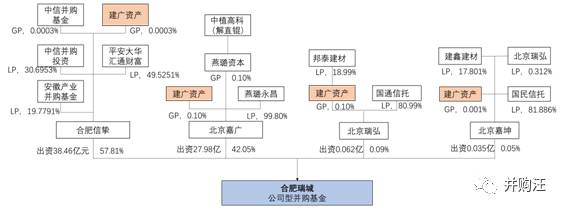

合肥瑞成是一个公司型的并购基金,合计出资为66.54亿元,分别由合肥信挚持股57.81%、北京嘉广持股42.05%,北京瑞弘持股0.09%,北京嘉坤持股0.05%。

1)合肥信挚出资38.46亿元,占比57.81%

普通合伙人GP:建广资产、中信并购基金。

有限合伙人LP:中信并购投资、平安大华汇通财富、安徽产业并购基金。

2)北京嘉广出资27.98亿元,出资比例42.05%

普通合伙人GP:建广资产、燕璐资本;

有限合伙人LP:燕璐永昌。

3)北京瑞弘出资0.062亿元,出资比例0.09%

普通合伙人GP:建广资产;

有限合伙人LP:邦泰建材、国通信托

4)北京嘉坤出资0.035亿元,出资比例0.05%

普通合伙人GP:建广资产;

有限合伙人LP:建鑫建材、北京瑞弘、国民信托

可以看到,并购基金的主要资金来源于中信并购投资,以及中植高科下的燕璐永昌,以及平安大华汇通财富。

此外,

前沿会员

的报告中也讲到一种并购基金用来进行反三角合并的并购基金结构设计。通过设立下属合并母公司以及合并子公司,引入债权杠杆,由私有化后存续公司来承接债务。通过类似的“股权杠杆+债权杠杆+多层结构设计”增强募资能力,可以极大地减轻私有化的资金压力。本案中即是如此。

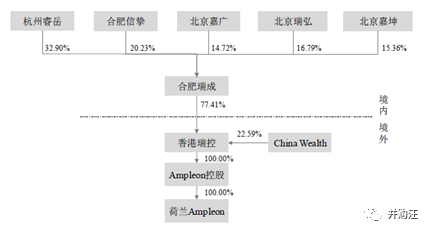

并购基金合肥瑞成成立后,下设主体香港瑞控股。注册在开曼的China Wealth Growth Fund II L.P.持有香港瑞控22.59%股权,合肥瑞成对香港瑞控持股77.41%

香港瑞控下持有Ampleon控股,Ampleon控股申请了6亿元的并购贷款。

2015年12月2日,Ampleon控股与中国银行卢森堡分行、中国进出口银行、中国民生银行签订并购贷款协议,贷款6亿美元。

Ampleon控股的贷款利率为伦敦银行同业拆借利率(LIBOR)上调3.7%。最终还款日为提款日后的第五周年日。

并购贷款以荷兰Ampleon的银行账户存款、库存、机器设备以及香港瑞控的全部股权、Ampleon控股的全部股权等作为抵押/质押。

香港瑞控、Ampleon控股与中国银行卢森堡分行签署《担保协议》,约定香港瑞控将持有的Ampleon控股全部股权及分红等相关权益(不包含表决权)质押给中国银行卢森堡分行,为并购贷款提供担保。

合肥瑞成、ChinaWealth和中国银行卢森堡分行签署《股份质押协议》,约定合肥瑞成和China Wealth将其持有的香港瑞控全部股份质押给中国银行卢森堡分行,为并购贷款协议项下贷款提供担保。

并购基金股权出资66.54亿元,外加Ampleon控股贷款6亿美元,买方团以18亿美元代价,最终成功于2015年12月7日完成了对Ampleon集团的收购。

目前,Ampleon控股贷款已经偿还了约50%,

截至2017年8月31日,Ampleon控股贷款余额为32,000万美元。

完成收购约一年半之后,并购基金进行了股权结构的调整,引入了上市公司奥瑞德的实际控制人。这主要是为了便于并购基金最后的退出交易。

奥瑞德实际控制人之一左洪波与左昕,成立有限合伙企业杭州睿岳,左洪波为普通合伙人GP,出资99%,左昕为有限合伙人,出资1%。

2017 年5 月、2017 年9 月及2017 年11 月,合肥信挚、北京嘉广与北京嘉坤、北京瑞弘、杭州睿岳签署了股权转让协议及相关补充协议,约定合肥信挚、北京嘉广合计向北京嘉坤、北京瑞弘、杭州睿岳转让合肥瑞成15.31%、16.70%及32.90%股权。

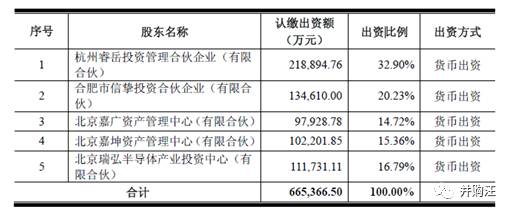

目前,这一股权转让还未完成,但预计完成后,并购基金股权结构将变为如下:

股权变动完成后,杭州睿岳将持有并购基金32.90%股份成为并购基金第一大股东;

合肥信挚持股比例由57.81%下降至20.23%;

北京嘉广持股比例由42.05%下降至14.72%;

北京嘉坤持股比例由0.05%提升至15.36%;

北京瑞弘持股比例由0.09%提升至16.79%;

相比于股权结构调整前,并购基金的股权结构发生了明显变化:

1)奥瑞德实际控制人控制的杭州睿岳成为新第一大股东,但持股仅为32.90%,不构成控制;

2)并购基金由被合肥信挚控制变为无实际控制人状态;

3) 北京嘉坤、北京瑞弘的持股比例上升明显,合肥信挚、北京嘉广持股比例下降明显。合肥信挚、北京嘉广通过先行转让并购基金股份,实现了部分退出,减轻了资金压力。

由于目前并购基金的股权调整还未完成,2017年11月18日奥瑞德曾经发布公告宣布终止筹划此次重大资产重组,终止原因为:

“上市公司控股股东拟向标的公司原有股东购买一部分标的公司股权。截至目前,前次交易股权转让价款尚未全部支付完毕,涉及的股权交割流程尚待办理。此外,因本次重组标的公司的核心资产位于境外,持股结构较为复杂,涉及的利益主体较多,未能在规定期限内与交易对方签署完毕相关交易协议并披露重组预案。”

”

但仅仅三天之后,奥瑞德就宣布继续推进重组,并于昨日火速推出了交易预案。

根据奥瑞德于昨日公布交易预案,奥瑞德拟作价71.85亿元收购合肥瑞成100%股权,同时拟募集配套资金不超过23亿元,用于GaN工艺技术及后端组装项目、SiC衬底材料及功率器件产业化项目建设。

交易完成后并购基金合肥瑞成将成为上市公司子公司,原并购基金股东将成为奥瑞德的股东,直接持有上市公司股份。

由于上市公司实控人在换股交易前,先行受让了并购基金部分股东的持股,因此本次交易完成后,在不考虑配套融资情况下,左洪波、褚淑霞夫妇及其一致行动人杭州睿岳、李文秀、褚春波将合计持有上市公司32.23%股份,较交易前31.99%股份比例有所上升。

交易对方:杭州睿岳、合肥信挚、北京嘉广、北京瑞弘、北京嘉坤。

交易作价:718,500.00万元。

发行价格:15.88元/股。

发行股份数量:45,245.59万股股份。

标的资产:合肥瑞成100.00%股权。

标的业务:合肥瑞成实际运营实体为Ampleon控股,Ampleon 集团为全球领先的射频功率芯片供应商,专业研发、设计、生产和销售高功率射频功率芯片产品,其产品主要应用于移动通讯(基站)领域,并在航天、照明、能量传输等领域存在广泛用途。

交易前后股权结构变化:本次交易前,上市公司控股股东及实际控制人左洪波、褚淑霞夫妇合计持有上市公司31.83%股份;本次交易后,左洪波、褚淑霞夫妇将合计持有上市公司23.26%股份,其一致行动人杭州睿岳将持有上市公司8.86%股份。控股股东及实际控制人未改变。

募集资金:总额不超过23.00亿元,不超过本次拟发行股份方式购买资产的交易价格的100%,且为募集配套资金发行股票的数量不超过本次发行前上市公司总股本的 20%。

控股股东认购比例:未披露。

资金用途:本次配套募集资金在扣除相关税费及中介机构费用后拟用于标的公司GaN工艺技术及后端组装项目、SiC衬底材料及功率器件产业化项目建设。其中14.00亿元用于GaN工艺技术及后端组装项目,9.00亿元用于SiC衬底材料及功率器件产业化项目。

历史业绩:Ampleon控股2015年度、2016年度、2017年1-8月分别实现营业收入为1,373.70万美元,26,111.79万美元,17,297.15元万美元;分别实现净利润为:-854.35万美元,-736.78万美元,33.93万美元。

目前,由于Ampleon的评估工作还未完成,业绩承诺协议还未签署。交易双方将于Ampleon正式评估报告出具后另行签署《业绩补偿协议》。

交易完成后并购基金合肥瑞成将成为上市公司子公司,原并购基金股东将成为奥瑞德的股东,直接持有上市公司股份。

以股份对价计算,杭州睿岳、合肥信挚、北京嘉广、北京瑞弘、北京嘉坤等五名交易对方获得的股份对价,较并购基金出资额的收益为7.98%。