2019年,房地产资金面收紧的境况有所改善,但转变并非一蹴而就。

原本市场期望经历了一年多的“久旱”后,可以迎来“甘霖”。曾有市场传言央行将于4月1日起全面降准,但从一季度的现实情况来看,持续改善的经济状况使得短期降准、降息的预期大为下降,前几年资金涌动的景象也一去不复返。

这也意味着,地产行业融资渠道放松已经是小概率事件。随着银行、债券、信托等融资渠道成本上升,房企腹背受敌,单一的融资方向已经难以满足自身发展需求,而不动产私募基金因为相对灵活,地位开始凸显。

尤其现时房地产市场逐渐由“住宅+增量市场”过渡到“存量资产+长效机制”的阶段。除了“房住不炒”的住宅之外,购物中心、物流地产、写字楼、长租公寓等大量持有经营型物业亟需借助资本的力量重生、蝶变,通过植入内容、丰富业态来达到资产升值的目的。

因此,配套不动产私募基金、引入社会资本,撬动的又何止是上亿平方米待更新改造的商业物业,还有房企本就捉襟见肘的资金链条。两者的结合,也给不动产私募基金带来快速发展的契机。

一季度不动产私募基金市场回顾

1、私募基金管理规模有所上升

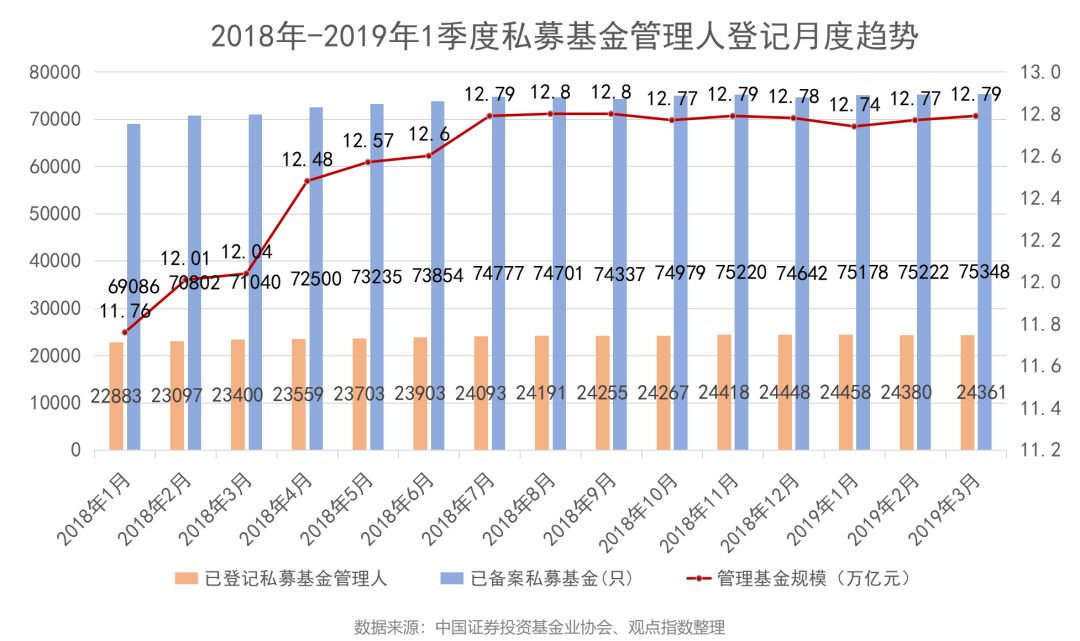

从中国证券投资基金业协会(以下简称“协会”)公布的一季度数据来看,截至2019年3月底,我国已登记的私募基金管理人达到24361家,较上月存量机构减少19家,环比下降0.08%,比2018年的23400家上涨4.11%。

已备案的私募基金方面,截止2019年3月底,已备案私募基金75348只,比去年同期的71040只上升6.06%,较上月增加126只,环比增长0.17%。

管理基金规模上,同比上涨幅度在三个指标中最大,达到6.23%。截至2019年3月末,管理基金规模12.79万亿元,较上月增加210.36亿元,环比增长0.16%。私募基金管理人员工总人数24.10万人,较上月减少1884人,环比下降0.78%。

从单月来看,可以发现,2019年1月上述三项指标的同比增幅均录得最大,其中已登记私募基金管理人同比增长6.88%,已备案私募基金同比增幅为8.82%,管理基金规模则紧跟前者,同比增长8.33%。

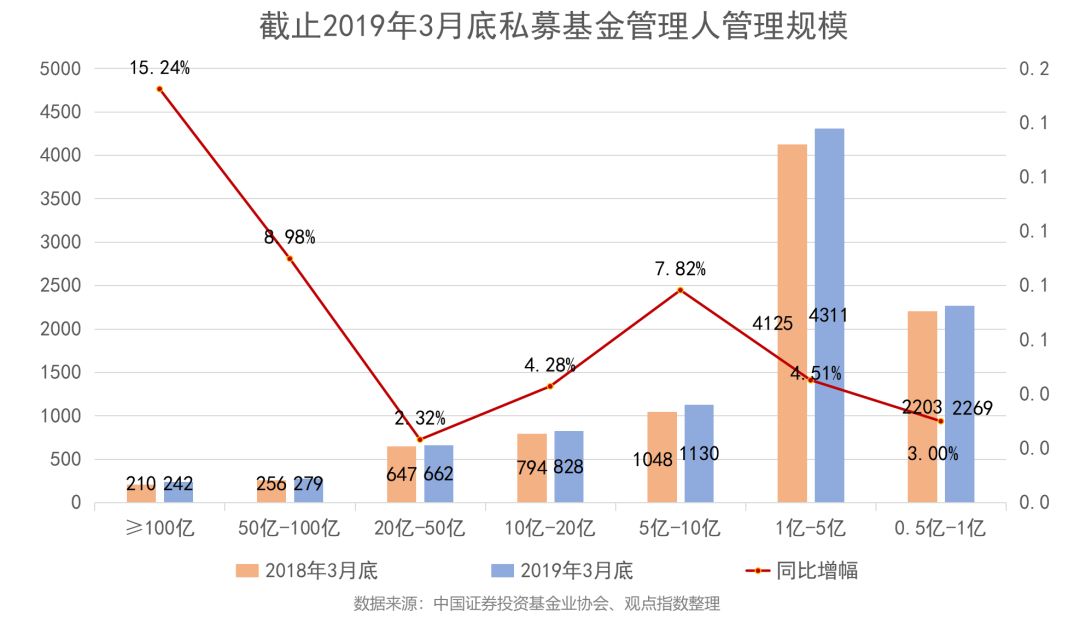

细分到私募基金管理人的管理规模来看,截至2019年3月底,已登记的私募基金管理人有管理规模的共21317家,平均管理基金规模6.00亿元。

其中管理基金规模在1亿-5亿元间的最多,为4311家,比去年增加186家,同比上升4.51%。虽然基数小,但是可以看到,管理基金规模大于等于100亿元以及50亿-100亿元的私募基金管理人同比上涨幅度最大,分别为242家以及279家,同比上涨15.24%和8.98%。这意味着,随着私募基金市场走向深入,单个私募基金管理人个体正在快速成长壮大,规模得到明显提升。

不同基金类型备案方面,创业投资基金和私募股权投资基金的规模上升最快,数量分别为6831只以及27468只,同比涨幅达到37.11%和14.70%。

数据来源:中国证券投资基金业协会、观点指数整理

私募股权投资基金的上升,一定程度上是因为2018年2月12日以后,协会停止对债权类私募基金的备案,导致大部分以非标债权融资为主要业务的私募基金遭遇难题,当然也包括不动产私募债权基金。从另一个角度,也意味着私募基金已经慢慢开始摆脱过去大部分在做债权项目的固有习惯,逐渐选择股权类的投资。

回归到私募基金管理人地域分布上,截至2019年3月底,已登记私募基金管理人主要集中在上海、深圳、北京、浙江(除宁波)、广东(除深圳),总计占比达71.52%。其中,上海4752家、深圳4583家、北京4351家、浙江(除宁波)2065家、广东(除深圳)1671家,数量占比分别为19.51%、18.81%、17.86%、8.48%、6.86%。

这些省份和城市的住宅开发项目以及存量资产改造项目同样丰富,因此对项目增值的依赖度较高,是不动产私募基金绝佳的发展沃土。

2、私募资产配置类管理人落地,MOM市场活力被释放

对于私募基金行业来说,一季度最大的利好莫过于私募资产配置类管理人落地,以及国内首份MOM操作指引问世。

2019年2月12日,中国证券投资基金业协会公示信息显示,已有3家私募机构备案类型为私募资产配置类管理人,分别为中国银河投资管理有限公司、浙江玉皇山南投资管理有限公司、珠海横琴金晟硕业投资管理有限公司。

私募资产配置类管理人的落地,有望带来鲶鱼效应,带领12.79万亿规模的私募行业翻开私募资产配置的新篇章。

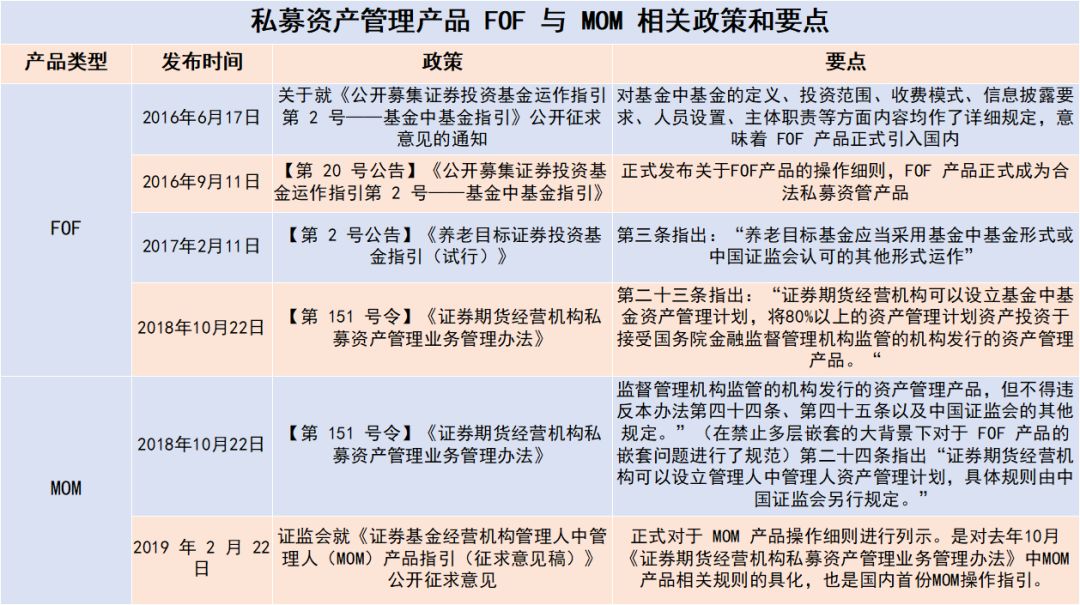

根据协会规定,私募资产配置基金应当主要采用“基金中基金”(即私募FOF)的投资方式,80%以上的已投基金资产应当投资于已备案的私募基金、公募基金或者其他依法设立的资产管理产品。

其实,私募FOF的投资方式在市场上早就存在,但是此番增设私募资产配置类管理人,一方面是使私募FOF的分类和指引更加明确。更为重要的是,私募资产配置基金管理人可以跨资产配置,即根据不同的投资需求,可将资金在不同资产类别之间进行分配,包括底层标的为有价证券、权益类资产、收益权、实物资产等各类型资产,促进风险和收益平衡。

当然,可以看到虽然私募资产配置类管理人一定程度上给行业带来了发展活力,但是由于相应的准入门槛比较高,比如要求有“兄弟私募基金管理人”、“同一实控人所控机构至少有一家已经成为协会普通会员,或登记三年以上、最近三年管理规模年均不低于5亿元的观察会员”等,因此术业有专攻,一些不是专业做资产配置的私募机构,应该不会轻易转换,预计此类管理人备案总量不会很多。

来源:公开资料、长城证券、观点指数整理

另一个值得关注的重点是,与私募FOF相对应,2019年2月22日,证监会就《证券基金经营机构管理人中管理人(MOM)产品指引(征求意见稿)》公开征求意见,这也是对去年10月《证券期货经营机构私募资产管理业务管理办法》中MOM产品相关规则的具化,是国内首份MOM操作指引。

如若《征求意见稿》落地,则有望纾解FOF模式面临的募资困境。2018年的资管新规,对基金多重嵌套叫停,这也导致原有的私募FOF模式面临募资困难。相较于传统的FOF模式,私募MOM模式相当于一个多元资产的管理集合体,更加适应各类机构客户的个性化投资需求、调仓灵活,能够让银行、保险资金成为私募MOM的重要资金来源,进一步打开与资管机构的合作空间。

根据相关机构统计,目前MOM产品的市场上升空间巨大,2013年至今,私募MOM基金产品共计111只,其中2018年成立的只有2只。

3、多点开花,细分市场价值再造

回到不动产私募基金方面,截止2019年3月底已经备案的私募基金达到75348只,观点指数从中筛选出部分涉及房地产领域投资的私募基金(成立时间为2019年1月1日至今),可以发现大体呈现出多点开花的特点。

具体而言,观点指数统计的数据中,新成立私募基金主要通过纯股权的方式将房地产作为底层基础资产进行投资。其中公寓、PPP、旧改、商业广场是比较青睐的标的。

以高和资本为例,其专注于商业地产基金和专业资产管理,仅2019年一季度,已成立和备案的私募基金就达到4只,包括高和太阳宫商业并购私募股权投资基金一号、高和太阳宫商业并购私募股权投资基金二号、高和春风里商业并购私募股权投资基金二号和高和欧陆广场并购契约型私募基金一号。

数据来源:中国证券投资基金业协会、观点指数整理

另外,奥园集团以珠海市翠微村旧改项目作为底层基础资产募集资金,项目位于珠海市香洲区前山街道。根据周边市场价格并结合项目情况,销售收入预计总额为188.6亿元,开发建设总成本112.04亿元,净利润为25.91亿元,销售净利润率为15.44%。

根据计划,预计2019年10月份开盘后可快速实现首批20%的销售目标,即37亿元销售金额;2020年完成销售收入81亿元。项目销售回款优先偿还私募基金投资的本金、收益及支付工程款项,项目2年内可回款98亿元,超过投资款1.25亿元的78倍。

除此之外,一季度私募基金与地产的结合还有歌斐资产与融创中国,前者以地产基金的形式收购融创中国在上海的一个内环综合体项目。该项目为香溢花城的两幢商业物业,总建筑面积约6.6万平方米。

典型不动产私募基金案例分析

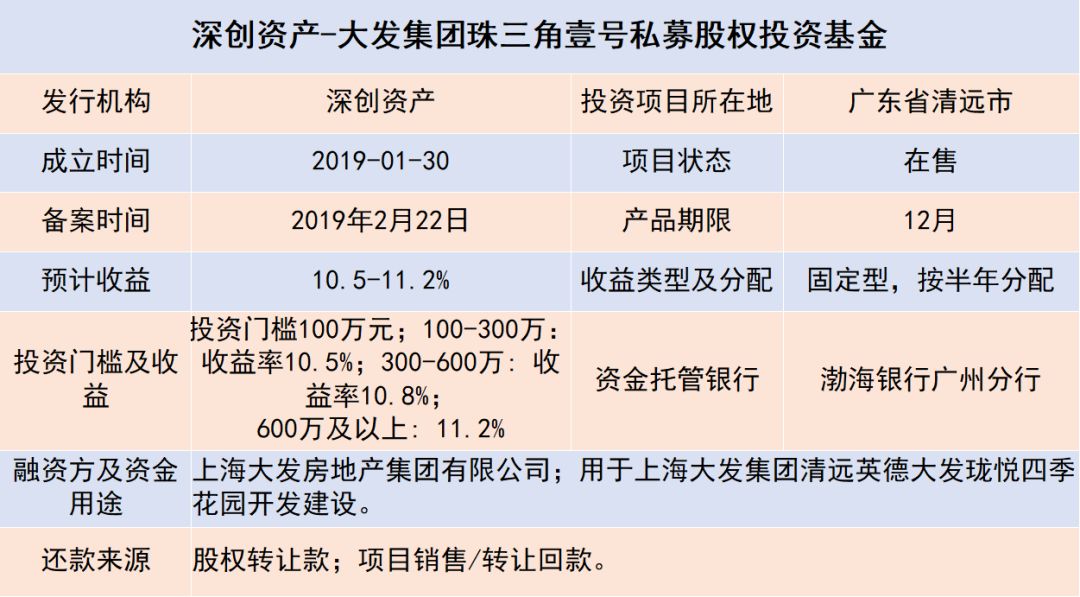

在2019年一季度已备案不动产地产私募基金中,观点指数也发现了熟悉的身影。2018年10月11日在香港联交所上市的大发地产,2019年1月30日以其位于广东省清远市的大发珑悦四季花园项目作为资产,募集用于开发建设的资金。

去年10月,大发地产在香港港交所上市,募集到的资金净额约7.4亿港元。截止2018年末,连同联营公司大发录得的合同销售金额为125.23亿元。

在地产行业中,中小型房企的合约销售规模比较小,相应的话语权不高,在融资难的背景下,赴港上市、拓宽融资渠道成为为数不多的选择。

2019年大发继续与私募基金合作,其中1月30日,深创资产作为发行机构,向市场募集深创资产-大发集团珠三角壹号私募股权投资基金。从该基金产品来看,是典型的以住宅项目作为标的资产的基金,资金用途用于大发清远英德大发珑悦四季花园的开发建设。

数据来源:观点指数整理

据观点指数了解,大发珑悦四季花园地块为大发地产2018年8月15日竞得,总价为1.06亿元,楼面价1687元/平方米,溢价率52%。

根据基金募集的条例,深圳煜阙实业发展有限公司(大发地产)49%的股权过户给基金管理人,上海凯旸置业有限公司到期回购基金持有的深圳煜阙股权。而在基金存续期内,深圳煜阙持有的英德项目公司100%股权质押予基金,还款来源则来自股权转让款以及项目销售/转让回款。

虽然房地产行业正在加速转型和洗牌,但房地产作为资本密集型行业的属性并没有发生变化。因此,未来不仅是住宅项目,购物中心、写字楼、物流地产、长租公寓……相信房地产细分市场资产管理的特性会逐步释放,留给私募基金发挥的空间还将进一步加大。

公募REITs或提前开启,不动产私募基金发展展望

与房地产行业正在经历的更新迭代一致,不动产私募基金也在经历转型升级,同样需要用更加发展的目光布局未来。

首先在资金募集上,传统的房地产私募基金大多数通过明股实债、委托贷款、信托贷款、收益权转让等借贷方式,实现对不动产的债权投资。

如上文所述,2018年2月12日以后,中国证券投资基金业协会停止对债权类私募基金的备案,导致以债权融资为主要业务的不动产基金遭遇资金募集难题。因此,不管是出于业务转型需求还是政策要求,未来不动产私募基金债权投资方式都变得不可持续,股权投资将成为转型的方向。

与此同时,作为“不动产”投资,自然要紧跟“不动产”的发展趋势,也即是跟随房地产市场由“住宅+增量市场”过渡到“存量资产+长效机制”的投资转向。换句话说,具有稳定现金流的持有经营型物业将拥有更大的潜力,成为不动产私募基金的投资选择。

回归到管理上,不动产私募基金最为关键的是关注两个抓手——基金和项目。首先,基金端上,基金管理人要加强对不动产行业尤其是项目的甄别能力,做好项目的管理及风险把控,保障未来退出后能获得较好的投资收益。

在项目上,要以更加积极主动的姿态参与被投项目的管理,比如资产优化、运营、优化融资结构等,通过丰富项目内涵,从而达到资产升值的目的。

最后,在退出方式上,虽然公募REITs尚未成熟完善,但是金融监管部门正在积极推进,相信不久的将来,REITs的推出可以为不动产私募基金提供良好的退出渠道。

据媒体2019年3月报道,上海证券交易所召集券商和公募基金开会,鼓励机构准备上报公募不动产信托投资基金REITs项目,以期推出上交所第一批试点。知情人士透露,试点项目最好和政策导向相关,鼓励上报北京、上海、广州、深圳、雄安、海南、长租公寓等相关项目。

虽然最终试点的推出仍有待监管机构批复,但是一定程度上表明公募REITs作为创新型权益类证券化工具,有望成为推动不动产资管新时代的重大动力,实现不动产价值释放及回收。