主要内容:

1

、中国央行缩表回顾

中国央行曾经经历过两次缩表:第一次是

2011

年

11

月至

2012

年

2

月;第二次是

2015

年

3

月至

12

月。具体来看,第一次缩表持续的时间非常短,幅度也不大。四个月的时间,央行总资产减少大约

2500

亿。而第二次缩表是一次非常典型的缩表,

2015

年

3

月至

12

月九个月的时间,央行总资产下降超过

2.7

万亿

。

2

、中国式央行缩表≠美国式缩表

历史上中国式央行缩表称不上是一种货币政策工具(这一点完全不同于美国的量化宽松政策),中国央行资产负债表的扩张与收缩,并不是依据货币政策取向而定。

(

1

)历史上的中国央行缩表时期,对应的是货币政策宽松

第一次和第二次缩表时期,均对应了央行下调法定存款准备金率。而且,在第二次期间,央行连续进行了五次降息。

(

2

)历史上的加息周期,并没有伴随央行缩表

2007

年

3

月

-12

月和

2010

年

10

月

-2011

年

7

月是我国历史上两轮典型的货币紧缩周期。而在这两段时期内,我们均没有观察到我国央行资产负债表的收缩,不管是以绝对量还是以同比增速来衡量。而且让人更意外的是,这两轮加息周期反而对应着央行资产负债表的快速扩张。

3

、中国式央行缩表并不等于超额准备金下降

考察过去两轮缩表时期超额准备金的实际表现,缩表也的确没有导致超额准备金的同步减少。根据我们的估算,第一次和第二次缩表期间超额准备金均是增加,增量分别为

7158

亿和

4033

亿。

另外,今年

2-3

月份央行总资产下降幅度超过

1

万亿,该期间超额准备金也对应着增加。

4

、中国式央行缩表与银行间流动性关系不明确

我们发现,历史上中国式央行缩表期间多数回购利率下行。

2011

年

11

月至

2

月,

R001

和

R007

分别变动

-14BP

和

21BP

。

2015

年

3

月至

12

月,

R001

和

R007

分别下行

128BP

和

220BP

。

对于这一结果,本质原因是:对银行间流动性的影响,是立足到超额准备金这个指标。而历史上两轮缩表时期,均对应着超额准备金增加。因此,缩表与银行间流动性,不管是从逻辑验证角度(超额准备金),还是从最终结果(回购利率)来看,均关系不明确。

报告正文:

伴随美联储缩表进程提上日程,国内投资者对我国央行缩表的讨论也日益增多。

2017

年

2

月和

3

月,我国央行总资产余额连续两个月下降,降幅超过

1

万亿,中国央行的缩表似乎已经初现端倪。那中国央行缩表是否会持续?中国式央行缩表又有什么样的内涵?

一、中国式央行缩表是不是一种货币政策紧缩?

(一)历史上的缩表时期,对应的是货币政策宽松

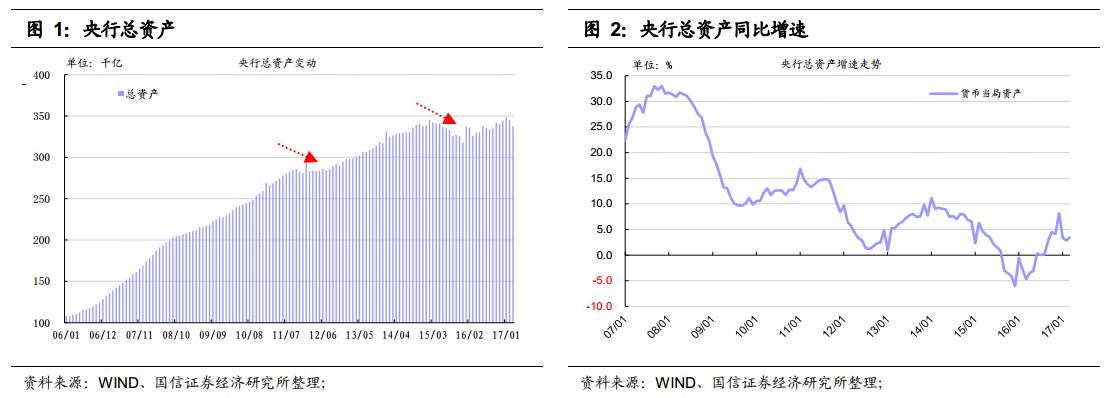

如果我们把总资产余额减少定义为缩表,那中国央行曾经经历过两次缩表:第一次是2011年11月至2012年2月;第二次是2015年3月至12月。具体来看,第一次缩表持续的时间非常短,幅度也不大。四个月的时间,央行总资产减少大约2500亿。而第二次缩表(2015年)是一次非常典型的缩表,2015年3月至12月九个月的时间,央行总资产下降超过2.7万亿。

细项来看,第一次缩表主要表现为对其他存款性公司债权减少,而第二次缩表主要对应着国外资产减少,对应的背景是中国外汇占款下降。