让我们一起慢慢看清这个世界

投资心得 - No.27

赚钱效应下的A股自我强化

《月风投资笔记》

对A股整体最有效的指标,是流动性指标,尤其是流入股市的流动性指标。而对A股整体第二有效的指标是什么呢,是

赚钱效应

。

经常有人抱怨,A股“牛短熊长”,像扶不起的阿斗。大家找了很多理由试图解释为什么A股牛短熊长,但是都不够充分有效,最后只能用偏阴谋论的“这是个政策市、就是为了融资”来概括。

其实想要解释这一点并不难:因为赚钱效应对A股的边际影响特别特别大,这些资金来去如风,催化了A股的“牛短熊长”。

当市场有了赚钱效应,这些敏锐的资金会源源不断、绞尽脑汁的挤进市场,甚至出现2015年那种银行系资金通过伞形信托和配资间接涉足股市的情况,要知道A股当时才不到50万亿的流动市值,而银行理财是百万亿的存量体量,随便挤进来一点市场就爆了。——这些资金一旦看到切实的赚钱效应就会疯狂涌入,然后继续自我强化牛市逻辑,进一步扩大赚钱效应的正循环。

这种资金的流入,会使得A股牛市上涨快、幅度大,但是由于幅度过大,往往时间周期短,散户们也往往都是高位才下定决心冲进来。

但是如果赚钱效应没有了,那么这些资金会非常坚决、毫不犹豫的撤离市场,也就是2015年股灾出现时,优先级资金无论如何都强制下面账户挂跌停板卖股票、让优先级退出的原因——他们是优先级,是更偏向于银行系不能接受本金亏损的资金。

所以,当这些看重赚钱效应的资金撤离时,它们冰冷无情,人家根本不在意基本面,只在意赚钱效应还在不在。所以这种资金撤离就使得A股的熊市周期拉长,下跌周期非常折磨人。其实散户往往会装死导致卖压并不大,但是看重赚钱效应的资金,会不断地坚决撤出——熊路长且漫。

这才是A股“牛短熊长”的主要原因之一。

今天我们再来详细聊一下2015年的股灾,方便我们对赚钱效应下的A股自我强化有更深的理解,也是为什么市场至今如此之强的一个解释。

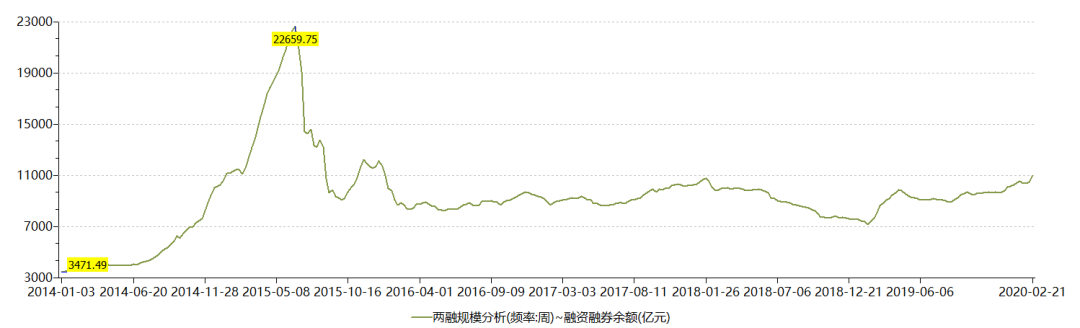

2015年6月18日,两融的余额当时达到历史峰值的2.27万亿,为现今的2倍多,但是这还不是当时市场全部的杠杆。

国君宏观当时做过测算,2015年中的场外配资规模大概在1万亿,成本13-20%,杠杆4-5倍;伞形信托规模7000亿,成本10%,杠杆2-3倍。而招商策略在2015年初也做过类似的研究,当时判断配资+伞形是1万亿左右。

也就是说,当时银行系表内30万亿理财(加上表外近百万亿体量,不过很多都是贷款类),苦于收益率越来越低、经济压力越来越大(参见《

首富消亡录:2014年的见微知猪

》),甚至余额宝利率已经破3%,它们一直在市场上寻找具有高收益和高安全边际的资产。

当时甚至出来了一个专有名词:

资产荒

。老股民应该还有印象,资产荒一度是A股2015年大牛市的理由之一,都资产荒了还不买买买?

结果,这一批以银行系为代表、在市场上寻求保本型理财收益的资金,他们最终发现了一个“完美契合它们需求”的资产——伞形信托为典型代表的股票配资优先级。

第一,杠杆客户愿意为杠杆资金(也就是优先级)支付10%以上的成本,扣掉平台的抽成后,还能剩下7-10%不等的利息,最高甚至能到12%;

第二,当时是牛市氛围 ,不停有新股民跑步入场,杠杆资金需求源源不断;

第三,在这些杠杆产品设计上有安全垫,账户亏钱先亏劣后级资金,而且在120-130%附近,有严格的止损线,保护优先级安全;

第四,政策环境鼓励支持金融创新,P2P等互联网金融模式层出不穷,包括配资业务也迅速互联网化,从而从一个小众业务扩大为普众业务。券商的两融快速发展,也是因为转融通启动和自身融资渠道的放松;

第五,从当时的杠杆型产品构架来看,除非所有个股都连续出现3个以上的跌停,不然流动性风险极低。

——当时那样的大牛市氛围,你相信会出现这种情况么?

所以在这些资金眼里,杠杆结构的优先级,是一个收益动辄8%、风险极低、产品设计上极大“保护”本金安全的优秀固定收益产品。

当时A股一共挤进来多少杠杆资金?2.3万亿的两融和5000亿的分级基金,另外还有1.5万亿的民间配资和伞形信托。——一共撑死也就不到5万亿。要知道当时国内房产一年的销售额都有10万亿,保险资产以每年2万亿的规模在增长,余额宝有1.43万亿,银行理财规模30万亿,信托20万亿。

其实回过头来看,A股相对于整个理财大市场而言真的还是偏小了。

或者说太小了。

狂欢一直在持续,随着市场的上涨,劣后级疯狂赚钱,优先级也拿到了满意的利息,几乎所有人都很开心。直到2015年6月股灾发生,这些优先级资金开始毫不犹豫、绝不留情、惨无人性的坚决要求产品止损清仓。——即使它们知道这样会形成连续跌停的负循环。

为什么,人家是优先级,吃固定收益的,凭啥让我承担本金亏损啊,这也是它们合约里的权利。

还有一点是,当时许多上市公司都为了躲避下跌而故意停牌,一度有超过50%的公司都暂停交易了。

当时很多人都无法理解,为什么停牌会如此加剧市场的千股跌停,原因很简单:一半上市公司停牌了,这会逼着所有想降仓的资金尤其是杠杆里的优先级资金,拼死要把账户剩下一半没停牌的股票都挂在跌停板上卖,不然收不回本金,所以当时才跌那么惨。

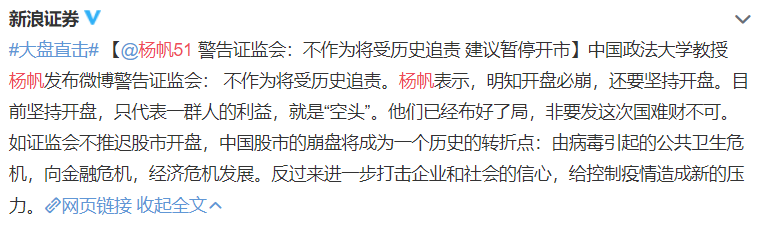

流动性是一个资本市场的生命线,所以包括这一次也是,2月3日前,那些喊着要延长休市时间的人,坏透了。

话题回来2015年,也就是说,2015年股灾初期大概4-5万亿左右的杠杆,这是大家都能看见的。所以当股灾开始时,无论是6月29日中证金融称融资业务规模仍有增长空间、6月30日王亚伟等13家私募公开唱多、7月3日蓝筹ETF的400亿认购、7月5日21家券商宣布1200亿投资ETF并4500点以下不卖——这些都未能抵御市场下跌。

为什么,因为包括大家戏谑的券商1200亿“员工奖金池”入市,这些上市券商的资金入市是需要走流程的,而且体量也是杯水车薪,因为我们A股市场当时扎扎实实地存在4-5万亿级别的杠杆,这些4-5万亿的杠杆随着大盘跌停,每个交易日实现4-5000亿级别的财富消灭,这种大厦将倾的力度哪是私募大佬唱多、降准、券商资金入市能托得住的?

开个玩笑说,1200亿就算一天投进去,真的是打个水漂就不见了。

——况且券商的步伐又不大可能完全保持一致。

最后市场迎来转机的是什么,一个是连续多日的大跌,4-5万亿体量的杠杆快速出清(无论主动还是被动),第二是证金公司7月8日2000亿买入五大基金公司偏股基金。

随着资金流入的步伐统一,加上2000亿体量足够(当时的杠杆体量估计就剩2.5万亿左右,一个跌停是2500亿),所以才从“跌停—爆仓—止损—跌停”负循环脱离出来。