继3月末表外理财纳入MPA考核后,近日银监会连续多次下发监管文件,专项治理银行同业理财、委外投资造成的资金空转,意在引导流动性脱虚向实。银行面临监管压力,近期开始出现规模性的委外赎回,同时基金公司等外部管理机构出现抛售迹象。

一、委外业务发展与本次监管引致规模性赎回

2013年以来,一方面银行的传统对公信贷业务规模增长难以为继,货币中性偏松使银行间市场利率走低、利差收窄;另一方面,部分股份制银行和中小银行发行大量同业存单扩大资产负债表,发行理财产品扩大表外规模。上述两项因素造成了银行“资产荒”问题严重,催生了表外业务以及委外投资的兴起。并随着同业存单未受到监管限制而得到迅速扩张,在各类资管产品下金融工具多次嵌套,特别是中小银行在该模式下不断扩张资产规模,市场杠杆水平日益上升,形成风险隐患。

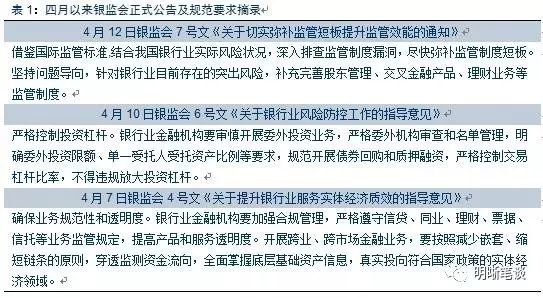

四月以来银监会接连下发通告,要求规范银行业投资业务。针对委外等活动,严格资产管理业务规范,强化穿透式监管。其中正式公告且明确提出规范要求的原文如下:

此外还有近期提出的规范文件,包括《关于开展银行业“违法、违规、违章”行为专项治理工作的通知》(45号文)、《关于开展银行业“监管套利、空转套利、关联套利”专项治理的通知》(46号文)、《关于开展银行业“不当创新、不当交易、不当激励、不当收费”专项治理工作的通知》(53号文)对于同业业务、理财业务、投资业务等涉及资产嵌套、杠杆投资的套利活动明确提出规范和整治要求。

总结以上监管文件,银监会目前明确提出严格控制嵌套投资,防止理财资金在金融体系内部空转,意在调控银行系统流动性走向,约束银行资本,从局部斩断空转形式根源,形成对银行资金流向的倒逼压力。于是,面对银行业的密集监管,委外理财套利空间收窄,近期各家银行开始出现规模性的委外赎回,代表有工商银行、建设银行等。本周一(4月17日)经济数据利好支撑下股市依旧不振,本周目前为止已失守3200点,侧面证实机构有抛售迹象。

二、短期委外赎回造成债市压力,中长期望“温和”去化杠杆

银行委外业务主要的操作模式是通过加杠杆持有信用债,在考虑委外面临赎回的背景下,短期可能造成机构债券抛售。万亿级别的委外资金回归银行流动性体系,势必将会对市场造成一定冲击。但委外浮亏一定程度制约了赎回规模,对于业绩的衡量取舍,使得赎回对于债市的影响有一定顾虑。

因而,短期对于债市利空作用显著,但不致产生资金从债市的突发性大规模撤回。

中长期从当前调控政策的态度出发,我们认为“温和”去杠杆是当前的主要基调,委外业务调控将以避免系统性债市风险为限。

相较2013年打击表外非标业务失控性扩张而严控流动性,“暴力”去杠杆,当前则是逐步抬升资金价格的“温和”去杠杆。2013年时部分机构通过滚动融入低价短期限资金,配置长期限高收益“非标”产品。以各种信托受益权、资产管理计划等为代表的“非标”资产不易二级市场转让,也没有公开易得的市场价格,故不易发生自我加速的价格崩盘。一旦金融监管当局收紧流动性,该类杠杆机构的短期限资金融入发生滚动困难,但由于“非标”无法转让,该机构要么接受任意高价借入资金,要么只能违约。这就是2013年去杠杆过程中隔夜资金利率可飙升至30%以上的原因。而目前只能选择温和去杠杆,金融机构通过期限错配杠杆配置的主要资产是债券,去杠杆若操之过急会导致系统性风险。如果金融监管当局去杠杆过程中收紧流动性幅度过大,杠杆机构短期限融入资金无法以可接受的利率滚动接续时,将选择出售债券,这将打击债券二级市场价格并引发所有存量债券的估值下调。如果债券基金或“委外”计划的客户为了避免损失而进行赎回操作,将进一步加剧债券抛售规模,导致市场连锁下跌,甚至引发系统性风险。

债券与“非标”的上述不同,决定了本轮去杠杆金融监管当局不会像2013年那样容忍资金利率大幅波动;此外,由于股份制银行和中小城商行资产负债表的快速发展叠加投资能力无法跟进,委外规模的激增是有一定的合理性的。在委外的过快发展受到一定限制时,日后银行自营和理财资金或转化为FOF或者投顾形式继续对债市进行投资。

因此,本轮监管引致委外规模性赎回仅是中长期流动性回归银行体系的体现,并不会引致债市系统性风险。当前金融监管当局会选择逐步推升市场利率水平、“温和”去化银行系统杠杆、但避免利率波动性过高的策略。

债市策略:

对债市而言,面对委外投资业务强化穿透式监管,近期各家银行开始出现规模性的委外赎回,势必将会对市场造成一定负向冲击。考虑到对业绩的衡量取舍,短期对于债市利空作用显著,但不致产生资金从债市的突发性大规模撤回。

中长期从当前调控政策的态度出发,我们认为“温和”去杠杆是当前的主要基调,委外业务调控将以避免系统性债市风险为限。监管当局会选择逐步推升市场利率水平、“温和”去化银行系统杠杆、但避免利率波动性过高的策略。且在委外的过快发展受到一定限制时,日后银行自营和理财资金或转化为FOF或者投顾形式继续对债市进行投资,本轮监管引致委外规模性赎回仅是中长期流动性回归银行体系的体现。

经济前景仍不明确的条件下,监管政策引导资金脱虚向实,意图在于利好基本面。去杠杆、防止金融风险的政策导向仍将继续,且4月面临企业缴税,再次建议投资者保持谨慎,我们仍坚持10年期国债收益率底部中枢为3.2%,顶部约束为3.6%。