本文系商业周刊App付费文章,禁止转载。

撰文:Ben Carlson

期初失业率每升高一档,股市年均回报率都会出现可观改善

如果历史有任何借鉴意义,美国股市料将在下一轮经济衰退来袭和失业率上行之前下跌

根据现有数据,美国就业形势仍在继续改善。5月发布的月度非农就业报告显示,4月美国的失业率降至4.4%,创10年来最低水平。现在真的很难相信2009年底时美国失业率曾高达两位数。

美国经济复苏步伐是缓慢的,甚至可以说是一直较为缓慢。经济形势依旧不是太热,也不太冷。这一现状对于那些试图预测经济泡沫或下一轮经济衰退的人来说相当棘手。

以下是上世纪40年代末期以来的美国失业率走势:

美国失业率:1948年至2017年

从1948年至今,美国失业率处于4.5%以下的时间略超五分之一。在上世纪50年代、60年代末和70年代初期,失业率都曾在相当长的时间里保持在4.5%以下,但之后直到1998年末才再次跌破4.5%。失业率分别在2006年和2007年短期跌至4.4%,之后在金融危机期间再度大幅飙升。

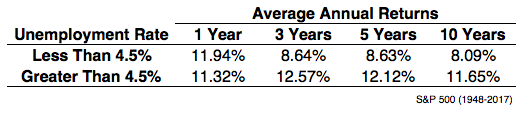

作为股市走势的前瞻性指标,当前失业率水平预示的结果有喜有忧。以下是1948年至2017年期间失业率高于和低于4.5%时标准普尔500指数的平均年回报率:

短期回报是相当接近的,但是如果我们将时间线拉长到三年、五年和十年,就会看到失业率与股市回报之间的关系要明显得多。虽然远非世界末日,但失业率维持在较低水平时,中长期平均回报率要低得多。

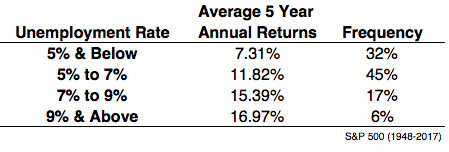

若将失业率进一步细分,失业率与随后的股市回报之间的关系会变得更加明显:

大家可以发现,期初失业率每升高一档,股市年均回报率都会出现可观改善。

这是成功投资的悖论。经济形势变得很糟糕的时候通常是投资的大好时机,但没有人愿意在那样的时间点进行投资,因为事态总是有可能变得更糟。而当经济形势一片大好时,投资者通常需要调低预期,但是没有人愿意那么做,因为形势总是有可能变得更好。

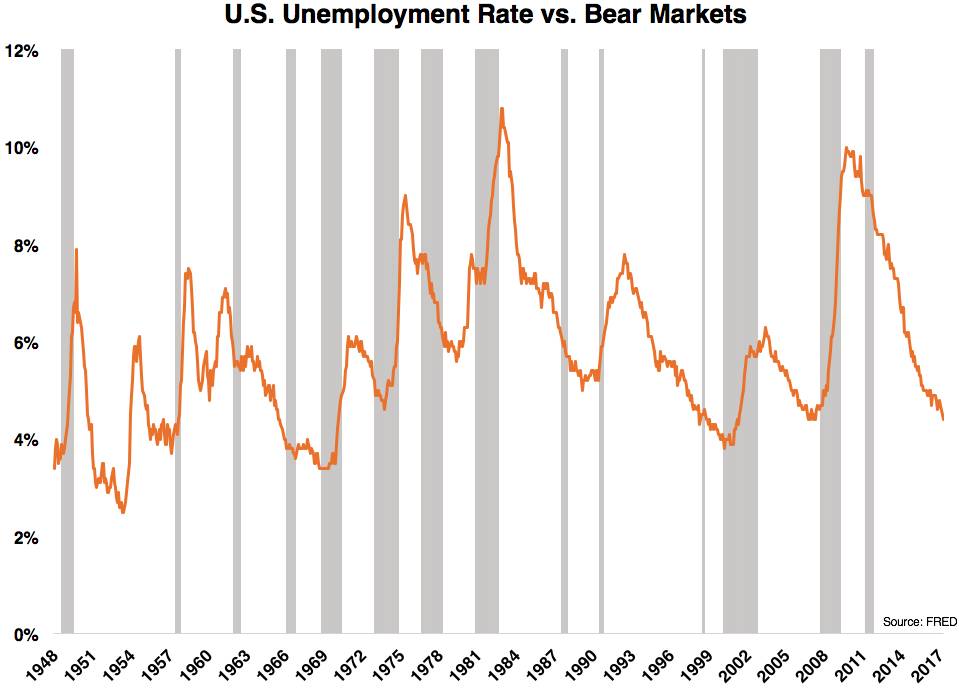

鉴于经济形势已经好转了相当长的一段时间,许多投资者对未来回报的预期已经让位给围绕下一轮熊市将于何时到来的担心。在梳理历史上美股熊市与失业率之间的联系时,我们开始看到不同关系的出现。下图显示了同一时间框架内的美国失业率,其中灰色阴影区域表示标准普尔500指数处于熊市区域:

美国失业率与熊市

市场上的所有规律都有例外,但大家可以看到的是:许多漫长熊市的开端通常是失业率上行的领先指标。在过去约70年的时间里,失业率在一半以上的熊市中都出现了大幅上行。

下一轮熊市和失业率上行是短暂性的还是长期现象?经济何时萎缩或陷入衰退是有可能影响这一问题的变量。美国股市并没有预测这些事件的完美记录。有一个流传已久的笑话是这么说的:股市预测了过去五轮经济衰退中的九轮。

如果历史有任何借鉴意义,美国股市料将在下一轮经济衰退来袭和失业率上行之前下跌。鉴于当前的失业率水平,投资者也应预期未来出现低于平均水平的长期股市回报率。这个阶段并不好熬,但下一个买进的良机很可能源于一轮经济衰退。但下一轮经济衰退何时来袭就无人知晓了。

(本文内容不代表彭博编辑委员会、彭博有限合伙企业、《商业周刊/中文版》及其所有者的观点。)

编辑:林一丹、格根坦娜

翻译:许子轩

◆ ◆ ◆ ◆ ◆

点击你感兴趣的关键词

立即获得关于TA的更多信息!

C919大飞机丨无人驾驶丨对冲基金丨机器人剧本

短视频平台丨美国政府丨共享单车丨海底捞丨段永平

电动汽车丨气候变暖丨叙利亚空袭丨法国大选丨蜗居

苹果支付丨优衣库丨千禧一代丨雄安新区丨日本电影

联通混改丨亚马逊丨求职季丨啤酒广告丨中国手机

......

英国曼彻斯特发生爆炸案

致22死59伤 |视频

尽在《商业周刊/中文版》App

长按识别二维码,速速下载吧!