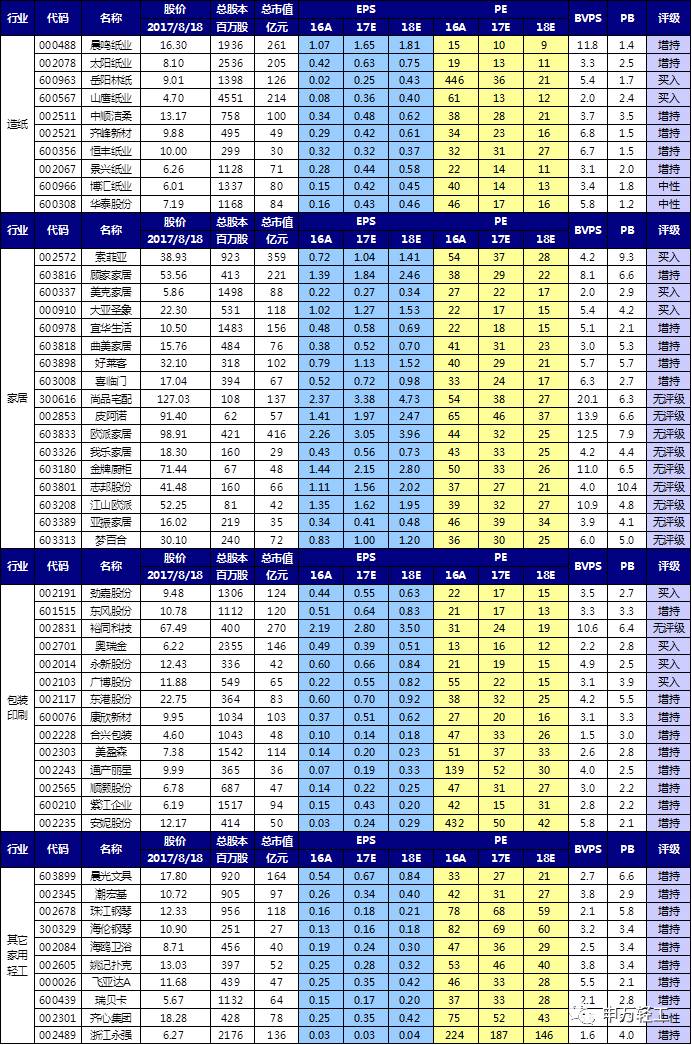

本周推出 岳阳林纸 深度报告,看好公司园林订单持续落地,带来近三年业绩高速增长(我们预计2017-2019年公司净利润为3.51亿,6.21亿和8.56亿元,符合增速为56%;未来凭借央企诚通背景,以园林为基础的大生态项目发展前景广阔)。

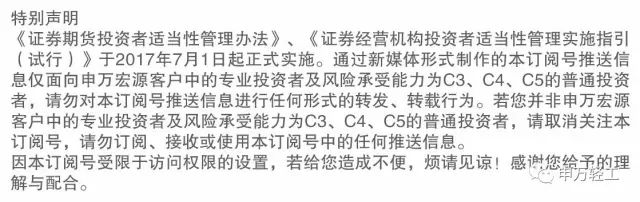

家居:短期调整提供长期布局时点,基于明年估值切换,家居龙头(索菲亚、顾家家居、欧派家居)迎来较好布局时点;关注管理改善,释放盈利弹性的美克家居、大亚圣象。

造纸:全国及各省环保督查和限产强化,禁止进口混合废纸政策发酵,利好造纸尤其箱板瓦楞板块!第四批环保督查正式启动,同时省级单位如广东、山东、江苏、四川等下半年开展环保督查活动。中小产能被限制利于龙头企业拓展大客户和提升市场份额。中国禁止进口混合废纸、国废美废倒挂等更利好首推的箱板瓦楞板块龙头!推荐山鹰纸业、晨鸣纸业、太阳纸业。

包装和其他轻工:关注

晨光文具

与

中顺洁柔

等消费品龙头;此外关注边际改善,如可左侧布局参与的包装公司,如

劲嘉股份

。

我们2017在下半年板块策略报告 《竞争格局确立,分享龙头成长》中,讨论了地产对后续家居的业绩影响:1)地产结构分化

,

渠道充分下沉(三四线城市布局)的家居龙头有望受益。

;

2)二次装修存量替代会成为主要的需求增长点

,根据我们测算,2025年,家装家居消费者,35%的需求来自于新建房,65%的需求来自于二次装修占比。且定制类产品受益于渗透率提升,空间提升更为快速。

3)龙头快速集中,将持续表现出快于行业的整合趋势。

在定制领域,成本致胜,产品可比,在生产柔性化角度有竞争力的龙头企业集中度快速提升。龙头企业凭借渠道入口份额,客单价迅速提升。

推荐:

索菲亚

(中报收入同比增长49%,净利润同比增长47%;17H1预收账款4.51亿(vs16H1 2.47亿);其中索菲亚定制家居客户数同比增长20%,客单价同比提升15%,量价齐升;司米橱柜上半年实现收入2.67亿元,盈利能力改善明显。公司实施新一轮员工持股计划,上限8.4亿元,体现长期发展信心)

,

顾家家居

(

主打产品沙发受益于行业集中度提升;循序渐进拓展品类扩张,打造优势产品矩阵,新品类快速增长,

17年中报预计43%);从管理层利益一致,未来盈利能力回升空间,以及估值性价比,推荐:

美克家居

(预计书面订单20%+的增长,推出小户型适用产品,扩大目标消费客群;供应链加快反应速度,缩短供货周期,提升效率,股权激励增长目标和定增底价提供安全边际,

推出新一期员工持股计划,有效激励中高层管理人员,17年中报预计18%

)、

大亚圣象

(实木地板占比持续提升强化盈利水平,未来有望持续投资增加三层实木设备,提升实木复合类地板的占比;17年下半年宿迁刨花板项目将投产;消费品属性得到重视

,推出新一期限制性股票激励计划统一团队利益,圣象团队大比例参与

,大家居战略持续推进可期,

17年中报预计35%左右

)、

志邦股份

(橱柜持续快速增长,衣柜业务、大宗业务和出口业务拓展顺利,17年中报收入增长40%)。

相关公司业绩回顾及估值更新:

首推箱板瓦楞板块,环保督查+禁止进口混合废纸发酵,国废美废倒挂更利好箱板瓦楞龙头,文化纸企稳,首选估值性价比+业绩高增长的龙头

。

价格层面,国废创新高美废欧废跌,文化纸基本企稳9月进旺季。国废

周涨幅达3.66%再创新高,美废欧废继续下跌,箱板涨3.23%,瓦楞纸涨5.45%均创新高。目前废纸因混合废纸禁止进口及进口废纸指标吃紧交投平淡,出现罕见乱象,国废美废价格倒挂,同时箱板瓦楞四季度进入全年最旺季,更利好掌握废纸进口资源的龙头,二季度将是行业全年业绩低点,三四季度持续提升全年V型走势。

文化纸领域,白卡纸、双胶纸、双铜纸本周均企稳,同时业界有部分提价函,

我们预计文化纸基本企稳,9月开始主流纸种进入旺季逐渐反弹。

本轮造纸行情演绎到第三阶段,龙头企业掌握价格主动权。

第一阶段为16年持续涨价,纸企吨盈利明显改善(如白卡15年吨亏300-400元,铜版盈亏平衡),以11-12月白卡、箱板瓦楞快速上涨为标志;第二阶段为17H1纸企低估值+业绩高增长确定性,以及临近中报季龙头企业盈利预测上调(山鹰纸业、晨鸣纸业)带来性价比进一步凸显;目前逐步进入第三阶段,即环保督查、混合废纸禁止进口等政策强化供给收缩,龙头集中度有望持续提升,且龙头掌握价格主动权,与16年小厂领涨逼空大厂截然不同。

环保督查由全国向地方行动蔓延,强度和广度有望超预期。习主席在省部级会议强调治理环境污染和供给侧改革,

第四批全国性环保督查启动,6月份开始各省份有环保督查行动,如广东开展为期9个月专项督察行动(17年6月-18年2月),以及山东(17年6月-18年3月,发布《2017年环境保护突出问题综合整治攻坚方案》,2017年底率先彻底完成造纸等三大行业清洁化改造任务)、江苏、四川也将于下半年推进。总体下半年的环保督察力度比上半年更加明显。小产能取缔更加坚决,龙头集中度将持续提升。

中国禁止进口混合废纸,国废美废倒挂,利好拥有美废进口渠道的龙头企业,集中度持续提升。

2017

年底前中国将紧急禁止4类24种固体废物入境,包括未经分拣的废纸。而分拣废纸进口不受影响,混合废纸(每年进口600万吨)在实际生产中和国废处于等同地位(纤维短、质量较差)。对混合废纸的限制将拉动国内箱板瓦楞企业对国废的需求,进而拉动国废和箱板瓦楞涨价;同时进口废纸指标提前透支,废纸供应紧平衡将持续。2016年国内核心上市纸企共进口废纸2850万吨,其中前三甲玖龙1280万吨、理文487万吨、山鹰176万吨,龙头企业和北美打包厂具有多年合作,废纸进口源和进口指标有保障,本次限制措施将影响只能从第三方贸易商购买进口废纸的中小企业,挤压其生存空间和盈利水平,龙头企业的集中度有望进一步提升。

首推箱板瓦楞,文化纸侧重业绩确定性和估值性价比。重点推荐A股箱板瓦楞龙头

山鹰纸业

(中报业绩超预期,马鞍山和海盐基地业绩高增,湖北基地200万吨产能预计19-20年逐渐释放,海盐基地新电厂推进;包装板块盈利持续提升;17-18年净利预测为16.5亿和18亿元,北欧纸业并表将进一步增厚18年业绩)、

晨鸣纸业

(17年全年盈利预测32亿元,有望继续超预期,17年PE仅10倍为造纸板块估值最低)、

太阳纸业

(17年邹城80万吨包装纸产能贡献业绩增量,铜版纸和溶解浆盈利强劲;18年20万吨特种纸/老挝溶解浆/80万吨箱板纸持续落地,预计17-18年净利分别为15.9亿元和19.0亿元)。

相关公司业绩回顾及估值更新:

岳阳林纸

(本周推出深度报告,凯胜正式完成并表,湖南宁波及广西的订单相继落地,

未来园林PPP业务将释放巨大的订单业绩弹性。实际控制人中国诚通集团,

具备PPP拿单及资金优势,后续背靠集团优势,订单有望持续落地;

长期国企改革预期)

。

包装:

看好

东港股份

(电子发票受益政策利好,自助售彩中标中福彩最大订单,技术服务类业务(彩票、电子发票、档案存储)齐放量,中报有望恢复增长,政策红利和高管增持值得期待)、

裕同科技

(技术领先的消费电子纸包装供应商,跟随下游北美大客户业绩有望超预期,横向拓展多领域客户,纵向一体化服务提升附加值,通过互联网模式积极拓展长尾市场)、

劲嘉股份

(

定增已获批文,我们预计8月底前完成;

17年烟标行业

内生增长恢复,外延整合,17H1扣非净利同比增长18.1%,上半年订单内生趋势明显改善,

社包领域积极外延开拓,大健康持续推进)

,

东风股份

(下半年烟标主业有望复苏,主业复苏+外延增厚+大消费推进)

其他轻工:

关注增长趋势确定的消费品龙头,享受确定的估值切换。晨光文具(传统学生文具渠道稳健增长,办公B2B业务收入快速增长,收购欧迪办公后,体现更强的协同效应)、中顺洁柔(渠道持续深入下沉,精细化管理挖潜盈利潜能)。

相关公司业绩回顾及估值更新:

1)

纸价乱局主要受原料影响,行业供求呈现紧平衡。

美废微跌、欧废暴跌、国废暴涨及纸价乱象,相较产能的影响,源自于原料的影响更大。进口混废限制政策、国废管控及进口指标告急,共同造成废纸体系承压。未来进口废纸分拣要求或更严格,国废无法迅速补上需求缺口,废纸仍有上涨压力。

2)

行业开工率屡创新高,短期总产能基本稳定。

去年开始开工率连创新高。2015之后无大规模新产能投放,平均每年淘汰落后产能200~300万吨,和行业每年2%~3%的新增产能基本持平,导致行业供求紧平衡。目前整体17~18年规划新投产能约1700万吨,但新批产能难度大+废纸原料限制将影响项目实际落地。

3)

公司包装业务达预期,将在四大方面积极布局。

包装需求总量进入相对稳定阶段,每年2%-3%需求增长,利于大厂开拓大客户和兼并收购,包装事业部重心放在新客户导入、新模式发展和新技术储备。未来将在

构建废纸换纸箱互换合作模式、分类服务不同需求画像的客户、发展柔性智能制造及拓展互联网板块

四大方面积极布局,进一步发展包装业务。

17H1

收入组成:

17H1

箱板3.94亿元(不含税),对应10万方(不含新华昌底板产量,本部集装箱底板以COSB为主);环保板1.55亿元,对应5.2万方。林业部分:速生杨种苗4000万元,绿化苗6800万元,对外销售木材1300万元。箱板一季度含税均价4400元/方,二季度均价4700元/方。

16H1

箱板销售1.98亿,环保板3.36亿元(16H1箱板产量5.6万方,环保板10.6万方),绿化苗3900万元,速生杨3900万元。

原材料今年60%-70%外购,竞争对手都是硬木做底板,用杨木单板和刨花做底板技术都只有康欣掌握,对手现在很多直接买单板自己不做旋切。今年硬木原材料行业内都不好买。

上半年箱板毛利率30%,同比提升;环保板毛利率47-49%%,环保板价格变化不大。

底板去年市占率15%,今年新增新华昌10万方,全年底板产量预计30-35万方,市占率有望提升到20%。

行业:

航运复苏,下游船东和箱东整合力度大,造箱需求重新释放;治超载也提升集装箱需求。今年全年预计行情乐观。

公司今年的底板主要做新箱为主,新箱订单充足,上半年甚至推掉很多订单。

客户的拓展主要在箱东和船东上,订单会下到箱厂。

营业外收入减少原因:

一季度补贴类放在营业外收入,二季度调整补助放到利润表-其他收益,上半年3000多万,其中增值税退税2900多万。

销售费用增加原因:

二季度主要销售箱板,销售费用之前环保板主要省内业务客户自提;上半年箱板销量增加后运费增加,同时运费涨价。

管理费用增加原因:

管理费用同比增长近4000万的原因是:林地成熟后相关费用从资本化转为费用化,日常维护管理费用。(主要看郁闭指标,成熟指林地投影面积大,林地看不到太阳),下半年预计不会这么多,但未来也会持续产生。

林地资源:

去年底65万亩林地,今年目前为止新增林权办证7万亩。

新华昌:

去年行业景气最底部收购新华昌,新华昌木业在新华昌集团占比低,新华昌主营箱厂,对木业的管理不够专业。

新华昌上半年4-6月并表,对应当期利润460万元,收入5500万元。目前一个月生产8000多方,技改后可以达到1.2万方/月,今年预计销售10万方,去年5-6万方,新华昌采用老工艺,生产和康欣独立,但销售现在一个体系,今年康欣订单会根据客户对工艺需求、内部排产情况分给新华昌。三季度新华昌预计每个月能实现几百万利润。

新产能投放:

20

万方竹木复合底板基本完成调试,一共8条线,去年底投产2条,另外6条今年上半年调试,预计今年完成5万方目标,明年目标15万方;成品集装箱底板厚28mm,公司COSB芯板可做13-18mm,其他贴层。

27.5

万方COSB线16年达产85%,目前90%以上基本满产。

环保板模式拓展:

前期主要为省内直销,今年初步尝试开拓省外经销商,目前已签江苏、山东各一家经销商。

木屋项目:

生产端天欣CEO是德国人,指导天欣的生产;设计是澳洲新西兰团队负责;管理团队公司负责,技术上因为德国设备由德国负责。设备预计今年底到位,目前在澳洲做样板房,今年底前完成,然后需要进行认证。今年希望实现盈亏平衡。

1.

总体经营情况

中报总体情况:

上半年营业收入增长35%,净利润增长56%。2017年上半年虽然板材价格上升5%、型材价格上升10%,

但柜体的板材利用率上升1.2%和人均效率同比增长6.15%,对冲原材料的涨幅,

使得主营业务毛利率(剔除服务收入口径)提升0.06个百分点。

地产压力影响:

新房客户占比,A类城市为50%,B类为65%-70%,C类为70%以上。从历史数据看,新房客户占比A类下降,B,C类差不多略有上升。

展望未来,销量增速有可能放缓,但由于品类扩充提升客单价,将对冲地产影响。

提价影响:

公司从6月底开始提价,但是涨幅不大。原来提价属于整体提价,而现在提价集中在板材和门上面,

具体提价之后的影响体现在下半年

。

2.

分市场销售情况:

公司以城市规模1,2,3线城市划分3类市场。

销售增速来看:2017年上半年A类市场增速24%,B类增速34%,C类增速43%。

与2016年相比各层级市场收入增速相当。公司正在优化A类市场经销商,将持续三年,预计A类市场未来将得到持续改善。

3.

订单情况

全屋定制策略有效推进,客单价提升明显。

3

万元以上的订单2017年上半年占比提升至24%(vs2016 H1 16%),3万以上订单数量占比提升也是拉动客单价的主要原因。1万元以下客单价2017H1占比下降至34%(vs 2016H1 41%)。未来客单价上升的趋势预计仍将持续,20000-30000元订单同比预计也有增加。

4.

分产品销售情况

2017

上半年ABC三类市场门店原态板柜体销售占比呈现上升趋势。A类市场原态板柜体销售占比截止6月份已经接近45%,B类市场接近30%,C类市场接近20%。2017年上半年公司整体原态板销售占比在近30%左右。产品结构也在发生变化,高单值的产品占比更高,这也是公司推行原态板策略的成果。此外,公司一次安装成功率在80%左右,广州市场会略高;板材利用率85%以上。

5.

渠道建设与销售

17

年上半年开店速度大幅加快:

2017

年上半年经销商销售增长了37%,直营店销售增长3%。2017年上半年门店数量超过1400家,和2017年初相比净增加店面150多家,预计到年底门店数量超过1600家(vs 2016年全年新增80多家店)。区域分布看,华东门店占比26%,华南10%,华中23%,华北16%。

预计2018年开始,公司收入增长的驱动因素会主要由同店增长贡献,过渡到同店+外延开店双轮驱动。

收入增长主要由同店增长贡献:

17H1

收入增长35%中,同店增长25%-28%为主要贡献。拆分同店增长因素:1)客单价:A、B、C类市场增速分别为15%,17%,17%;2)同店订单量:A、B、C类市场分别为5%、10%、13%。

分市场结构来看:2017年上半年A类市场14%的门店数量贡献23%的收入,B类38%的门店数量贡献43%的收入,C类48%的门店数量贡献34%的收入,ABC类市场门店收入贡献和门店的结构与2016年相比无太大差异。

渠道建设:

经销商优化带来业绩提升,截止2017年6月,经销商“天津华耐”再增店铺5家,同时获取“太原经营权”(济南7店,天津12店,太原4店)。由于按照公司经营模式指导,配合适当增设渠道网点,稳步经营,成熟公司化运营模式的经营策略,济南、天津业绩增长明显。在A类城市更换经销商,短期业绩可能会受到影响,长期来看将得到很好的提升。公司未来经销商优化还有一定空间。

6.

新业务规划:橱柜、门

橱柜体系的定位是作为全屋体系中其中一个产品的补充,在风格上与衣柜6大品类趋同。

下半年或四季度开始在原有的衣柜门店中为橱柜预留展示的空间。

新开更大门店(从250到300-350平方的门店展示空间),而旧的门店则通过逐步升级改造等方式实现展示。

木门是公司认为发展空间较大的品类,后续也将推出独立门店。橱柜以自有产能生产为主,门以外部合作为主。

7.

经营战略:

大众市场,板式领域,以定制为核心,上下左右延伸是好莱客在大家居的战略。扎根主业和大家居延伸是公司的主要经营策略。扎根主业包括:终端为王,展呈致胜,开拓第四基地,全渠道营销,信息化工程,新品研发。2017年衣柜橱柜木门差不多各自1000亿市场空间,共计3200多亿的定制规模。渗透率在不断提升,因此处于动态的变化中,延伸到成品配套(包括床、沙发、餐桌、书桌等)是一个5000亿的市场,成长空间翻了5倍,从1000亿提升到5000亿,市场空间广阔。

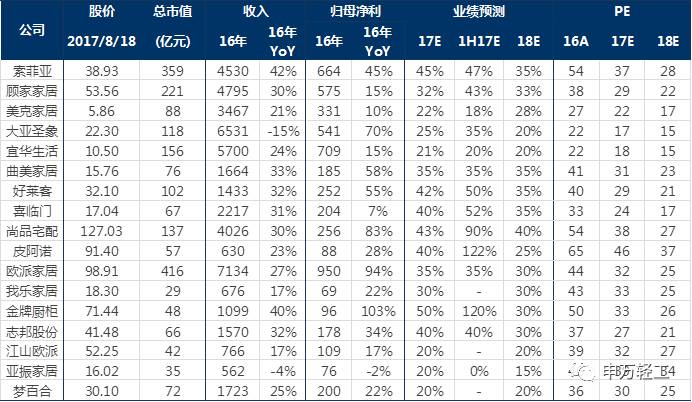

轻工制造行业涨幅前五名是英联股份

(+19.64%)

、岳阳林纸

(+17.62%)

、创新股份

(+13.10%)

、爱迪尔

(+10.94%)

、美利云

(+9.52%)

;而跌幅前五名是宜宾纸业

(-24.40%)

、青山纸业

(-4.26%)

、萃华珠宝

(-2.41%)

、博汇纸业

(-2.28%)

、荣晟环保

(-2.27%)

。

本周造纸轻工行业板块跑赢市场。本周轻工制造板块整体上涨

2.71%

,跑赢市场(同期沪深

300

上涨

2.12%

)。

《中顺洁柔(002511)2017年中报点评:渠道扩张持续推进,产品结构调整升级;推出员工持股体现长期信心》2017/8/18

《岳阳林纸(600963)公司深度:园林PPP蓄势启航,诚通背景优势凸显》2017/8/16

《晨鸣纸业——业绩持续高增长,造纸板块弹性促净利率创新高,投资Pre-IPO基金金融板块再下一城,维持增持》2017/8/16

《索菲亚(002572)点评:定制家具持续高质量增长,产能扩建奠定中期发展基础,新一轮员工持股体现长期发展信心》2017/8/14

《

岳阳林纸(600963)点评:签署南宁森林旅游圈项目框架协议书,坚持优质绿色生态项目开拓》2017/8/11

《山鹰纸业(600567)点评:业绩超预期,造纸和包装盈利持续改善,上调17年盈利预测,维持买入》2017/8/10

《东港股份(002117)点评:子公司尚未100%并表致盈利低于预期,印刷类业务逆势增长,信息服务业务快速拓展,维持增持》2017/8/9

《永新股份(002014)2017年中报点评:原材料上涨压力挤压盈利,推出员工持股计划体现长期信心》2017/8/8

《劲嘉股份(002191)2017中报业绩快报点评:烟包主业企稳回升,定增获批加快大包装与大健康战略推进》2017/7/28

《山鹰纸业(600567)点评:收购北欧最大防油纸企进军特种纸领域,显著受益禁止进口混合废纸,维持买入》2017/7/20

《索菲亚(002572)2017H1业绩快报点评:订单量与客单价持续增长,橱柜业务受益规模扩张减亏明显》2017/7/16

《2017下半年轻工制造行业投资策略——竞争格局确立,分享龙头成长》2017/7/13

《2017下半年造纸行业投资策略——受益供给侧改革和环保趋严造纸行业景气触底复苏》2017/7/12

《板块加速上涨后,我们怎么看造纸?》2017/7/12

《轻工造纸行业2017年中报业绩前瞻——家居和造纸体现确定性增长》2017/7/11

《东港股份——中标福彩中心3000套自助彩票销售机,信息服务业务多点开花,持续转型互联网信息综合服务商,维持增持》2017/7/5