文/巴尔

最近,你可能被以下几个词刷了屏:阶级固化、焦虑、财富自由、逃离……这些焦点词的背后同时指向一个核心:房产。

身边一个朋友,为了迎接即将到来的宝宝,一个月前刚刚把60多平的小房卖掉,捉襟见肘地看房始终没有再出手。3月17日北京房产调控升级,认房又认贷,二手房首付比例提升至60%。一夜之间,

要换的房子首付

增加了100多万……

他们身上都

有同样的标签:

中产、北上广新移民

。他们也有大体相同的特征:表面看起来富足安定,实则危机四伏。财富可能抵挡不住一次新政、一次金融危机。

造成以上这样的状况,大处来看,与我国经济发展的阶段不无关系。比如根据《资产配置手册》作者统计,

标准普尔500指数1900年1月至2013年12月,累计回报为6.5万倍,年化复合收益为10.3%。

也就是说,其实,在人类历史中股票是最高的收益品种,而且所有投资收益来源中股票收益占比最高。但纵观近十年我国现状,或许房产投资收益超越股票成为最佳投资品。

从小处来看,这种现状也与我们个体对财富管理、风险管理仍处于初级阶段有关。截至目前,大部分的投资者仍然把中短期的收益作为投资的首要目标,仍然幻想着低风险搭配高收益的产品面世,自己身处巨大的风险之下却浑然不知。

过去的十年,我国的老百姓算是“幸福”的了,不少理财产品

预期收益多少,就可以拿到多少,高的时候每年超过

10%

的收益。然而,风险却一直在累积,

随着监管趋严,刚性兑付的打破掀开了新的篇章

,这一点在

2016

年已经开始慢慢展现。

在此基础上,我国的理财市场正在进行一场优胜劣汰的比赛。一些高杠杆、罔顾风险的产品终将露出本来的面目,一些有长期积淀的公司也终将胜出,而资产配置的概念将进入你我的日常生活。

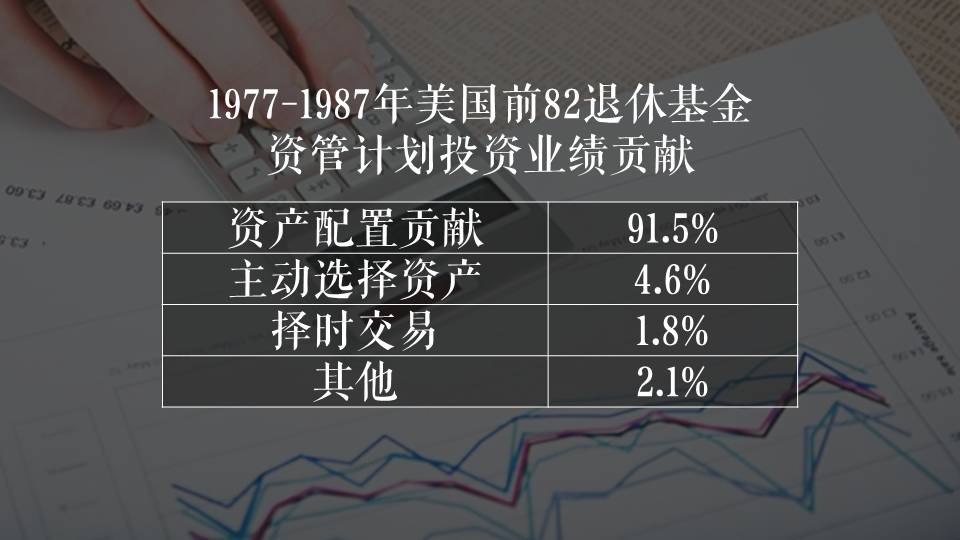

一

项针对

美

国

82

只退休基金

进

行的10年期投

资绩

效

调查显

示,

从长远

看,大

约

90%

的投

资

收

益都来自于成功的资产配置。

而早在1952年,马科维茨就凭借一篇仅4页、名为《资产选择:有效的多样化》论文获得了

诺贝

尔

经济学奖

,核心思想就是:

风险而不是回报,是整个投资过程的重心,投资组合能降低非系统性风险。

这个

方法被广泛使用,因

为

理

论

上

证

明

资产

配置

对

控制

风险

和追求收益上是有效的。

资产配置

也是大部分投

资

机

构重点

研究的领域。他

们将资

金分散投资在

货币

、

债

券、股票等

标

的上,

用资产配置过程中一些资产超过预期的收益,来抵消另一些资产在这段时间的损失,从而降低单一标的因市场波动的风险,来努力提高超额收益。

世界上

长期业绩最好的机构投资者之一——

耶鲁大学捐赠基金

就采用了资产配置方式,通过耶鲁基金年报披露的信息来看,

截止到2016年6月30日,耶鲁大学基金近20年取得了12.6%的年化收益率,领跑美国大学捐赠基金。

然而,资产配置并非我们所听到的那么简单,只将资产分散投资于不同标的以求获得长期、稳定的较好收益并非易事。

耶鲁大学在这20年间,每年都会根据历史数据和当年的经济状况和经济未来发展趋势,对资产配置进行动态调整。也就是在追

求收益和控制风险时,更主动地对风险进行了管理。

国内最大的公募基金公司,余额宝的基金管理人,天弘基金在资产配置方面也建立了

“

长期配置+动态调整”

的架构,

长期配置形式上是各类资产的长期投资比例,本质上是较长时间里各类资产的平均风险敞口管理,而动态调整围绕长期配置则是在一定幅度内针对经济和市场的具体状态进行调整。

对于资产配置,目前国内大多数投资者还是倾向于把它作为获得超额收益的工具,通过历史数据和国家政策等判断今年哪些资产有上涨的概率和空间,然后将钱投入中短期收益较高的资产,寻求短时间内获得

超额收益。

而天弘基金认

为,相比一味追求超额收益,

资产配置更重要的是以风险管理为导向,建立长期投资的锚,即各类投资标的的风险敞口,稳健应对资本市场的复杂变化。

Fintech时代,资产配置已成新风口。在坚持风控的前提下,天弘基金以旗下容易宝系列指数基金,再加上旗下债券基金和货币基金作为底层工具池,依托大数据和IT技术,通

过智能投顾的方式,提供在线投顾组合,优化用户体验,满足客户定制化的需求。

可以说,

通过单一品种来配置资产的时代已经过去。

在全球黑天鹅频现、市场动荡的环境下,随着国人拥有财富的体量越来越大,跨领域、跨币种的配置是一个很自然的选择。

如果有一种简单的基金可以实现多品种配置的功能,则投资者不需要去研究购买什么股票或者基金,什么时候买,什么时候卖等问题,还可以根据年龄等因素进行定期再平衡,这种简单的“一站式”的投资方式或许会成为未来一种新趋势。而具有互联网基因、提前布局人工智能的公司正在摩拳擦掌,我们拭目以待。