大智论道 Great minds discuss ideas

文/新浪财经意见领袖栏作家

任泽平 罗志恒 贺晨

2019年8月5日,人民币离岸和在岸汇率双双“破7”。

其中离岸人民币兑美元汇率在跌破7关口后,再度下跌至破7.1,最低报7.1068,下跌幅度近1000点。

在岸人民币兑美元跟随下跌,汇率收盘价报7.0352。

北京时间8月6日,美方认定中国为“汇率操纵国”,并称“将与国际货币基金组织接洽,消除中国的行动带来的不公平竞争优势”。

核心观点

汇率不仅是两国(地区)货币的相对价格,其变动从长期来看更体现了各国(地区)经济基本面运行状况的相对强弱,但短期内利差、通胀、预期等因素也将影响汇率。

本次人民币汇率破7是十年来首次破7,主要源于四个方面:

一是中美贸易摩擦再度超预期升级,二是中美经济周期相对分化,三是维护货币政策独立性,打开货币政策空间,四是美元走强,促使非美货币贬值。

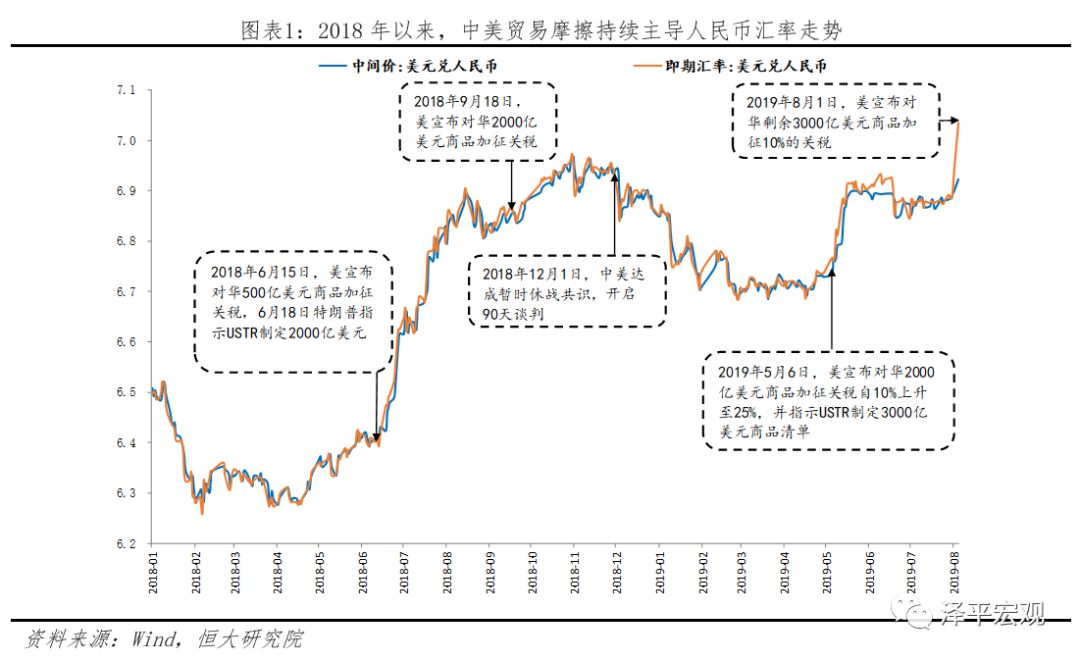

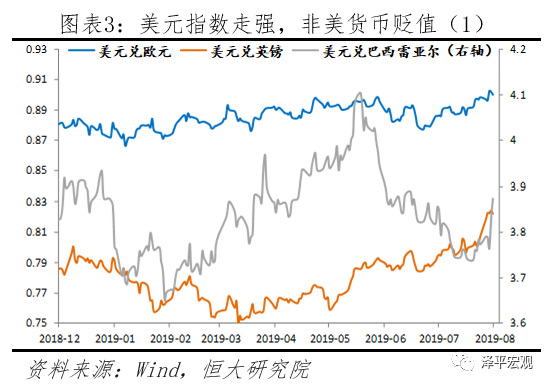

其中,2018年以来美元兑人民币汇率除经济基本面外,主要受中美贸易摩擦的主导,本次人民币贬值的直接原因在于中美贸易摩擦升级。

当地时间8月1日特朗普宣称将于9月1日起对华剩余3000亿美元商品加征10%关税,引发市场对谈判前景不乐观的预期,影响出口、顺差和经济增长。

人民币破“7”的影响取决于市场对人民币汇率未来走势的预期或央行如何管理人民币贬值预期。

若市场预期人民币将持续大幅贬值,则易引发资本外逃,对经济和大类资产造成负面冲击;

若预期管控得当,则人民币适度贬值短期内可释放贬值压力、部分对冲美加征关税的影响,有利于出口和大类资产。

下阶段央行或将加强预期管理与资本管制,防止人民币汇率大起大落。

当前央行积极加强与市场沟通,稳定居民及企业预期,2019年来以易纲行长为代表的重要官员多次淡化汇率整数关口意义,同时通过与公众沟通、发行离岸央票等手段,进行预期管理。

此外,“三元悖论”下,货币政策独立性、汇率固定与资本自由流动难以并存。

为维护国内金融经济稳定,且货币政策更加坚持“以我为主”,预计下阶段我国资本管制强度或将提高。

展望人民币未来走势,中短期内人民币汇率仍主要取决于中美贸易摩擦进展;

长期来看,由于中国经济韧性强、物价稳定、系统性风险得以控制和人民币国际化程度增强,如果能推动新一轮改革开放,人民币具备升值基础。

中短期来看,人民币汇率走势有三种情况。

1)基准情况下,中美贸易摩擦维持当前局势,市场预期相对稳定,则人民币将在当前新的中枢水平上维持双向波动。

2)悲观情形下,中美贸易摩擦进一步升级,美对华科技、金融加强打压与制裁,人民币汇率或采取“阶梯式贬值”对冲负面影响,即小幅快速贬值后在一段时间内维持在一定水平上下波动,若后续摩擦加剧,则进一步快速贬值至新的水平并维持。

3)乐观情形下,中美贸易摩擦有所缓和,中国坚定推动新一轮改革开放。

在此条件下,不排除人民币汇率重新升值至新的中枢水平。

此次人民币贬值后,美国认定中国为“汇率操纵国”,事实上挑起了金融战,后续或采取限制融资、限制从中国货物和服务进口、在IMF发起对宏观汇率政策的额外审查、加征惩罚性关税等措施打压中国。

如果进一步升级,美国可能直接制裁中国金融、实体企业和个人,利用SWIFT切断交易,开出巨额罚单;

阻碍中资企业赴美融资、做空中资股;

大幅下调中国主权和企业信用评级,提高融资成本;

持续监测市场情绪,做空中国股市;

支持比特币平台,打击中国对资本流动的监管;

要求中国过快过急金融自由化。

详见前期报告《

美对华金融战的情景分析、工具手段及应对

》。

当前中国不完全符合美国《2015年贸易便捷与贸易促进法》“汇率操纵国”标准,且人民币贬值是市场行为,受到中美贸易摩擦、美元指数升值等影响。

但8月5日美国正式认定中国为“汇率操纵国”,并宣称将采取措施“消除中国的行动所带来的不公平竞争优势”。

悲观情形下,美国或将故技重施,采取美日贸易战期间的修改法案行动,进一步加强对中国的打压,并将贸易摩擦延伸至金融领域,对此中国做好预案与提前准备。

大国汇率和货币政策应该以国内经济基本面和经济周期为主,从这个角度,贬的好。

贬值策略分为短期快速一步到位式的贬值和渐进式贬值,前者可快速稳定预期,但缺乏市场公认的均衡汇率水平;

后者可能引发持续的贬值预期,导致资本外流。

本次央行顺势而为的操作属于前者。

在美联储降息而外部掣肘减少、央行加强与市场沟通的条件下,尽管人民币汇率破“7”,但市场预期较为稳定,且贬值对国内经济、货币政策独立性和汇率市场化产生一定正面影响,值得肯定。

对经济而言,人民币本轮贬值,能部分对冲中美贸易摩擦负面冲击。

对货币政策而言,汇率贬值能增强货币政策独立性,释放前期人民币高估部分,减少市场扭曲与套利,防止汇率“堰塞湖”并出现大量资本外逃;

对汇率制度改革而言,本次人民币破“7”,汇率弹性提高,扩宽汇率浮动空间,人民币进一步迈向汇率市场化。

此外,长期来看,汇率贬值不是促进经济增长的有效手段,关键在于寻找新的经济增长点、扩大改革开放、推动国企改革、升级制造产业、发展创新科技等推动政令畅通的新一轮改革举措。

解读

1、本次人民币汇率破“7”是十年来首次破7,主要受四大因素影响:

一是中美贸易摩擦再度超预期升级,二是中美经济周期相对分化,三是维护货币政策独立性,打开货币政策空间,四是美元走强,促使非美货币贬值。

第一,全球贸易保护主义抬头,中美贸易摩擦再度升级,人民币汇率贬值一方面受避险情绪打压,另一方面是央行顺势而为,有利于部分对冲贸易摩擦对中国经济带来的负面影响。

回顾2018年来美元兑人民币走势,除经济基本面外,人民币汇率主要受到中美贸易摩擦的影响。

人民币在摩擦升级的关键时间段人民币均大幅贬值,而在摩擦阶段性缓和的阶段升值。

本次人民币贬值的直接原因在于8月1日特朗普宣称将于9月1日起对华剩余3000亿美元商品加征10%关税,此举远超市场预期,不仅将加剧中国出口压力,同时还扩大金融市场波动性,扰动市场避险情绪,人民币贬值压力加强。

央行在8月5日答记者中也指出,本次人民币汇率贬值主要受到“单边主义和贸易保护措施及对中国加征关税预期等影响”。

第二,中美经济均存在下行压力,但整体来看美国经济降速而不失速,下行速度相对较缓,人民币汇率承压。

汇率的基础在于经济基本面,其将影响本国货币及资产的回报率,进而影响到投资者持有货币的意愿。

当前美国经济相对有韧性,下行压力小于中国,人民币中短期来看存在一定贬值压力。

中国方面,下半年经济下行压力较大。

我们前期报告《充分估计当前经济金融形势的严峻性》指出,预计中国2019年下半年-2020年上半年经济将再下台阶。

美国方面,美国经济整体放缓但仍有一定支撑,投资、出口下行,但是美联储降息、消费韧性、政府基建等支持美国经济维持景气度,美国经济下行但尚未进入大的衰退期。

第三,人民币贬值一定程度上可维护货币政策独立性,打开国内货币政策结构性宽松空间。

伴随美联储降息,各国(地区)央行纷纷跟随,全球宽松货币开启。

国内货币政策外部掣肘相对减少,下半年货币政策大概率结构性宽松对冲经济下行风险。

在此条件下,若维持人民币价格虚高,不仅掣肘央行货币政策独立性,还易引发投机性资本套利及资本外逃,并形成人民币汇率高估“堰塞湖”,人民币汇率一旦贬值或将引发大规模非理性资本外逃。

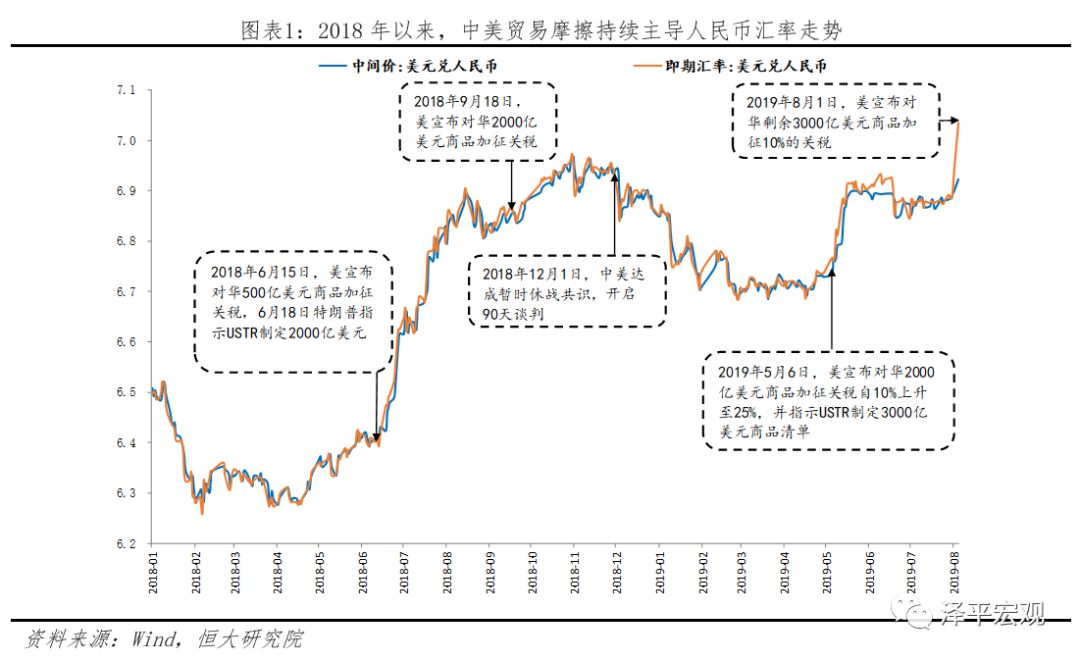

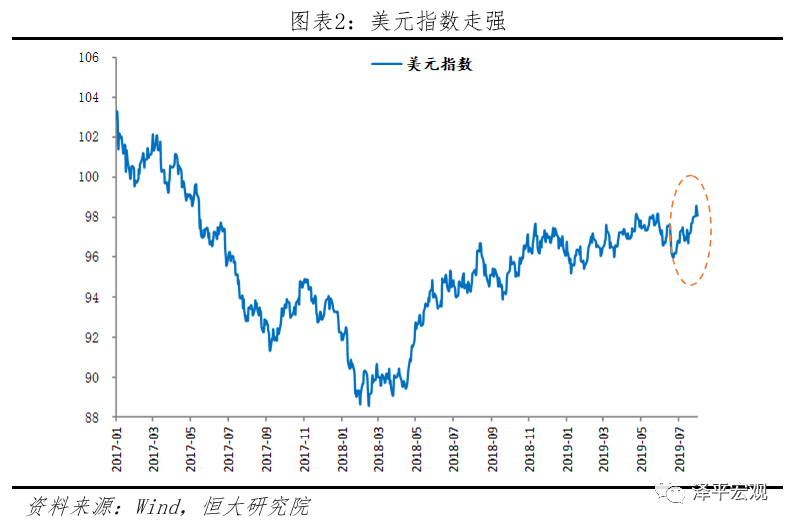

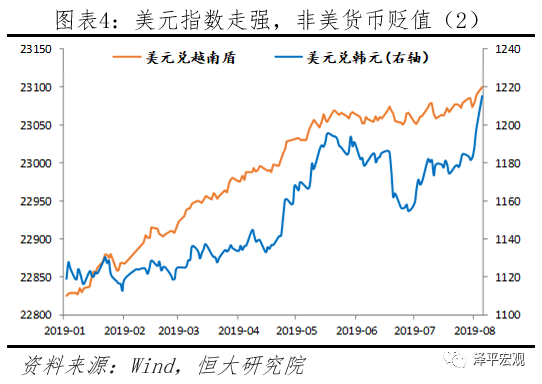

第四,美元指数升值,非美货币纷纷贬值,人民币兑美元存在贬值压力。

美元是影响汇率的主要外部因素,在过去美元升值周期中,各国货币普遍贬值,鲜有例外。

8月以来美元指数突破98关口,创2017年5月以来新高,导致非美货币走弱。

近期美元指数走强,主要原因有三,一是美联储7月议息会议对降息表态偏鹰,市场降息预期下降,推升美元指数;

二是美国经济尽管边际放缓,但整体依然有韧性,且在当前欧日及新兴市场经济疲软、市场避险情绪上升的条件下,资本回流美国;

三是英国强硬脱欧派鲍里斯赢得大选,英国硬脱欧的可能性上升,叠加欧盟经济走弱,美元指数得以进一步攀升。

2、人民币破“7”的影响取决于市场对人民币汇率未来走势的预期或央行如何管理人民币贬值预期。

若市场预期人民币将持续大幅贬值,则易引发资本外逃,对经济和大类资产造成负面冲击;

若预期管控得当,则人民币适度贬值短期内可释放贬值压力、有利于出口和大类资产,可部分对冲贸易摩擦的负面影响。

下阶段央行或将加强资本管制,防止人民币汇率大起大落。

若市场出现单边贬值预期,则外汇市场易出现顺周期,资本流出严重,冲击国内经济。

“811”汇改的经验表明,当前我国企业与居民惯性依赖央行调控外汇市场,相关外汇风险意识淡薄,利用衍生金融工具对市场走势进行单边对赌情绪较强,存在顺周期行为,易引发市场一致性预期,导致人民币汇率对长期趋势的持续性背离。

一旦市场形成单边贬值预期,在资本外逃的压力下,将出现预期不稳、实体经济投资下行、金融市场股债双杀的局面,人民币贬值反而将恶化国内经济状况。

若市场预期管控得当,则人民币汇率贬值将有利于出口和大类资产,部分对冲中美贸易摩擦对经济的负面影响。

在前期报告《客观评估中美贸易摩擦对双方的影响》中,我们测算若美仅对华2500亿美元商品加征25%关税,中国对美出口增速将至少下滑11.6个百分点,中国出口增速将下滑2.2个百分点,事实上上半年的出口下滑幅度已大于此;

若对5500亿美元商品均实施25%关税,中国对美出口将下滑25个百分点,中国出口增速将下滑4.7个百分点。

静态测算预计拖累中国经济增速0.3-0.7个百分点,但预期和产业链转移导致实际影响远大于此。

在人民币汇率破“7”未严重影响到市场预期的条件下,适度的汇率贬值将有利于对冲美国对华加征关税带来的负面影响,对经济有一定提振作用,且相对利好出口型企业股票。

当前央行积极加强与市场沟通,稳定居民及企业预期,下阶段央行或将加强资本管制,防止人民币汇率大起大落。

2019年以来,以易纲行长为代表的重要官员均淡化整数关口的政策意义,同时通过与公众沟通、发行离岸央票等手段,进行预期管理。

本次人民币破“7”后,央行同样迅速做出反应,解读并分析人民币汇率的贬值原因及未来走势,并指出“人民银行有经验、有信心、有能力保持人民币汇率在合理均衡水平上基本稳定”。

此外,“三元悖论”下,货币政策独立性、汇率固定与资本自由流动难以并存。

为维护国内金融经济稳定,且货币政策更加坚持“以我为主”,我们预计下阶段我国资本管制强度或将提高。

3、中短期内,人民币汇率后续走势仍取决于中美贸易摩擦进展;

长期来看,由于中国经济韧性强、物价稳定、系统性风险得以控制和人民币国际化程度增强,如果能推动新一轮改革开放,人民币仍具备升值基础。

中短期来看,中美贸易摩擦仍是影响人民币汇率的主要因素,人民币汇率走势有三种情况。

1)基准情况下,中美贸易摩擦维持当前局势。

当前人民币汇率已一定程度上释放前期高估部分,市场预期相对稳定,人民币不会断崖式下跌,而是在当前新的中枢水平上维持双向波动。

2)悲观情形下,中美贸易摩擦进一步升级,美对华科技、金融加强打压与制裁。

此情形下中国经济下行压力进一步加大,人民币汇率或采取“阶梯式贬值”对冲负面影响,即小幅快速贬值后在一段时间内维持在一定水平上下波动,若后续摩擦加剧,则进一步快速贬值至新的水平并维持。

3)乐观情形下,中美贸易摩擦有所缓和,中国坚定推动新一轮改革开放。

在此条件下,不排除人民币汇率重新升值至新的中枢水平。

长期来看,由于经济韧性强、物价稳定、系统性风险得以控制和人民币国际化程度增强,若能进一步推动改革开放,人民币汇率具备升值基础。

影响一国币值的长期因素主要包括经济增长、物价、货币供应量等国家经济发展状况。

长期来看,中国经济发展将支撑人民币汇率升值,一是通过对外开放、放开行业管制、降低税负、国企改革、鼓励创新等推动政令畅通的新一轮改革,提高全要素生产率以及人民币资产的吸引力;

二是经过增速换挡,中国经济正处在L型的一横,未来潜在增长率在5%-6%,仍大幅高于美国的2%左右,宏观资产回报率在全球仍然较高;

三是政府主动化解结构性债务风险和去杠杆等防范化解重大潜在风险点;

四是人民币国际化地位提升,金融市场化程度不断提高,为人民币强势地位提供支撑。

4、此次人民币贬值后,美国认定中国为“汇率操纵国”,后续或采取限制融资、限制从中国的货物和服务进口、加征惩罚性关税等措施打压中国,如果进一步升级,美国可能直接制裁中国金融、实体企业和个人,利用SWIFT切断交易,开出巨额罚单;