从业绩看,药店预计是Q1+Q2均能维持较好业绩的板块。我们预计,1-2月份药店因防疫产品需求增加,药店销售额同比实现较快增长,3月份自疫情平复以来,防疫类产品需求回落,但是医疗常规需求复苏,3月份较2月份的客流未发生大的变化,依然保持着稳定客流,我们预计随着Q2常规医疗需求的复苏,以及开店的正常推进,药店依然能保持稳定增长。连锁药店是疫情相关板块里能实现可持续增长的板块。

从政策驱动看,政策鼓励在疫情期间,凭长处方及线上处方取药,探索零售药店配药医保直接结算,这将驱动线下药店逐步去对接慢病处方流量。3月2日,国家医保局国家卫生健康委发文《关于推进疫情防控期间开展“互联网+” 医保服务的指导意见》,对关于推进新冠肺炎疫情防控期间开展“互联网+” 医保服务提出指导意见,包括将符合条件的“互联网+”医疗服务费用纳入医保支付范围,鼓励定点医药机构提供“不见面”购药服务等。

文件表示,落实“长处方”的医保报销政策。参保人员凭定点医疗机构在线开具的处方,可以在本医疗机构或定点零售药店配药。探索推进定点零售药店配药直接结算,按照统筹地区规定的医保政策和标准,分别由个人和医保基金进行结算,助力疫情防控。鼓励定点医药机构在保障患者用药安全的前提下,创新配送方式,减少人群聚集和交叉感染风险。

处方外流,我们认为未来会发生,这也是药店最重要的长逻辑,日本处在医药分开时期零售药店龙头是股价表现最好的子领域之一。支撑处方外流的本质驱动力是医保控费压力(医药分开促进药价竞争使得药品降价)+体现医疗服务的价值(避免“以药养医”),近期一系列政策组合拳“一致性评价+提高医疗服务”等也在陆续推出,这也是 “医药分开”的有利推手。

从长期来看,未来连锁药店一方面面临处方外流、行业地位提升等机遇,也面临互联网等的竞争合作,还面临着带量采购等集采政策的变化,我们认为未来十年将是药店大分化的十年,药店未来如何提升自身的专业服务能力,如何更好承接处方,如何协调上游供应链资源,如何平衡扩张和经营,如何做出药店品牌,将是更值得关注的竞争力。我们认为上市的连锁药店具备管理和资本优势,未来有望享受行业变革中的红利。医药需求受疫情影响出现短期波动,但展望全年,在消费行业中相对可控,建议关注以下投资机会:

1、关注医药一季度业绩情况,布局Q1业绩较好且可持续的公司:疫情中需求增加的板块包括医疗器械和连锁药店等,我们预计龙头公司在Q1有望实现20%以上增速,相关公司如迈瑞医疗、健帆生物、万东医疗、益丰药房、大参林、老百姓等

2、布局二季度,关注二季度内需板块中需求快速反弹的公司:1)我们预计二季度反弹比较快的板块包括肿瘤、手术产业链、疫苗等,如果因为一季度业绩等因素出现回调,估值合理,可以积极布局,如肿瘤药恒瑞医药、肿瘤基因检测艾德生物,微创耗材类公司乐普医疗、心脉医疗,疫苗类康泰生物等。2)医疗服务类和消费升级类会逐步恢复,如果回调后估值合理也可以长线布局,如爱尔眼科、长春高新等。

3、关注医药新基建和防疫类产品的外需需求。一方面随着国内传染病医院、负压病房、发热门诊等建设需求增加,相关产业链需求将增加,另一方面海外疫情也增加呼吸机、监护仪、检测试剂等产品的出口。相关标的:包括战略性的龙头标的迈瑞医疗,医用供氧呼吸设备+消毒产品相关的鱼跃医疗;研发能力较好,产品刚需,人工肝技术需求增加的,如健帆生物;优秀的IVD的细分龙头公司:安图生物、金域医学等。

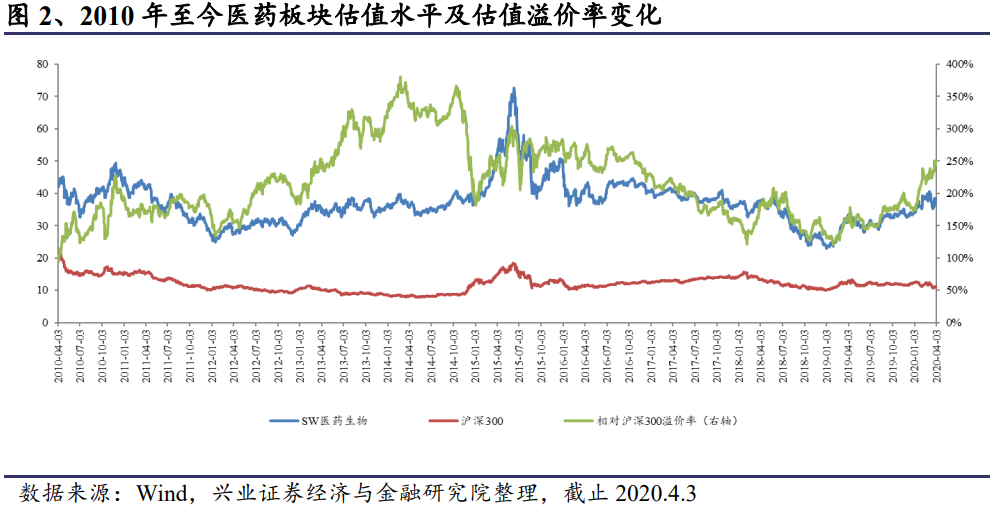

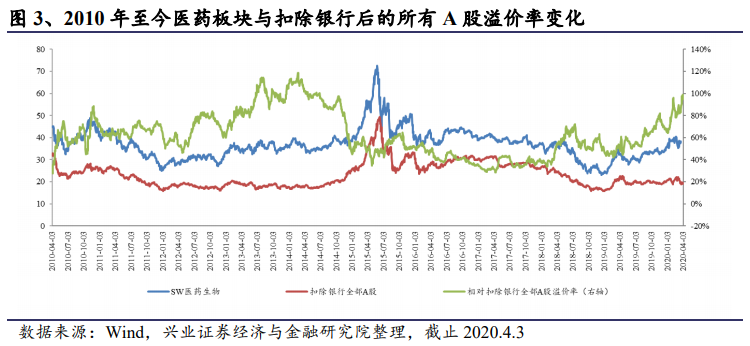

本周沪深300指数上涨0.09%,医药生物板块上涨0.22%,根据我们的统计,截至2020年4月3日,医药板块估值为38.36倍(TTM整体法,剔除负值),溢价率方面,医药板块对于沪深300的估值溢价率为250.55%,医药板块对于剔除银行后的全部A股溢价率为97.77%。近期大盘企稳,医药生物板块出现上涨。我们假使2019年行业利润增长率为15%左右,则整体估值水平在32倍左右。

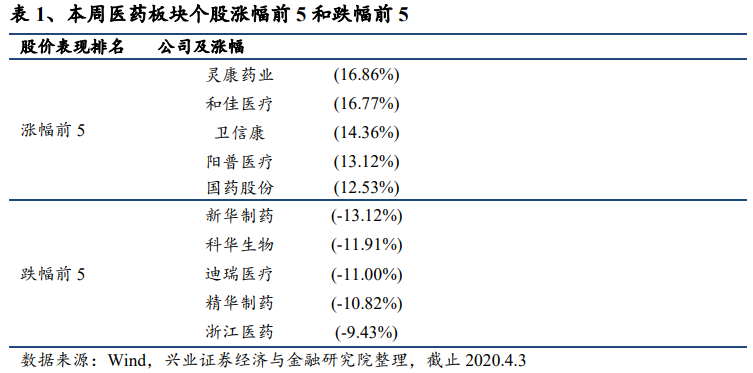

在涨幅榜上,本周医药板块共116只个股上涨,其中灵康药业、和佳医疗、卫信康等个股涨幅居前。在跌幅榜上,本周医药板块183只个股下跌,其中新华制药、科华生物、迪瑞医疗等个股跌幅居前。

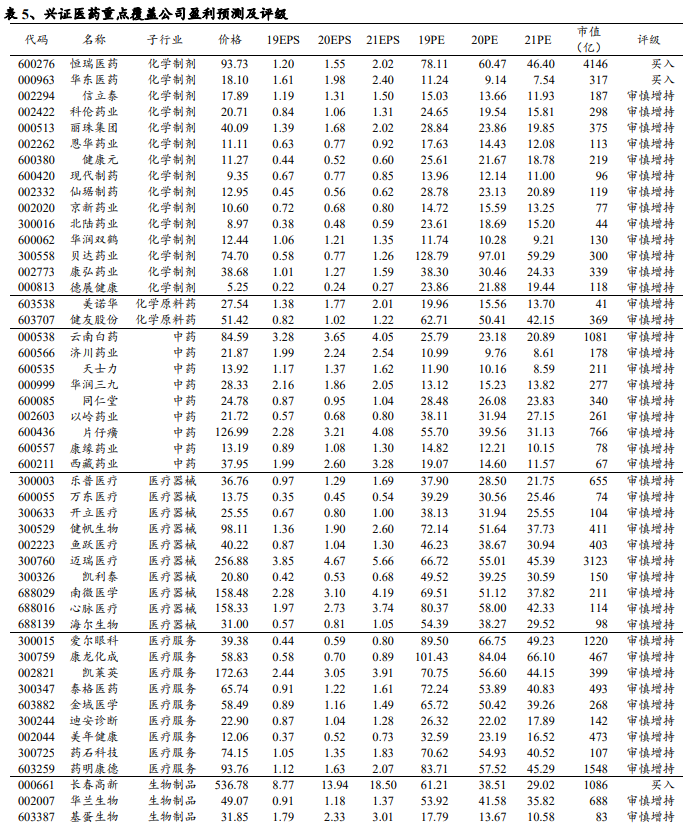

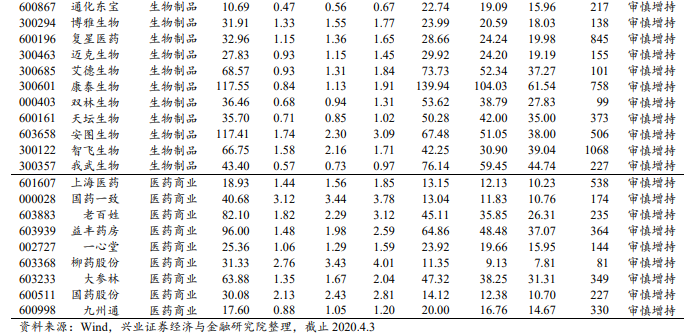

下表为兴业证券医药组关注的A股上市公司及其盈利预测。

公共卫生事件影响幅度和时长超预期,海外疫情超预期,行业政策变化

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。证券研究报告:《连锁药店板块近况分析 --医药行业周报(2020.3.30-2020.4.5)》

对外发布时间:2020年4月7日

报告发布机构:兴业证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师:徐佳熹 SAC执业证书编号:S0190513080003 孙媛媛 SAC执业证书编号:S0190515090001

使用本研究报告的风险提示及法律声明

兴业证券股份有限公司经中国证券监督管理委员会批准,已具备证券投资咨询业务资格。

本报告仅供兴业证券股份有限公司(以下简称“本公司”)的客户使用,本公司不会因接收人收到本报告而视其为客户。本报告中的信息、意见等均仅供客户参考,不构成所述证券买卖的出价或征价邀请或要约。该等信息、意见并未考虑到获取本报告人员的具体投资目的、财务状况以及特定需求,在任何时候均不构成对任何人的个人推荐。客户应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求,必要时就法律、商业、财务、税收等方面咨询专家的意见。对依据或者使用本报告所造成的一切后果,本公司及/或其关联人员均不承担任何法律责任。本报告所载资料的来源被认为是可靠的,但本公司不保证其准确性或完整性,也不保证所包含的信息和建议不会发生任何变更。本公司并不对使用本报告所包含的材料产生的任何直接或间接损失或与此相关的其他任何损失承担任何责任。

本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可升可跌,过往表现不应作为日后的表现依据;在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告;本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

除非另行说明,本报告中所引用的关于业绩的数据代表过往表现。过往的业绩表现亦不应作为日后回报的预示。我们不承诺也不保证,任何所预示的回报会得以实现。分析中所做的回报预测可能是基于相应的假设。任何假设的变化可能会显著地影响所预测的回报。

本公司的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本报告意见及建议不一致的市场评论和/或交易观点。本公司没有将此意见及建议向报告所有接收者进行更新的义务。本公司的资产管理部门、自营部门以及其他投资业务部门可能独立做出与本报告中的意见或建议不一致的投资决策。

本报告的版权归本公司所有。本公司对本报告保留一切权利。除非另有书面显示,否则本报告中的所有材料的版权均属本公司。未经本公司事先书面授权,本报告的任何部分均不得以任何方式制作任何形式的拷贝、复印件或复制品,或再次分发给任何其他人,或以任何侵犯本公司版权的其他方式使用。未经授权的转载,本公司不承担任何转载责任。

在法律许可的情况下,兴业证券股份有限公司可能会持有本报告中提及公司所发行的证券头寸并进行交易,也可能为这些公司提供或争取提供投资银行业务服务。因此,投资者应当考虑到兴业证券股份有限公司及/或其相关人员可能存在影响本报告观点客观性的潜在利益冲突。投资者请勿将本报告视为投资或其他决定的唯一信赖依据。

投资评级说明

报告中投资建议所涉及的评级分为股票评级和行业评级(另有说明的除外)。评级标准为报告发布日后的12个月公司股价(或行业指数)相对同期相关证券市场代表性指数的涨跌幅,A股市场以上证综指或深圳成指为基准。 行业评级:推荐-相对表现优于同期相关证券市场代表性指数;中性-相对表现与同期相关证券市场代表性指数持平;回避-相对表现弱于同期相关证券市场代表性指数。 股票评级:买入-相对同期相关证券市场代表性指数涨幅大于15%;审慎增持-相对同期相关证券市场代表性指数涨幅在5%~15%之间;中性-相对同期相关证券市场代表性指数涨幅在-5%~5%之间;减持-相对同期相关证券市场代表性指数涨幅小于-5%;无评级-由于我们无法获取必要的资料,或者公司面临无法预见结果的重大不确定性事件,或者其他原因,致使我们无法给出明确的投资评级。

免责声明

市场有风险,投资需谨慎。本平台所载内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他兴业证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,本平台内容仅供兴业证券股份有限公司客户中的专业投资者使用,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅或转载本平台中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、兴业证券股份有限公司不对任何人因使用本平台中的任何内容所引致的任何损失负任何责任。

本平台旨在沟通研究信息,交流研究经验,不是兴业证券股份有限公司研究报告的发布平台,所发布观点不代表兴业证券股份有限公司观点。任何完整的研究观点应以兴业证券股份有限公司正式发布的报告为准。本平台所载内容仅反映作者于发出完整报告当日或发布本平台内容当日的判断,可随时更改且不予通告。

本平台所载内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。