【定增并购圈】是专注于定向增发、并购重组和借壳上市等一级、一级半市场的金融从业社群和项目对接平台,致力于干货交流,向智者问道,与强者同行,欢迎加入我们圈子。扫描最下方二维码参与【定增并购圈】微信社群实时互动,并请向小秘书(微信号ID:WeIBD19)提交单位名片,以便后台备注及业务合作。已加入的小伙伴请勿重复加入,谢谢理解和支持!!

导读 经过一个多月停牌,申万宏源赶在春节长假前发布了吸并之后最新版定增方案,本次规模高达190亿元,预案是节前倒数第二个交易日公布的,估计很多定增并购圈的小伙伴都没注意到,本次方案是申万宏源吸并之后的最新重大资本运作,前次定增预案也高达180亿元,但一波三折最终并未成功实施,而本次方案中国人寿以定增举牌,让小编想起了曾经出手中信证券的传奇故事。。。

吸并并未配套融资,定增方案一波三折

申万宏源于2017年1月25日晚间发布公告称,公司拟以6.07元/股的价格三年期锁价发行不超过31.3亿股,合计募资不超过190亿元。本次非公开发行股票募集资金总额不超过人民币190亿元。具体用途如下:(1)将不超过140亿元向申万宏源证券进行增资(其中不超过60亿元用于申万宏源证券向子公司申万宏源西部进行增资),补充其资本金;(2)将不超过50亿元用于补充申万宏源产业投资管理有限责任公司、申万宏源投资有限公司、宏源汇富创业投资有限公司、宏源汇智投资有限公司的资本金和公司的运营资金,开展实业投资、产业并购和多元金融布局。

申万宏源在公告总表示,按照公司发展战略,公司将发展成为“以资本市场为依托的国内一流投资控股集团”,证券子公司发展成为“具有国际竞争力、品牌影响力和系统重要性的现代投资银行”。但按照2015年年报,证券子公司合并口径下的净资本规模仅为330.00亿元,与中信证券等领先同行相比仍存在较大的差距。在国内证券行业创新发展的大环境下,证券子公司目前的净资本水平制约着业务拓展,公司迫切需要通过股权融资以提升其净资本规模。

实际上,2015年1月,申银万国证券换股吸收合并宏源证券成功,但并未同步安排配套融资,简而言之就是“只完成了证券化,并没有融到资”,且此后公布的定增方案恰遇股灾,不仅调减规模,发行底价还一改再改,不过最终没有发行实施,最终批文自动失效。

合并之后的上市公司以全部证券类资产出资设立了全资证券子公司申万宏源证券,同时出资设立了全资子公司申万宏源产业投资管理有限责任公司和申万宏源投资有限公司,申万宏源证券出资设立了申万宏源承销保荐和申万宏源西部两家证券公司。前述架构调整后,公司更名为申万宏源集团,通过申万宏源证券、申万宏源承销保荐、申万宏源西部等3家证券公司继续从事证券服务业务,并以三家证券公司为依托,积极拓展投资管理业务和多元金融业务。要知道期间恰逢2015年牛市,质押式回购等信用交易业务,投资及以及资本中介业务等大量占用资本金。

与此同时,2014 年,证监会发布《关于鼓励证券公司进一步补充资本的通知》和《证券公司资本补充指引》,要求各证券公司建立科学的资本管理机制,充分重视资本管理与资本补充;要求各证券公司“未来三年至少应通过IPO 上市、增资扩股等方式补充资本一次,确保业务规模与资本实力相适应,公司总体风险状况与风险承受能力相匹配”。当年以来,各家证券公司纷纷在境内或境外通过IPO、非公开发行、配股等方式募集资金,补充资本实力。

因此,无论公司自身发展,还是行业竞争,完成权益再融资迫在眉睫。实际上,申万宏源在完成吸并之后就很快于2015年6月公布了定增预案,拟以不低于16.92元/股的价格,一年期竞价发行不超过11亿股,募资不超过180亿元,扣除发行费用后,具体用途为:(1)将不超过140亿元对证券子公司(申万宏源证券)进行增资、补充其资本金;(2)将其他剩余资金补充申万宏源产业投资管理有限责任公司、申万宏源投资有限公司的资本金和公司的运营资金,以开展产业并购和实业股权投资,并在多元金融领域进行投资布局。

不过股灾暴跌之下,上述定增底价长期倒挂。很快上市公司于2015年8 月发布定曾修订方案,募集资金将缩水40亿元,发行底价由16.92元/股下调至12.3元/股。其中发行底价方面,公司是通过调整定价基准日来实现降低增发价的,即将定增定价基准日由“公司第四届董事会第六次会议决议公告日”调整为“公司第四届董事会第十次会议决议公告日”,经此调整发行底价下调近30%。不过,无奈二级市场不给力,公司股价还是长时间低于定增底价,申万宏源和保荐机构向证监会提交了中止审查申请,并再次于2015年12月修订定增方案,将定价基准日调整为“第四届董事会第十三次会议决议公告日”,发行底价再次由12.3元/股调整为10.07元/股,下调幅度接近20%。

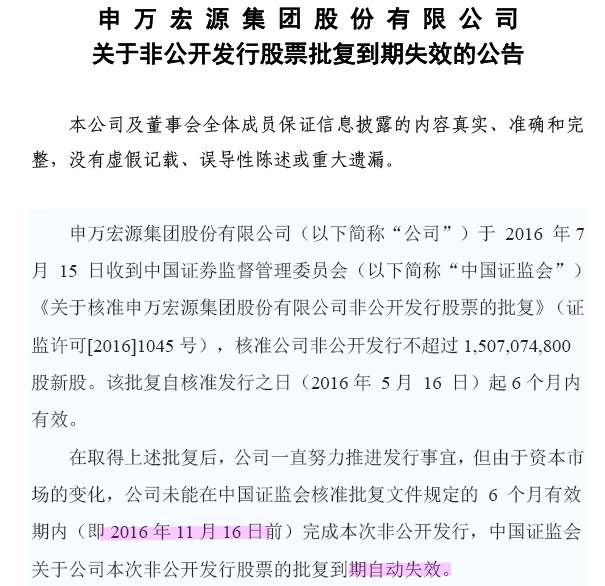

呵呵!不过更悲剧的是,公司终于2016年3月通过证监会审核,7月拿到核准批文,但于11月份宣告,由于资本市场的变化,公司未能在中国证监会核准批复文件规定的 6 个月有效期内(即2016年11月16日前)完成本次非公开发行,证监会关于公司本次非公开发行股票的批复到期自动失效。

中国人寿举牌首秀,霸气出手150亿

因此,在上述一年期方案终止仅一个多月时间,公司再次停牌并公布本次190亿定增方案,对比可以看出,募投项目其实变化不大,主要就是补充证券子公司和其他分支机构资本金,最大不同的在于吸取了之前一轮一年期竞价发行到期失效的经验,本次定增方案采用的是三年期锁价发行方案,且拉来了三大央企国企参与认购。

具体来看,本次发行对象为中国人寿保险股份有限公司(以下简称“中国人寿”)、四川发展(控股)有限责任公司(以下简称“四川发展”)和新疆凯迪投资有限责任公司((以下简称“新疆凯迪”))。其中,中国人寿以150亿元现金认购24.71万股;四川发展以30亿元现金认购4.94亿股;新疆凯迪以10亿元认购1.65亿股。上述参与定增的3家公司皆为国资背景。中国人寿保险股份有限公司实际控制人为中华人民共和国财政部;四川发展(控股)有限责任公司唯一股东为四川省人民政府;新疆凯迪投资有限责任公司唯一股东为新疆金融投资有限公司,新疆金融投资有限公司唯一股东为新疆维吾尔自治区国有资产监督管理委员会。

且本次发行前,新疆凯迪投资有限责任公司董事、投资总监姜杨在公司担任监事,新疆凯迪投资有限责任公司为本公司关联方。本次非公开发行A 股股票完成后,中国人寿保险股份有限公司将成为持有公司5%以上股份的股东,成为公司关联方。

截至本预案出具之日,公司总股本为200.56亿股。本次发行新股数量不超过31.3亿股(含本数),按照本次发行股票数量上限,本次发行完成后,中国建投持股比例降至28.45%,仍为公司控股股东中央汇金持有本公司21.65%股权,通过中国建投间接持有本公司28.45%股权,通过光大集团间接持有本公司4.31%股权,通过中央汇金资产管理有限责任公司间接持有本公司0.85%股权,合计直接或间接持有公司55.26%股权,为公司实际控制人。

其中,最具看点的莫过于中国人寿出手150亿自有资金参与认购,且此次为中国人寿首次举牌上市公司,要知道,在此前不久,保监会才发布了《保险公司资金运用信息披露准则第3号:举牌上市公司股票》,中国人寿需要披露举牌申万宏源股票的有关信息。

公告显示,1月24日,中国人寿与申万宏源签订了《股份认购协议》,参与申万宏源三年期非公开发行。中国人寿以150亿元自有资金,买入申万宏源10.79%股票,公司将这项投资纳入股权投资管理。一般情况下,保险公司会将股票投资纳入“交易类资产”,对于满足一定条件,且长期持有的资产,会纳入股权投资。在交易细节上,中国人寿以及其关联公司国寿资产、国寿投资三家公司,交易后分别持有申万宏源10.6811%、0.0003%、0.1131%,合计持有25亿股,占比10.7945%。此次非公开发行的股份数最终将以证监会核准的发行规模为准。

以股份认购协议签订日1月24日为交易日计算,中国人寿目前已持有申万宏源的账面余额为3390万元,占2016年三季度末总资产的比例为0.0013%。根据《股份认购协议》,中国人寿拟认购的申万宏源股份的金额为14,999,999,994元,加上已经持有的部分,二者合计为15,033,906,244.02元,占中国人寿2016年三季度末总资产的比例为0.5799%。这一比例远低于保监会对保险机构投资单一股票投资不得超过5%的监管要求。

截至2016年9月30日,中国人寿权益类资产账面余额3989亿元,占2016年三季度末总资产的比例为15.39%。根据《股份认购协议》,中国人寿完成认购后,权益类投资将合计为4139亿元,占2016年三季度末总资产的比例为15.97%。

这次中国人寿的霸气出手,不禁让定增并购圈小编想起了2006年6月近50亿出手中信证券(发行市盈率:58.06倍),助力其打造国内第一大券商的传奇故事,唯一不同的是2006年定增入股锁定期为一年,且2007年恰逢上一轮大牛市,曾经浮盈高达百亿,而本轮入股申万宏源(发行市盈率:对比中信的一半都不到),但锁定期为三年,能否再次出现百亿级的暴赚,小伙伴们不妨拭目以待!

【特别声明】本文为定增并购圈原创,未经授权,不得转载。本文基于上市公司公告等已公开的资料信息或者公开媒体报道的信息创作撰写,定增并购圈及相应文章作者不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。在任何情况下,本文中的信息或所表述的意见均不构成任何人的投资建议。