——作者:

徐涛、苗丰、李建伟

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信形式制作的本资料

仅面向中信证券客户中的金融机构专业投资者

,请勿对本资料进行任何形式的转发行为。若您并非中信证券客户中的金融机构专业投资者,为保证服务质量、控制投资风险,请勿订阅、接收或使用本订阅号中的信息。

本资料难以设置访问权限,若给您造成不便,还请见谅!感谢您给予的理解和配合。若有任何疑问,敬请发送邮件至信箱[email protected]。

-

核心观点:

2020年2月3日,我们发布睿创微纳的

首篇投资价值分析报告

,而本篇是我们关于公司的深度跟踪报告,从短期需求增量、中期行业渗透加速、长期成长空间三个角度进一步揭示公司长期价值。我们坚定看好公司未来发展,并维持“买入”评级。

-

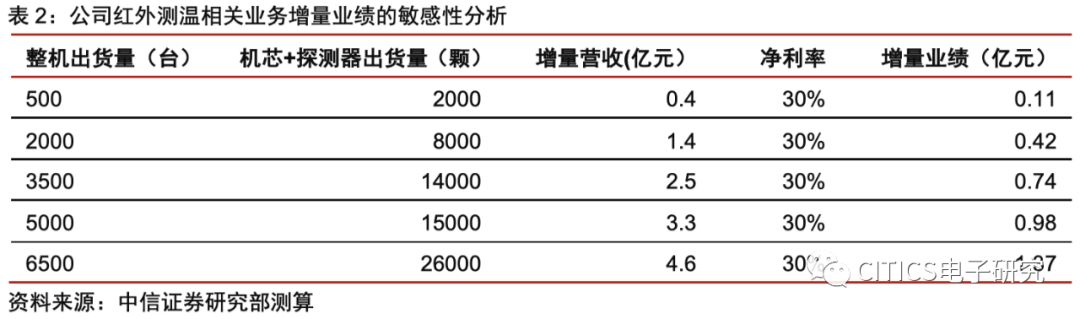

短期:

防疫趋势下红外测温需求猛增,公司积极供应相关产品,增量营收有望达

2~3

亿。

在

2019-nCoV

疫情中,具有非接触式测温功能的红外热像仪发挥重大防疫作用,已被国务院纳入防疫重点物资,我们预计疫情期间全国出货量有望超

6

万台(此前每年需求不足千台)。睿创微纳作为国内红外产业龙头,同时供应红外测温整机、机芯模组及探测器,其中整机产品已广泛应用于武汉协和医院等防疫一线,而机芯和探测器产品销往其他红外整机厂商,携手产业链伙伴共同助力防疫工作。此外,海外疫情加速蔓延,未来红外需求可参考国内,公司此前已建立全球销售渠道,目前海外营收占比接近

30%

,后续也料将积极支持海外防疫工作。结合产业链调研,我们判断公司

20

年人体测温业务增量营收有望达

2~3

亿元。

-

中期:红外测温有望成为常态化需求,公司作为龙头将受益于行业的加速普及。

目前国内红外产业仍处于大规模普及初期,高成本与消费者认知不足抑制了需求释放。而防疫趋势下红外需求加速释放,并有望成为常态化需求,目前在公交、酒店等场景已观测到相关应用。此外叠加汽车、消防等新应用也将逐步落地,我们判断国内红外需求有望从

10~30

万台上升至百万量级。公司作为占据国内过半份额(探测器口径)的红外龙头,具有性能和成本的双重优势,以像元尺寸为例,从

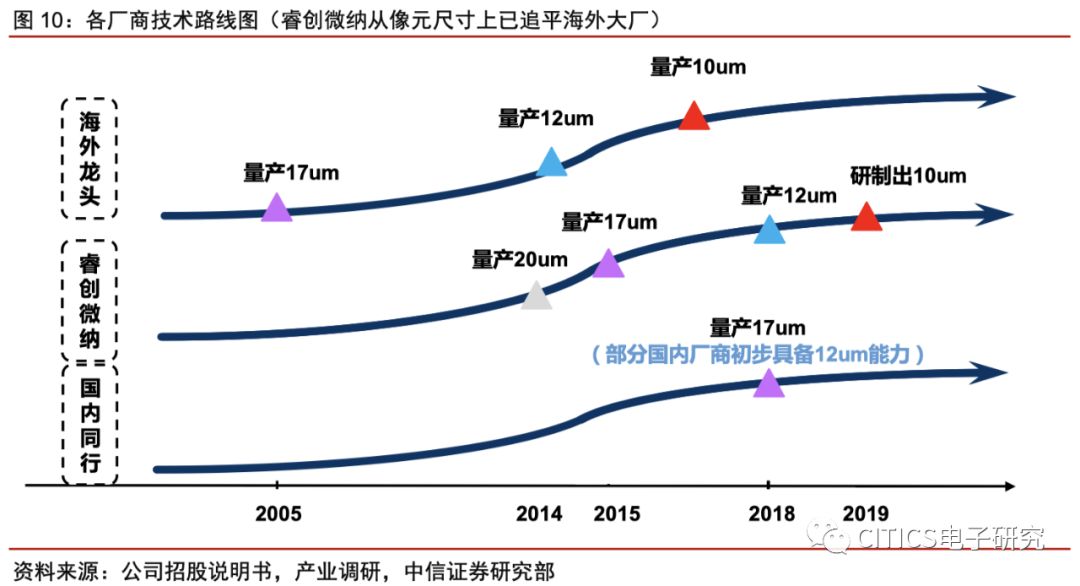

17um

到

12um

单颗晶圆的芯片产量可提升

15%~25%

,显著改善芯片成本,而公司已成功研发

10um

产品(全球第二家)。

红外需求常态化阶段,下游客户会更加重视产品性能及价格,因此我们认为睿创微纳有望在“红外标配”趋势中抢占先机,并将凭借技术及成本优势进一步实现份额扩张。

-

长期:对标全球龙头FLIR,公司仍有10倍成长空间。

公司经历10年发展已成长为国内红外产业龙头,我们认为公司未来发展路径及空间可参考全球龙头公司FLIR。FLIR自1978年成立以来通过内生与外延并举方式逐步成为全球红外龙头,并积极布局红外以外的智能感知技术,下游包括工业、国防、商业三大市场,成长天花板从红外市场140亿美金提升至340亿美金。睿创微纳沿着FLIR发展路径坚定走下去,1)横向:研发AI技术拓展系统级应用,并进一步开拓工业测温、车载、消防等红外下游应用市场;2)纵向:沿着电磁波谱进军红外相近赛道,如微波、太赫兹、激光等。

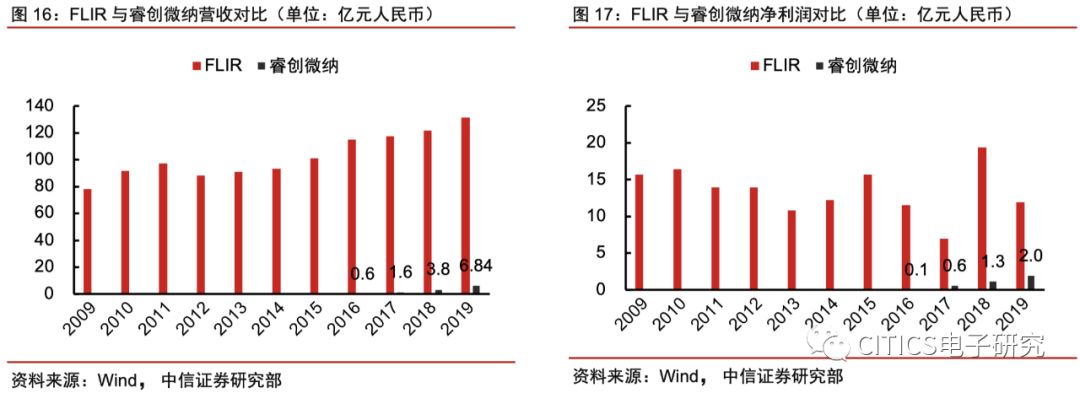

2019年,FLIR营收及净利润分别是公司的19/6倍,我们认为公司未来至少仍有10倍成长空间。

-

风险因素:

疫情影响下原材料短缺;客户集中度高;国内狩猎需求降低;等。

-

投资建议:

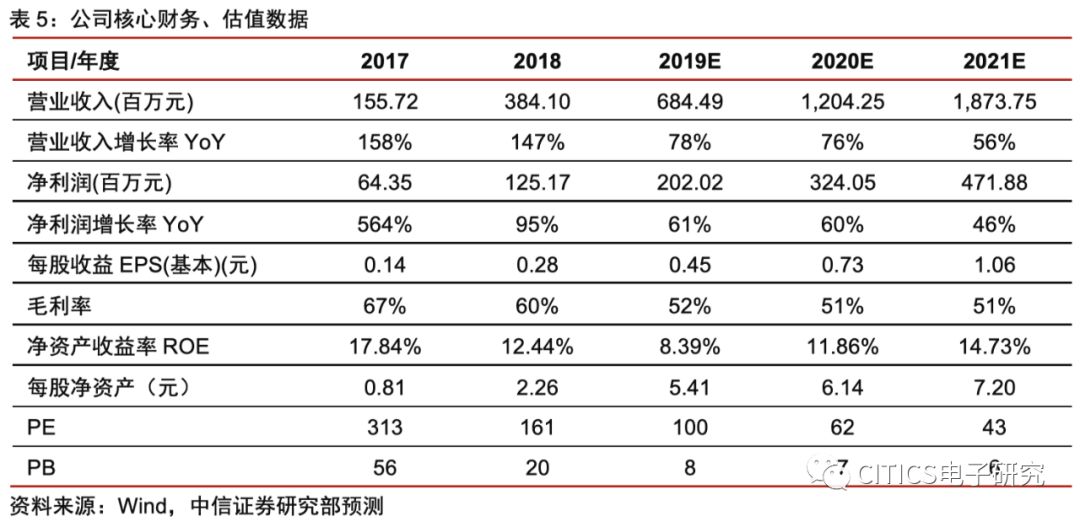

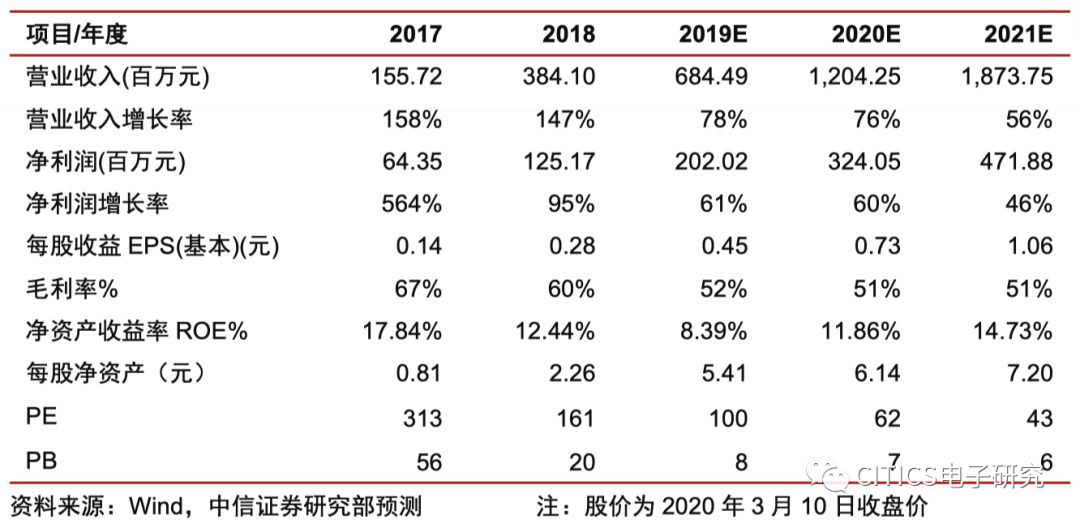

在防疫趋势下红外产业正加速普及,公司疫情期间积极供应相关产品,在红外测温成标配时有望凭借性能及成本双重优势持续保持领先地位。我们调整公司2019~2021年EPS预测为0.45/0.73/1.06元(原预测为0.46/0.68/0.97元)。对标FLIR公司仍有10倍成长空间,我们看好公司龙头地位和长期成长性,给予2021年PE=52倍,对应目标价55.12元,维持“买入”评级。

短期:红外测温成防疫战略物资,公司供应三类产品

红外测温仪成抗疫战略物资,国内需求超6万套。

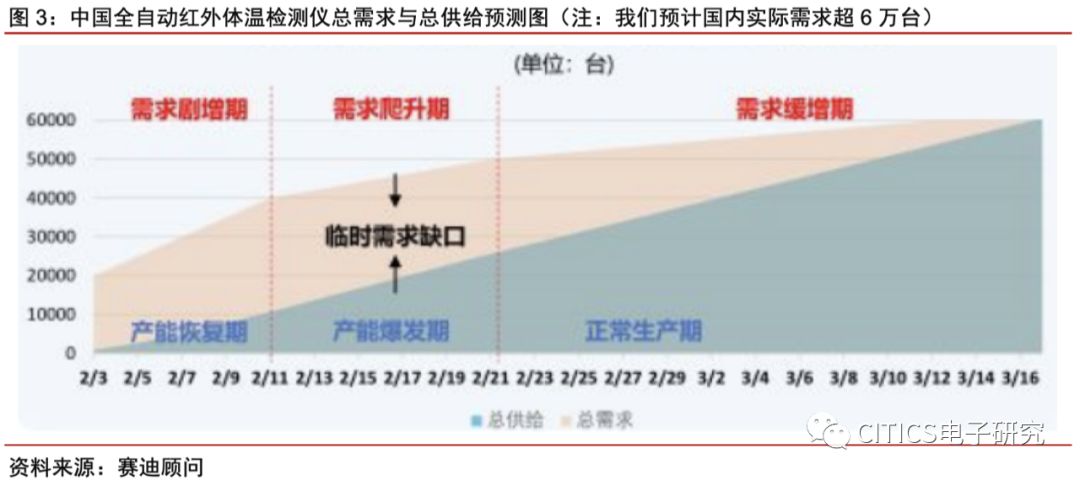

体温检测是疫情防控的第一道关口,红外热像仪由于能实现大面积+非接触式的体温监测,是在公众场所甄别发热人群效率最高的一种方式,目前已被国务院纳入新冠疫情防控的重点物资,并广泛部署于医院、高铁、飞机场、地铁等人流密集的公共场所。2020年2月2日工信部答记者问时表示“国内共收到各地红外体温检测仪需求大约2万台,预计全国需求6万台”。而根据产业调研,我们预计疫情期间红外测温设备实际出货量将超过6万台,远超往年正常水平。

为满足防疫需求,政府大力支持国内红外厂商复产,目前产能已恢复至较高水平。

在疫情爆发初期国内红外测温设备供给严重不足,睿创微纳、大立科技、高德红外等厂商春节期间紧急复工,加速恢复产能。此外,政府还出台了相关政策支持红外厂商:1)安排相关企业复产并保障供应链配套及运输问题,2)承诺兜底采购,鼓励红外厂商适当扩张产能。目前国内红外热像仪产能已恢复至较高水平,根据各公司公告,高德红外日产能接近1000台,大立科技日产能接近300台,此外睿创微纳、华中数控、海康威视、大华股份等厂商整机产能也提升至较高水平。截至2月底,国内红外整机厂商已供应数万台红外测温热像仪,部署于各地人流密集场所助力防疫工作。

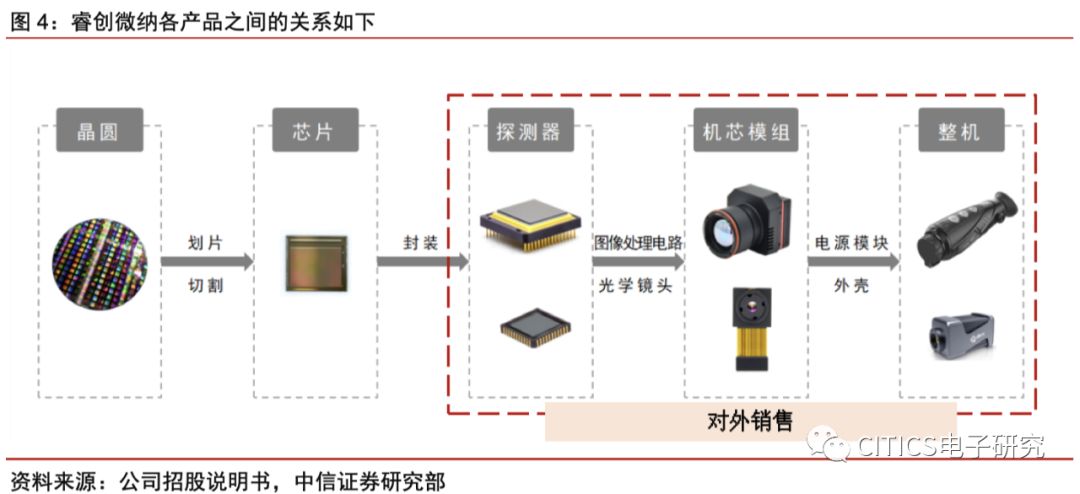

睿创作为全产业链布局的红外龙头,供应三类产品助力防疫工作。

公司对外销售的主要产品有非制冷红外热成像探测器、机芯和整机,这三类产品均有部分型号可应用于防疫工作,因此公司三管齐下,携手产业链伙伴共同助力防疫工作:

1)整机:

ASP在1~10万不等,公司目前日产能已恢复至150台,已出货产品广泛部署于武汉协和医院、广州白云机场、北京地铁站等地;

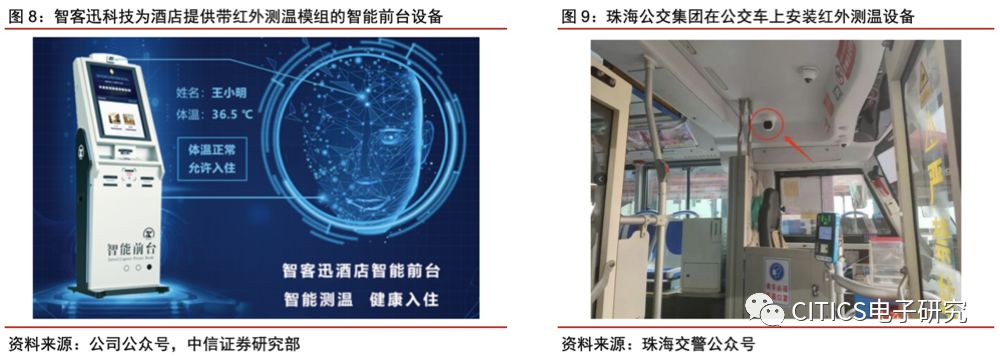

2)机芯模组:

ASP在1.5~2.5万元,公司19年产能4~5万套(不包含用于生产整机的10万套),下游客户包括广州飒特、紫川等红外测温整机厂商;

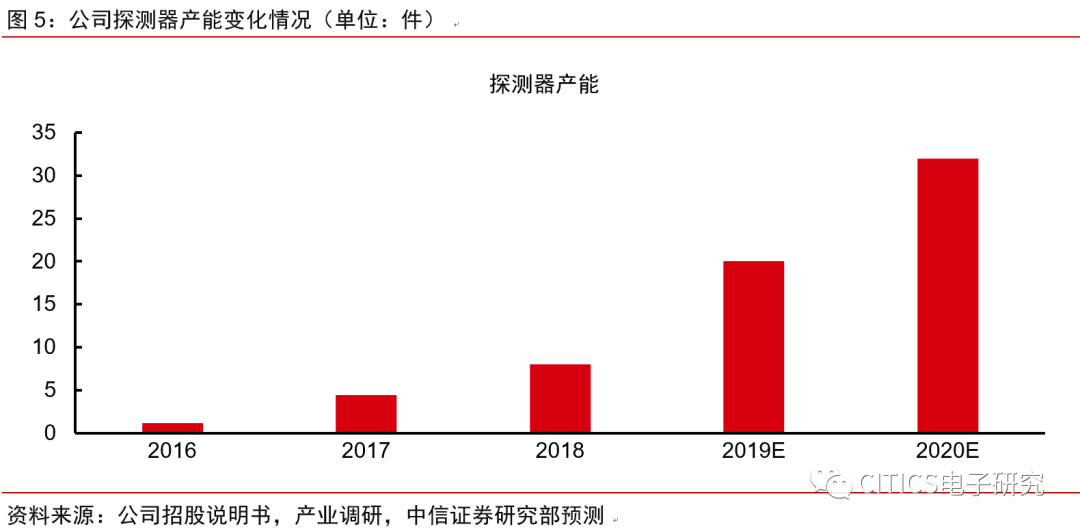

3)探测器:

根据阵列规模大小ASP在千元~数千元不等,公司19年产能20万套(含用于机芯的产能),20年有望扩张至30万套,目前下游客户同样是海康、大华、华中数控等红外整机厂商。需要注意的是,由于人体测温要求精度在±0.5℃或±0.3℃,生产红外测温产品需使用黑体对温度进行标定,公司相应设备充足,可保障相关产能迅速扩张。我们保守估计,截至2月底,公司三类产品合计出货量大约在1~2万台/套,且在手订单充沛。

结合产业调研数据,我们判断公司

2020

年人体测温业务增量营收有望达

2~3

亿元。

全球疫情蔓延下将带动增量需求,睿创微纳后续亦将积极支援海外防疫需求。

目前新冠疫情已在全球范围内蔓延,截至3月10日凌晨6时中国境外确诊人数已超过3万例,意大利、韩国、伊朗等地确诊病例持续攀升。海外国家或将学习国内防疫成功经验(隔离、测温等),在人流密集场所加大红外热成像仪的配备比例,我们认为海外红外测温需求短期内亦将迎来快速增长。目前全球掌握非制冷红外核心技术的只有12家公司,且部分公司只涉及军用不对外出口。睿创微纳作为国内红外龙头,且近两年来加大海外布局,我们预计公司2019年海外收入占比已接近30%,并建立起完善的海外销售网络,后续在满足国内红外测温需求同时也有望积极出海助力全球防疫工作。

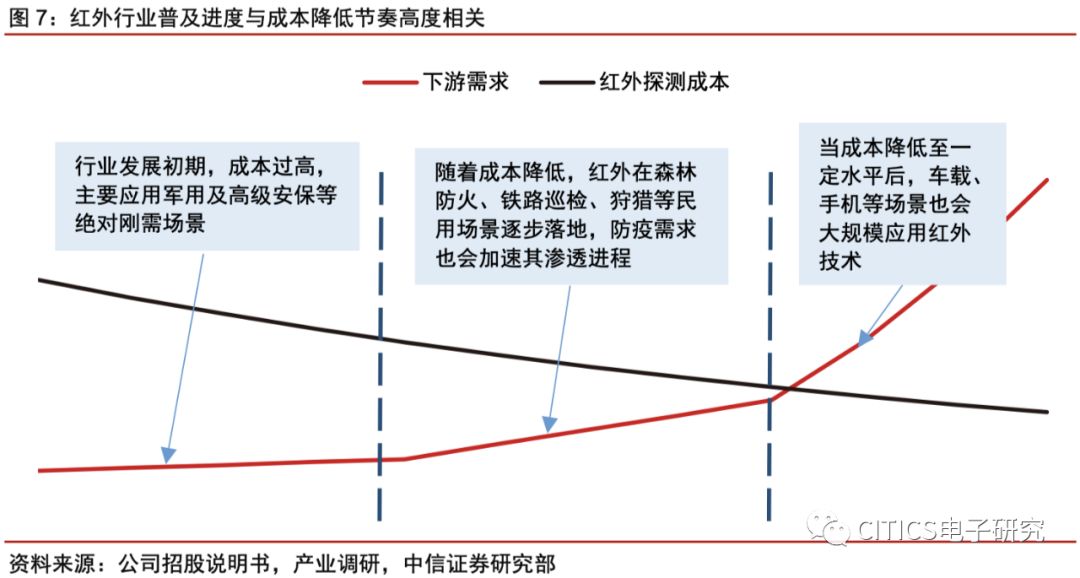

疫情过后红外测温或将成为常态化需求,有望加速红外技术在民用场景的普及。

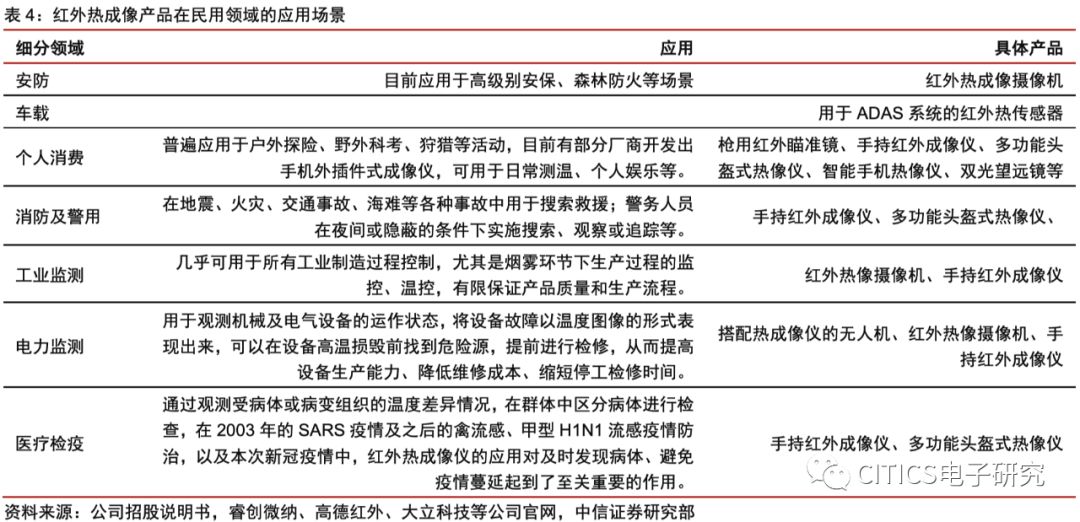

整体来看,红外产业仍处于大规模普及初期,高成本与消费者认知不足抑制了需求释放,根据产业调研,国内每年整体出货量在10~30万台。但在防疫背景下红外测温设备成为刚需,且疫情过后各地政府和企业将进一步完善疫情防控体系,预计红外测温有望成为常态化需求。我们现在观测到公交车、酒店前台、商场、学校、社区等场景也逐步开始应用红外测温产品。经历本次疫情后终端客户对红外的夜视及测温功能有了更加清晰的认识,有助于红外产业的加速渗透。此外,规模效应下红外探测器良率及成本均会得到显著改善,进一步加速红外技术在汽车、消防等其他民用场景的普及,

届时国内红外设备年出货量有望由数十万台上探至百万级别。

在常态化需求下,睿创微纳的性能及成本优势有望进一步凸显。

疫情期间红外设备供不应求,各厂商核心竞争力在于产能释放节奏;但在红外测温变成标配的常态化需求阶段,客户会开始重视产品性价比,因此我们更加看好具备性能与成本优势的红外龙头睿创微纳。我们在上一篇深度报告中已深度分析过公司的核心优势,公司在技术层面上已基本追平海外大厂,与国内友商相比具备芯片技术、封装、模式、集成四大优势,具有综合性能优势。与此同时,受益于上述四大优势,

公司降成本能力也领先国内同行

,具体来说,

1)像元尺寸:

对于相同阵列规模的红外MEMS芯片,从17um升级至12um后单颗晶圆的芯片产出率可提升15~25%,而睿创微纳已成功研发10um产品;

2)封装技术:

从金属到陶瓷再到晶圆级,封装成本从上千元级别降低至数百元级别,睿创微纳已熟练掌握晶圆级封装技术,良率水平与海外大厂的差距已缩小至10%左右,此外生产模式和集成两大优势可以进一步强化公司的成本优势。

因此,我们认为公司有望在“红外标配”趋势中抢占先机,并将凭借技术及成本优势进一步实现份额扩张。

长期:对标全球龙头FLIR,公司仍有10倍成长空间

睿创微纳经历

10

年发展已成长为国内红外产业龙头,我们认为公司未来发展路径可参考全球龙头公司

FLIR

,下面我们将从应用拓展、技术延伸、成长空间三个维度进行具体分析

:

应用拓展:FLIR引领红外应用加速落地,睿创微纳未来同样有望进军汽车、消防等场景。

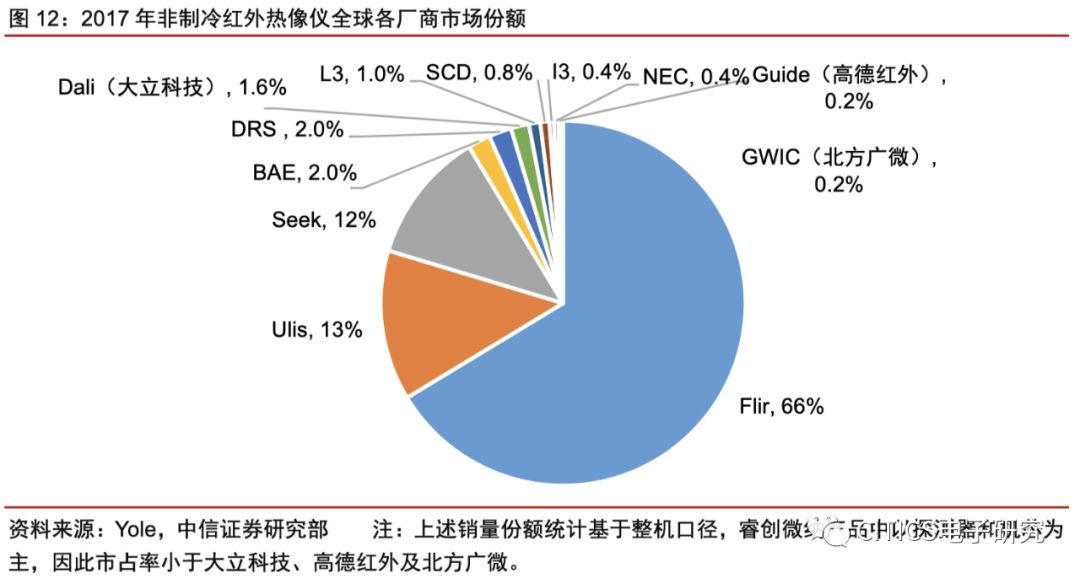

FLIR于1978年在美国成立,通过内生与外延并举的方式逐步成长为全球红外产业龙头。2017年全球非制冷红外整机市场中,FLIR以66%的份额占据绝对主导优势。FLIR已进军工业、国防、商业三大领域,目前营收占比分别为41%、38%、21%,并

几乎涵盖所有红外技术的下游应用

,以国内红外厂商尚未进入的车载领域为例,2005年起FLIR便为宝马的豪华车系提供红外热像仪作为其夜视系统的核心组件,2019年FLIR与Tier1厂商Veoneer合作,双方将携手助力整车厂推出搭载红外热传感摄像头的L4级别自动驾驶汽车。睿创微纳目前下游应用主要包括军用、安防、狩猎、人体测温等场景,未来同样有望进军工业测温、汽车、消防等红外下游应用市场,进一步提升在全球红外行业的市场份额及产业地位。

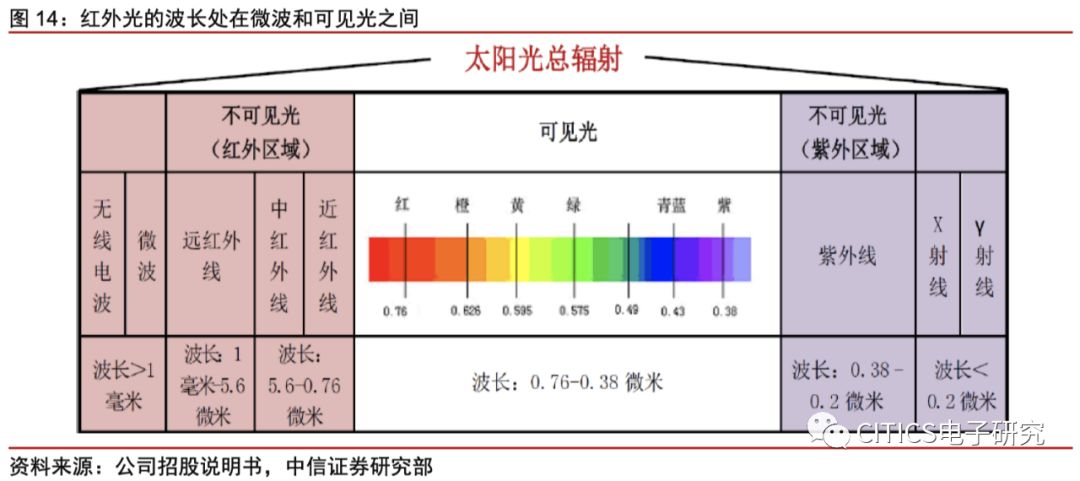

技术延伸:FLIR从红外到世界第六感,睿创微纳同样沿着光学频谱持续拓宽赛道。

FLIR的企业愿景是“世界第六感”,除深耕红外主业外,FLIR同时也积极研发光谱上与红外相邻的其他技术,目前掌握激光、雷达、可见光等多种感知技术,目前公司已有40+%营收来自非红外领域。FLIR通过为客户提供差异化智能感知解决方案,不断打开其成长天花板,目前FLIR各业务线对应的整体市场空间已从红外产业的140亿美金抬升至340亿美金(FLIR估算)。

与FLIR相似,睿创微纳在红外业务逐渐步入正轨后,正沿着电磁波谱中与红外相近的频段进行技术延伸,目前已掌握激光、微波、太赫兹、短波红外等技术,且部分技术已有产品落地。

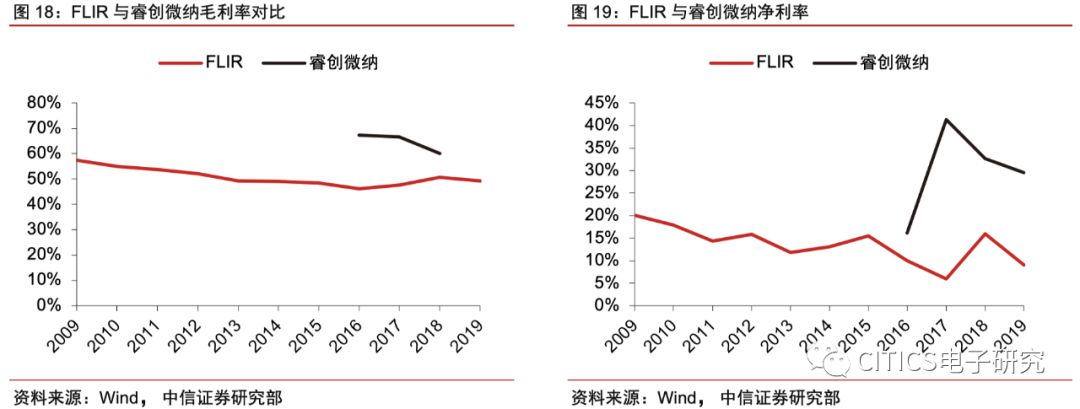

成长空间:FLIR目前营收/利润是睿创微纳的19/6倍,我们看好公司未来仍有10倍以上成长空间。

过去十年FLIR营收稳健增长,由于产品结构调整毛利率在50~55%区间震荡相对稳定,与此同时净利润波动较大,主要源于1)FLIR持续并购增加整合费用,2)部分年份加大资本开支及研发费用等原因。截至2019年底,FLIR营收和净利润分别达到19.2/1.7亿美金,分别是睿创微纳的19/6倍,其中利润端差距小于营收端,主要源于19年FLIR加大研发投入及出口合规支出费用增加;若按照2018年数据计算,FLIR利润体量约是睿创微纳的16倍。

目前睿创微纳正沿着FLIR的发展路径坚定走下去,1)横向:研发AI技术拓展系统级应用,积极开拓工业测温、车载、消防等红外下游应用市场;2)纵向:沿着电磁波谱进军红外相近赛道,如微波、太赫兹、激光等。我们认为公司未来有望与FLIR一样不断打开成长天花板,未来至少仍有10倍以上的成长空间。

疫情影响下原材料短缺;

客户集中度高;国内狩猎需求降低

;

等。

在本次防疫工作中,公司同时提供红外测温整机、机芯及探测器,三大产品线同时加速放量;此外疫情过后红外测温需求有望常态化,加速红外产业普及,公司作为国内红外龙头有望凭借性能及成本优势持续抢占份额。我们调整公司2019~2021年业绩预测为2.0/3.2/4.7亿(原预测为2.0/3.0/4.3亿元),对应EPS预测为0.45/0.73/1.06元。看好防疫趋势下红外市场空间加速扩张,叠加公司在国内领先的龙头地位,我们坚定看好公司长期价值,给予2021年PE=52倍,对应目标价55.12元,维持“买入”评级。