【本周关键词】:

央行定向降准;德国3月新能源汽车逆势增长;国内新能源汽车补贴政策延长2年

黄金:

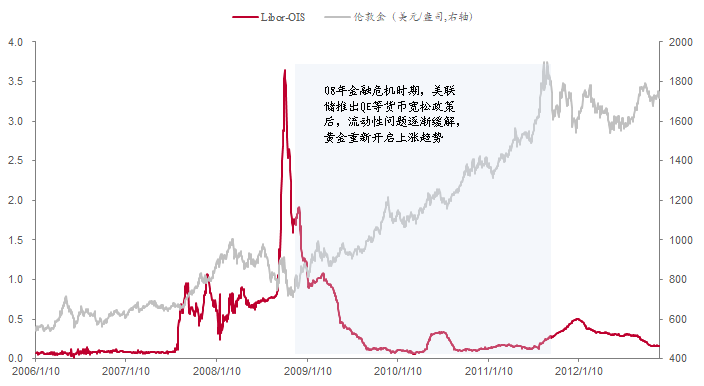

核心流动性问题渐次移除,黄金价格重新开启上行趋势。

1)随着美联储无限量QE政策的实施(每天将购买750亿美元国债和500亿美元机构住房抵押贷款支持证券,并且美联储将开始为家庭、小企业和主要雇主提供前所未有的信贷支持),本周流动性指标US Libor-OIS spread终于冲高回落。2)在美国的介入下,原油供给新博弈均衡释放出积极信号,原油价格也出现了久违的回升,工业品通缩压力最大时刻或也已经过去。我们维持前期观点:黄金上涨通道仍较为完整,真实收益率逻辑框架下,未来驱动力也将来自1)远端利率的继续下行;2)通缩预期的进一步修复。

详细内容可参见历史报告:《

黄金:复盘2008的启示

》、

《流动性压制或将逐渐缓解,黄金back

》

上游锂电原材料:疫情冲击下,供需双弱,价格短期或仍处于“博弈”阶段;但中长期来看,新能源汽车延续友好政策,作为提振疫情后经济的重要抓手,产业大方向其实更为确定。

1)需求端,受疫情影响海外车企纷纷关停旗下生产工厂,动力电池排产或将放缓,虽然国内进入复工复产期,但整体上钴锂等下游需求也或将在四月继续受到外需冲击;2)供给端,价格较年初再跌5-10%,叠加疫情影响,企业经营更是举步维艰;南非封国或对60%以上钴原料的出口带来一定不确定性,南美盐湖提锂企业Livent和Orocobre生产经营暂时停滞,并推迟了扩建项目的建设进度,澳洲锂矿山Altura和Pilbara一季度锂精矿产量也继续低于预期;

3)但与此同时,政策扶持却更为明确:国常会确定将新能源车补贴和免征延后两年,国内新能源汽车政策呵护趋势凸显。

在短期供需双弱的背景下,钴锂价格或仍处于博弈阶段,中长期来看,我们对产业趋势的观点不变:2019-2020年为起点,钴锂铜箔铝箔磁材等上游原材料整体将进入景气度上行的3年。尤其,随着海外新能源汽车发力,龙头企业产业链地位愈发重要,龙头溢价也会愈发明显。

利多在不断累积——黄金的组合,锂钴的政策底(

中泰金属|有色每周最新观点)

投资要点

行情回顾:

本周,海外疫情仍在继续蔓延,国内外逆周期调节也不断发力,A股整体企稳盘整;在边际利多不断累积下,有色板块活跃度也明显提升。商品市场方面,海外疫情仍在快速蔓延,COMEX黄金价格收于1648.8美元/盎司,环比微跌0.3%;基本金属价格分化中整体仍承压,LME铜涨0.6%,LME铝跌4.7%;小金属报价亦普遍下调,MB钴(标准级)、硫酸钴、四氧化三钴分别下跌1.4%、1.0%和1.6%;电池级碳酸锂下跌2.2%。

【本周关键词】:

央行定向降准;德国3月新能源汽车逆势增长;国内新能源汽车补贴政策延长2年

1

、

宏观“三因素”总结:

受肺炎疫情影响,宏观经济下行压力持续不断加大,全球宽松、逆周期调节亦在不断加码,具体来看:

1、中国,疫情对短期经济冲击较为显著,央行继续加码逆周期调控:

央行宣布中小金融机构定向降准1个百分点,于4月15日和5月15日分两次实施到位,此外央行宣布下调金融机构在央行的超额存款准备金利率至0.35%,为对冲疫情对广大中小企业的冲击,更多逆周期调节政策有望出台。

2、美国,疫情对经济冲击显现,美联储推出无限量QE:

美国3月Markit制造业PMI 48.5,跌入萎缩区间,为2019年7月以来首次,创下2009年以来新低;失业数据亦大幅上升,美国本周首次申请失业金人数664.8万,远超出预期350万与前值328.3万,连续两周创下历史新高,为应对疫情冲击,美联储货币政策或将进一步宽松,财政政策也或在途中。

3、欧洲,受疫情影响PMI大幅萎缩,货币政策延续宽松:

欧元区3月制造业PMI初值为44.8,创92个月新低,预期39,前值49.2,宏观经济整体下行压力较大,货币政策延续宽松。

2、

核心流动性问题渐次移除,黄金价格重新开启上行趋势。

1)随着美联储无限量QE政策的实施(每天将购买750亿美元国债和500亿美元机构住房抵押贷款支持证券,并且美联储将开始为家庭、小企业和主要雇主提供前所未有的信贷支持),本周流动性指标US Libor-OIS spread终于冲高回落。2)在美国的介入下,原油供给新博弈均衡释放出积极信号,原油价格也出现了久违的回升,工业品通缩压力最大时刻或也已经过去。我们维持前期观点:黄金上涨通道仍较为完整,真实收益率逻辑框架下,未来驱动力也将来自1)远端利率的继续下行;2)通缩预期的进一步修复。

3、

上游锂电原材料:疫情冲击下,供需双弱,价格短期或仍处于“博弈”阶段;但中长期来看,新能源汽车延续友好政策,作为提振疫情后经济的重要抓手,产业大方向其实更为确定。

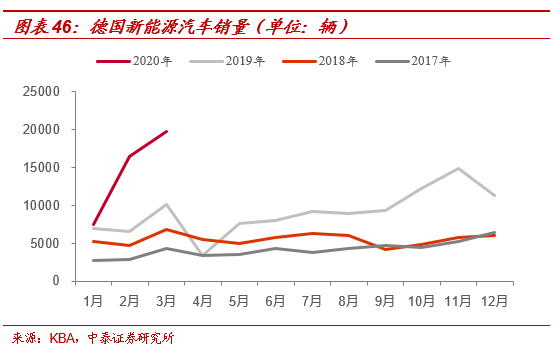

1)需求端,受疫情影响海外车企纷纷关停旗下生产工厂,动力电池排产或将放缓,虽然国内进入复工复产期,但整体上钴锂等下游需求也或将在四月继续受到外需冲击;2)供给端,价格较年初再跌5-10%,叠加疫情影响,企业经营更是举步维艰;南非封国或对60%以上钴原料的出口带来一定不确定性,南美盐湖提锂企业Livent和Orocobre生产经营暂时停滞,并推迟了扩建项目的建设进度,澳洲锂矿山Altura和Pilbara一季度锂精矿产量也继续低于预期;

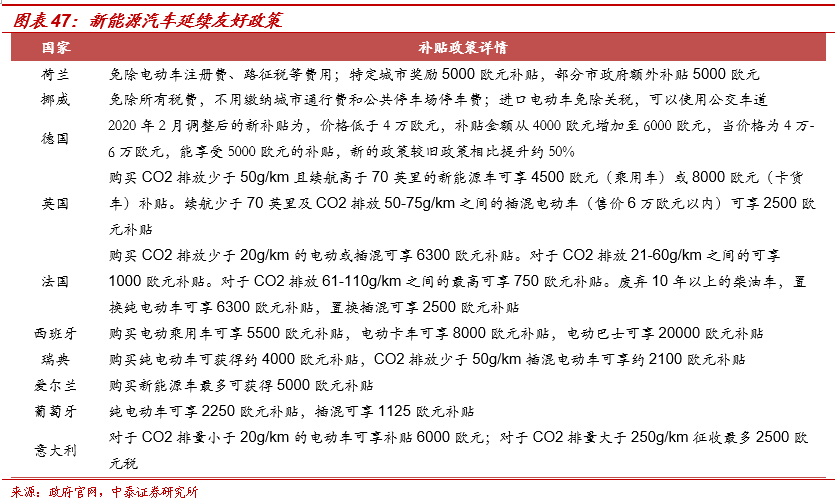

3)但与此同时,政策扶持却更为明确:国常会确定将新能源车补贴和免征延后两年,国内新能源汽车政策呵护趋势凸显。

在短期供需双弱的背景下,钴锂价格或仍处于博弈阶段,中长期来看,我们对产业趋势的观点不变:2019-2020年为起点,钴锂铜箔铝箔磁材等上游原材料整体将进入景气度上行的3年。尤其,随着海外新能源汽车发力,龙头企业产业链地位愈发重要,龙头溢价也会愈发明显。

4、投资建议:

短期扰动不改产业趋势:

1)黄金迎来“流动性危机+通缩压力”双缓释,上涨键重启;2)基本金属或将继续承压,价格已跌破成本线,关注后续逆周期调节;3)新能源上游原材料钴锂铜箔铝箔磁材等,短期或将仍面临供需双弱,但“价格历史底、企业盈利底、产业政策底”恰提供了底部布局机会,中长期三年景气上行周期大方向更是不变。

5、核心标的:

1)新能源汽车及5G产业链:华友钴业、寒锐钴业、洛阳钼业、赣锋锂业、雅化集团、永兴材料(钢铁)、正海磁材、中科三环、诺德股份、嘉元科技、鼎胜新材等。2)贵金属:山东黄金、赤峰黄金、盛达资源等。3)基本金属:紫金矿业、云铝股份、神火股份(煤炭组)、中国铝业、索通发展等。

6、风险提示:

宏观经济波动、进口以及环保等政策波动带来的风险,新能源汽车销量不及预期的风险等。