2018年基建投资增速大幅下行至1.79%,带动固定资产投资增速明显走弱。2019年经济下行压力增大,而基建能否加码,关键在于今年财政能宽松到何种程度,特别是广义财政的宽松程度。本文通过拆分基建投资的资金来源,来对今年的基建增速进行预测,看一看哪些资金能够成为推动基建投资回升的关键力量。

来源:李迅雷金融与投资

作者:梁中华 吴嘉璐

从资金角度来理解,

18

年基建的低增长主要是受制于资金的收紧,特别是自筹资金。

其中,非标和地方置换债的冲击较大,非标大幅萎缩对自筹基建资金形成了明显的挤压;而地方置换债发行量减少,导致城投举债的腾挪空间受限。此外,经济下行和地产降温的背景下,预算内资金和政府性基金的支持力度都相对较弱。

预计

19

年自筹资金将有一定改善,但结构继续分化。

土地出让收入继续拖累政府性基金开支,地方置换债逐步退出使得城投举债的腾挪空间明显受制,但其他部分的自筹资金或有超预期的增量,比如专项债和政策银行金融债的增发、非标萎缩的大幅放缓和

PPP

的加快落地,以及未来可能会出现的新型融资形式。预计

19

年自筹资金的增速或超

10%

。

经济下行压力依旧,预算内资金或继续减速。

经济下行,供给端压制缓解后上游企业优势也逐渐褪去,今年企业经营状况或进一步滑坡;财政政策方面,减税降费仍会是今年的主题,因此预计

19

年一般公共预算收入或进一步减速,在赤字不大幅放开的情况下,预算内资金的支持力度仍会相对有限。

货币维持宽松,信用或有边际放松,预计

19

年国内贷款支持基建的力度仍然较为强劲。

今年

1

月份通过降准置换

MLF

,释放资金约

1.5

万亿元,预计今年还有

2-3

个百分点的降准空间。信贷传导的疏通也将成为未来一段时间的重点,宽信用也会继续推进。若基建类贷款占比与去年持平,国内贷款投向基建的增速有望维持

16%

的高位。

加上外资和其他资金后,今年基建投资有望超预期回升,增速或能达

13%

。

基建资金来源中,预算内资金占比仅有

15%

左右,财政赤字或有所放开,但程度不一定很大,对基建投资的改善也会相对有限。但宽口径的财政类资金将会大幅放开,因此今年的广义财政赤字率会明显上行,助力基建增长。而在加杠杆的过程中,地方政府债务管理仍然很难大幅放松,广义的中央财政将会成为今年加杠杆的主力。

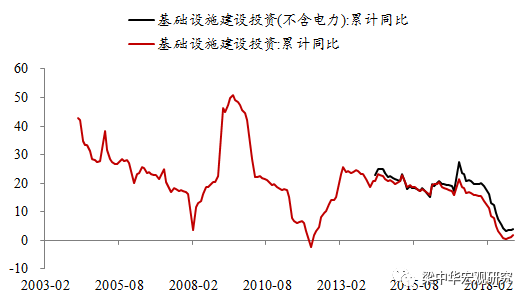

2017

年以来基建增速不断下滑,截至

2018

年底,三大基建行业投资额的累计增速已降至

1.79%

。从资金角度来理解,

18

年基建投资呈现低增长,主要是资金出现了明显的收紧。

图表:基建投资累计增速(

%

)

来源:WIND,中泰证券研究所

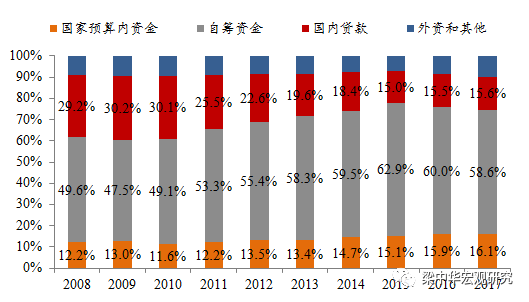

从资金结构来看

,基建资金可以分为

5

大部分:

预算内资金、国内贷款、自筹资金、利用外资和其他资金,占比分别维持在

15%

、

16%

、

60%

、

1%

和

8%

左右。自筹资金作为占比最大的来源,曾是基建增速的主要拉动力,但

2016

年以后自筹资金增速回落,拉动力也明显减弱,这与相关政策的收紧不无关系,比如非标渠道受阻、地方融资平台受限等。

图表:

基建资金各项来源占比走势

来源:WIND,中泰证券研究所

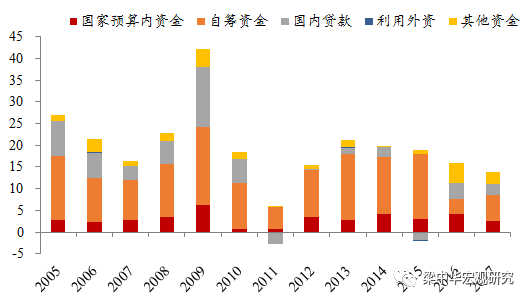

图表:

各项资金对基建投资增速的拉动(

%

)

来源:WIND,中泰证券研究所

18

年基建增速的大幅回落,主要也是源于自筹资金的加快收紧。

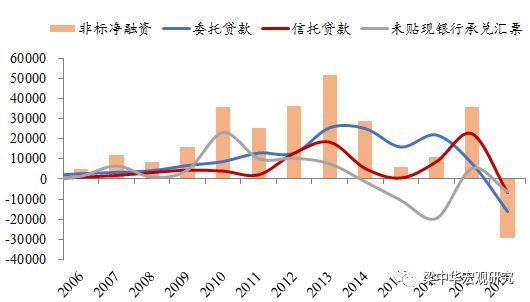

自筹资金中,一个比较明显的变化就是非标融资的大量萎缩。根据社融规模数据,三大类非标在

18

年都出现了明显的萎缩,加总来看,全年非标萎缩近

3

万亿元。而非标的投向又主要集中在基建和地产领域,因此

降至负值的非标净融资额对自筹来源的基建资金造成了明显的挤压。

图表:

非标净融资规模(亿元)

来源:WIND,中泰证券研究所

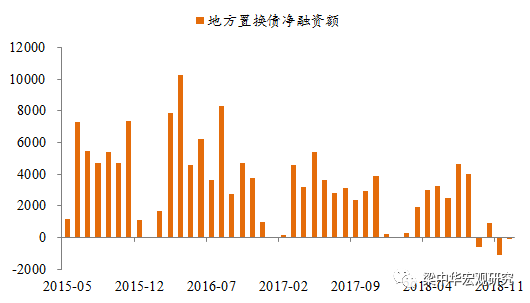

其次,地方政府置换债的净融资额明显放缓,城投举债的腾挪空间也受到限制。

地方政府债务置换工作自

2015

年启动,发行的置换债用以偿还地方融资平台的到期债务,相当于为基建腾挪出新的融资渠道。受三年债务置换期限窗口的影响,

18

年地方政府存量债务的置换基本完成,下半年来随着发行量减少,到期量逐渐增加,净融资额也逐渐降至负值,拖累基建资金的增长。

图表:

地方政府置换债净融资额走势(亿元)

来源:WIND,中泰证券研究所

从其他来源的资金来看,在经济下行和地产市场降温的背景下,

18

年预算内资金和土地出让收入增速均有所放缓。因此,国家财政预算内资金和政府性基金增速也在下行。即使利用外资和其他资金规模明显扩张,也难以扭转自筹资金缩量形成的拖累。

那么今年基建增速能否回弹呢?资金的变化仍是关键。

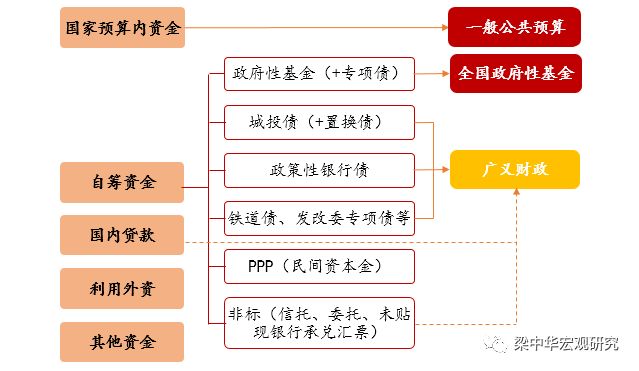

从资金渠道来看,基建投资资金很大一部分来源于国家财政。其中,预算内资金和自筹资金下的政府性基金均来自于财政体系;城投债、政金债、铁道债等属于广义财政部分。

所以基建增速能否反弹,反弹多少,财政宽松的程度至关重要,特别是广义财政的宽松程度。

下文我们将会从资金角度来盘点今年的变化,以此预测今年的基建增速。

图表:基建资金主要来源

来源:WIND,中泰证券研究所

自筹资金:总量或有改善,结构存在分化

作为占比最大的资金来源,自筹资金的变化对基建投资增速的影响较为明显。

而自筹资金的构成也相对复杂,主要包括政府性基金(含专项债)、城投债、地方政府置换债、政策银行金融债、铁道债、

PPP

和非标等。

18

年基建增速的大幅放缓,便是受到自筹资金的拖累。那么,

19

年自筹资金是否能有改善呢?

分项来看,政府性基金是自筹资金的主要来源,在自筹资金中约占

30

%,影响较大。

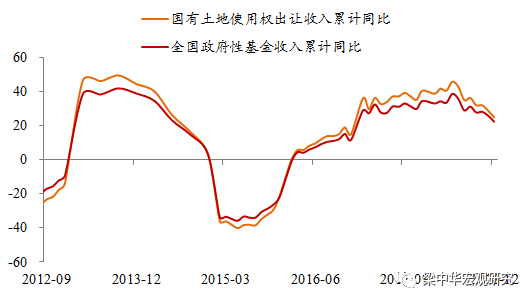

政府性基金基本上遵循以收定支原则,而在收入构成中,国有土地使用权出让金占比较大,因此土地收入对全国政府性基金整体走势起到了主导性影响。

若要预判政府性基金对于基建的支持力度,土地收入是关键。

图表:国有土地使用权出让收入起主导影响(%)

来源:WIND,中泰证券研究所

随着房地产市场持续降温,土地市场也受到影响,预计

19

年政府性基金收支增速会明显放缓。

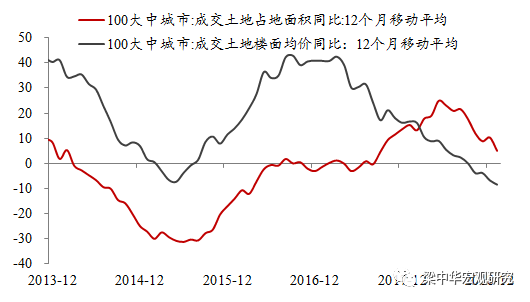

18

年下半年以来,百城土地成交均价和成交面积增速都在走低,楼面均价同比已经出现负增长。未来一线城市地产调控仍以稳为主,而三四线小城市棚改和去库存的刺激政策或逐渐退出,预计

19

年地产仍延续降温,土地出让收入继续减速,进而影响到政府性基金的收支和基建领域的投资。

图表:百城土地成交面积与楼面均价走势(%)

来源:WIND,中泰证券研究所

不过,地方政府专项债有望大幅增加,或能对政府性基金形成一定的补充。

今年新发专项债的规模预计有

2.15

万亿,成为基建投资重要的后补力量。根据

18

年地方专项债净融资额的投向,近一半用于土地储备,扣除后约有

55%

的资金会投向基建领域。再考虑到政府性基金开支中,约有

45%

的比例会投向基建领域,因此

19

年政府性基金+专项债投向基建领域的资金或能达到

13%

的增速。

城投债与地方政府置换债是自筹资金的第二大主力。今年城投债的发行可能存在一定增量,但

19

年到期金额明显增加,预计净融资额与

18

年基本持平。

17

年以后城投转型趋势便已逐渐明朗,政策出台对地方政府债务监管趋严,城投债净融资额明显萎缩。不过从当前的需求端来看,银行配置城投债尤其是中高等级城投债的动力不减,今年城投债发行或有改善。但考虑到城投债到期金额在

19

年会明显增加,净融资额预计与

18

年基本持平。

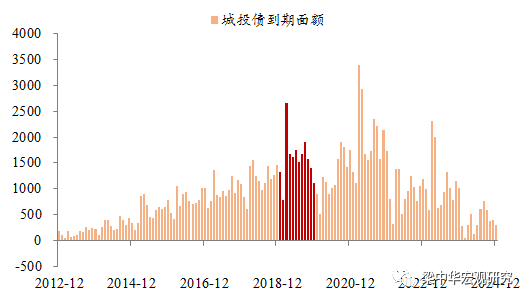

图表:城投债到期量走势(亿元)

来源:WIND,中泰证券研究所

然而地方政府置换债仍将是今年基建投资的一大拖累。

地方债务置换在

2018

年已基本完成,

19

年置换债净融资额萎缩幅度将会更大,对城投债腾挪空间的限制也会更加明显。预计

19

年全年城投债

+

置换债为基建带来的总资金量相比

18

年减少近半。

非标曾是自筹资金中的第三大来源,然而

18