路透中文国际新闻部 编译

以下为未来一周可能主导投资者和交易员想法的五大主题,以及与这些主题相关的路透报导:

1/美债收益率上升打击美国房屋市场

在美国公布了惊人强劲的经济数据,以及美国联邦储备理事会(美联储/FED)官员暗示12月可能实施今年第四次升息后,美国公债收益率(殖利率)跳涨。

但升息周期或许会对本已疲软的美国房屋市场带来又一打击,因为抵押贷款利率上升削弱购房者的承受能力。抵押贷款申请数量已较上年同期下降,再融资活动继续下滑--鉴于当前利率上升,几乎没有借款人能从再融资中受益。

继指标10年期借款成本跳升至2011年5月以来的最高水准之后,美国抵押贷款银行协会(MBA)下周将公布的房屋抵押贷款申请数据将备受关注。据美国住宅贷款抵押机构房贷美(Freddie Mac)的首席经济学家Sam Khater估算,如果10年期美国公债收益率维持在七年高位附近,未来一周30年期抵押贷款利率可能会上升10-15个基点。

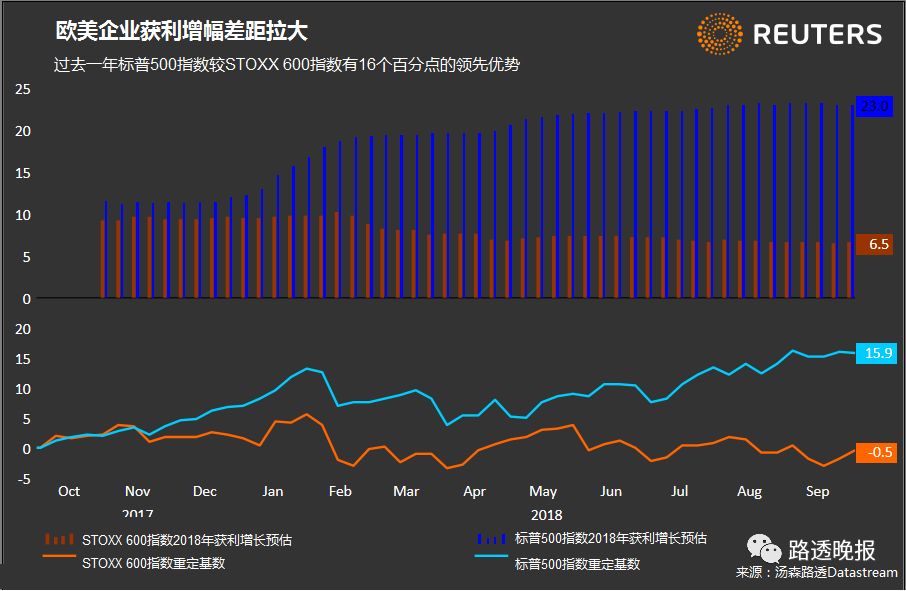

2/当心欧洲和美国股市的不同表现

欧洲股票下跌和美国股票高歌猛进的局面似乎还将持续。

虽然一些投资者希望强劲的欧洲企业第三季业绩或许能让处在跌势的欧洲股市重获生机,但实际上欧洲股市上演追涨的可能性微乎其微。

Refinitiv I/B/E/S的数据显示,指标泛欧STOXX 600指数成份股企业第三季获利料较上年同期增长13.9%。听起来是个不错的季度,对吧?但看看标普500指数成份股企业预期达21.5%的获利涨幅吧。

然后再将欧洲低迷的增长情况与美国做个比较。美国经济不仅仅是在全速前进,看起来甚至处于过热的边缘。德国零售和制造业数据显示,这个欧洲最大的经济体可能在夏季失去了动能。而美国制造业采购经理人指数(PMI)却升至5月以来最高。

因此,难以想象欧洲股市如何可能追上标普500指数16个百分点的领先优势。

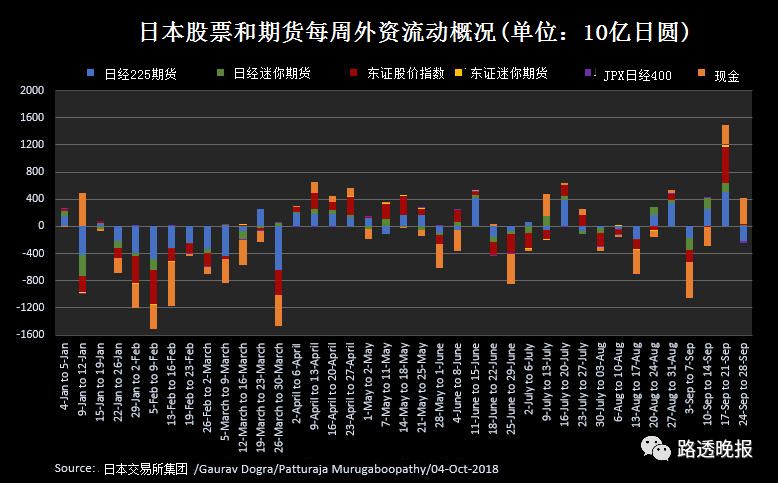

3/日经指数涨势有限?

日本股市最近创下27年高点,因外资转而买进蓝筹股。经济增长好转、薪资通胀初露端倪,以及“安倍经济学”都带来提振。不过涨势的主要推动力是日圆疲软。

随着美国公债收益率(殖利率)逐步升至3%,而日本似乎坚持其收益率控制政策,日圆兑美元看来势将跌向115,为2017年初以来未见水平,日本出口商认为的热门买点。不过现在,美债卖盘可能结束日经指数的涨势。

除美债收益率大涨之外,美中贸易战不断升温,当周一中国市场结束一周长假恢复交易时,人民币可能追随其他新兴货币走势补跌,这些货币正在整理兑美元的沉重跌幅。

如果这一切促成日圆升值,那么原本已经有些不稳的日经指数最后可能挫跌。

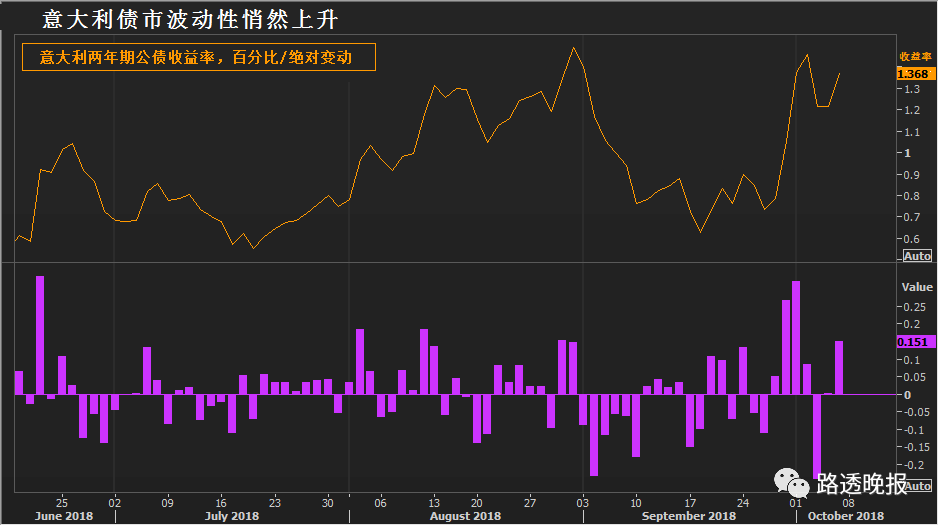

4/意大利向何处去?

近些天意大利政坛反欧盟和反欧元的言论沸沸扬扬,这让投资者密切关注意大利立场偏离欧盟其它成员国的程度会有多大,以及对欧元会有什么影响。

意大利将在10月15日向布鲁塞尔提交预算案,意大利支出计划及其对该国在欧盟内部地位的影响令人关注,下周将主导债市。

上周有关“意退”的担忧一度抬头,打压欧元和意大利债券下跌。虽然这方面的担忧已经平息,但意大利政府并没有停止发出好斗言论。副总理萨尔维尼(Matteo Salvini)冲在前面,周五指责欧盟执委会高级官员破坏欧洲。

他称,他的政府想要“从内部改变欧洲”,不过暗示目前没有退出欧盟的想法。