最近两三周,我们在北上广深地区进行半年度债券策略路演,一如既往,拜访各类型债券投资者,包括银行自营、银行理财、保险、基金、券商资管和私募等。在银监会

4

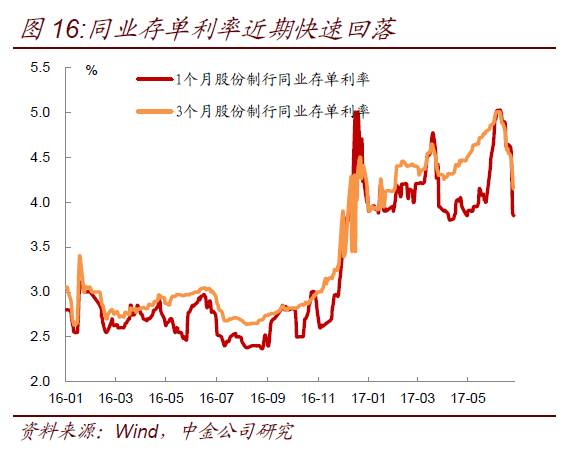

月份一系列监管文件出台后,再度探寻银行体系和债市生态链的变化。我们路演的过程也正值资金面转松,货币市场利率和债券利率快速回落的阶段(图

16

),如同我们

3

月末

4

月初的路演,当时债券市场也迎来了一波反弹行情。投资者开玩笑的说,我们每回路演总是能带来春风,希望多来路演。虽然是玩笑话,但投资者的玩笑也表明他们的心态比半年前那个风声鹤唳,草木皆兵的阶段要轻松愉快了不

少。

虽然利率在回落,债券投资者的压力比之前有所降低,但这轮利率回落的速度太快,幸福来的太突然,以至于投资者普遍遗憾在此之前仓位较轻,久期也并没有增加太多。如果再给一次机会,一定会尽情拥抱这久违的幸福。但尴尬的是,在这轮利率下降之后,投资者又普遍疑虑行情的持续性和幅度,继续买还是卖显得举棋不定。

如同在万圣节前夜,当幸福来敲门,人们反而不敢开门了。

确实,投资者对未来债券收益率能否持续回落是抱有较多疑虑的,这些疑虑在很大程度上具有市场的共识性,我们归纳为以下几点:

(

1

)金融去杠杆尚未结束,后续可能还陆续有监管政策的出台,监管机构态度只是缓和,并未转松;(

2

)经济虽然会有一定走弱,但仍具有韧性,

6

月份

PMI

数据也有所反弹,未必能最终倒逼货币政策明显转松;(

3

)美联储加息和缩表加上欧央行未来退出

QE

,可能会重新抬升海外债券利率,国内债券利率下行也会受到抑制;(

4

)三季度仍有不少委外和券商资管集合产品的到期,如果到期不续,可能仍会产生抛压;(

5

)下半年利率债供给压力仍不低,但银行负债端压力仍未缓解,供需关系可能使得一级市场招标利率再度上升;(

6

)信用违约风向仍可能局部冲击市场,引发基金和产品赎回等。

我们十分理解投资者的这些疑虑,也颇为认同。但站在分析和研究的角度而非交易的角度,我们认为需要更前瞻的去看待未来的行情,不仅是看

2-3

个月,理想的情况下是看

2-3

个季度甚至

2-3

年。如同在

2014

年,在刚刚经历了

2013

年下半年的债券熊市之后,几乎没有太多人相信债券市场能回到牛市。但事后来看,债券市场从

2014

年开始,到

2016

年,经历了差不多

2-3

年的牛市。而推动这一轮债券牛市的因素是经济和通胀的回落以及货币政策的放松,当然也包括了最近这几年开始繁荣的银行交叉性金融业务,导致资产配置需求增加。从熊市回到牛市,往往需要一些牛市基因的支撑,而一些基因在事前来看是不容易被识别和达成共识的。

从我们路演的体会来看,尽管投资者存在着上述的疑虑,但实际上分歧并不是很大。并没有多少人认为未来仍是一个大熊市,即使收益率未来可能会有所回升,投资者也普遍认为不太容易超过前期高点,即

6

月初的利率水平可能就是本轮调整的高点。投资者的分歧主要在于利率的回落是否具有持续性,以及回落幅度是否大。因此,我们想探讨的是,从

2-3

个季度的时间而不是

2-3

个月的时间来看,债市是否具备回到牛市的基因。这个答案也会影响到未来投资者的操作和布局。

债券的牛市基因一般都离不开政策的支持。

我们都清楚去年年底以来这一轮债券收益率的上升是源于金融去杠杆的背景。本身就是个政策市。但政策并非一成不变。每个时期政策都有不同的主要目标,目标的切换也会导致松紧程度的变化。

6

月份以来,市场其实是能感受到政策态度的缓和的。最为明显的是

6

月份央行并没有跟随美联储加息而上调公开市场操作利率,银监会也适度延长了银行上交自查报告的时间,而且从

5

月份以来,一行三会并没有再出台相关的去杠杆和收紧政策。

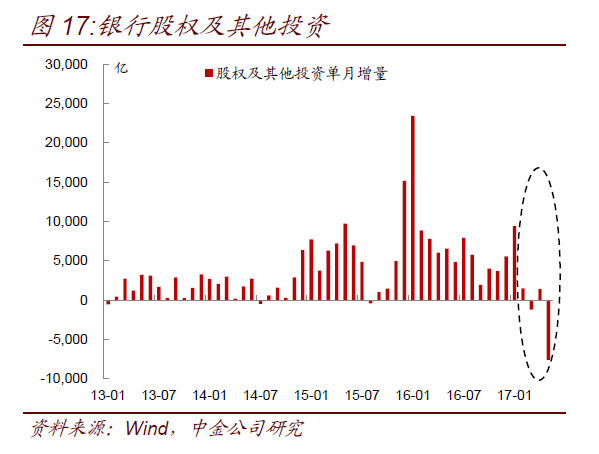

监管态度的缓和源于银监会4月份密集出台监管政策后,金融市场和经济也出现了相应的变化。

这些变化体现在几个方面:(

1

)银行同业资产明显收缩。

5

月份金融机构信贷收支表中,“股权及其他投资”这个科目出现了历史上单月最大降幅,降幅达到

7600

亿(图

17

)。这个科目主要装载了银行的同业资产,包括委外、同业理财、公募基金、资管计划、非标等。科目的压缩也显示这些同业资产出现萎缩,尤其是委外和同业理财可能下降更为明显。(

2

)同业资产收缩后,导致这些资产所派生的存款也相应减少,

5

月份人民币存款增量大幅低于季节性,导致存款和

M2

增速明显回落,

M2

跌破

10%

到

9.6%

,是历史最低水平,明显背离于

12%

的目标增速。(

3

)短期债券收益率快速上升,收益率曲线变平甚至倒挂。

5

月份以来,在银行资产端收缩以及存款派生减少的情况下,债券配置需求也有所减弱,国债招标利率持续走高,收益率曲线开始变得平坦甚至倒挂。短端利率的上升会进一步挤压各类型金融机构的息差,尤其是银行的息差。此外,短端利率的上升也使得短融、票据等短期融资工具进一步萎缩。(

4

)信用债和非标融资萎缩。银行同业资产压缩导致债券和非标需求减弱,债券和非标融资量继续下滑。尤其是债券,信用债在

5

月份出现历史单月最大萎缩量,净减少

2462

亿,是去年年底以来第

4

次出现负值,过去半年,信用债净增量合计净减少近

5000

亿。尤其是短融和超短融等短期限信用债,

5

月份净减少

1700

亿,过去半年净减少了

6400

亿,是信用债萎缩的主要拖累(图

18

)。

5

月份非标融资也出现下滑,委托贷款连续第

2

个月出现净减少。(

5

)债券和非标等融资收缩开始影响到房地产和城投平台的融资,导致

5

月份地产和城投平台投资增速放缓,对经济开始形成向下压力。

当金融市场和经济开始产生剧烈反应,监管机构也会开始审视政策效果,进行评价并进行适度调整。因此,在路演过程中,我们最常被问到的一个问题是:什么指标和情况会倒逼监管机构进行适度放松,缓冲对市场的压力。我们认为答案就源于上述的这些变化,尤其是

M2

增速的下滑对经济产生的压力,以及过于平坦的收益率曲线或者是过高的短端利率对短期融资工具的压缩,还有就是亟待恢复的债券市场融资功能。

债券收益率是从去年下半年金融去杠杆调控以来,各类型融资工具中利率升幅最高的品种,显著高于贷款和非标资产的利率上升水平,这导致债券在这些融资工具中萎缩的最明显。尤其是短期利率升幅比较高的情况下,信用债的萎缩又最明显的集中在短融和超短融等短期品种。而且,不仅仅是信用债融资出现萎缩,即使是利率债,其发行量和净增量也明显低于历史同期。比如政策性银行债,由于债券利率接近贷款利率,使得政策性银行无利可图,发债动力也会萎缩。还有地方政府债,由于发债的目的是用于置换贷款等存量债务,一旦发债利率很高,逼近贷款利率,置换贷款的意义和动力也会随之下降,这也是今年地方债发的较少较慢的原因。投资者也许还清晰的记得,

2013

年收紧流动性打击非标融资的目的就是希望非标转标,希望融资更多的通过债券这种标准化的工具来体现。因为债券融资相对透明,便于监管,也有更强的社会约束。债券市场持续萎缩,失去融资功能,显然与监管的目标背道而驰。因此监管机构也有动力去恢复债市的融资功能和融资量。

而要看到债券市场融资的恢复,需要看到两点变化:(

1

)债券利率需要适度回落,降回到贷款利率下方,恢复无风险利率和风险利率之间的利差;(

2

)短端利率需要更明显的回落,使得收益率曲线回到相对陡峭的正常状态,恢复曲线的期限利差(图

19

)。

从这个角度来看,我们就不难理解央行

6

月份没有跟随美联储加息上调公开市场利率、央行

6

月份前半月净投放资金缓解季节性紧张、财政部首先在

1

年期国债进行随买操作、央行加快债券通推动速度,引入境外投资者投资国内债券等这一系列事件背后的含义。

从

6

月份最新的情况来看,信用债净增量仍为小幅的负值,这意味着信用债的融资功能仍未完全恢复。监管机构未来可能仍会通过各种工具适度引导利率回落尤其是短端利率回落来修复债券融资功能。事实上,近期收益率曲线已经有一定程度的修复,比如

6

月份以来,

1

个月和

3

个月同业存单从

6

月中的

5%

降到了月末的

3.85%

和

4.15%

,降幅超过

80bp

,

1

年期国开债收益率也从

4.25%

降回到

3.85%

,降幅

40bp

,

10

年国开债从高位的

4.35%

降回到

4.18%

,降幅

17bp

,短端利率近期降幅明显高于长端,期限利差开始恢复。

从更远期的角度来看,随着房地产市场周期性回落以及财政部一系列文件开始约束地方政府和城投平台的无序和违规融资,房地产和基建投资增速在下半年也会逐步回落。终端需求的下降会传导到生产数据,使得工业增加值等生产数据开始下行,最终也会进一步推动监管机构加大放松力度。但这个可能会在三季度中后期到四季度看到,短期内监管机构可能更在意债市融资功能的修复。

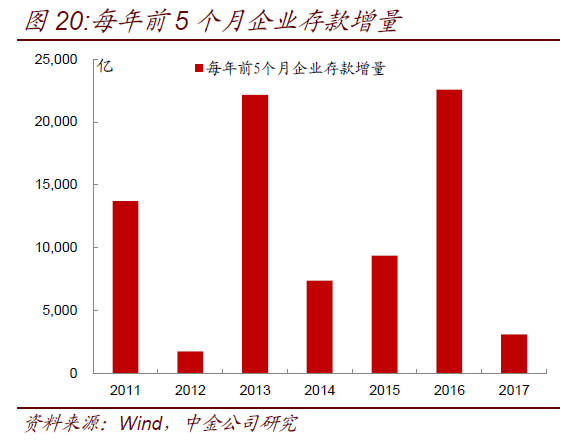

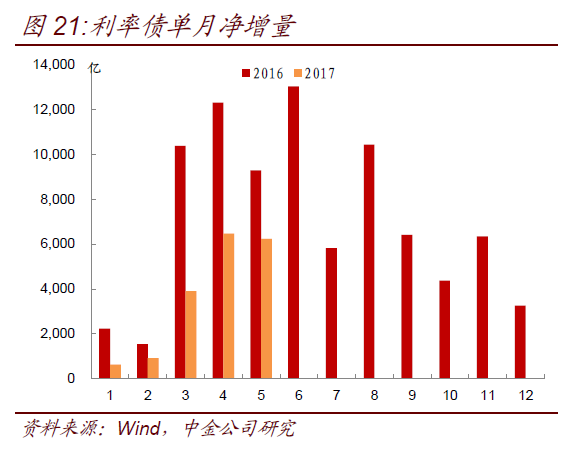

债市的另外一大制约来自银行配债需求的低迷,核心根源是银行的负债荒压力。因此债市的牛市基因也离不开银行负债荒的缓解和修复。

静态来看,银行的负债端压力依然比较大。如我们在半年度策略报告(《苦尽甘来终有日》)中分析,今年前

5

个月企业类存款净增量为

3000

亿,而去年前

5

个月为

2.3

万亿,今年只是去年一个零头(图

20

)。企业存款偏弱与同业资产收缩以及银行配置债券减少有关。比如银行同业资产萎缩后,导致信用债净减少,相当于从企业身上把钱拿回来,会导致企业存款下降。另外,去年银行积极配置政策性银行发行的专项金融债以及地方政府债,这些债券募集的资金也大部分流向企业,形成企业存款。而今年政策性银行债和地方政府债发行都明显放缓,导致其派生的存款也下降(图

21

)。企业存款的减少使得银行被迫更加依赖于同业负债。尤其是股份制银行。因为股份制银行的居民存款份额明显低于国有银行和区域中小银行(城商行、农商行),一旦企业存款减少,股份制银行就会明显缺乏存款流入,只能靠发行同业存单来支撑其业务运作。这就是为何监管机构希望银行降低同业负债占比,但实际当中很难做到的原因。

由于存款增长乏力,而同业负债又成本比较高,因此银行很难有充足的资金进行债券配置。尤其是在上半年,在信贷需求旺盛的情况下,银行的资金优先满足贷款投放,投资债券资金受到挤压。

我们在走访银行自营投资部门的时候,他们普遍表示今年没有钱进行债券配置。国有银行优先保障地方债的配置,股份制银行在没有增量资金的情况下,只能进行到期再投资或者进行一定的结构性调整。这就是为何

5

月份国债招标利率容易出现走高的现象,源于负债荒压力下配置需求减少。如果负债端的压力不缓解,很难相信债券收益率能持续回落。因此我们走访的银行类机构对债市行情都普遍相对谨慎。

但事物都在动态变化当中,我们看待未来需要用动态的眼光而不是线性外推。动态的角度看,银行的负债荒在下半年是有可能逐步缓解的。最核心的变量就是外汇占款可能由负转正。

我们在走访一家大行的时候,他们表示从

6

月份以来,感觉到存款增长有所恢复,配债资金已经有一定松动。除了央行所说的财政存款投放以外,可能与外汇占款恢复有关。我们也在半年度报告中分析过,外汇占款的恢复可能是下半年债市很重要的一个变量,甚至是最重要的一个。从草根调研来看,

6

月份外汇占款很可能已经转正,因为企业近期的结汇需求明显增强。

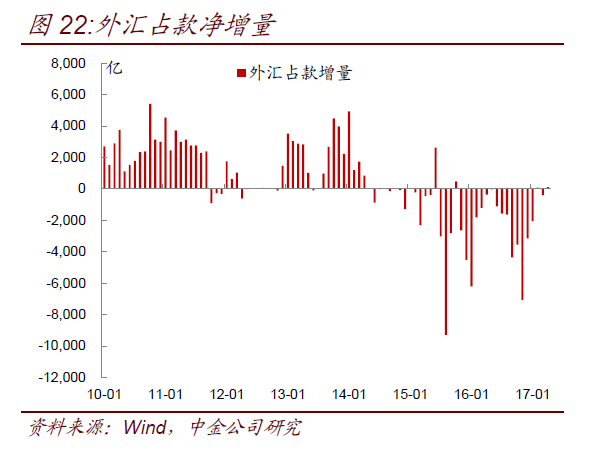

在

2015

年

8

月份汇改之后,人民币一直处于贬值预期当中,外汇占款也开始出现连续的净减少。从统计来看,外汇占款从

2015

年下半年以来净减少了

5.6

万亿(图

22

)。而在正常年份,外汇占款的年度增量在

1

万亿到

3

万亿不等。外汇占款的连续下降也是导致银行依赖于同业负债的重要原因。因为外汇占款就是存款,当外汇占款不增加甚至减少,就会导致银行的存款增量和增速下降。虽然央行有投放

MLF

来对冲外汇占款的下降,但

MLF

集中在大中型银行,而很多中小型银行是无法获得

MLF

的,这导致中小型银行在缺存款的情况下反过来需要发行同业存单来募集资金,而同业存单的最大买家其实是存款相对充裕的国有银行和货币市场基金。

另外,当银行存款减少的情况下,即使央行投放

MLF

,但

MLF

需要抵押利率债,这又导致了银行

LCR

考核指标的分子端受到扣减,因此外汇占款下降而央行投放

MLF

的净效果就是

LCR

下降。而

LCR

下降的情况下,银行为了改善

LCR

,又不得不增加同业存单的发行,以此来改善

LCR

的分母,这就是每到季度末,银行加大同业存单发行的原因。

由于同业存单的市场体量很大,银行因为缺存款和

LCR

考核压力增加而被迫发行同业存单并推高同业存单利率的过程,也无形中推高了货币市场利率和债券利率。尤其是短融和超短融等短期信用债,在吸引力上比不上同业存单,导致了这个工具的持续萎缩。