我国目前有四个场内交易的金融期权品种:上交所的上证 50ETF 期权、沪深 300ETF 期权、深交所的沪深 300ETF 期权以及中金所的沪深 300 股指期权,其中后三个期权品种距推出尚不足一年。整体看,这些品种均运行平稳,定价合理,是市场投资者进行金融风险管理的不可或缺的有用工具。

但是从市场流动性的角度看,

对应不同虚实值程度的合约之间流动性差异很大,分布不均

。这在各个交易所都是普遍存在的现象。

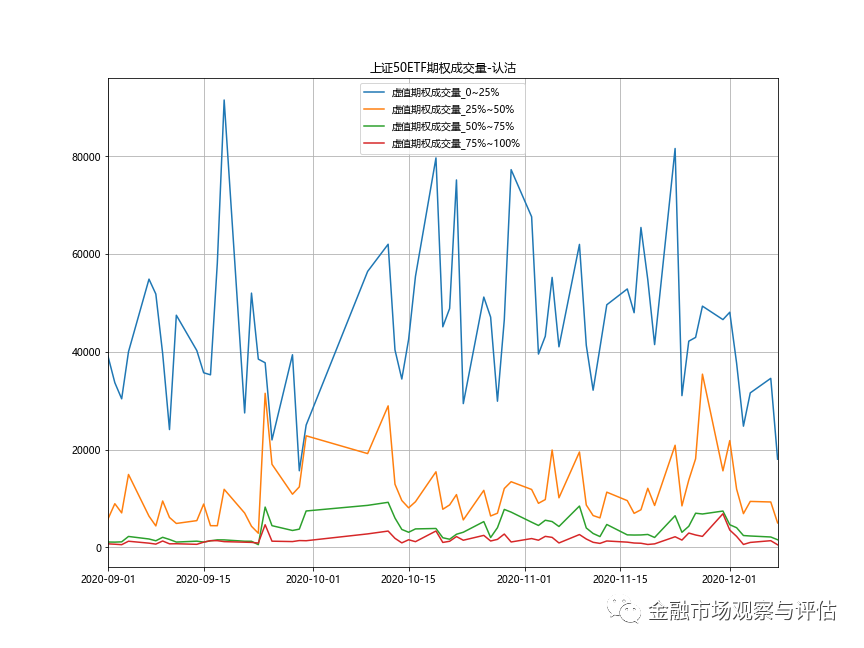

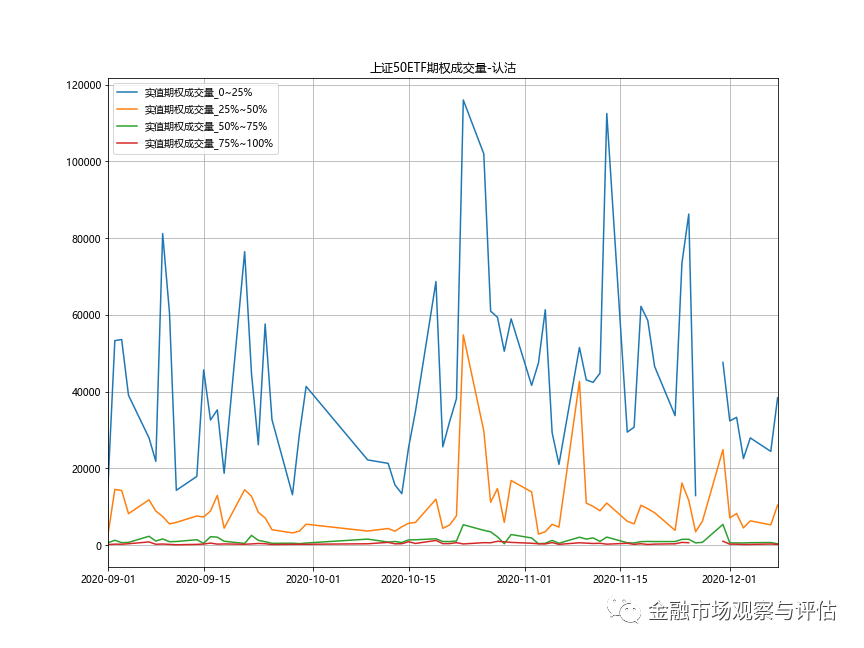

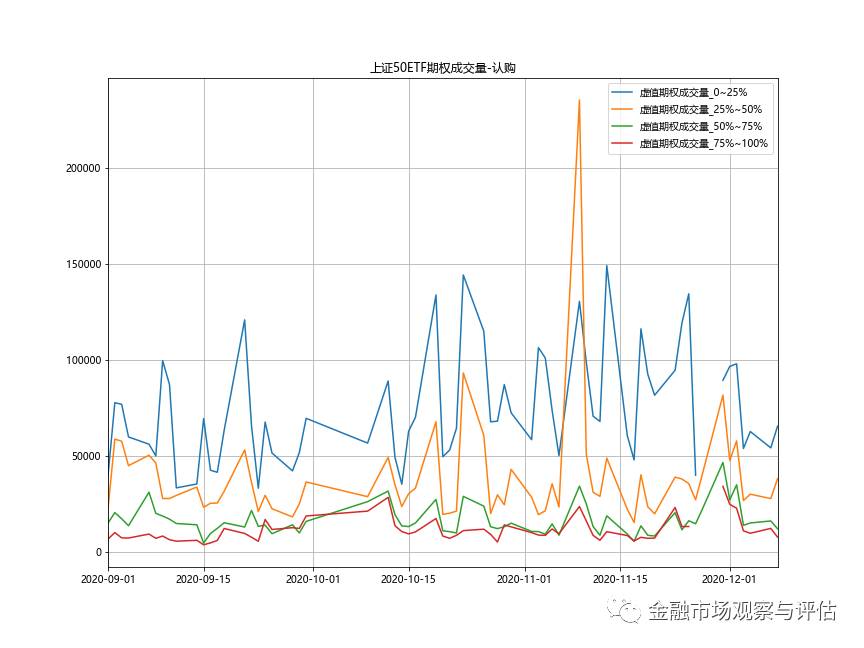

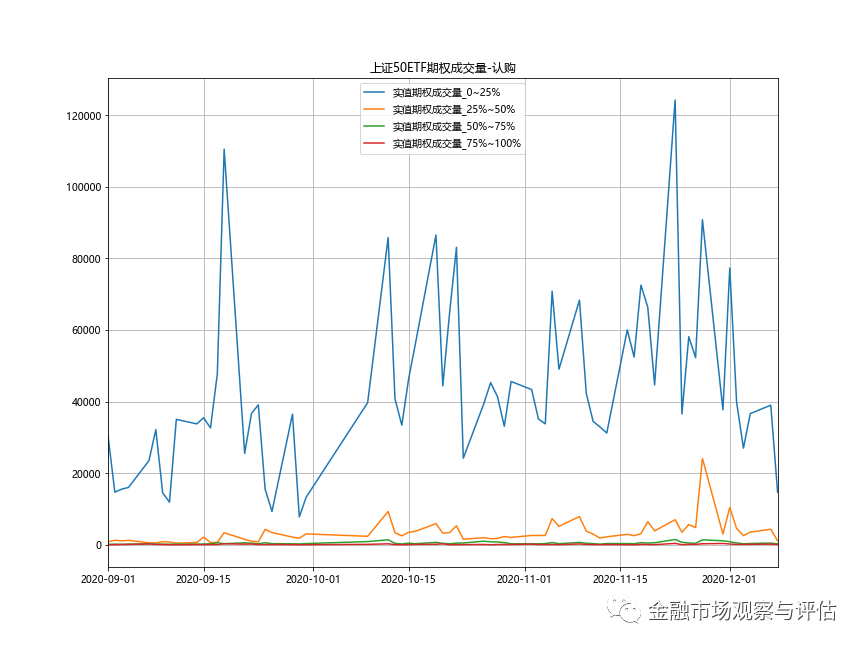

我们采用过去三个月(9月、10 月和 11 月)的日度数据样本,按照分位数将期权合约的虚实值程度划分为四档,然后统计每档的成交量和持仓量。

拿交易历史最长的上证 50ETF期权来说,如下图所示,虚值 0%-25%表示合约处于轻度虚值状态(蓝色线),75%-100% 表示合约处于深度虚值状态(红色线)。可以看到,认沽虚值期权合约之间的成交量差异比较明显:越是深度虚值的合约其成交量越小。

处于实值状态的认沽期权合约情况类似:越是深度实值的合约成交量越小。

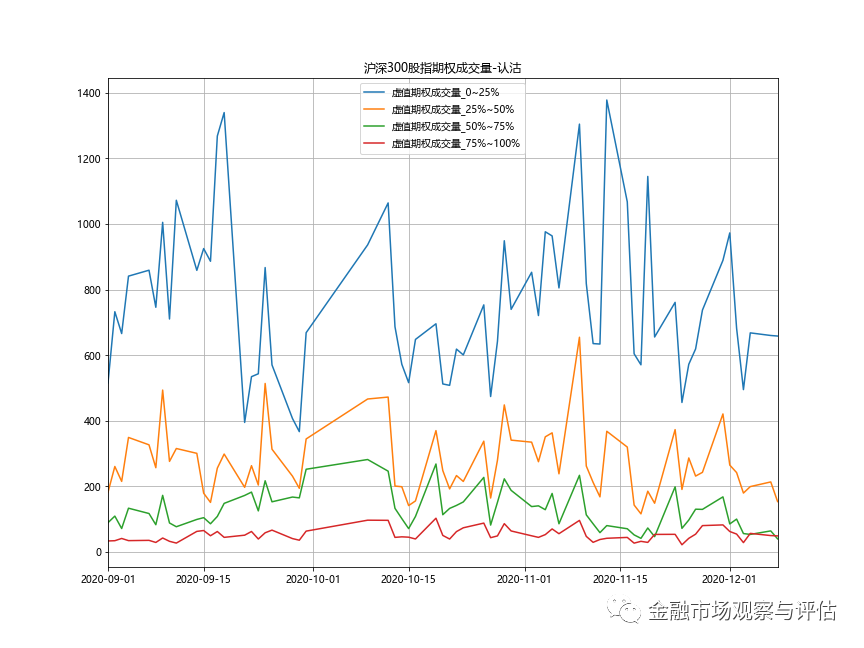

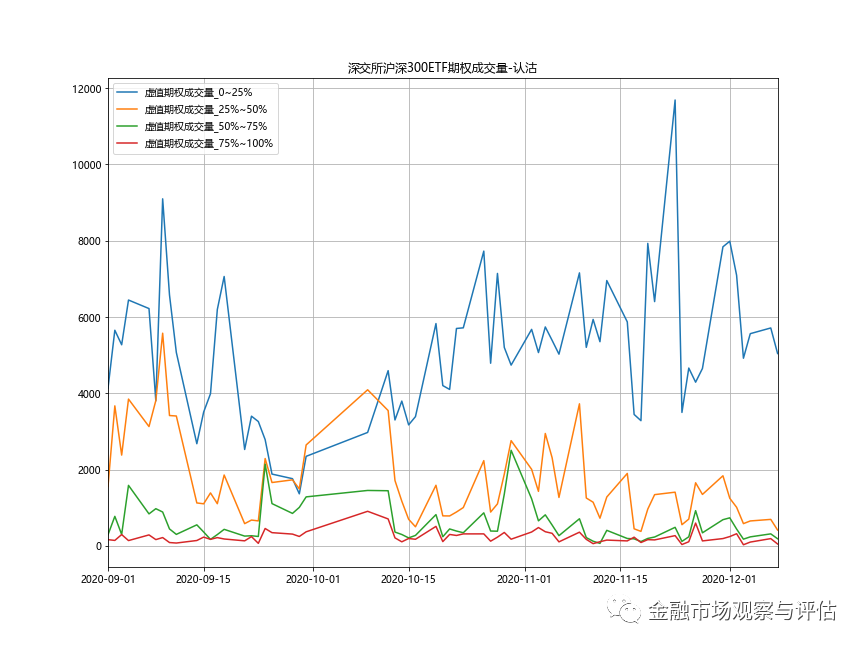

把上证 50ETF合约换成沪深 300ETF 合约或者股指期权合约,情况也差不多,比如下图展示的中金所认沽期权虚值合约:

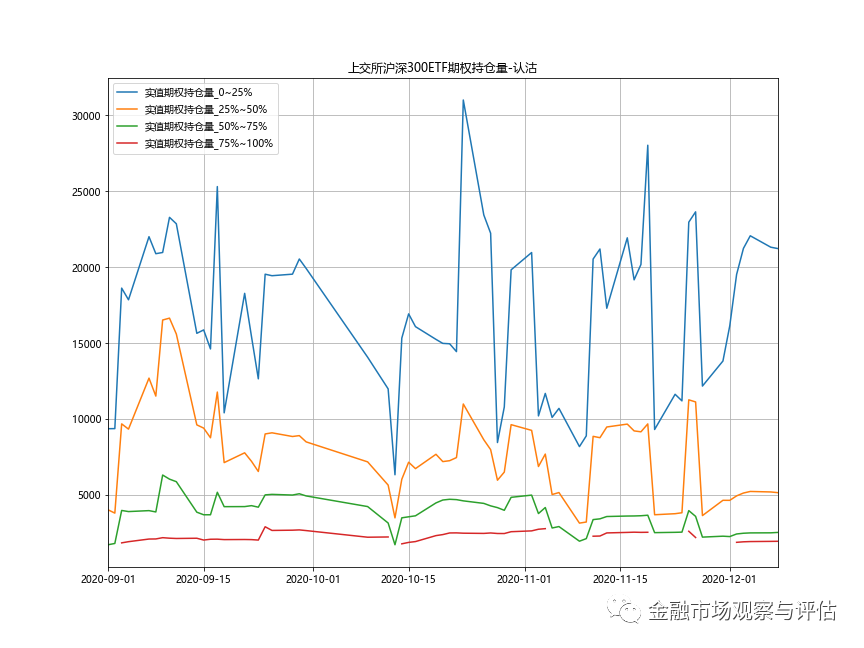

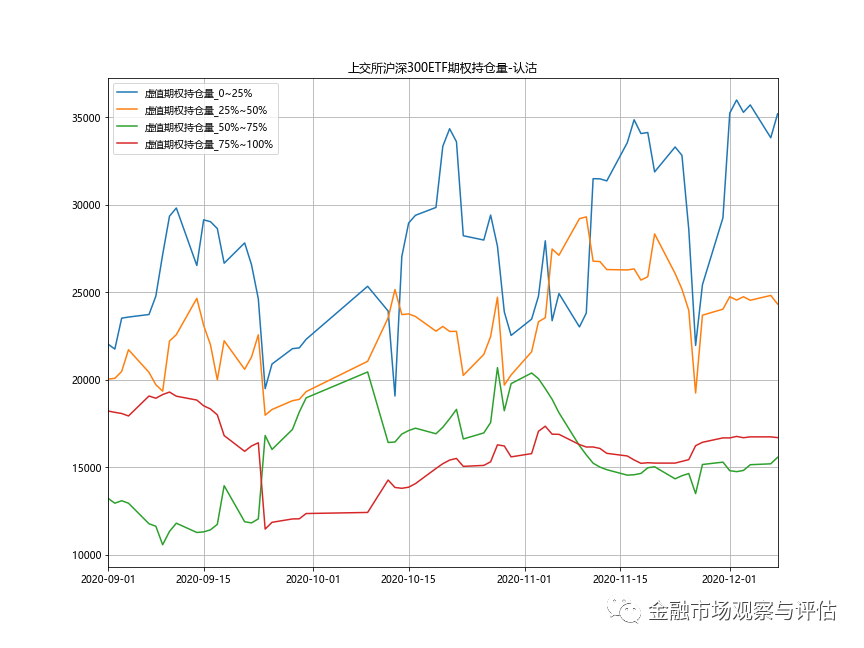

持仓量的统计情况也说明了同样的现象:

虚实值程度越高的期权合约,其持仓量越小。

比如下面分别显示的上交所沪深 300ETF 认沽实值合约和虚值合约持仓量统计:

必须说,

这个结论在大方向上是合理的

。在其他交易参数相同的情况下,虚实值程度越高,对应的行权概率越低,那么交易者参与度越低,合约的流动性越差。这在国际国内大部分期权市场上都是一样的。

但是

另一方面

,如果深度虚实值合约的流动性与其他合约的流动性差异“太大”,也会影响这些合约的定价和期权市场功能的发挥。比如认沽期权的深度虚值合约通常被认为是投资者用来规避市场大跌风险的工具,相当于是给多头组合买了一份保险。如果这些合约的流动性很差,那么意味着投资者参与保险的程度还不高。另外,其合约价格也将会反映流动性折扣,导致期权价格中的隐含信息有太多杂音。

各个虚实值合约之间的流动性比例到底多少算是合理,这个并没有严格统一的标准,更多的是经验(rule of thumb)。但从上述统计上来看,深度虚实值合约的成交量和持仓量跟其他合约都不在一个量级上,流动性显著更差。

是什么因素制约了深度虚实值合约的流动性呢?我们认为,一个重要因素是

合约的手续费率过高

。手续费率是每手合约手续费与每手合约金额的比例。目前中金所相关合约的手续费是15元一手,其他三个品种均是1.3元一手。统计结果如下表所示。表中显示了各品种不同虚值程度合约的手续费率以及相对比例(以轻度虚值合约为基准):

可以看到,虚值合约的手续费比例随着虚值程度的升高而增加。拿上交所的沪深 300ETF 认购期权来说,其比例约为1:1.5:2.5:4,而认沽期权的这一比例较高,达到 1:1.7:3.8:29!其他期权品种的结果类似,比如上证 50 ETF 认沽期权的比例约为 1:2:4:18左右。

实值合约的情况与上述虚值合约刚好相反。

由于实值合约的金额随着实值程度的加深而增大,所以手续费率比例随着实值程度的加深而下降。如下表所示,各大交易所品种的比例在 4:2:1.5:1 左右(以深度实值合约为基准)。无论是认购还是认沽,最高跟最低实值程度合约之间的差异都没有上述虚值合约的那么大。