一个时代已经终结,全球市场转折点就在今年夏天……这是华尔街巨头最新发出的警告。

一个时代已经终结

周四,全球最大对冲基金——桥水基金创始人达里奥宣布,宽松时代已经告终:

在过去的九年里,央行把利率压到零,注入了大量的资金,让流动性变得充裕。

但这个时代已经过去了。央行们已经清晰明了地告诉我们,今后,由他们倾注的流动性将不再上升,而是会逐渐消退——也就是说,政策的方向转变了。

在这个时点上,央行开始尝试着以一定的速度收紧,直到他们失手了,给我们带来下一次大衰退。

我们现在的任务是,继续载歌载舞,但逐渐接近出口,并随时留意警钟何时响起。

今年5月,达里奥曾发表评论指出,未来一到两年不会出现重大经济风险,但长期经济前景堪忧,担心下一次崩溃可能会产生比目前更大的社会和政治冲突。

紧缩带来“金融大事件”

敏感的市场已经开始反应,债市决堤,科技股重挫,高利率背景下只有金融股依旧上涨。

美国银行分析师Michael Hartnett近日在研报中指出,美联储正在进行的收紧政策,以及欧洲央行的紧缩言论,已经成功提高了债券收益率、市场波动性,打压了科技股。

他预测称,2017年夏天,央行流动性将迎来巨大转折点,随后,可能在秋天导致市场大幅度调整。全球同步紧缩的结果将是一桩“金融大事件”。

Michael Hartnett提醒,在接下来的6个月,新的央行政策将带来更高的利率,可能会对股市和信贷市场更为不利。他表示自己正警告客户逐渐退出市场。

三大因素迫使市场出现拐点

在上周,Hartnett曾表示,美联储多年的宽松政策导致了华尔街通胀、普通民众通缩,这让富人(华尔街)更富,穷人更穷。现在,他们希望快速、无痛地改正这项错误,因此他们决定通过收紧货币政策来让华尔街变穷。

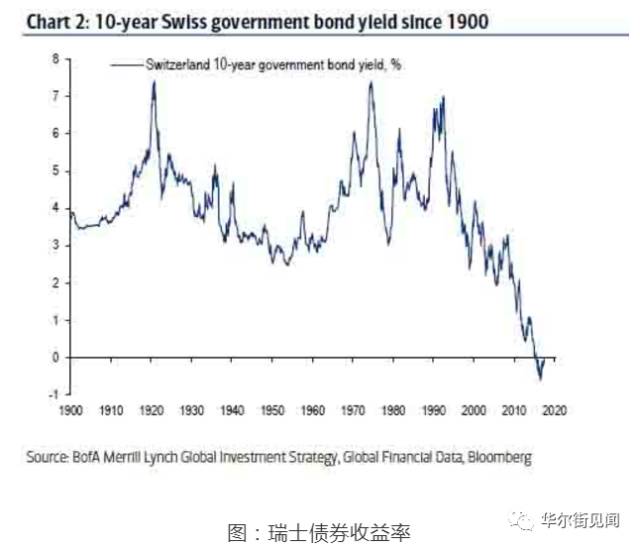

他举例称,去年7月11日,美国30年期国债收益率触及纪录低点2.14%,而瑞士政府发行的50年期债券收益率为负。而一年后的今天,美国10年期国债收益率从1.43%升至2.37%,日本10年期国债从-0.27%升至0.10%,德国也从-0.17%升到了0.56%。同一时期,全球股市市值上涨了10万亿美元,如今达到76.3万亿美元。

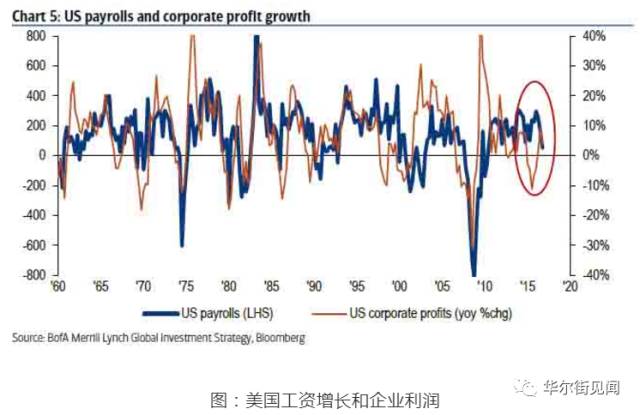

除了央行流动性之外,Hartnett认为还有两个因素将迫使市场出现拐点,分别是企业债券收益率和企业利润,这两个指标都在走向反转。

他表示,风险资产形成顶部的关键时刻将出现在秋天,信贷市场依然强劲,但要注意,自3月以来,美国高收益债券的收益率已经落后于高评级债券,美国和欧洲信贷市场出现背离。

虽然企业利润增长加速了,但与工资增长的背离也很显著。工资增长进一步疲软,表明企业利润触顶以及政府政策错误。

现在要开始囤现金了

对市场发出警告的不仅有桥水、美国银行,还有新债王、双线资本(DoubleLine Capital)首席执行官Jeff Gundlach。

今年6月时,Jeff Gundlach表示,美国股市将在今年夏季迎来调整,短线投资者应该出售股票并为下跌做好准备,而长线投资者可以等到反弹,“我认为现在就应该备足现金”。

在Gundlach上述表态之前,老债王格罗斯(Bill Gross)今年也多次警告资产价格太高,认为当前的市场风险已创2008年金融危机之前最高。