本文作者姜诚,系齐鲁资管基金业务部总经理。本栏目主要谈投资逻辑、理念、策略、方法,不荐股。每周四更新。本栏内容同时刊登在《证券时报》每周四市场版“

周一是个特别的日子,十年前的这天(2007年10月16日)上证综指触碰到了6124.04点的历史高峰,迄今仍未打破。虽然这个纪念日并未引起太多关注,但仍有一些同行和媒体朋友做了有心也有质量的回顾,本文仅做一点补充。

十年中,上证综指下跌了44.54%,但一个投资者若在同期取得了30%的收益率,是否可以因战胜大盘而沾沾自喜呢?事实是这个收益率跑输了同期58%的股票(十年间所有可比股票涨幅的中位数为46.66%);但如果这是一个基金经理的业绩,他将排名前三分之一(基金经理的中位数水平是14.17%)。

看,假如你在十年前如抓阄一般随便挑一只股票,十年后你将有89.53%的概率跑赢上证综指。

更有趣的是,还是十年前随机挑一只股票,十年后你将有六成的把握战胜半数的基金经理,甚至还有五成把握排名全部基金经理的前三分之一。看样子基金经理们惯常吹嘘的战胜指数云云,也不过是在打一张假靶子,忽悠持有人咯?

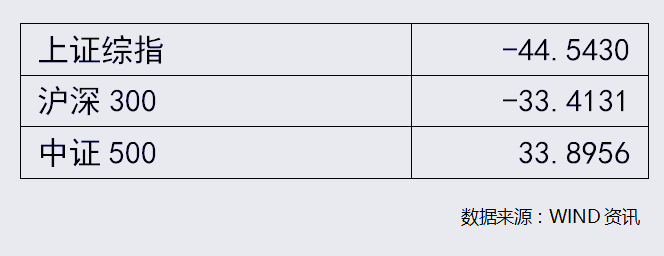

显然,作为基金经理,是有一肚子委屈的,仍有数据为证。下表罗列了过去十年三个代表性指数的涨跌幅:

中证500指数(一个中小盘股指数)的遥遥领先表明过去十年间大盘股与小盘股的冰火两重天。不考虑分红因素,2007年10月16日当日收盘市值排名前50的股票在10年内贡献了超过16%的指数跌幅,考虑了分红之后跌幅贡献接近20%(因为个股有分红收益而指数没有);更不能忽略随后于10月下旬和11月中旬纳入指数的巨无霸“中国石油”和“中国神华”,这两只股票对指数的拖累也接近20个百分点。掐指一算超过40%的指数跌幅基本全部可以归因于这些超级大盘股了。

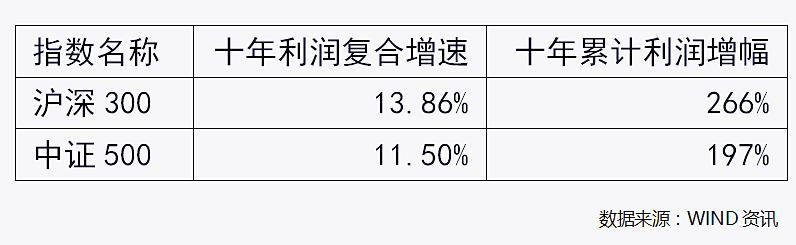

但这与基金经理的业绩有什么关系?似乎没有哪张基金合同规定了基金经理只能买大盘股……再来看数据,下表是两个代表指数样本股过去10年间(2006-2016)的利润复合增长率:

(注:可以粗略地将沪深300指数成分股看作是沪深两市市值最大的300只,将中证500指数股看作是紧随其后的500只,虽然中证1000指数代表了比中证500指数更小的一批股票,但该指数发布于2014年,因此较早的财务数据不具可比性。)

如果股价涨幅与利润增幅同步,那么代表大盘股的沪深300指数应该是赢家,考虑到大盘股更高的分红率,实际收益率的差异应该更大。然而股市的赢家却是小盘股。壳资源集中于小盘股,题材股多欠缺流动性又具有限售期不确定(长期停牌)的特征,这些因素的确构成了主要以基本面为驱动的基金经理们在决策过程中的真实障碍,似乎基金经理们确实有为业绩辩解的理由:很难投资于那些流动性差的有着诸如借壳重组概念的高收益股票。

但换个角度来看,虽然过往十年中涨幅惊人的股票多经历了借壳等重大重组,但在涨幅榜前100位的股票名单中仍不乏恒瑞医药、格力电器、贵州茅台、华东医药、片仔癀、金螳螂、云南白药、苏泊尔、扬农化工等纯粹基本面驱动的长期牛股。退一步讲,如果选到市场前三分之一的股票,收益率也有86%,而不是14.15%。

是什么导致了业绩与市场表现的脱离,原因可能是复杂的。丝毫不用怀疑基金经理们的聪慧、勤奋以及做好业绩的意愿,所以这个问题的解答绝非仅用选股能力低下就能解释的。原因可能有很多:考核的短期化,持股的高换手(很少有人能持有一只股票十年),基金经理的高流动性可能都是原因。

本文的讨论由上证综指6124点纪念日说起,引申至个股表现与指数的差异以及理财产品业绩与市场表现脱节等问题的探讨,这些问题很难给出精确的答案,在此仅推出三个有待探讨的命题:

1、 任何一个指数的代表性可能都是有局限的,当年的6124到今天3400,投资者走过的十年并非熊市,对收益的衡量自然也不应该单纯地参照某一个指数。

2、 过于注重自上而下的大盘分析是得不偿失的,自下而上地看,很容易找到很多与指数表现背离的好股票,但前提是持股期限要足够长。

3、 过去十年,小股票是赢家,虽然基本面因素并不足够支持,在宏观制度层面和微观个股层面又似乎能找到合理的解释,至于这些解释在未来是否继续成立,又是个很难回答的问题。

十年前,站在6124点,全体投资者做了一个梦,梦见10000点触手可及,之后梦醒了,也碎了。但勤奋的投资者总能找到穿越牛熊的好股票,就如同巴菲特又打了个100年内道琼斯指数必上100万点的赌,且不管这个100万点对100年而言是多么微薄的收益,他老人家想必又关掉行情读书看报去了。所以,对于聪明的投资者,还是别做10000点或30000点的美梦,好好找股票才是硬道理。

本材料不构成投资建议,据此操作风险自担。本材料仅供具备相应风险识别和承受能力的特定合格投资者阅读,不得视为要约,不得向不特定对象进行复制、转发或其它扩散行为,管理人对未经许可的扩散行为不承担法律责任。