文/安信证券首席经济学家高善文

本文从大额协存利率、银行保本理财预期收益率与同期限定期存款的比较入手,解析影子体系发展和变化背后关键的驱动力量,并指出,单纯基于金融自由化来理解这一进程并不完备。

从绕规模放贷,到“脱实向虚”,过去几年中国影子金融体系快速扩张的同时,也经历了巨大的转型和变迁。

由于实体经济融资需求的恢复和监管去杠杆的努力,2016年底以来,影子体系已经开始出现“脱虚向实”的趋势转折,这造成了债券市场的调整和间歇式流动性紧张,并逐步影响到股票市场的估值体系。

中国影子金融体系的迅猛扩张始于2010年。

以银行理财市场为例,理财资金余额从2010年初的1.7万亿元、占广义货币供应量(M2)比重不足3%,上升至2016年底的29万亿元、占M2比重19%。同期商业银行同业和自营科目的迅猛扩张,也与影子金融体系存在很大的关联。

一些分析将影子体系的兴起简单地理解为利率自由化进程加快的标志和结果,当然有一定合理性。但在我们看来,由于忽略了背后更基本的机制,这一理解可能并不完备。

我们从大额协存利率、银行保本理财预期收益率与同期限定期存款的比较入手,分析影子体系发展和变化背后关键的驱动力量。

在银行负债方业务中,有两个子市场非常值得关注,一是保本理财市场,二是大额协议存款市场。无论是保本理财市场,还是大额协存市场,利率均为市场化定价,较定期存款利率的变化灵敏许多。

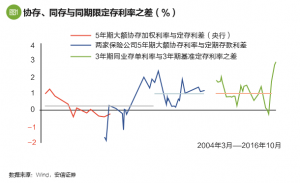

能够看到,2010—2013年,两个市场化利率与同期限定存的利差同步走高,且上行幅度大体相当,均为70BP左右。

2014年以来,大额协存与定存利率均显著回落,两者利差基本稳定。然而保本理财利率下行十分缓慢,与定存利差进一步走高近90BP。

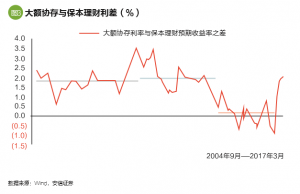

更直接地,我们可以计算大额协存与保本理财的利差。2010—2013年两者利差维持在200BP,与2010年之前差异不大。但2014—2016年,利差大幅收窄至13BP。

监管成本变化、期限利差波动对区间平均利差的影响是有限的。我们认为,这一利差水平断崖式下滑的背后,实际上就是影子金融体系内涵的巨大变迁。

2010—2013年,房地产和地方融资平台资金需求旺盛,但由于表内融资受到的限制,再加上贷存比约束、外汇占款投放和一般存款增长放缓,商业银行被迫通过各种其他办法来扩大对实体部门的信用供应。

例如在表内,商业银行大力组织协议存款,从而提高一般存款基数,提高贷款投放能力。部分金融机构还借助通道将同业存款变性为协议存款。这就驱动了前述大额协存利率的显著抬升。

再如,通过表内同业或自营科目,并借助于各类通道,将真实的贷款业务隐藏其中,这样的模式也逐渐盛行开来。

银行还可以将贷款转入表外的资产池,并由表外的理财资金来对接。这就实现了贷款的出表,驱动了理财规模的扩张。

在均衡条件下,银行通过以上几种方式筹集资金实现放贷,最终在效果上应当是等价的。在不同市场上,银行负债端利率的上升压力大体相当。这就是解释了2010—2013年银行保本理财与大额协存利率的同步和同幅度抬升,利差水平维持稳定。

2014年以来,受地方融资平台债务整顿、房地产市场去库存影响,实体部门融资需求开始萎缩。存贷比监管也逐步放松并最终废除。这样,商业银行在表内组织协议存款的迫切性明显下降,协存利率因此大幅回落。在影子体系内部,各类“非标”业务占比也持续走低。

为了维持必要的规模扩张,影子体系逐渐通过加杠杆方式,将大量资金配置到股票、债券和私募股权等资产市场上。这就形成了资金的“脱实向虚”,并在很长一段时间内压低了债券市场的收益率中枢和信用利差,抬升了股票市场的估值。这样,我们也就在利率层面看到,保本理财产品预期收益率居高不下或下行缓慢,大额协存与保本理财之间的利差出现了大幅的收窄。

如果单纯基于金融自由化来理解影子体系的扩张,就很难理解保本理财与同期限定存利差的持续走扩,很难理解保本理财与大额协存在2010—2013年走势的同步性以及2014—2016年的分化。

更加重要的是,2016年底以来,影子体系资金流向似乎已经开始出现趋势性的转折,此前两年多的“脱实向虚”可能正在进入反向修正过程。

实体经济领域融资需求的恢复,例如政府和社会资本合作(PPP)项目的推广、房地产投资的恢复、经济的企稳反弹,以及监管部门金融去杠杆的努力,共同导致了资金的“脱实向虚”和影子体系信用创造的收缩,并造成了债券市场的调整和间歇式的流动性紧张,也会逐步影响到股票市场的估值体系。

考虑到此前“脱实向虚”的累积,未来的这一反向修正过程可能也会需要较长时间的逐步调整来完成,或者通过短期非常剧烈的调整来实现。

后一路径的可能性显然存在,但前一路径的可能性似乎更大,这意味着整个调整过程也许会持续数年的时间。

本文刊发于《清华金融评论》2017年7月刊,编辑:丁开艳

欢 迎 订 阅