总体结论

1

、根据黑色金属、有色金属、化工产品、石油天然气、煤炭、非金属建材、大宗农产品、农业生产资料、林产品这

9

大行业的高频产品价格,构建得到可高频跟踪的流通领域生产资料价格环比指数。从历史数据来看,

2014

年

1

月至

2017

年

2

月,我们构建的流通领域生产资料价格环比与统计局公布的

PPI

环比走势基本保持一致,二者的相关系数高达

0.91

。

2

、

3

月整体流通领域生产资料价格环比为

-1.1%

,

2016

年

7

月以来首次由正转负,根据二者的历史相关性总结,

3

月

PPI

环比大概率由正转负。考虑到去年

3

月

PPI

环比为

0.5%

,基数很高,因此预计

3

月

PPI

同比将明显回落至

7%

以下。

3

、

2016

年以来

PPI

同比快速上扬主要源于国内黑色系商品价格暴涨,其中除了供给因素,需求的支撑也非常重要。而进入

2017

年,供给端和需求端均出现转折。供给方面,供给端对产品价格的支撑力已经弱化,甚至对于部分产品而言,已经成为负担(库存大量堆积)。需求方面,进入

3

月旺季,经济旺季不旺。同时,随着房地产调控升级,财政赤字持平后基建投资增速下滑,需求端的拐点会越发明晰。根据我们的估算,进入

2017

年二季度,去年的高基数叠加今年环比下跌,

PPI

同比将快速回落,到年底预计将回落至

1%

以下。

4

、

PPI

与工业企业利润同比走势基本一致,

PPI

同比快速回落,工业企业利润增速大概率随之下降,整体工业企业信用风险随之提升,其中高收益债发行人的信用风险提升程度将更明显一些。目前高收益债利差处于历史低位,或面临调整压力。

以下为正文:

上周市场行情回顾

1

、美国高收益债市场行情

(

1

)美银美林高收益债指数

上周美银美林高收益债指数再次上涨。指数从上上周五的

1194.95

上涨至上周五的

1206.12

,涨幅约为

0.9%

。

(

2

)美国巴伦信心指数

上周巴伦信心指数值为

77.4

,较上上周的

76.6

上行约

0.8

。从巴伦信心指数样本中的低评级债与高评级债收益率走势来看,上周低评级债收益率下行约

4BP

,高评级债收益率基本持平,低评级债收益率下行幅度超过高评级债,因此巴伦信心指数有所上行。投资者风险偏好有所提升。

2

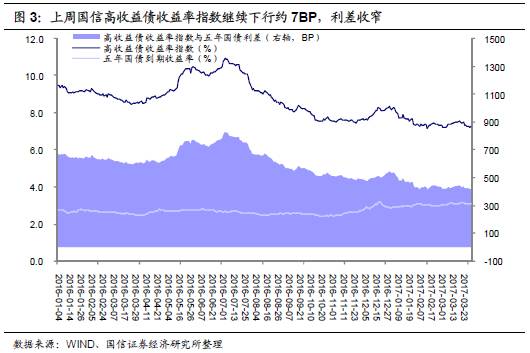

、国内高收益债市场行情

上周国信中国高收益债收益率指数继续下行,从上上周的

7.34%

下行

7BP

至

7.27%

。而上周

5

年期国债收益率下行约

3BP

,因此整体高收益债利差收窄,投资者的风险偏好增强。

小专题:3月PPI环比大概率负增长,PPI同比下行趋势确认

1

、根据黑色金属、有色金属、化工产品、石油天然气、煤炭、非金属建材、大宗农产品、农业生产资料、林产品这

9

大行业的高频产品价格,构建得到可高频跟踪的流通领域生产资料价格环比指数。从历史数据来看,

2014

年

1

月至

2017

年

2

月,我们构建的流通领域生产资料价格环比与统计局公布的

PPI

环比走势基本保持一致,二者的相关系数高达

0.91

。

我们根据各产品的高频价格指标,构建了黑色金属、有色金属、化工产品、石油天然气、煤炭、非金属建材、大宗农产品、农业生产资料、林产品这

9

大行业的月平均价格环比指数。

其中黑色金属行业采用螺纹钢、线材等产品;有色金属行业采用电解铜、铝锭等产品;化工产品行业采用硫酸、液碱等产品;石油天然气采用液化天然气、汽油等产品;煤炭采用无烟煤

(2

号洗中块

)

、普通混煤

(Q4500)

、二级冶金焦等产品;非金属建材行业采用复合硅酸盐水泥、浮法平板玻璃等产品;大宗农产品采用棉花、大豆等产品;农业生产资料采用尿素、硫酸钾复合肥等产品;林产品采用人造板、纸浆等产品。

将各行业所属产品的全国市场价格环比取均值,即得到对应行业的月平均价格环比。

9

个行业的平均价格环比再取平均,即得到整体流通领域生产资料价格环比。

从历史数据来看,

2014

年