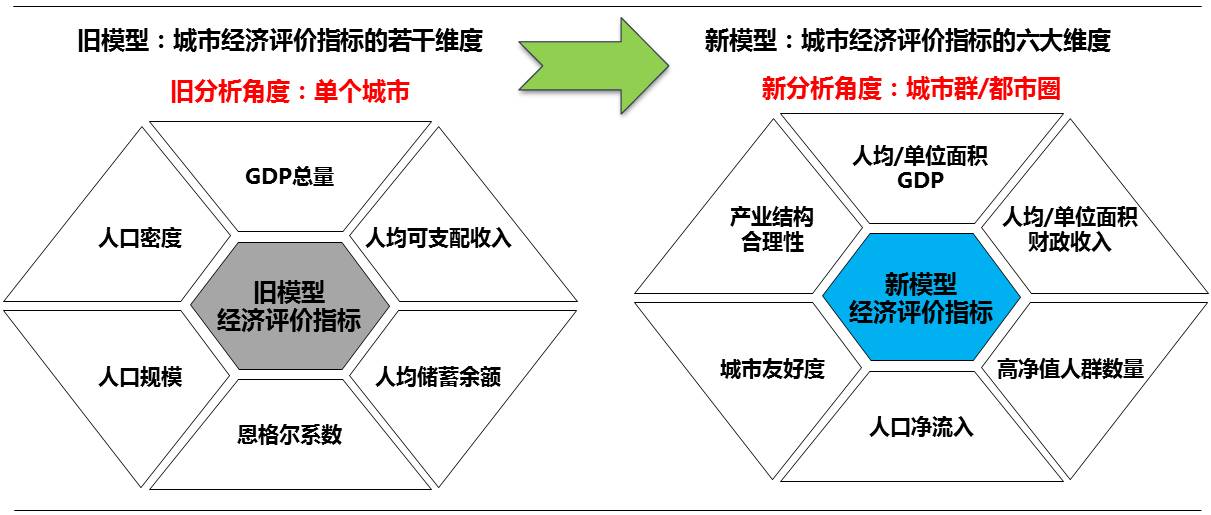

过往的城市选择通常是依据GDP总量、人均可支配收入、人均储蓄余额、恩格尔系数、人口规模、人口密度等指标来进行评判,然而,随着我国经济的快速发展、城镇化水平及人们生活水平的提高,这些旧有的指标已然过时。

明源地产研究院在进行深入的数据挖掘及研究分析后,提炼了城市进入六大新经济指标:人均/单位面积GDP、人均/单位面积财政收入、人口净流入、高净值人群数量、城市友好度以及产业结构合理性,以此来分析区域经济势差、评判城市群中核心城市的虹吸效应,并作为房企是否进入一个城市的经济维度的判断标尺。

在行业分化、城市分化的大格局下,房企布局不应再基于单个城市来评判,而必须基于城市群/都市圈来整体考量。本文主要以珠三角和长三角为例来进行解读。(珠三角、长三角、京津冀、长江中游等城市群的详尽数据解读和城市进入分析,可在文末寻找答案)

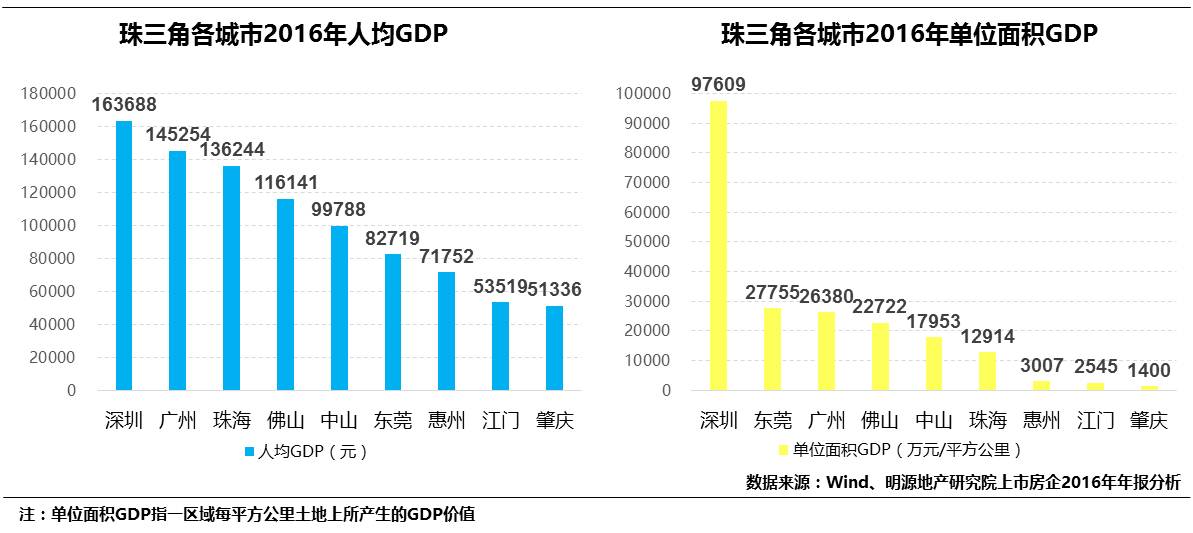

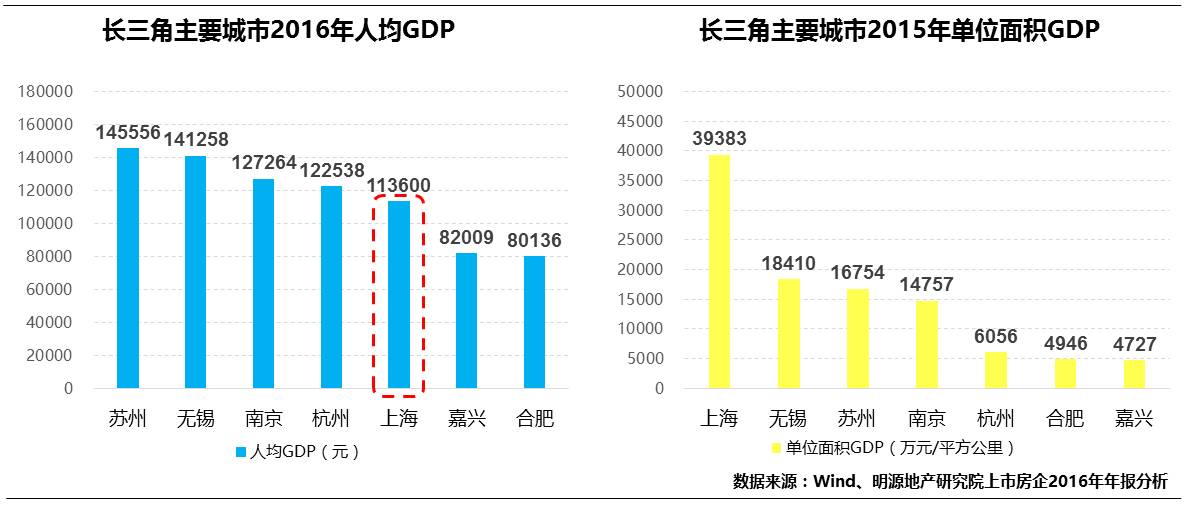

1.人均GDP尤其是单位面积GDP,更能体现区域经济发展差距

在谈及地区发展差距时,我们需要区分两个概念,一个是总量的差距,一个是人均的差距,权威研究表明,对于经济增长与区域平衡来讲,我们需要的是人均意义上的增长与均衡,而不是总量意义上的差距缩小。因此,人均GDP比GDP总量更有意义。

此外,单位土地面积所产生的GDP是衡量区域发展差距的另一关键指标,该指标是指一个城市在它的建成区上平均每平方公里每年产出多少GDP,反映了一个城市的土地利用效率,进而反映经济发展水平。

从珠三角来看,为什么作为省会城市的广州房价却远不及深圳?如果从GDP总量来看,广州高于深圳,但在人均GDP、尤其是单位面积GDP上,深圳则远高于广州,这与两地房价的表现才是契合的。再举个例子,为什么重庆的房价始终在低位徘徊?很重要的一个因素就是单位面积GDP产出极低,重庆的区域面积相当于41个深圳,经济的聚集程度远不及深圳。

从长三角来看,一线城市上海的人均GDP不及苏州、无锡、南京和杭州,但单位面积GDP要远超其他城市。而无锡、苏州的人均/单位面积GDP均排名靠前,显示这两个城市较好的经济发展基本面。

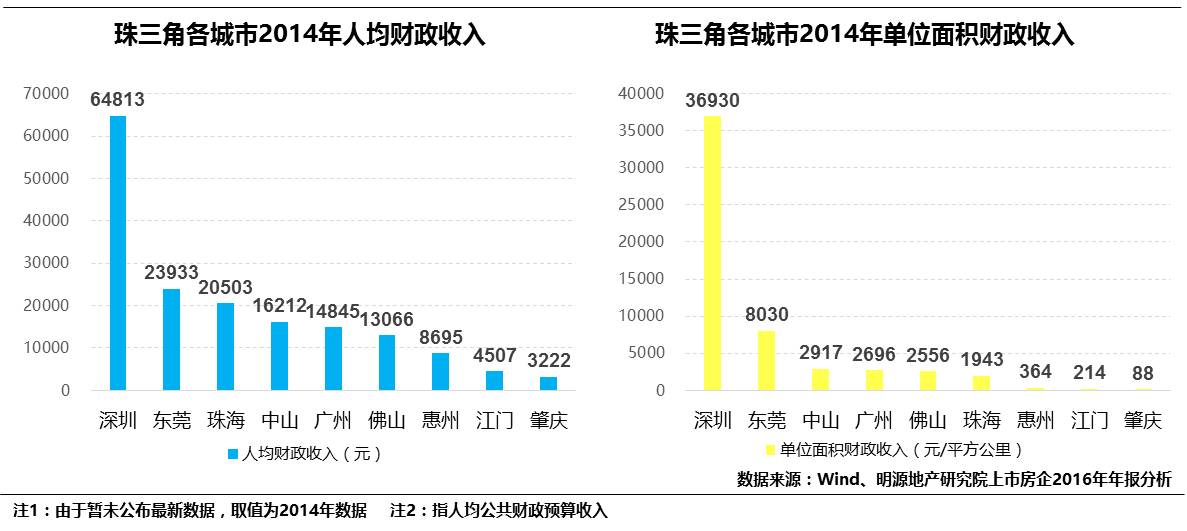

2.单位面积财政收入,反映空间的财富聚集量

人均财政收入、单位面积财政收入指标也可以很好的论证城市间的经济势差。其中,单位面积财政收入反映的是空间的财富聚集量,空间的财富聚集程度越高,则区域经济发展水平越高。例如,相比三四线城市,在一线城市开店,客流量、单价和收入都更高,产生的财政收入也更高,意味着单位面积空间里所产生的财富值更多。

从珠三角来看,深圳在人均/单位面积财政收入两个指标上高居首位,比位居第二的东莞来开了很大差距,而广州已经排到了第四、第五的位置。(长三角、京津冀、长江中游城市群相关分析数据获取方式详见文末)

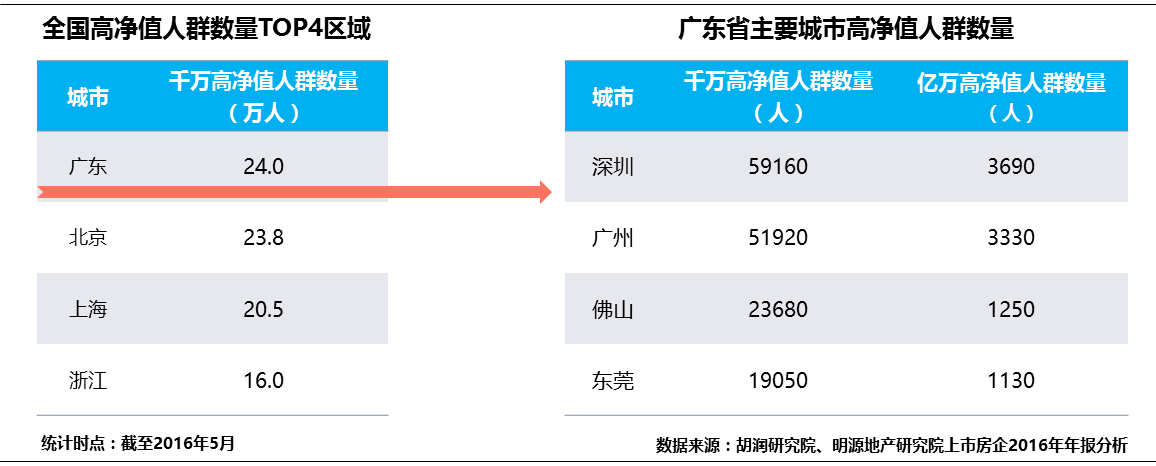

3.高净值人群,决定一个区域住房的最高购买力

当今社会的一个显著特点是财富差距越来越大,社会阶层分化越来越显著。因此,一个区域住房的最高购买力,取决于该区域处于金字塔顶端的这部分高净值人群(指资产净值在1000万元人民币资产以上的个人)数量及其所拥有的财富水平,而传统的人均可支配收入、人均消费水平等衡量人均财富水平的指标已经变得没太大意义。

从数据可以看到,全国高净值人群主要分布在广东、北京、上海和浙江四地,而这四个地方也正是房价居高不下的热点区域。而广东省内的高净值人群又以深圳居多,大量高净值人群推动了深圳房价的暴涨。

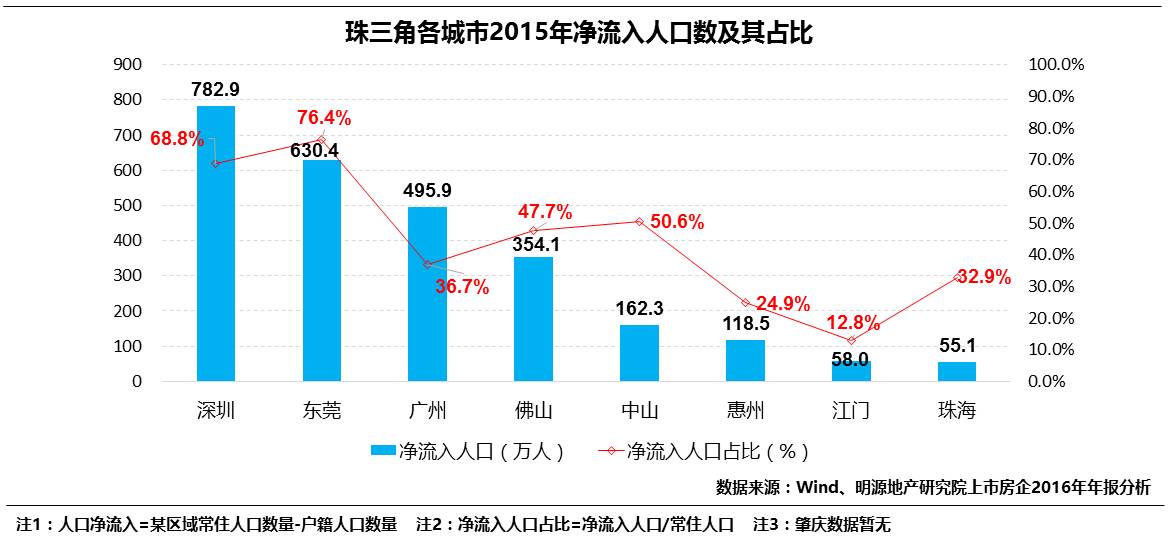

4.人口净流入,反映城市吸引力

人口是支撑一个城市经济发展的根本动力,有人口流入才会有住房需求,人口流入越多,意味着住房需求越大,房价上涨动力才越足。在人口指标上,传统的人口规模指标意义已不太大,人口净流入(即常住人口数量与户籍人口数量之差)才是判断城市吸引力的准确指标。人口净流入越多,标明城市吸引力越强,如果人口净流入出现负值,则意味着这类城市为人口净流出,需谨慎进入。

从珠三角来看,深圳、东莞的净流入人口数量位居前二,同时,这两地的外来人口均远超户籍人口,外来人口的大量涌入带来了巨大的住房需求,加剧了住房的供不应求,推动房价的上涨。(长三角、京津冀、长江中游城市群相关分析数据获取方式详见文末)

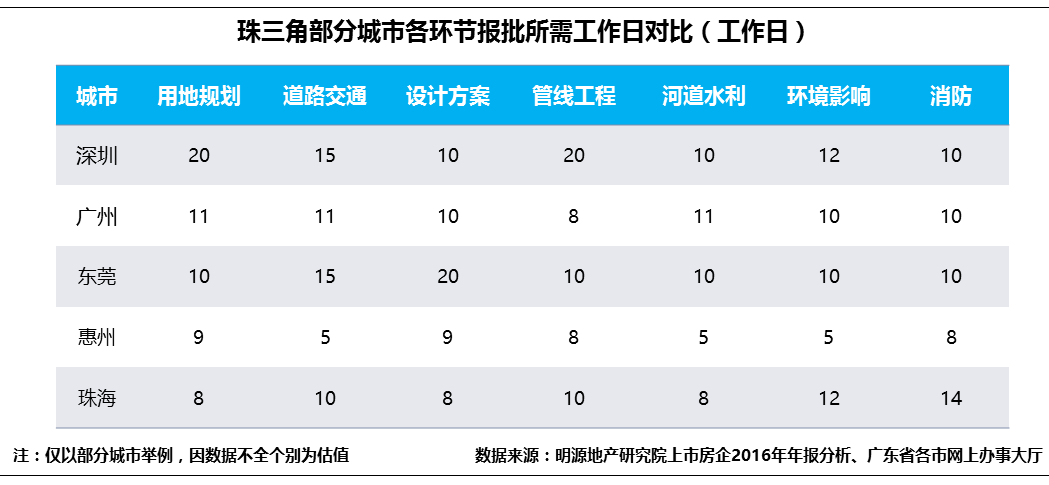

5.城市友好度,直接影响房企的实行成本和办事效率

城市友好度往往是房企城市选择时易忽略的因素,但这个指标也十分重要。例如有些城市所有的规划审批都要到市委书记层级,有些城市各类手续的报批报建所需天数更多等等。这对于房企,尤其是中小房企而言,在很大程度上会影响其办事效率和所需成本,无形中提升了城市进入门槛。

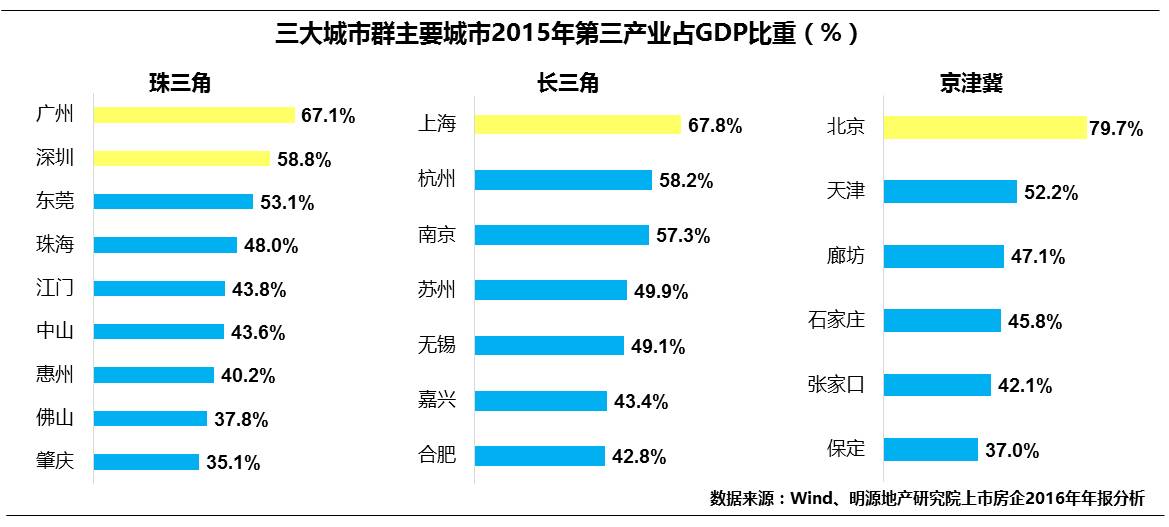

6.三产占比及区域产业互补,反映产业结构合理性

产业是城市竞争力的根本,有产业才有就业,才会有人口流入,而在有产业的基础上,产业结构也非常重要。由于近年来国内各类成本问题和国内外市场约束等因素,中国的制造业开始变得不景气,服务业的景气指数及其增加值占比不断提高。服务业因能创造更多的就业岗位,并且相比制造业单调枯燥的生产流水线,其劳动环境普遍较好,因而对80、90新一代劳动者有更大吸引力。基于此,我们首先以第三产业在GDP中所占的比重来衡量区域产业结构的合理性与成熟度,从数据来看,北上广的三产占比超过六成,意味着城市产业发展更加成熟合理,对劳动者的吸引力相对更强。

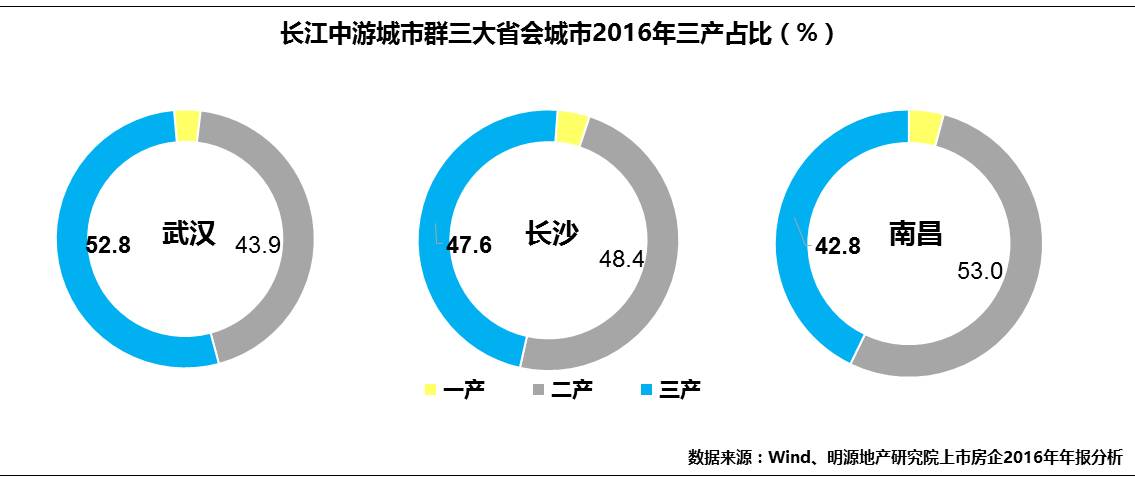

长江中游城市群仍以第二产业为主,仅武汉三产占比超过50%,且三个子城市圈的产业分别围绕中心城市联动发展,城市圈之间尚未形成协同效应。长期来看,因长江中游城市群具备优先承接东部沿海产业转移的区位优势和产业基础,未来中心城市有望迎来新的发展机遇,产业层级将进一步提升。

除三产占比外,产业互补也是衡量区域产业结构合理性的重要指标。从城市群间横向比较可以发现,长三角内部各城市的三产占比更为均衡,而珠三角、京津冀则更多的呈现出区域间的产业互补特性。

以珠三角为例,包括香港在内,广州、深圳与香港的产业结构呈现错位发展态势,广州优势在于贸易与制造业,且区域交通枢纽地位突出;深圳的金融与高新技术产业贡献突出,吸引大量高质人才聚集;香港则作为国际金融中心,是内地与国际资本联通的重要通道,三地在产业上分工不同、互为补充,因而不存在直接竞争。

小结 核心城市的虹吸效应及城市群发展对比

以下是珠三角城市群内部区域势差比较及核心城市虹吸效应示意图。(珠三角、长三角、京津冀、长江中游四大城市群详尽数据分析与城市虹吸效应图获取方式,详见文末)

碧桂园、融创和阳光城,是通过并购进入大量城市、完善区域布局的典型代表。以下我们分别来看看这三家房企的城市布局之道。

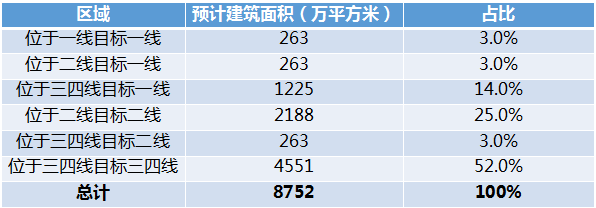

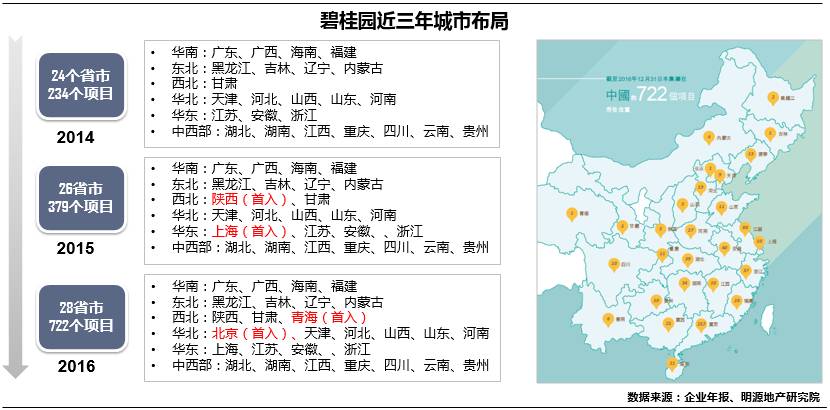

1.碧桂园:巩固三四线,加大一二线布局

碧桂园以往以聚焦三四五线城市布局为主,近年来通过招拍挂、并购或合作开发等形式开始强势进军一二线及一线周边城市。例如2015~2016年的两年间,碧桂园首入上海、北京两大一线城市,此外,还抢滩布局东莞、惠州等临深片区,其中惠州项目多为并购获取。从下表碧桂园2016年新增土储分布不难看到,目标为一二线的土储占比达到了48%,其中一线就占据了20%。

▲碧桂园2016年新增土储分布

通过巩固三四线、扩大一二线布局,到2016年末碧桂园已在全国布局26个省市、项目多达722个。通过在不同级别城市的差异化布局,碧桂园有效实现了风险的对冲,在2017政策环境严峻的形势下,业绩依然呈现强劲增长态势,在2017年上半年连续数月蝉联销售业绩榜单TOP1。

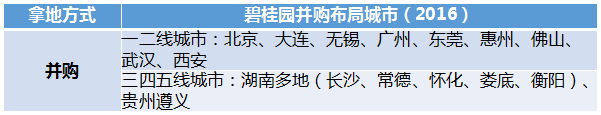

此外,据不完全统计,碧桂园2016年通过并购拿地布局的城市如下:

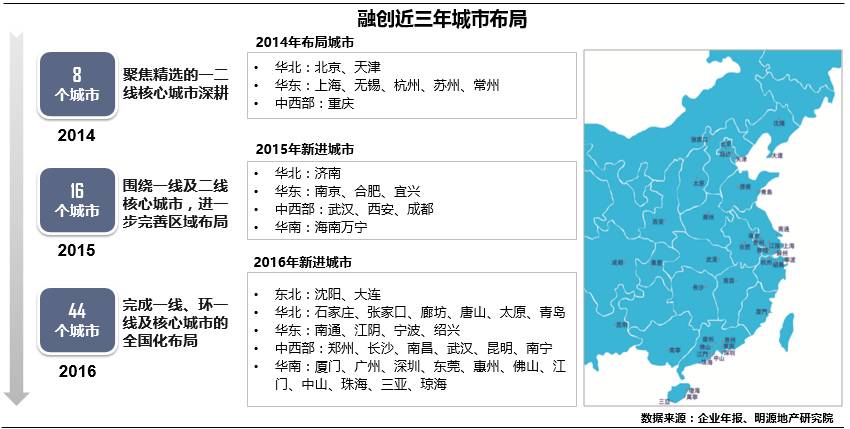

2.融创:一线、环一线及核心城市的全国化布局

融创从2015年起开始通过大举并购攻城略地,布局城市数量迅猛增长,到2016年完成了一线、环一线及核心城市的全国化布局。从融创的城市进入节奏来看,2014年先聚焦精选的8个城市进行深耕,其后快速向环渤海、长三角、珠三角三大城市群的主要城市,以及中西部的重点省会城市进行扩张。

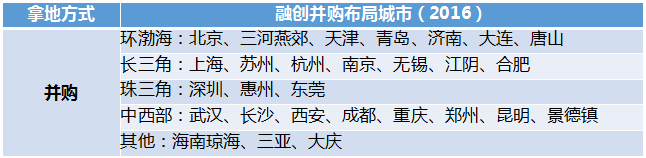

此外,据不完全统计,2016年融创通过并购拿地布局的城市如下表,其中有不少并购案例一举进入多个城市。

3.阳光城:3+1+X(长三甲+珠三角+京津冀+大福建+战略城市点)战略布局

阳光城作为闽系房企中的黑马,自2016年起也开始通过并购快速扩张,以3+1+X战略布局原则,迅速实现了全国化战略布局。从阳光城的城市进入节奏来看,先是从福建大本营深耕起家,到2014年完成2+X(长三角+大福建+战略城市点)战略布局,2015年首入一线城市北京,2016年首入珠三角,抢滩布局广州、深圳等城市,填补华南市场空白,完成了四大一线城市布局,此外,阳光城还通过并购进入了长沙、武汉、南昌、成都、郑州几大中西部重点省会城市。

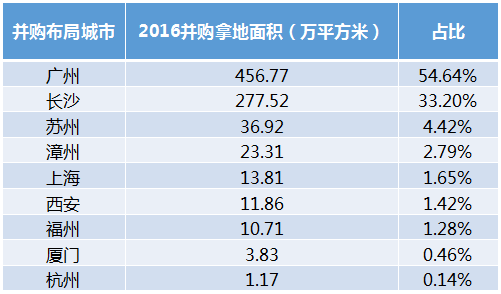

此外,从阳光城2016年通过并购布局的城市来看,据年报披露,阳光城2016年并购拿地面积TOP1城市为广州,占其并购拿地总面积的五成以上,其次为长沙,其他城市并购拿地面积相对较小。

▲阳光城2016年在各城市并购拿地面积排行

综合以上三大房企的城市布局来看,一线、环一线及二线热点城市、中西部核心城市都是其布局的重点,除此之外,碧桂园则在三四五线有更广泛、深入的布局。而从三者布局城市的策略来看,并购都是其重要举措,其中有不少通过并购项目/公司实现了一举进入多个重点城市的目的。

小结 基于城市群虹吸效应的布局策略

综合城市进入评判的六大新指标数据以及标杆房企碧桂园、融创和阳光城的城市布局策略,我们可以得出以下总体结论:

其一,城市进入判断不再是基于单个城市,而应基于城市群,从地理经济学的角度去分析对比区域经济势差,以及城市群中核心城市的虹吸效应/溢出效应。从本专题分析四大城市群不难看到,三大核心城市群中,北上广深四大一线城市及其周边的三四线城市、热点二线城市必然是房企应重点考虑进入的区域,除此之外,长江中游城市群的中心省会城市,以及其他更广阔的中西部区域的中心城市也同样值得关注。而无论从老牌标杆房企碧桂园,还是新晋标杆房企融创、阳光城,其城市布局也都与此相契合。

其二,如有实力,房企还可参考碧桂园模式,在三四五线城市进行差异化、层次化的全国布局,从而在一二线城市调控加剧、楼市降温的形势下,通过三四五线楼市的回暖也能实现业绩的高速增长,有效实现风险对冲。

其三,在进入城市的策略上,在地价高企、利润下滑的新常态下,并购将是房企布局城市的必然路径,尤其是在地价高企的一二线热点城市,并购方式能助力房企以更低的成本获取更大面积的土储。从碧桂园、融创和阳光城三大标杆房企的实践来看,并购均是其城市布局的重要策略。

从以上6大指标出发,我们还详尽分析了珠三角、长三角、京津冀、长江中游等城市群的各维度数据,由于篇幅原因只能截取片段,欲获得更详尽的数据解读和应对策略,了解和预判未来两三年地产圈大事,有一本报告可以帮到您,长按如下二维码或点击“阅读原文”购买《房企战略转型专题研究报告》。