财联社11月3日讯,据证监会消息,蒙草生态、万达信息、内蒙华电、吉视传媒、中航电子发行可转债事项11月6日上会。至此,今年发审委审核上市公司可转债申请的数量将达到39家。新规之下,可转债的供给速度正持续加快,若是以目前的速度审核发行,对市场资金造成的压力将不亚于IPO。

9月8日证监会发布《证券发行与承销管理办法》,将可转债的资金申购方式改为信用申购方式。雨虹转债在新规下成功发行之后,可转债的发行速度开始加快,近7个交易日即有林洋转债、金禾转债、隆基转债、小康转债、时达转债5单发行申购。

可转债上市即减持,优先配售制度为股东提供套利空间

在新规下,跟过往发行的可转债普遍使用“优先配售+网上定价+网下配售”的发行方式不同,如今的可转债是采用“优先配售+网上定价”,网下配售环节已经被略去。同时,可转债的申购门槛被放低,所有的股票帐户均可以参与打新债。

在此背景下,可转债申购将直接连通二级市场,申购资金不仅对A股市场抽血,股东减持可转债也对二级市场造成资金压力。由于优先配售的制度,可转债为股东提供了套利空间。

以东方雨虹为例,9月25日出炉的中签结果让市场瞩目,网上向公众投资者发行的雨虹转债为2.67亿元,占本次发行总量的14.5%。

10月20日,可转债第一单信用申购标的雨虹转债正式上市交易,收盘价为120.121 元。以打新获取筹码的价格计算,雨虹转债在开盘首日的收益就达到了20%。

与此同时,拥有有限配售权的股东也开启了减持之路。

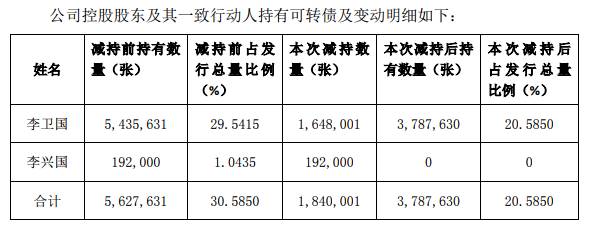

东方雨虹10月24日公告显示,控股股东及其一致行动人10月20日至10月23日期间,通过深圳证券交易所交易系统出售其所持有的雨虹转债合计1,840,001 张,占发行总量的 10%。减持完成后,公司控股股东仍持有雨虹转债占发行总量的20.5850%。

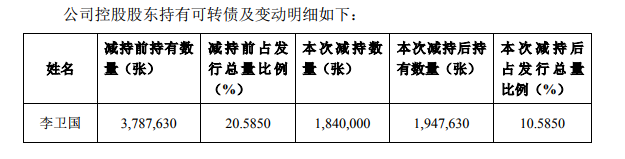

东方雨虹10月30日公告称,其控股股东李卫国自2017年10月24日至2017年10月27日已通过深圳证券交易所交易系统出售其所持有的雨虹转债合计1840000张,占发行总量的10%。减持完成后,公司控股股东现仍持有雨虹转债1947630张,占发行总量的10.5850%。

10月20日至10月23日,雨虹转债均价为119.863元,相对100元的申购价拥有19.863%的套利空间。以此计算,李卫国及李兴国减持金额约为2.205亿元,套利超过0.36亿元。

10月24日至10月27日,雨虹转债均价为118.327元,相对100元的申购价拥有18.327%的套利空间。以此计算,李卫国减持金额约为2.17亿,套利0.33亿元。

此外,东方雨虹今日公告称,公司控股股东的一致行动人李兴国,副董事长许利民,董事向锦明、张颖、张洪涛、张志萍,总工程师王新拟分别减持不超过100万股、500万股、50万股、30万股、25万股、15万股和30万股公司股票,拟合计减持不超750万股,占公司总股本的0.85%。以东方雨虹今日股价计算,拟减持市值超过2.9亿。

由于可转债的优先配售制度,公司的股东、高管均可以通过配售获得可转债份额。因此,其在A股股权及可转债权益之间拥有了便捷的套利及转换空间。

抽血能力堪比IPO

加上下周一发行的两单可转债,今年可转债发行数量将达到12单,相较于去年全年11家上市公司可转债的发行量,今年可转债的供给速度正持续加快。

据统计,在证监会审核队列里的可转债企业数达85家,过会家数12家。其中,已经上发审会审核的20余家上市公司的可转债申请均获得了通过,且绝大多数是“无条件通过”。

数据显示,今年仅上表统计的12单可转债就需要融资502.74亿元,相比去年全年的212.52亿元,同比大涨150%。截至目前,拟发行可转债的上市公司超过100家,融资规模近3000亿。

在IPO方面,目前维持在每周8家左右的发行速度,融资金额约在40亿至70亿之间。可转债,本周金禾转债及隆基转债即抽血34亿,下周一小康转债及时达转债又是23.83亿。

从目前的情况看,可转债若是以此速度审核发行,对市场资金造成的压力将不亚于IPO。

2017年以来转债预案频频出台,审批上的加速是当前转债市场大幅扩容的重要因素。目前来看,实际发行的转债仍是以储备为主,新增预案对市场带来的资金压力效应还未真正释放。往后看,信用申购新规的落地,还将继续提高可转债的融资力度。即目前存量转债和预案来看,存量转债余额在已经超过1000亿元,排队中的转债预案融资规模也达到在2500亿元,并且规模还在持续扩张。

A股市场正处于存量资金博弈的时代,场外资金入场意愿过低。持续的ipo扩容和可转债的抽血效应,最终会改变市场的供求关系,A股市场是否经得起这样持续的失血只有时间的流逝才能给出答案。