1、

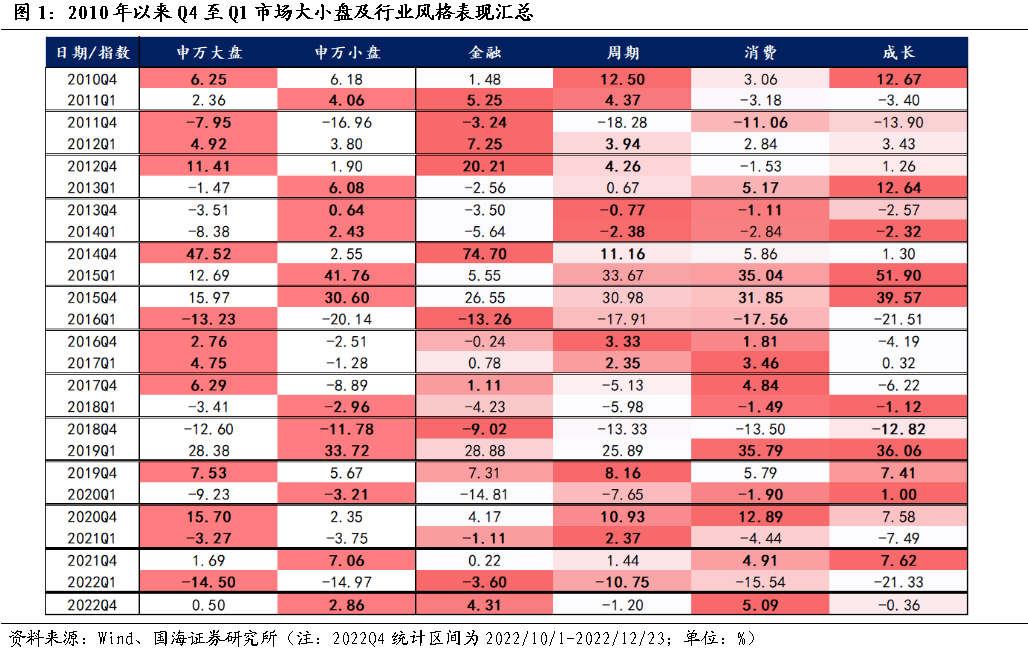

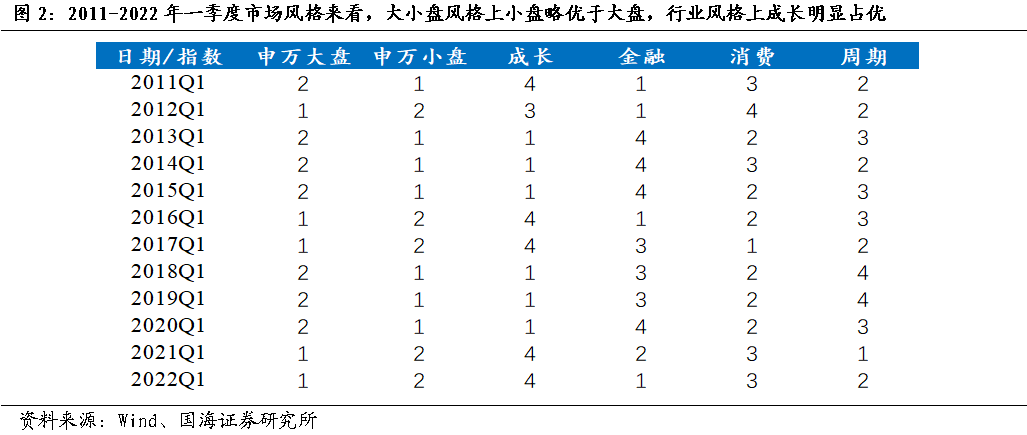

一季度常为A股市场的敏感期,由于年初业绩与经济数据的缺失,风险偏好对于市场的影响易被放大,根据2011-2022年市场表现,A股一季度在市值风格上小盘略优于大盘,行业风格上成长或金融领涨概率较高。

2、

对比上一年四季度与一季度的占优风格,市值风格上小盘延续强势的概率高于大盘,行业风格上周期、消费延续性占优,金融风格延续性不足。

3、

对于上一年四季度的弱势风格而言,一季度市值风格上小盘反转的概率仍然占优,行业风格上消费与金融的反转可能性较高,成长反转概率略超50%,周期风格反转性偏弱。

4、

2022年四季度A股市值风格由小盘转向大盘,2023年一季度风格或将逐步回归小盘,一方面,根据历史经验,一季度小盘风格具备更高胜率,另一方面,在经济弱复苏形势下,大盘股修复空间有限。

5、

行业风格方面,2022年四季度表现为“消费>金融>成长>周期”,2023年一季度优势风格或部分切换,由于延续性与反转性的不足,金融与周期风格或相对偏弱,消费风格相对优势或将延续,成长风格有望回升。

1、

一季度常为A股市场的敏感期,由于年初业绩与经济数据的缺失,风险偏好对于市场的影响易被放大,根据2011-2022年市场表现,A股一季度在市值风格上小盘略优于大盘,行业风格上成长或金融领涨概率较高。

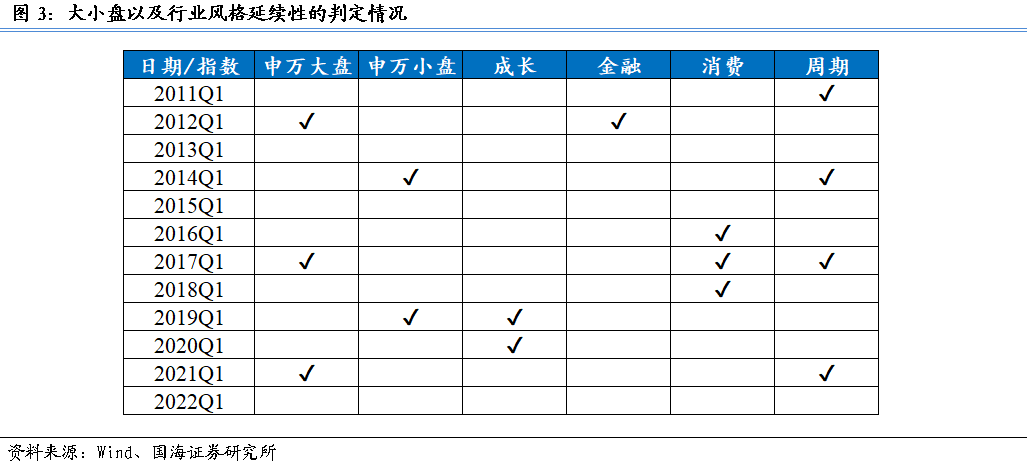

从一季度大小盘占优风格来看,过去12年有7次小盘占优,其余年份一季度大盘风格占优,共计5次,市值风格上小盘略优于大盘。从行业风格来看,成长或金融领涨概率较高,过去12年有6次成长风格占优,4次金融风格占优,消费和周期各1次占优。

2、

对比上一年四季度与一季度的占优风格,市值风格上小盘延续强势的概率高于大盘,行业风格上周期、消费延续性占优,金融风格延续性不足。

具体来看,2010-2021年的12年中Q4大盘风格占优有8次,其中3次大盘在来年Q1继续占优,风格延续的概率为37.5%,而小盘风格延续的概率为50%,小盘延续强势的概率高于大盘。行业风格方面,在过去12年中,周期风格在行业风格中最具有跨年季度延续性,连续两个季度排名前2的概率为57.1%,消费风格概率适中,为42.9%,成长风格延续性一般,为40%,金融风格延续性不足,为25%。

3、

对于上一年四季度的弱势风格而言,一季度市值风格上小盘反转的概率仍然占优,行业风格上消费与金融的反转可能性较高,成长反转概率略超50%,周期风格反转性偏弱。

具体来看,过去12年中小盘风格在“上一年四季度表现较差,次年一季度占优”的概率为62.5%,大盘风格“反转”的概率为50%,小盘反转的概率仍然占优。行业风格方面,在过去12年中,消费风格最具有跨年季度反转性,排名由上一年四季度后2升至一季度前2的概率达80%,金融风格排名第二,概率达到66.7%,成长风格“反转”的概率略超50%,周期风格反转性偏弱,概率为40%。

4、

2022年四季度A股市值风格由小盘转向大盘,2023年一季度风格或将逐步回归小盘,一方面,根据历史经验,一季度小盘风格具备更高胜率,另一方面,在经济弱复苏形势下,大盘股修复空间有限。

2022年四季度市场风格在经济企稳预期之下转向大盘,从历史数据来看,大盘风格在跨年时期占优的延续性不足(概率低于50%),小盘风格在一季度反转占优的概率相对较高(62.5%)。从基本面来看,11月以来大盘风格占优源于反转预期催化下的估值修复,但本轮国内经济受制于外需回落,更偏向于“弱复苏”,顺周期性较强的大盘风格持续性或偏弱。往后看,在经济企稳预期逐步兑现后,2023Q1市场风格或逐步回归小盘。

5、

行业风格方面,2022年四季度表现为“消费>金融>成长>周期”,2023年一季度优势风格或部分切换,由于延续性与反转性的不足,金融与周期风格或相对偏弱,消费风格相对优势或将延续,成长风格有望回升。

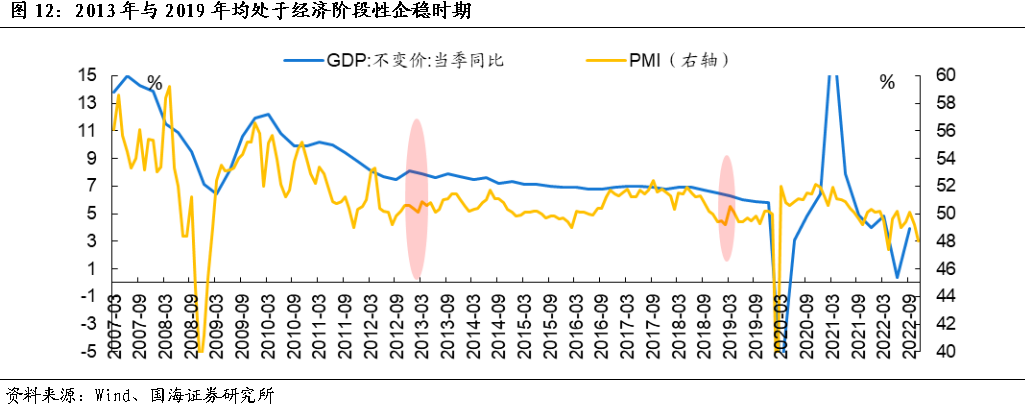

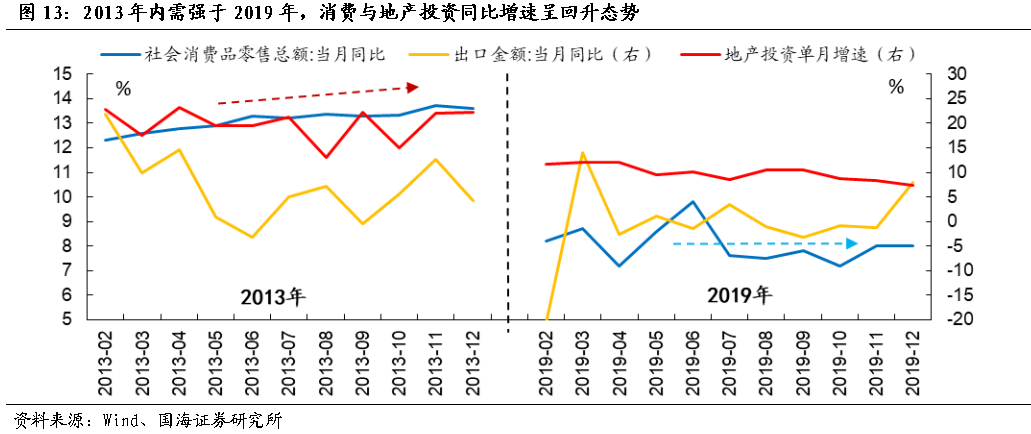

从基本面来看,2023Q1的经济形势与2013Q1和2019Q1较为相似,均处于“外需回落,内需回稳”的弱复苏阶段,消费、成长均为优势风格。值得注意的是,在改革预期强烈且经济基本面相对较强的2013年成长风格的优势更为突出,在2019年流动性大幅宽松的环境下,消费与成长涨幅相当。往后看,本轮与2013年更为相似,我们预计2023年上半年国内仍是宽货币的环境,但货币政策难见大幅宽松。在经济总量低波动、政策着重于经济转型与产业结构升级的环境中,经济企稳后,市场风险偏好的提升将有助于风格更加偏向成长。

风险提示:

流动性收紧超预期,经济失速下行,中美摩擦加剧,疫情超预期恶化,历史数据仅供参考,标的公司业绩的不确定性,国企改革进度低于预期等。

伴随中央经济工作会议的落幕,以及国内防疫政策放开后感染人数的第一轮激增,近期市场风险偏好明显回落,市场风格再度割裂——以消费和金融为代表的大盘价值风格成为了资金的避风港,而小盘成长风格则加速回调。回顾过往,年末年初对于A股市场而言多为敏感时期,一方面,在业绩与经济数据的空窗期,政策预期与风险因素对于市场的影响将被放大;另一方面,日历效应之下,市场在年末年初多存在“春季躁动”行情。A股市场在一季度往往什么风格占优?上一年四季度占优风格在一季度的延续性如何?上一年四季度弱势风格在一季度常如何表现?本次跨年风格应如何判断?本篇报告我们将通过复盘2010年以来市场四季度至一季度大小盘及行业风格的表现,对上述问题给予回答,以启迪投资者如何把握当下的投资机会。

从2011-2022年一季度市场风格来看,大小盘风格上小盘略优于大盘,行业风格上成长明显占优。

从一季度大小盘占优风格来看,过去12年有7次小盘占优,分别是2011年、2013年至2015年以及2018年至2020年。其余年份一季度大盘风格占优,共计5次,整体来看两者差距不大。从行业风格来看,过去12年有6次成长风格占优,分别是2013年至2015年、2018年至2020年;4次金融风格占优,分别是2011年至2012年,2016年和2022年;消费和周期各1次占优,其中2017年一季度消费风格占优,2021年一季度周期风格占优。

成长及金融风格在一季度更易占优的原因在于,市场对年初经济实现“开门红”所带来的政策加力预期,并进一步提振是市场风险偏好。

具体来看,成长风格显著占优一是依托于成长产业周期演绎,二是其优势显著的核心逻辑在于一季度在春季躁动的催化下,市场风险偏好明显提升,成长股弹性较大,容易成为进攻的重要方向。回溯历史表现来看,金融风格在一季度也具有不错的表现。主要原因在于年末年初是政策发力期,从经济工作会议到地方两会再到全国两会,投资者对于经济额开门红和增量政策有期待,加上一季度社融放量,有利于金融的走强。但需要注意的是,金融和成长之间需要做出选择,即成长占优时金融往往表现不佳,金融占优时成长大多垫底。

1.2

、

上一年四季度占优风格在一季度的延续性如何?

小盘风格具有较强延续性而大盘风格的延续性不足。

2010-2021年的12年中Q4大盘风格占优有8次,其中3次大盘在来年Q1继续占优,风格延续的概率为37.5%,而小盘风格延续的概率为50%(2/4),整体而言小盘比大盘风格的延续性更好。

周期风格在行业风格中最具有跨年季度延续性。

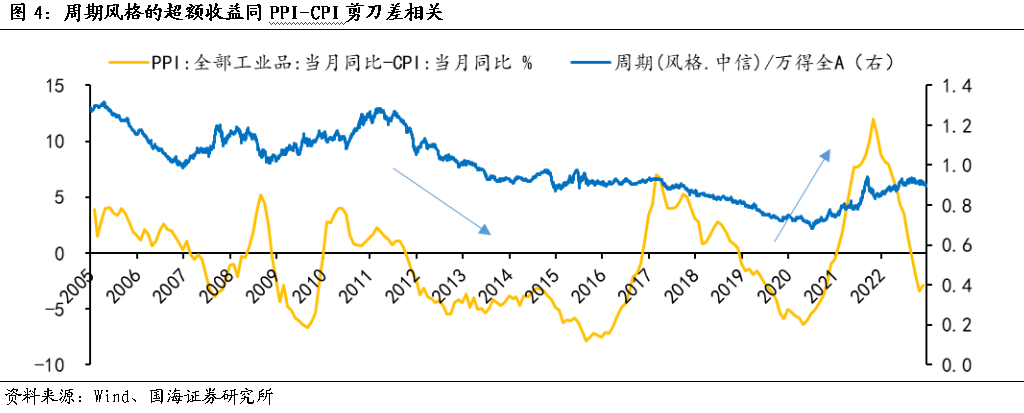

4个行业风格中,在上一年四季度排名前2并且延续至一季度的,我们视为风格具有延续性,否则就是切换。2010-2021年的Q4来看,周期风格占优(涨幅位于前2)有7次,其中有4次是在来年Q1也占优,概率达到4/7,分别是2010Q4-2011Q1、2013Q4-2014Q1、2016Q4-2017Q1、2020Q4-2021Q1。周期风格的超额收益同PPI-CPI的剪刀差相关性较强,往往在年末年初时PPI-CPI不会出现明显的下行拐点。

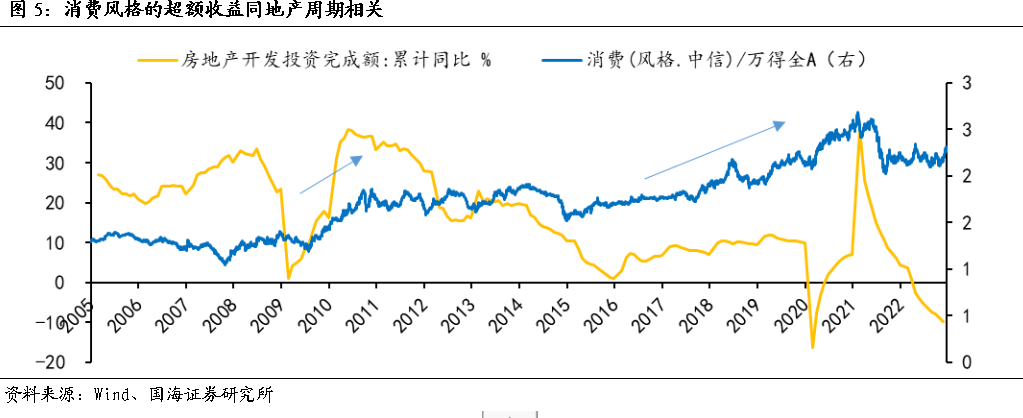

跨年过程中消费风格延续占优需依靠地产周期的上行。

2010-2021年12年的Q4中,消费占优总共7次,其中3次具有跨年延续性,整体概率适中,但主要集中在2016Q1-2018Q1的三年消费风格占优的时期。2016-2018年跨年消费风格延续的主要原因是棚改驱动的地产上行周期。而在2011-2015年的地产下行周期中,消费风格延续性不佳。

成长风格的跨年延续性需要中观逻辑的强支撑。

2010-2021年的Q4总共有5次成长股风格走强,但是成长板块风格延续的年份仅有2次,延续性一般,为2019年Q1和2020年Q1。2019Q1成长占优延续的原因是央行降准和民企纾困,宽货币、经济弱复苏和风险偏好提升驱动了跨年行情;2020年Q1成长延续占优则是宽货币持续加力叠加半导体上行周期启动。

跨年过程中金融风格的延续性在缺乏经济基本面的支撑下表现较差。

2010-2021年12年的Q4金融风格占优的年份有4次,但是跨年过程中金融板块延续占优的年份仅有2012年1次,核心在于金融持续占优需要强劲经济基本面的支撑,或是市场在跨年时期风险偏好低迷,金融抗跌。考虑到经济增速自2011年以来大部分时间处于下行周期,且春季躁动基本不会缺席,因此金融风格延续性最差。

1.3、

上一年四季度弱势的风格在次年一季度表现如何?

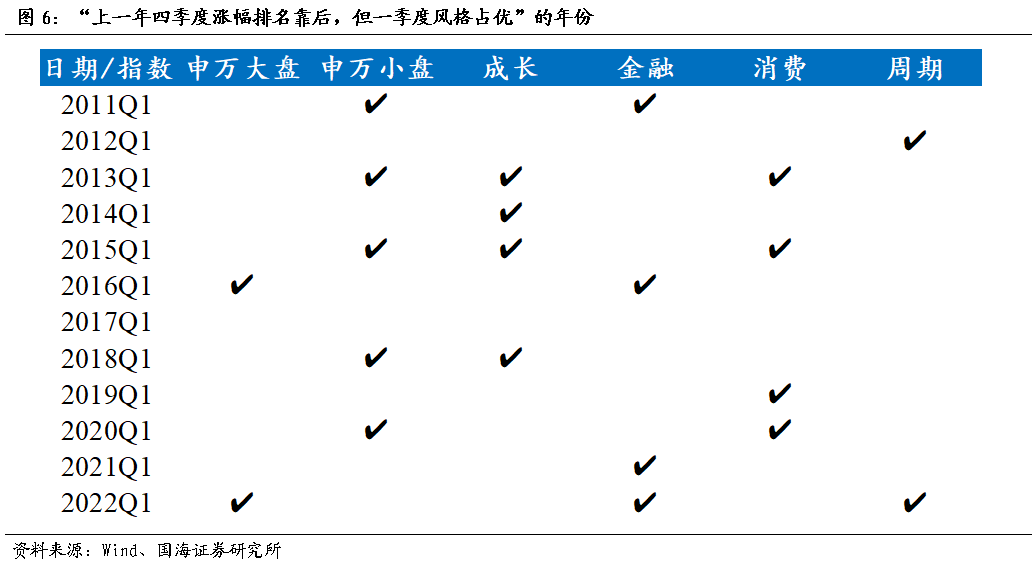

当小盘风格在上一年四季度表现不佳时,其次年一季度反转占优的概率高于大盘。

2011-2022年的12年中上一年四季度小盘风格表现较差总共有8次,其中5次均在次年一季度出现反转,即小盘风格在“上一年四季度表现较差,次年一季度占优”的概率为62.5%;而上一年四季度大盘表现较差总共有4次,其中2次大盘风格同样在次年一季度出现反转占优,大盘风格“反转”的概率为50%。整体上来看,小盘风格反转的概率略高于大盘。

对于4个行业风格,在上一年四季度涨幅排名第3 或第4但在次年一季度排名前2,视为风格具有反转性。

消费风格在行业风格中最具有跨年季度反转性。

2011-2022年的12年间,上一年四季度消费风格表现较差(涨幅位于第3或第4)有5次,其中有4次是在次年一季度转变为风格占优,概率达到80%,分别是2012Q4-2013Q1、2014Q4-2015Q1、2018Q4-2019Q1、2019Q4-2020Q1。消费风格反转的核心原因是地产投资同比在上一年四季度疲弱时,次年一季度国家大概率在地产端发力以“稳增长”,而地产投资同比在次年一季度的上行大概率使消费风格相对走强。

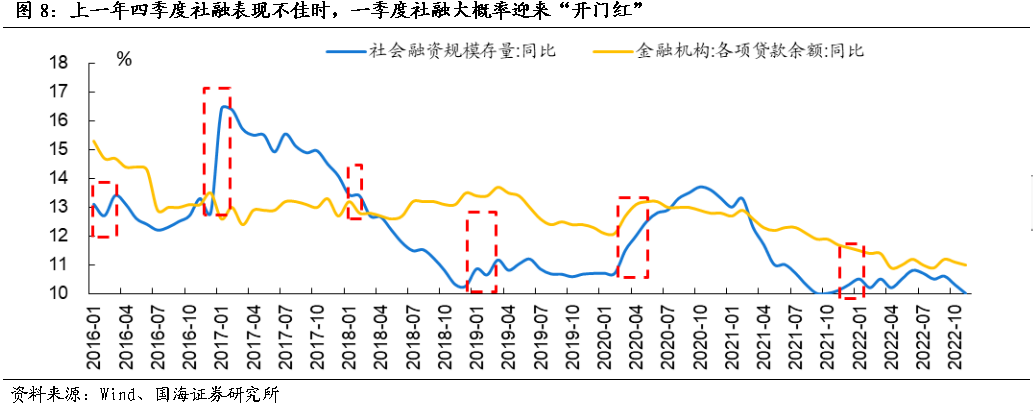

金融风格具有跨年风格反转性的原因是社融的“开门红”。

2011-2022年的12年间,上一年四季度金融风格表现较差(涨幅位于第3或第4)有6次,其中有4次是在次年一季度实现由弱转强,概率达到2/3,分别是2010Q4-2011Q1、2015Q4-2016Q1、2020Q4-2021Q1、2021Q4-2022Q1,核心原因是当上一年经济出现疲弱或下行压力的时候,国家在次年一季度大概率通过“宽信用”扩大社融,导致金融风格占优。

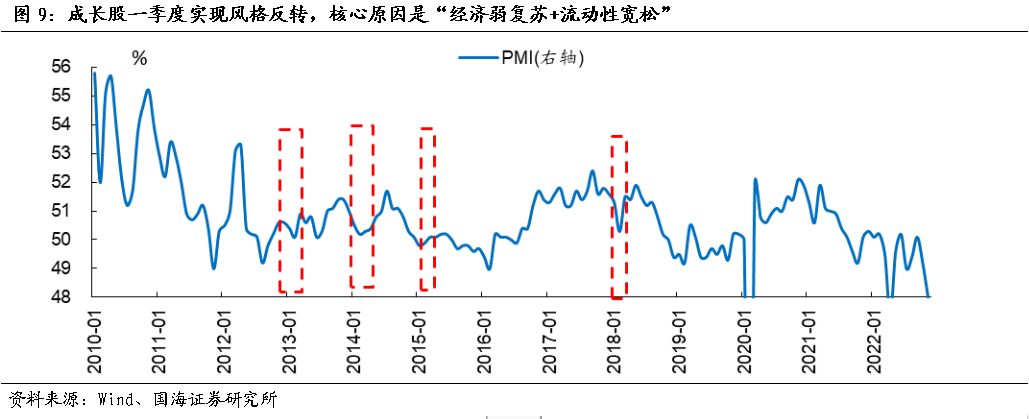

成长风格具有跨年风格反转性的原因是“经济弱复苏/走平+流动性宽松”。

2011-2022年的12年间,上一年四季度成长风格表现较差(涨幅位于第3或第4)有7次,其中有4次是在次年一季度转变为占优风格,概率达到4/7,分别是2012Q4-2013Q1、2013Q4-2014Q1、2014Q4-2015Q1、2017Q4-2018Q1。虽然次年一季度经济弱复苏,但是社融往往具有“开门红”效应,“弱复苏+流动性宽松”导致一季度成长风格大概率发生反转。

周期风格最不具有跨年反转性。

2011-2022年的12年间,上一年四季度周期风格表现较差(涨幅位于第3或第4)有5次,其中有2次是在次年一季度转变为占优风格,概率为40%(低于50%),分别是2011Q4-2012Q1、2021Q4-2022Q1。原因如1.2节中所述,由于CPI-PPI在跨年期间难以发生方向性的转变,因此周期在上一年四季度弱势时,次年一季度仍然大概率维持弱势。

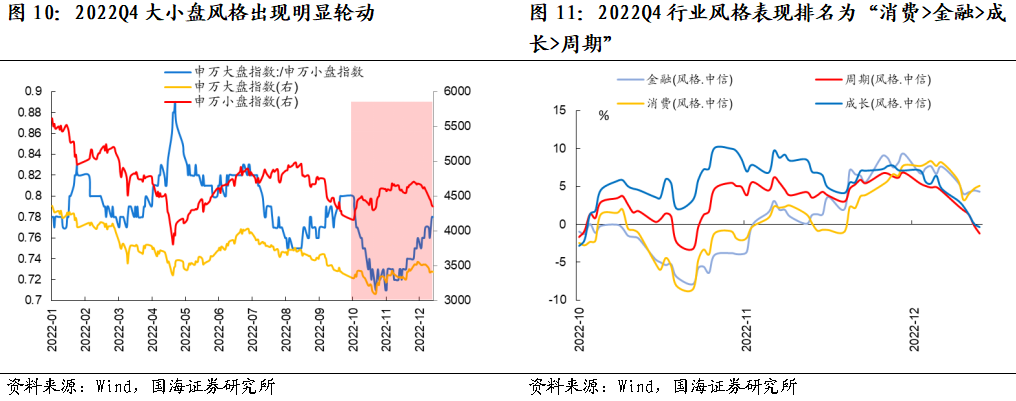

2022年四季度在国内地产“三支箭”以及防疫政策转向的影响下,大小盘风格出现明显轮动,行业风格方面,消费与金融风格表现占优。

市值风格方面,2022年四季度A股市场由小盘向大盘切换,截至12月23日,四季度申万大盘与申万小盘指数涨幅分别为0.50%和2.86%。11月以来,地产“三支箭”的出台以及国内防疫政策的转向是市值风格转向的催化剂,伴随市场经济预期的改善,低估值大盘价值板块迎来了估值修复行情,前期领涨的小盘成长板块则在短期景气下行趋势中逐步回调。行业风格方面,截至12月23日,2022年四季度A股行业风格表现排名为消费>金融>成长>周期,涨幅分别为5.09%、4.31%、-0.36%和-1.20%,消费复苏与大金融板块的估值修复,是市场青睐的交易方向。

我们认为2023年一季度市值风格将逐步回归小盘,行业风格中消费、成长占优,核心逻辑如下:

大小盘风格方面,2023Q1市场风格将逐步回归小盘。

2022年四季度市场风格在经济企稳预期之下转向大盘,从历史数据来看,大盘风格在跨年时期占优的延续性不足(概率低于50%),小盘风格在一季度反转占优的概率相对较高(62.5%)。从基本面来看,11月以来大盘风格占优源于反转预期催化下的估值修复,但本轮国内经济受制于外需回落,更偏向于“弱复苏”,顺周期性较强的大盘风格持续性或偏弱。往后看,在经济企稳预期逐步兑现后,2023Q1市场风格或逐步回归小盘。

行业风格方面,2023Q1优势风格或部分切换,消费风格相对优势或将延续,成长风格有望迎来回升。

2022年四季度行业风格表现为“消费>金融>成长>周期”,从历史数据来看,金融风格占优的跨年延续性不足(25%),因此2023Q1金融板块的相对优势或有回落;对于成长,其“上一年四季度风格弱势,但本年一季度风格占优”的概率为57.1%,由于2022年四季度涨幅排名第3,因此2023Q1成长有望占优;对于消费,由于2022年四季度消费风格占优,其跨年风格占优的延续性概率适中(42.9%),因此其相对优势仍有望延续;对于周期,虽然周期风格占优时具有较强的跨年延续性,但其处于弱势时来年反转的可能性也较低,因此本轮周期板块也需要谨慎。

从基本面来看,2023Q1的经济形势与2013Q1和2019Q1较为相似,均处于“外需回落,内需回稳”的弱复苏阶段,消费、成长均为优势风格。值得注意的是,在改革预期强烈且经济基本面相对较强的2013年成长风格的优势更为突出,在2019年流动性大幅宽松的环境下,消费与成长涨幅相当。往后看,本轮与2013年更为相似,伴随美联储加息退坡,我们预计2023年上半年国内仍是宽货币的环境,但在“高质量发展”、“房住不炒”的定调下,货币政策难见大幅宽松。在经济总量低波动、政策着重于经济转型与产业结构升级的环境中,经济企稳后,市场风险偏好的提升将有助于风格更加偏向成长。