摘要:

客观分析历史上 A 股市场典型牛市的特征,既可以为我们理解历史上 A 股牛市的演变规 律提供一定的经验证据,也可为我们分析当前 A 股市场走势提供一些有益参考。我们从 市场行情特征、交易特征、投资者参与意愿特征和行业板块的表现等四个维度,对 2007年和 2015 年 A 股市场两次典型牛市的特征进行了梳理分析。

● 基于相关指标来分析 2019 年初以来的市场走势,如果从股指表现、市场交易情况、投 资者参与意愿以及行业板块涨幅来看,当前市场还并不具备大牛市的指标特征。但当前 市场中的某些指标已经反映出牛市前期的一些特征,如市场估值处于近两年来的低位、 市场成交额放大和换手率增加、外资进一步加快入场布局以及非银金融行业涨幅靠前等。

● 我们认为,年初以来由于内外的“预期差”导致投资者情绪改善,市场走出一波明显的 修复性行情。可以预计,伴随着国内外市场环境的改善和政府部门的政策支持,投资者 信心将会进一步增强,增量资金可能会陆续进入市场。因而,直到今年“两会”,近期 市场表现出来的修复性反弹趋势仍有一定的上行空间。

● 展望未来,我们认为年内国内的改革措施有望加快落地,因而,投资者不妨对今年“两 会”以后的市场行情也抱有更为乐观的态度。

国内 A 股市场特有的散户主导交易的结构,可能导致牛市演变的不同阶段具有不同 的特征,同时,不同时期的牛市在同一个演变阶段可能也会具有某些共性。因而,客观 分析历史上 A 股市场典型牛市的特征,既可以为我们理解历史上 A 股牛市的演变规律提 供一定的经验证据,也可为我们分析当前 A 股市场行情提供一些有益参考。

本报告选择了 2005-2007 年和 2014-2015 年两次典型牛市,分析从牛市前期到牛市 顶峰时期的市场行情特征、交易特征、投资者参与意愿特征以及行业板块特征,据此归 纳出两次牛市在不同阶段的共同特征。最后,我们基于这些共性来判断2019 年以来的 A股市场的行情是否具有类似于这两次牛市的某些特征,据此为分析A 股市场的未来走势 提供一些经验证据。

本报告分为三大部分,第一部分从市场行情、交易特征、投资者参与意愿特征和行 业板块特征等四个方面,对两次典型牛市的阶段性特征进行了统计分析;第二部分梳理 归纳了两次牛市共同的阶段性特征;基于前两部分提炼出来的相关指标,最后一部分基于前述的相关指标,对 2019 年以来的 A 股市场行情进行了分析。

1.两次牛市演变的阶段划分依据

将上证综指在牛市中涨幅均分为三段并结合其走势来划分牛市的前、中、后等三个 时期。

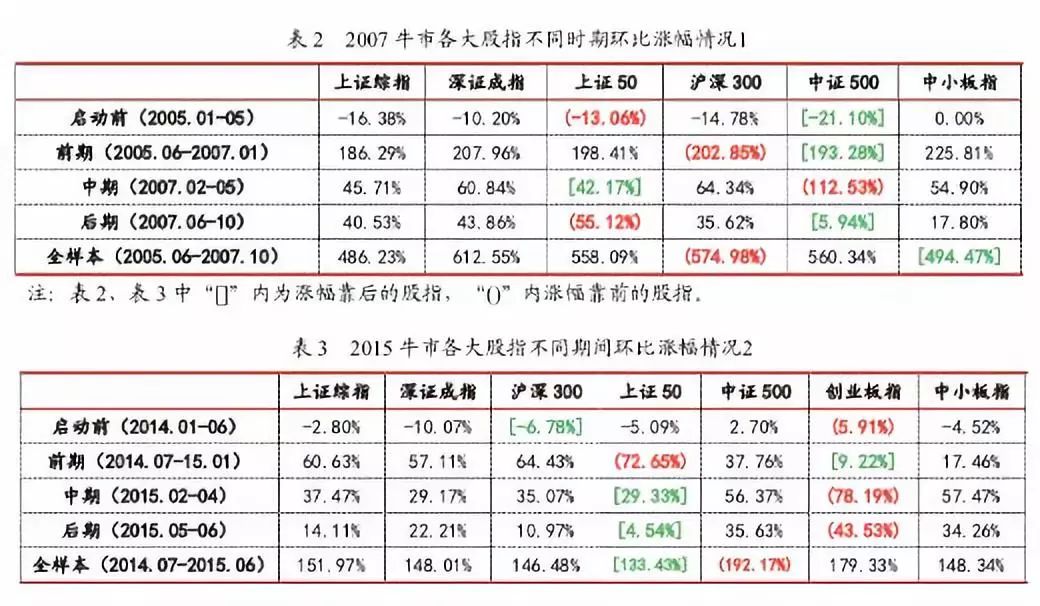

尽管上证综指存在某些缺陷导致其难以代表整个 A 股市场,但绝大多数投资者还是 以上证综指的走势来判断市场总体走势,因而,此处我们也采用这一指标。从股市数据 和现有的相关分析来看,一般认为 2007 牛市开始于 2005 年 6 月,结束于2007 年 10 月, 期间上证综指从 2005 年 6 月 1 日的 1039.19 点上涨至 2007 年 10 月 16 日的 6092.06 点, 涨幅486.23%。将其涨幅均分为 3 段,则每段涨幅大致为 162%。据此,可得出 2007牛市前期结束时上证综指的点位在 2722.68 左右,中期结束时上证综指点位在 4406.17左右,后期结束时上证综指点位则为最高点 6092.06。同时,以上证综指不断走高后出 现一段时间持续性回调为依据来划分牛市不同时期。从图 1 中可以看到,2007 牛市中上 证综指在 2007 年 1 月和2007 年 5 月均出现一段时间的持续性回调,其中 1 月回调时间 跨度为 2 个星期,5 月回调时间跨度为 1 个月,因而可将 1 月、5 月的上证综指最高点 作为划分牛市不同时期的节点,而上证综指 1 月最高点位为 24 日2975.13 点,5 月最 高点位为29 日的 4334.92 点,与依据涨幅计算的点位大致相同。因此,结合涨幅均分 段的情况和上证综指走势特征,将 2007 年牛市的前期划分为 2005 年 6 月到 2007 年1月,中期划分为 2007 年 2 月到 5 月,后期划分为 2007 年 6 月到 10 月。

根据上述类似的标准再对 2015 年牛市进行时期划分。一般认为 2015 年牛市开始于2014 年 7 月,结束于 2015 年 6 月,期间上证综指从 2014 年 7 月 1 日的 2050.28 点上涨 至 2015 年 6 月 12 日的 5166.35 点,涨幅为 151.97%。同样将其涨幅划分为 3 段,则每 段涨幅大致为 50%。据此,可得出 2015 牛市前期结束时上证综指的点位在 3075.42 点左 右,中期结束时上证综指点位在4100.56 点左右,后期结束时上证综指点位则为最高点5166.35。另外,从图 2 中可以看到,2015 牛市中上证综指在 2015 年 1 月和 2015 年 4月均出现一段时间的持续性回调,其中 1 月回调时间跨度为 1 个月,4 月回调时间为 2个星期,而上证综指 1 月最高点位为 8 日的 3293.46 点,4 月最高点位为 27 日的 4527.40点。因此,将 2015 牛市前期划分为 2014 年 7 月到 2015 年 1 月,中期划分为2015 年 2月到 4 月,后期划分为 2015 年 5 月到 6 月。

将 2007 牛市和 2015 牛市时期划分的情况总结如下表(表 1)所示:

2.牛市中的市场行情特征

人们一般认为股指和市场估值是市场行情的直接体现,股票指数的涨跌以及市场估 值的高低能够有效反映出市场行情的好坏,股票指数上涨则意味着市场行情转好。因而, 我们以各大股指和相应的市场估值为指标对市场行情特征进行分析。

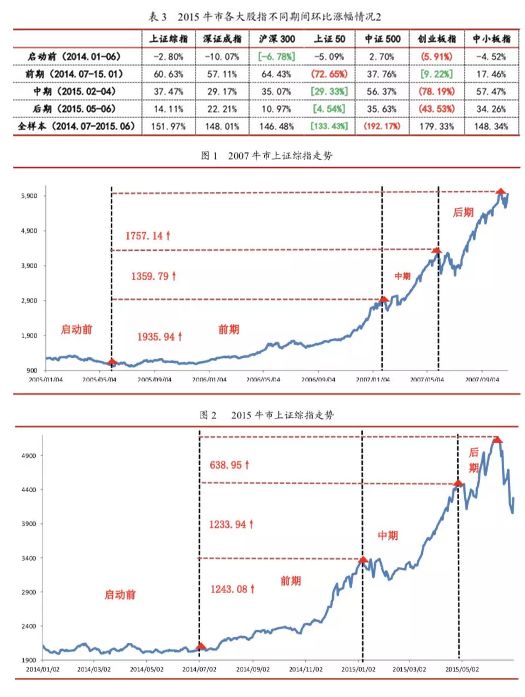

根据上述对于牛市不同阶段的划分,将 2007 和 2015 牛市不同时期各大股指的环比涨幅情况进行计算分别得到表 2、表 3。从表 2、表 3 中可以看到,牛市中各大股票指数 普涨,且涨幅较大,一般至少可达到 100%以上。在表 2、表 3 中,分别将上证 50、沪深300、中证 500、中小板指以及创业板指进行相互比较,阶段性环比涨幅靠前的指数用红 色标出,阶段环比涨幅靠后的用绿色标出。值得注意的是,由于中小扳指从 2005 年 6月 7 日才开始启用,其在 2007 牛市前期的涨幅靠前并不能有效反映当时市场实际情况, 因而应将其剔除掉。

比较不同时期各大股指的涨幅变化情况,可得到如下几点结论:

第一,牛市前期,上证 50、沪深 300 等大盘蓝筹股指表现较好。从表 2 中可以看 到,2007 牛市前期沪深 300 指数阶段环比涨幅为 202.85%,表现好于中证500。从表 3中可以看出,2015 牛市前期上证 50 领涨市场,阶段环比涨幅最大为72.65%,而同期创 业板板指和中小板指的表现相对较弱,其中创业板指涨幅最小,仅为 9.22%。牛市前期 大盘股指均表现较好的原因在于,一方面,投资者刚刚进入市场,态度会比较谨慎,因 而更加青睐于基本面表现比较扎实的大盘股;另一方面,大盘股指的表现与市场人气发 生正反馈作用,进一步助推股指上行。

第二,牛市中期,股指涨幅的切换明显。中证 500、创业板指、中小板指等中小盘 成长性股指表现较好,同期大盘股指表现相对较弱。从表 2 中可以看到,2007 牛市中期 中证 500 指数领涨,阶段环比涨幅最大为 112.53%;同期上证 50 指数涨幅靠后,阶段环 比涨幅最小为 42.17%。从表 3 中也可以看到,在 2015 牛市中期,创业板指领涨,阶段 环比涨幅最大为 78.19%;同期上证 50 指数依然涨幅靠后,阶段环比涨幅最小为 29.33%,且同期中证 500 指数仍强于沪深 300 和上证50。通过上述现象我们发现在牛市中期市场 风格存在一次切换,由大盘价值蓝筹股转为中小盘成长股。风格切换的原因可能在于, 此时场外投资者加速入场,在这一阶段,股指上涨更多是基于公司股票价值增长的想象 空间,大盘蓝筹股遭遇价值天花板,相应股指的空间有限,而具备高成长性的中小盘股 更容易受到市场青睐,因而代表这些股票的股指涨幅比较靠前。

第三,两次牛市后期股指表现存在差异,共同特征并不明显。从表 2 中可以看到,2007 牛市后期大盘蓝筹股指回归强势,上证 50 指数领涨市场,阶段环比涨幅最大为55.14%,同期中证 500 和中小板指表现一般,其中中证 500 指数涨幅靠后,阶段环比涨 幅最小为 5.94%。而从表 3 中可以看到,2015 牛市后期则中小盘成长股指表现依旧强势, 创业板指领涨市场,阶段环比涨幅最大为 43.53%;同期上证 50 和沪深 300 等大盘蓝筹 股指表现一般,其中上证 50 指数阶段环比涨幅最小为 4.54%。因而,2007 和 2015 两次 牛市后期股指表现并无出现明显的共同特征。

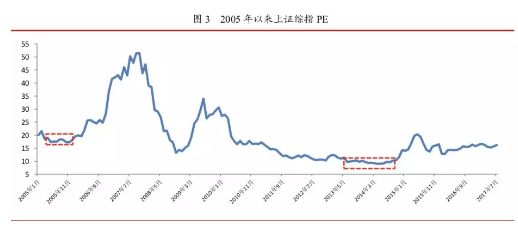

我们也可以换一个角度,从市场估值看市场的走势。图 3 给出了股指处于不同阶段 时的市场估值(PE)情况。从图 3 可以看出,在牛市启动前,上证综指估值长期持续处 于低位,表明市场具有投资价值。后期随着股指不断攀升,上证综指估值也不断走高, 而且在后期上证综指攀升速度加快,估值上升速度也持续加快。因此,估值上升速度加 快可视作牛市结束的征兆性指标之一。

3.牛市中的市场交易特征

一般而言,市场成交量大小以及换手率高低可以反映出市场活跃程度的大小,市场 成交量和换手率越大,则市场交易活跃度越高。此外,融资融券余额以及新发行基金数 额可间接反映出通过其他方式参与市场交易的资金量水平,融资融券余额和新发行基金 数额越大,则市场交易活跃度越高。因此,我们选取市场成交额、换手率、融资融券余 额和新发行基金数额作为分析市场交易特征的指标,对两次牛市的交易特征进行分析。

(1)市场成交额特征

牛市前期,交易额会显著高于震荡市的成交量水平且能持续一段时间。从图 4、图5 中可以看到,2007 牛市和 2015 牛市开始时,交易额都有显著的放大趋势,而且交易 额能够在一段时间内维持在相对较高的水平。因而,交易额放大且能持续,可视为牛市

启动的标志之一。

牛市中期,市场交易额在经过一段时间相对高位运行后显著放大。从图 4、图 5 中可以看到,在牛市中期,市场成交额会有一段时间的显著放大而且能够有效突破前期高 点,但突破前期高点后则又转入下行通道,回落至相对低位上运行。交易额的这种回调 可能表明市场投资者还心存疑虑,并没有完全参与其中,导致交易额缺乏持续放大的基 础,因而在短时间内冲高后会有所回落。

牛市后期,市场交易额持续放大并保持高位运行,市场成交额先于上证综指见顶。从图 4、图 5 中可以看到,在牛市后期,随着更多的投资者参与到市场交易之中,市场 活跃度较高,市场交易额持续放大并保持高位运行。另外,从图 4、图 5 中也可以看到,2007 和 2015 牛市的成交额均先于上证综指见顶,表明成交额是股指持续上涨的重要支 撑。而成交额在牛市后期达到天量高点后开始回落,可看作是牛市缺乏继续上行动力的 标志之一。

(2)换手率特征

牛市前期,换手率短期内创出新高,且能持续处于相对高位。从图 6、图 7 中可以看到,2007 牛市和 2015 牛市前期换手率皆创出阶段新高, 2007 牛市前期换手率最高 为 6.37%,2015 牛市前期换手率最高为 9.40%。另外,从图 6、图 7 中也可以看到,换 手率还会在相对高位持续一段时间,表明这段时间市场交易活跃。而在换手率持续一段 时间高位运行后,则又回落到低位徘徊。因而,可将换手率创出阶段新高并持续一段时 间在相对高位运行视为牛市开启的标志之一。

换手率最高点多出现在牛市中期后半段。2007 牛市换手率最高为 2007 年 5 月30日的 8.07%,2015 牛市最高点为 2014 年 12 月 9 日的 9.40%。此外,2015 年 5 月 28 日 的换手率也高达 9.34%,表明随着牛市基调确立,此时有更多的投资者参与到市场交易 之中,从而使得换手率创出新高点。

牛市后期,换手率开始出现下降趋势且先于上证综指见顶,换手率曲线走势与上证 综指曲线走势之间的剪刀差逐渐变大。从图 6、图 7 中可以看到,在牛市后期,随着上 证综指的不断走高,换手率开始出现下降趋势并逐步回落至牛市开始时或牛市中期的水 平,与上证综指走势之间的剪刀差越来越大,这一现象在 2007 牛市中表现的较为明显。 上述现象反映出牛市后期,市场交易活跃度下降,投资者多持股待涨。因而,当市场换 手率在创出高点后开始回落,可视为牛市已到后期的标志之一。

(3)融资融券余额特征

融资融券余额持续快速增加可视为牛市开启的标志之一。从图 8 中可以看到,随着 上证综指开始上行,融资融券余额同样开始快速攀升,而且在初期上升速度更是快于上 证综指,表明牛市中投资者通过融资融券买卖股票活跃。此外,从图 8 中也可以看到, 融资融券余额的走势在牛市过程中基本与上证综指走势一致,而且在上证综指回调整理 时,其同样继续保持上升走势。但从图 8 中也可以看到,融资融券余额的见顶时间滞后 于上证综指。因而,其在指示牛市结束方面的作用相对有限。

(4)新基金发行特征

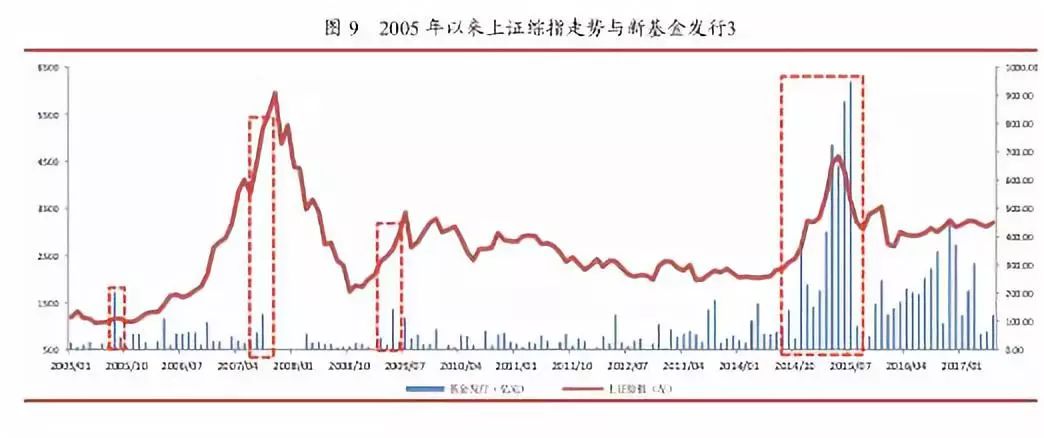

新发行基金数额较震荡常态期间显著增加可视为牛市启动的一个标志。从图 9 中可 以看到,随着新发行基金数额增加,上证综指出现明显上涨,可见新发行的基金对于上 证综指的走势具有重要影响。在牛市前期,新发行的基金数额明显高于之前的震荡市中 发行的数额,在 2007 牛市中表现的尤为明显。随着牛市结束,市场进入熊市,新基金 发行出现断崖式下跌。

4.牛市中的投资者参与意愿特征

市场普遍认为新增投资者数量可以反映投资者的参与意愿,新增投资者数量越多, 投资者参与意愿则越强。此外,证券市场交易结算资金余额以及银证转账净额可以反映 出投资者投入股市的金额大小和在证券与银行账户之间的操作频率,从而间接反映出投 资者参与意愿。一般来说,证券市场交易结算资金余额越大和银证转账净额波动幅度越 大,则投资者参与意愿越强。因此,我们在分析投资者参与意愿时,选取新增投资者数 量、证券市场交易结算资金余额以及银证转账净额作为指标来进行。

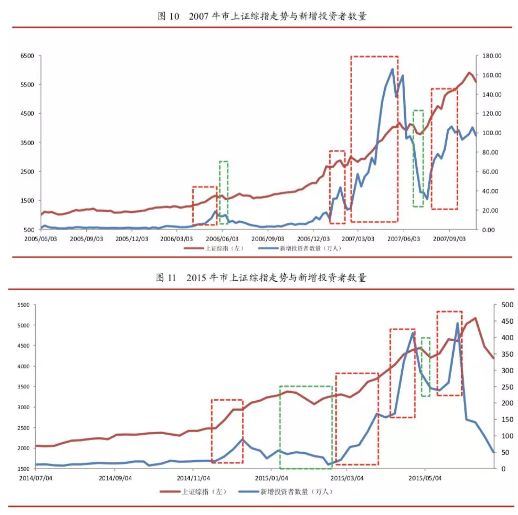

(1)新增投资者数量

新增投资者数量与上证综指间具有正相关关系。从图 10、图 11 中可以明显看到, 随着投资者数量增加速度加快,上证综指出现明显上涨,在牛市后期这种现象尤为明显。 而随着新增投资者数量增加速度的下降,上证综指则对应出现下跌趋势。这种现象主要 与 A 股市场的交易由散户主导、交易的投机性较强的结构特征有关。

在牛市前期,场外投资者对于市场的总体走势不是特别确定,对市场多保持观望态 度,仅有部分投资者选择进入市场投资。从图 10、图 11 中可以看出,牛市启动前新增 自然人投资者数量并无太大波动,基本上保持着水平状态。而同期股指也没有太大变化, 间接验证了我们提出的第一个观点。此后,随着牛市基调日益明确和市场赚钱效应日益 突出,位于场外的投资者的加速跑步入场,此时自然人投资者数量急速增加,推动上证 综指同样加速上行,短期内涨幅明显高于前期较长时间的涨幅。

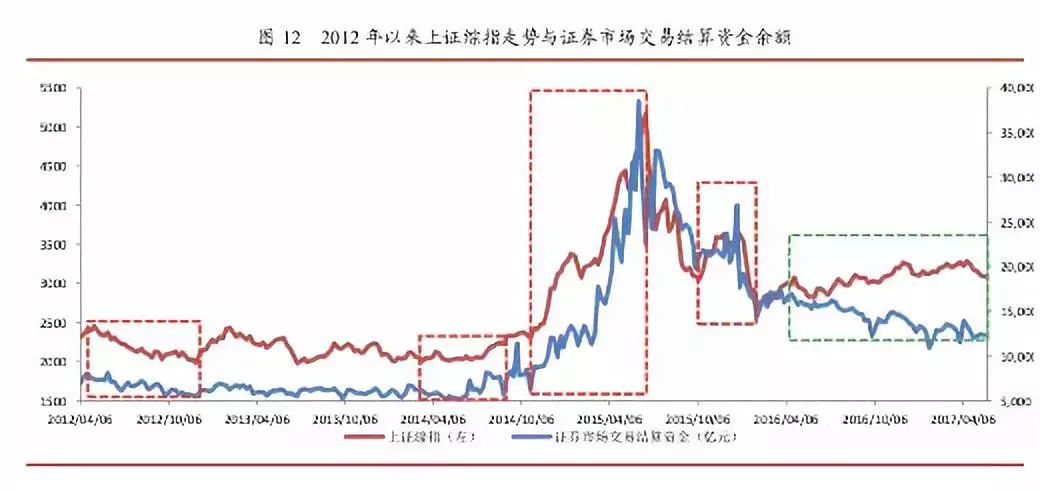

(2)证券市场交易结算资金余额特征

证券市场交易结算资金余额短期内快速上涨至相对高点且能够持续一段时间,可看 作牛市启动的标志之一。从图 12 中可以看到,在牛市前期,证券市场交易结算资金余 额存在明显增长,而且,证券市场交易结算资金余额能够在一段时间内处于相对高位, 而同期上证综指存在明显的上升趋势。

牛市过程中伴随着证券市场交易结算资金余额的持续走高,而证券市场交易结算资 金余额先于上证综指见顶。从图 12 中可以看到,随着上证综指不断走高,证券市场交 易结算资金余额也不断攀升。此外,从图中也可以看到,证券市场交易结算资金余额先 于上证综指见顶,证券市场交易结算资金余额在短时间内从阶段高位快速降低后,上证 综指也会出现较大幅度的下跌。因此,可将证券市场交易结算资金余额在高位快速下跌 作为股指走低的前兆之一。

(3)银证转账净额特征分析

牛市中,银行转账变动净额波动幅度加大,银证转账变动幅度持续放大可能是牛市 启动的标志之一。从图 13 中可以看出,随着上证综指不断走高,银证转账的波动幅度 也持续加大,表明投资者资金在银行和证券账户之间转换频繁和转账数额逐步增加,从 而更多的资金进入到股市之中,助推股指上行。另外,从图 13 中也可以看到,随着银 证转账净额的大幅减少,上证综指出现下跌。因而,可将银证转账净额的大幅减少作为 股指下跌的先行指标之一。

5.牛市中的行业特征

根据前面对于牛市不同时期的划分,分别计算 2007 牛市和 2015 牛市中 28 个申万 一级行业在每个时期的涨跌情况,并对涨幅靠前和靠后的行业进行比较分析,得出在牛 市不同阶段的行业变化情况,据此分析牛市的阶段性特征。

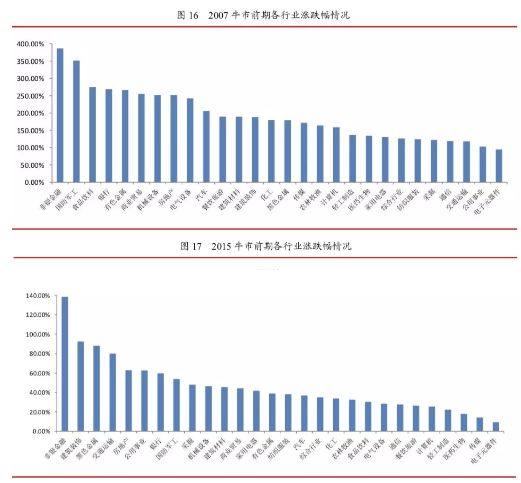

2005 年 1 月-5 月和 2014 年 1 月-6 月的两次牛市启动前,各板块涨幅都不明显, 且超过半数的板块都处于下跌状态。如图 14 所示,2007 牛市启动前无行业实现上涨, 其中银行、非银金融、食品饮料以及建筑装饰等行业跌幅较小;2015 牛市启动前大部分 行业下跌,如图 15 所示,上涨的行业仅有 12 个,其中计算机、通信、电子元器件以及 传媒等行业涨幅靠前。

牛市前期,非银金融、银行、房地产以及国防军工等行业涨幅靠前,电子元器件、 计算机、通信等行业涨幅靠后。两次牛市前期涨幅均位于前三分之一的行业有非银金融、 国防军工、银行以及房地产。其可能原因在于,牛市基调确定对于具备金融属性的行业 是重大利好,尤其是非银金融行业,这些行业率先突破上涨带动股指上行,使得牛市氛 围更加浓厚,如图 16 和图 17 所示。因而,据此我们可以大致推断,在牛市前期领涨的 行业可能一般为非银金融、银行、房地产等行业。此外,从牛市前期涨幅靠后的行业来 看,两次牛市中电子元器件、计算机、通信等行业涨幅靠后。从行业的板块属性来看, 牛市前期大盘蓝筹股集中的行业涨幅靠前,而中小盘成长股集中的行业则涨幅相对滞后。

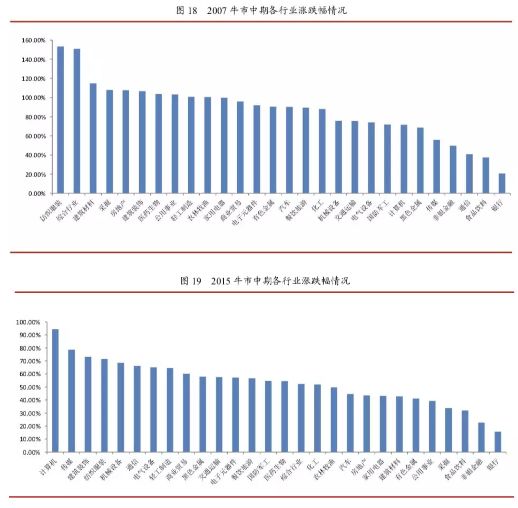

牛市中期,纺织服装、建筑装饰、轻工制造等行业涨幅靠前。如图 18 和图 19 所示, 两次牛市中期涨幅均位于前三分之一的行业有纺织服装、建筑装饰和轻工制造。其可能 原因在于,牛市中期市场风格切换,投资者的注意力逐步转移至中小盘成长股集中的行 业。从涨幅靠后的行业来看,两次牛市中期涨幅靠后的行业均有银行、非银金融以及食 品饮料行业,反映出此时市场对于价值蓝筹大盘股关注度相对较低,也从侧面验证了我 们前面的观点。因而,我们认为可将中小盘成长股所在的行业如电子、轻工制造、计算 机、传媒以及通信等涨幅靠前,大盘价值蓝筹股所在行业如银行、非银金融以及食品饮 料等涨幅靠后,视为牛市已步入中期的标志之一。

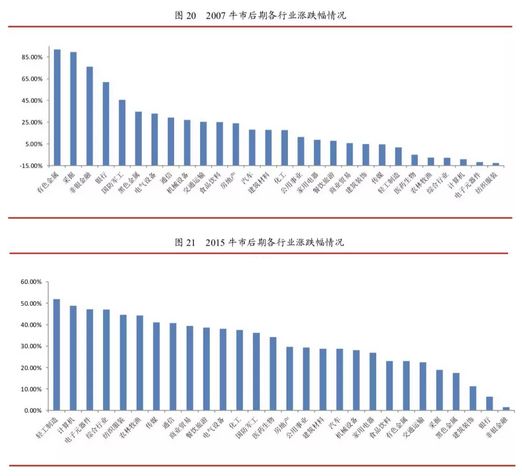

牛市后期,部分投资者避险情绪上升,逐渐选择回归到大盘蓝筹股集中的行业。如 图 20 和图 21 所示,到了牛市后期,随着股指的不断走高,市场持续暴涨,人们的避险 情绪开始增长,在给定的指数水平下,会觉得蓝筹股的业绩相对更靠谱,所以选择大盘 蓝筹股指所在的行业。因而,在牛市后期,银行、非银金融以及国防军工等防御性强的 行业涨幅靠前,这一特征在 2007 牛市中表现的最为突出。

对比牛市不同时期的行业特征,我们发现银行、非银金融、房地产、食品饮料、国 防军工、计算机、通信以及电子元器件等行业,可能是表征市场风格很好的风向标。其 中,银行、非银金融、房地产、食品饮料以及国防军工等行业代表的大盘蓝筹风格多在 牛市前期表现突出,并能领涨市场;而计算机、通信以及电子元器件等行业代表的中小 盘成长风格则在牛市中期表现较好;牛市后期,投资者避险情绪上升,逐渐回归到非银 金融、银行、国防军工、食品饮料以及家用电器等防御性强的行业中。因而,我们可根 据上述这些行业在不同时期的涨跌幅情况,大致判断市场走势的情况。

综上所述,将牛市启动的标志做如下总结归纳:

大盘蓝筹股指上涨幅度大于中小盘成长股指。牛市前期,市场风险偏好相对较低, 投资者选股多以业绩稳定和防御性强的大盘蓝筹为主,对中小创个股配置相对较少。因 而,在牛市前期,上证 50、沪深 300 等大盘股指涨幅相对较大。而中证500、中小板指、 创业板指等中小盘成长股指则涨幅相对较小。

市场估值持续处于相对低位。牛市启动前和牛市前期,市场估值一般持续位于低位。

市场成交额和换手率短期内创出新高且在能一段时间内保持相对高位。如前所述, 牛市前期,市场成交额及换手率均有明显上升,创出阶段新高。在创出阶段新高后,市 场成交额和换手率还可在相对高位持续运行一段时间,表明已有部分场外资金进入市场 交易,市场交易活跃度提升明显。

融资融券余额快速持续增加。融资融券余额快速持续增加,改善了股市中的流动性, 表明投资者风险偏好持续提升,助推股指上行。在牛市前期,融资融券余额在短期内持 续快速增加,融资融券余额显著高于震荡市期间。

新发行基金数额增加明显。牛市前期,新发行基金数额短期内显著增加至新高位,而新发行基金数额的增加,使得市场内资金增加,流动性改善,有利于股指上行。

投资者数量增加明显。投资者数量增加,表明更多的场外投资者参与到市场之中, 投资者参与意愿增强,市场增量资金持续增加,推动市场交易活跃,助推股指上行。

证券市场交易结算资金余额短期内快速上涨至相对高点且能够持续一段时间。牛市 前期,随着更多投资者进入市场参与交易,证券市场交易结算资金短期内快速上行至阶 段新高且在相对高点能够持续运行一段时间。

银证转账净额波动加剧。