文|李蓓

上海半夏投资创始人

本文由李蓓2018年5月16日,在LME年会论坛上的演讲整理而来。

感谢交易所的邀请,很荣幸有机会跟大家交流对金属的一些个人看法。主办方给我的题目是:从宏观的角度来看金属,包括有色和黑色的需求。

作为商品中的一个大类,金属的需求主要看中国,其它所有国家合起来才跟中国需求基本相当。而今年我认为海外的需求总体会比较平淡,所以不多讨论。而中国的宏观,我理解最近2年最大的主题就是去杠杆,所以,我今天的题目是:中国去杠杆环境下的金属需求。

在讨论未来一段时间金属需求之前,我们先来回顾一下

2017

年到目前为止金属需求的特征。

首先看金属价格指数,

2017

年以来总体上涨,但波动很大,波动大于趋势。

为什么会这样?

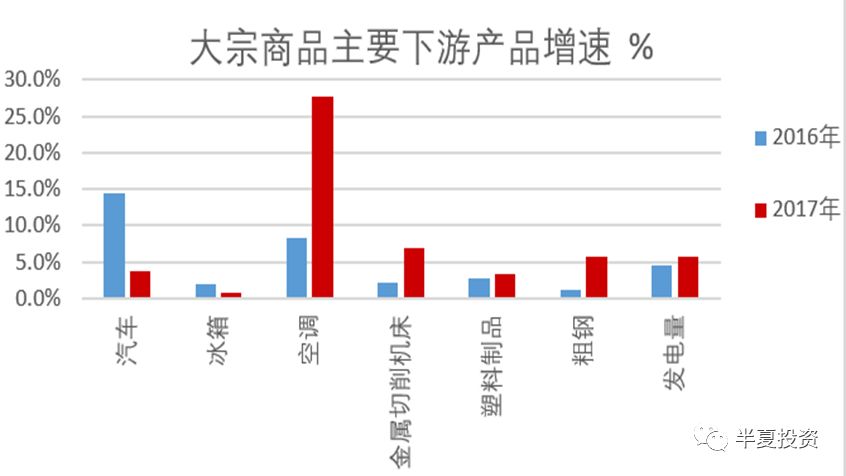

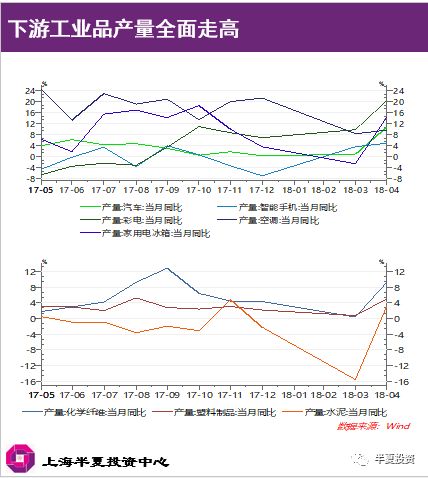

首先看金属下游主要工业品的产量增速。

可以发现

2017

年总体优于

2016

年,也就是

2017

年金属需求总体是好的。

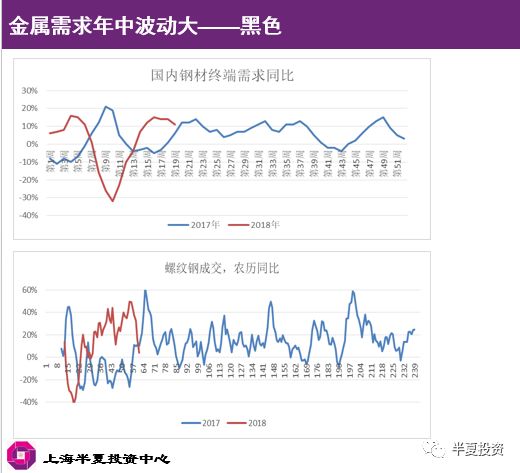

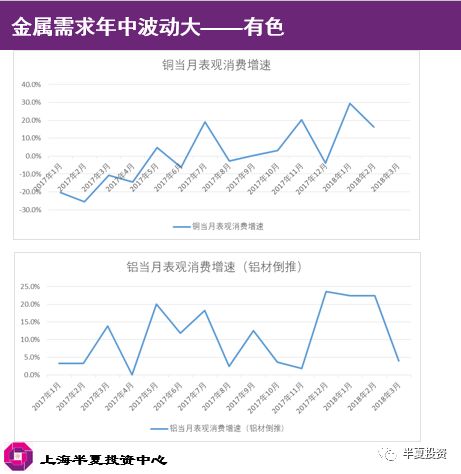

然后我们看需求随着时间的变化。

我们列出了钢材,螺纹钢,铜,铝这几种主要金属的表观需求。

可以发现有一个共同的特点,年中波动很大,需求同比增速的波动区间高达

20%

。

2017

年

4

月,

2017

年

10

月,

2018

年

2-3

月,是

3

个低谷区;而

2017

年

6-9

月,

2017

年

11

月,已经最近的

2018

年

4-5

月,是相对高点。

这里提出两个问题:

1,为什么

2017

年中国去杠杆背景下金属需求向好?

2,为什么金属需求年中波动巨大,需求波动的驱动因子是什么?

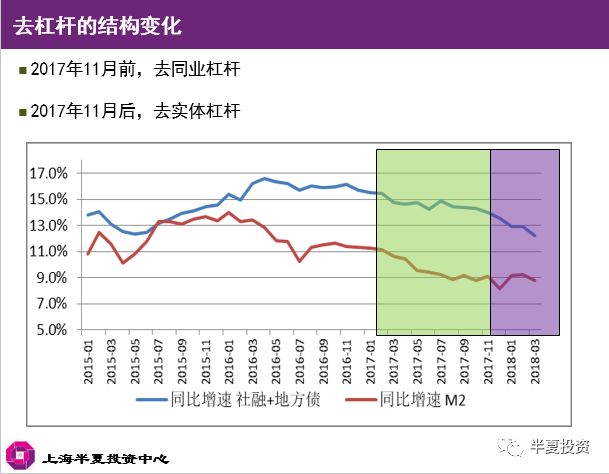

为什么

2017

年中国去杠杆背景下金属需求向好?

2016

年以来,中国提出了去杠杆,但是

2017

年和

2018

年,去杠杆的内容是不一样的。经过过去

10

年的发展,中国的金融体系发展为了

2

个体量相当的部分,一个部分是同业业务和投资类业务,一个部分是传统的信贷业务。

2017

年去的主要是同业杠杆,就是所谓的金融体系空转套利自我循环的部分,所以同业存款明显下降,

M2

明显下降,但对实体经济的信用支持并没有明显下降,体现在广义信贷增速(社会融资总量+地方债)维持在14%左右的水平。所以商品的需求维持了比较好的增速。

但2018年情况就发生了变化,同业业务不再继续大幅下滑,相对平稳,货币增速因此相对平稳。而去杠杆的重点变成去地方政府的杠杆,约束地方政府的债务增速。这将会直接影响基建投资,影响商品需求。

为什么金属需求年中波动巨大,需求波动的驱动因子是什么?

1,

金融政策波动

2017

年

4

月,我们的信贷政策出现了转向,从之前的收缩转为扩张,直到当年

10

月。所以

2017

年

5

月为分界,金属需求和走势呈现

V

性反转。

这里衍生出一个问题,按照传统的宏观经济运行规律,从货币信贷到实体需求,一般是有一个传导过程,好几个月的时滞的。为什么中国现在几乎今年只有1-2个月,几乎是同步的?

当投资的变化由私人部门驱动,从货币信贷到实体需求,的确服从滞后几个月的规律。但

如果融资和投资由政府主导的基建驱动,那就会反应非常快。

信贷投放到私人部门(制造业和地产),类似于食补。需要消化吸收一段时间,然后人逐渐有力量,然后人就可以进行各种活动。

信贷投放到基建体系,相当于直接打鸡血。项目早就立项,摊子早就铺开,施工方材料供应商配送商早就准备好。资金到位,一切立马运转起来;资金一卡,一切立马停滞下来。

而

现在的中国,无论融资还是投资,都是基建绝对主导的。所以信贷到金属需求,反应非常快。

从融资的角度

基建使用了新增长期信贷的一半。由于另一半的长期贷款基本都是给了按揭,也就是说基建几乎使用绝大部分的中长期企业信贷。

拉长一点看,在过去的5年,制造业,无论重工业还是轻工业,信贷余额增量基本等于0。信贷的增量全给了地产(按揭为主)和基建。

从投资的角度

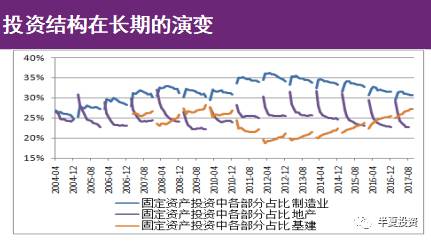

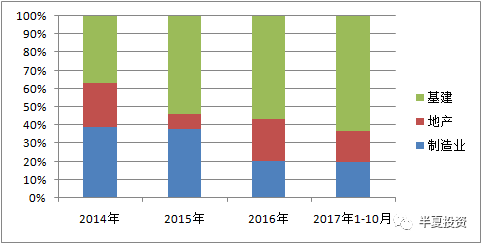

基建从2011年的占比不到20%,上升到接近30%;而制造业投资的占比,从超过35%,下降到只有30%。

如果看固定资产投资增量中的结构占比,基建的比例过去几年持续提升,2017年占比已经大于60%。

2,

财政支出的异动

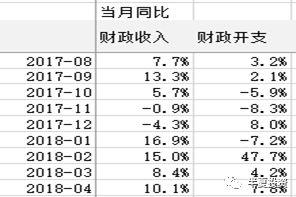

2018年的财政赤字预算是2.6%,比去年的3%下降。如果财政收入维持10%的高增速,我测算那么全年财政支出增速6%左右。

今年2月前的几个月,财政支出增速持续为负,2月突然转为同比大幅上升接近50%。

2-4月3个月平均来看,同比增长15%。跟全年计划的水平比,似乎有点太快了,这是为什么呢?

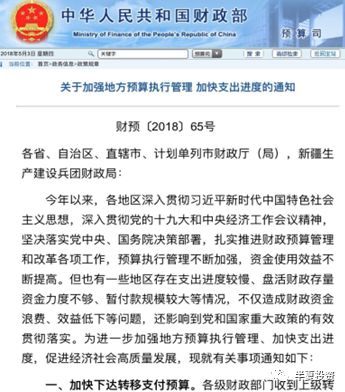

5月初我们找到了答案,为了扩内需,财政部提出加快支出的进度。

3,

环保政策冲击

2017

年

9-10

月,中央环保若干小组在全国巡视,大量工厂和工地被关停,当时需求同比降到了

0

附近。

这种事情,几年前是不可想象的。但经过集中的反腐败运动,中央政府的执行能力比过去几年大幅提高,中央各种巡视小组对经济活动带来的影响,大幅增强。

而之后的

11

月,由于之前生产和施工进度被耽误,需要集中赶工,金属需求又突然好得不正常。

综合以上,我们总结了

近年中国金属需求波动的三大特征:

基建占比高,需求转向快

中国政府体系的行为和语言艺术,“言行不一”。行为先调整,官方表态在后

中央政府执行力大幅提升,事件干扰和需求脉冲多

在这样比较混乱的环境,交易金属是比较不容易的。对于不能密切跟踪国内政策和需求的外国投资人尤其这样。

Why should you do in this market

?

Give money to local sophisticated traders, let them make money for you

![]()

现在来展望

2018

年的金属需求

从全年的角度,我认为

2018

年金属需求是要下降的,最主要的驱动是基建投资会下滑。因为基建已经占到固定资产投资增量的60%,基建明显下滑,就意味着总投资明显下滑,金属需求总体下滑。

具体来看,基建的三步曲:

1,批项目

2,财政支出做资本金

3,银行信贷,PPP,地方债等各类融资

项目下滑

自去年包头地铁被叫停以来,发改委提高了修地铁的门槛,10多个城市的地铁项目被叫停。

从分行业来看,铁路计划投资下滑,公路和水利计划投资持平,电网计划投资基本持平。

财政预算赤字下降

从3%到2.6%

融资下滑

1,财政部发文限制地方政府不规范举债

2,资管新规限制影子银行给地方政府和地产提供融资(非标)

现在来讨论一个问题:

过去

2

个月金属需求其实非常好,为什么?能不能持续?

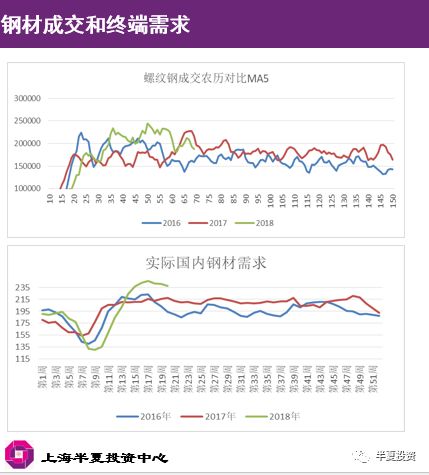

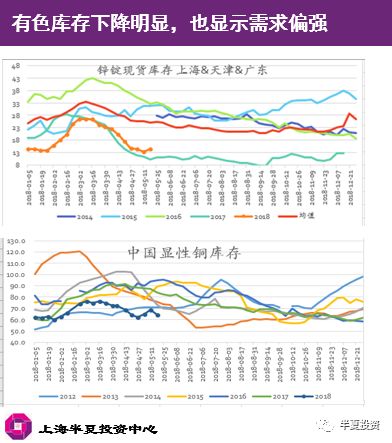

过去2个月的金属需求,有很多证据

比如终端工业品产量显著回升

比如钢材成交和表观需求异常好

比如有色的现货升贴水改善,铜和锌的库存阶段性明显下降。

支撑过去2个月高需求的,

我认为有

3

个方面的原因:

2

月财政支出异动上升

50%

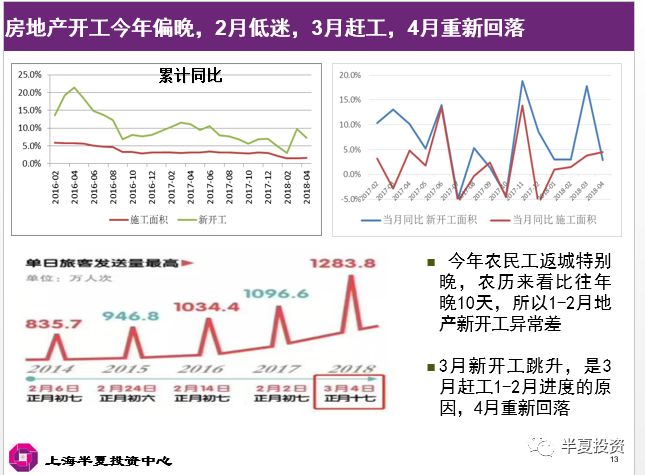

3

月地产新开工大幅上升

工业消费品的渠道补库存

财政上面讨论过了,

因为全年财政预算赤字率从

3%

下降到

2.6%

,即便财政收入维持

10%

的高水平,后面几个月的支出增速也只有

5%

,所以高财政支出不可持续。

3

月地产新开工大幅上升

2

月新开工特别差,因为今年农民工返程很晚。以农历来看,比往年晚了

10

天,而今年过年又比较晚,所以

2

月新开工特别差。正因为如此,

3

月出现了赶进度为目的的集中赶工。但这个事情并不能持续,现在已经结束了,4月的地产新开工单月同比已经回落到5%以下。

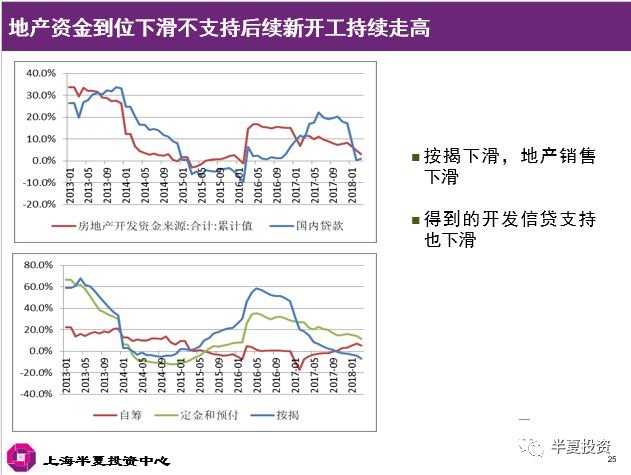

从大趋势来看,地产投资资金来源持续下降,新开工是不会持续上升。

补库存

典型的比如汽车,在

2

月出现了明显的渠道去库存,

3-4

月补库存。而无论渠道库存还是厂商库存都回到了历史高位,继续补库存的空间有限。

总结来看,以上三个因素都属于脉冲性的需求因素,都是不能持续的。

所以,

4-5月的金属需求反弹,属于脉冲性反弹,不能持续。脉冲结束后,金属需求将重新向下,金属价格也将重新回落。

观众提问:货币政策报告提出稳杠杆,政治局会议提出扩内需。是否会出现政策转向,金属需求重新上升?

稳杠杆的含义,是宏观总负债(广义信贷增速)与名义

GDP

增速基本一致。

最新广义信贷(社融+地方债)增速

12%

,还需要继续下降到9

%左右

,与当前的

M2

增速基本一致,才算稳杠杆,否则还是加杠杆。

这里有一个之前讨论过的去杠杆的结构差异,

去年是货币下降信贷稳,今年是货币稳信贷下降。

货币下降快,是债券压力大。信贷下降快,是实体需求和商品压力大。

前面讨论过,目前中国需求高度融资驱动,基建驱动。扩内需要求投资和融资都需要要跟上,但现在有若干问题,很可能跟不上。

1,对地方政府的财政规范没有改变,地方政府投资受限。

2,资管新规如此出台,影子银行向地方政府和地产提供融资(非标)受限

3,表内信贷,也不是想放就能随便开。首先受制于资本增速,然后受制于各种约束指标,比如风险指标,行业限制等。以前之所以要做非标,很大程度就是因为在表内不合规,放不出去。所以,不是说表外做不了放到表内就可以的。

(完)

历史文章:

2018年资产配置系列

李蓓:大宗商品 2018年将是 熊市

李蓓:A股市场2018年也会是熊市

李蓓:全球股市见顶 —从美国长债利率为何上涨说起

李蓓:债券市场2018年会是牛市,但现在还是左侧

李蓓:为什么小银行真的没救?再论银行体系中的流动性黑洞

政府真的不打算救小银行了!银行股又是为什么涨?

小蓓读经系列

孙子兵法 的 交易哲学(一)