并购汪,添信并购,源自添信资本

近日,亚星化学公告称,微蚁金服将通过现金3.3亿元认购公司发行的定增,并与第一大股东中安系合伙企业,签署附条件一致行动协议。

方案实施完成后,微蚁金服成为亚星化学控股股东,控制27.67%股权。

实控人变更为潍坊市国资委。

值得注意的是,2015年之前,潍坊市国资委一直是亚星化学的实控人,在2015年把亚星化学卖给光耀东方后,仍保留了小部分亚星化学的股权。

这次潍坊国资委算是重新拿回亚星化学的控制权。

不过,亚星化学主业萎缩,盈利能力不佳。

2018年,核心产品氯化聚乙烯毛利率仅有0.03%,负债率高达96%,累计亏损11亿多,并不算传统意义上值得投资的标的。

虽然买家最终实控人仍然是潍坊国资委,但是间接主体变成了城投公司潍坊水务。

目前城投公司已经变成A股市场买“壳”的重要参与方之一,资本运作也愈加娴熟,也许能给亚星化学带来一些新的变化。

借助定增获得控制权,并不是近两年市场上控制权买方的首选策略。

一方面定增有市价发行、融资规模受限、锁定期长等缺点;

另一方面采用定增获得控制权,还需要上市公司股东大会通过。

相比股权转让,定增方案不利于原股东退出,如果这些股东持反对意见,定增方案难以推进,收购计划就会因此搁浅。

当然在一些情形下,比如上市公司控股股东股份限售或者减持受限等,定增就很有优势。

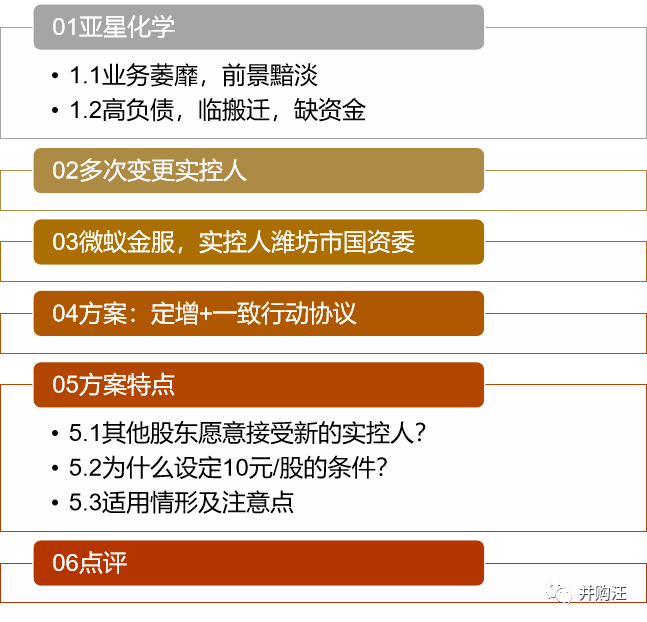

通过亚星化学这个案例,添信并购团队将和大家一起看一下:

(2)交易双方选择“定增+一致行动协议”方案是出于怎样的考虑?

(3)在实际应用过程中,这样的方案设计还有哪些应用场景?

会遇到什么问题?

亚星化学

亚星化学,2001年登陆上交所。

主要业务是氯化聚乙烯(即 CPE)、烧碱、ADC 发泡剂、水合肼的生产及销售,伴随产生液氯、氢气和盐酸、次氯酸钠等副产品,是国内CPE龙头企业,财报显示当前市场份额约占全行业的近30%。

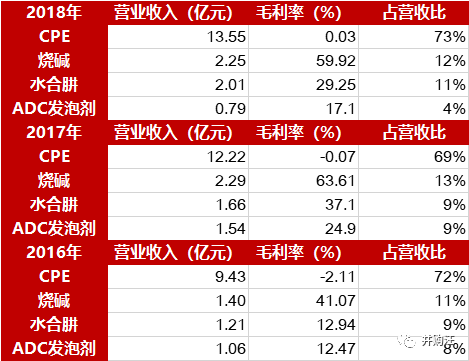

从营收上来看,CPE是亚星化学的核心业务,占全部营收的70%以上,但是毛利率极低,前几年甚至为负,拖累整体业绩。

烧碱业务是亚星化学利润的主要来源,2018年占营收12%,毛利率近60%,毛利润1.35亿元;

水合肼是亚星化学第二大利润来源,2018年占营收11%,毛利率29%,毛利润0.59亿元。

CPE行业总体产能过剩,价格战仍在持续,而且同行业其他厂家仍有新装置投产,新一轮竞争必将加剧;

烧碱和水合肼行业,由于受到国家环保治理的影响,下游市场整顿力度加大。

目前,亚星化学的CPE和烧碱都是满负荷生产,产能利用率达100%,水合肼产能利用率为37%,但是受行业影响,需求萎靡,扩产可能性较小。

从整体业务来看,亚星化学盈利能力提升空间不大。

从财务数据来看。

从2009年起,亚星化学就开始出现亏损情况,2011-2015年持续亏损,2016年刚扭亏为盈,还是因为出售子公司亚星湖石,以及收到政府补贴款1亿元所致。

2016、2017、2018年亚星化学营业收入分别为14.57亿元、19.50亿元,20.10亿元,2017年、2018年增速分别为34%、3%;

归母净利润分别为0.27亿元、0.27亿元、0.03元,2017年、2018年增速分别为0%、-88%。

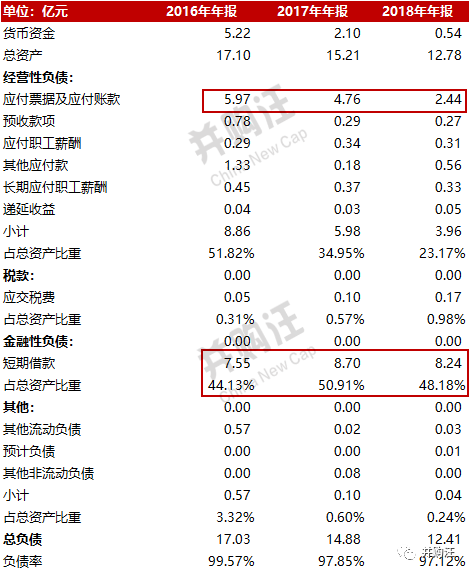

根据瑞华会计师事务所出具的带有强调事项的无保留意见审计报告“2018 年 12 月 31 日,本公司合并财务报表营运资金-7.63亿元,累计亏损人民币11.83亿元,欠银行借款 8.24亿元。

”

因为累计亏损金额过大,以及庞大的有息负债,近100%的资产负债率,亚星化学已经连续7年收到会计师给出的,带有强调事项的无保留意见审计报告了。

虽然亚星化学作为化工企业,其显著特点就是属于重资产行业,需要投入大量运营资金。

但是常年近100%的资产负债率也高得超乎寻常。

应付票据及应付账款、短期借款,是影响最大的两个项目。

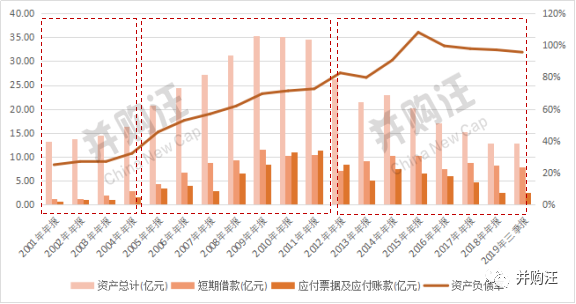

我们选取了亚星化学上市以后的总资产、应付票据及应付账款、短期借款、资产负债率四个数据进行对比,如下图:

从图表数据来看,亚星化学的资产负债率曲线变化可以分为三个阶段:

2001-2004年,资产负债率在30%左右,较为平稳;

2004-2011年,资产负债率逐年攀升,从30%上涨到70%;

2012-2019年,资产负债率进一步上升,在2015年达到最高超过100%,2016年后维持在98%左右。

我们比较关注第三阶段,因为从2012年起,

亚星化学短期借款波动不大,应付票据及应付账款逐年减少,但是总资产却逐年减少。

2012年,受到老厂搬迁的影响,固定资产和存货减少约5亿,另外核销部分应收账款,计提大额减值准备;

到了15年以后,控制权几经倒手,管理层换了n轮,总资产从巅峰时的35亿萎缩到13亿。

一是,根据当地政府要求,公司需要在 2019 年 10 月 31 日前完成寒亭生产厂区关停工作。

这次搬迁将直接影响到亚星化学的生产和盈利。

因为是生产厂区的整体搬迁,亚星化学的主营业务收入/利润构成的主要产品,都在该区域内完成生产。

从2012年老厂搬迁的影响来看,这次搬迁后,资产很大可能将进一步减少。

但是,根据亚星化学的公告“有关本次搬迁关停的具体方式、补偿、选址、人员安置等问题尚未落实,与厂区搬迁关停相关的政策文件以及配套措施亦尚未明确。

”这就表明钱没到位,未来停产时长不确定。

二是,公司拟在政府规定的化工园区内启动重建或新建项目工作,先期拟推动建设 5 万吨/年 CPE 装置项目,总投资金额约3.5亿元。

现在一方面是厂区搬迁影响到产品的生产、将会对公司的资产、盈利造成负面影响;

另一方面新项目建设需要资金,但是亚星化学债台高筑,政府补偿款又没收到,资金压力非常大。

多次变更实控人

在2015年7月之前,亚星化学的实控人一直是潍坊市国资委,但是自从2015年起,亚星化学的控制权,就处于非常不稳定的状态,5年间换了4个实控人。

2015 年 7 月亚星集团将 4,000 万股通过协议转让方式转让给北京光耀东方商业管理有限公司,转让完成后,光耀东方持有公司 12.67%的股份,公司控股股东由亚星集团变更为光耀东方,实际控制人变为李贵斌。

2015年,潍坊国资委转让控制权给光耀东方的李贵斌,并没有转让全部股份,持股比例由17.5%降至4.83%。

也许剩余部分股份,也是期待新的实控人能够通过通过并购重组等方式提升市值,享有收益。

新股东也确实在获得控制权之后,着手准备上市公司能重组事项,将其关联公司新湖阳光 100%股权注入上市公司,总资产达到22亿元,规模接近当时的亚星化学。

如果这次收购完成,亚星化学可以进入服装批发市场,实现业务的多元化发展。

不过标的公司问题重重,中小股东在股东大会上投了反对票。

2016年4月,亚星化学宣布终止重组。

2016 年 5 月 24 日,长城汇理及其旗下合伙企业与基金通过二级市场增持,持股比例达到 13.60%,成为公司第一大股东。

公司控股股东由光耀东方变更为长城汇理,实际控制人由李贵斌变更为宋晓明。

长城汇理成为控股股东后,继续通过二级市场增持,增加持股比例至 23.60%。

长城汇理控股亚星化学后,并没有搞并购重组,一年后就将部分股票高价套现,卖给成泰控股。

2017 年 11 月 ,长城汇理旗下四家合伙企业的全体合伙人,将合伙企业100%财产份额转让给成泰控股及文斌先生。

成泰控股、文斌先生将分别成为四家合伙企业的普通合伙人和有限合伙人,从而间接获得亚星化学13.20%股权。

此后,成泰控股通过二级市场增持0.36%,持股比例达13.56%。

转让价款共计 8.33亿元,对应亚星100%估值63亿元。

如此高溢价收购,为成泰控股埋下了隐患,2019年时由于无力偿还负债,成泰控股不得不将手中几乎全部股份“赔”给了债权人。

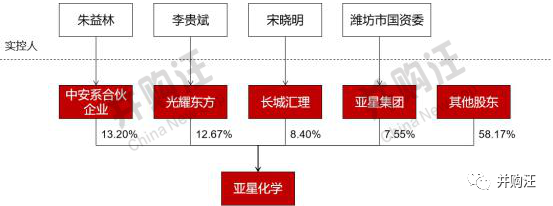

目前,亚星化学前四大股东潍坊裕耀(中安系合伙企业)、光耀东方、长城汇理、亚星集团分别持股13.20%、12.67%、8.40%和7.55%。

股权结构较为分散,不存在控股股东、实际控制人。

潍坊裕耀接棒成为第一大股东,可能也没有更好地办法扭转乾坤,只能给亚星股份引入一个强有力的领导者。

所以这次潍坊市国资委出手,既是能够给亚星化学提供资金,还能帮助亚星化学稳定控制权,集中力量去经营发展。

微蚁金服,实控人潍坊市国资委

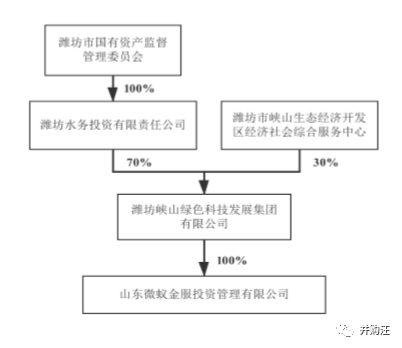

本次收购方微蚁金服,控股股东为潍坊峡山绿色科技发展集团有限公司(以下简称“峡山绿科”), 微蚁金服的实际控制人为潍坊市国资委。

微蚁金服成立于 2016 年 12月 30 日,目前暂未开展实质性业务。

峡山绿科作为地方政府的“产业+金融”发展平台,为峡山区内重点企业提供金融业务支持服务。

旗下多家子公司主营业务包括:

投资业务、项目建设、融资租赁、交通安全系统检测服务等。

峡山绿科的控股股东潍坊水务,是一家城投公司,旗下多家子公司主营业务包括:

水利水电工程承包、水产品销售、水利发电、旅游投资开发等。

有一种可能是,买方收购完成后,引导上市公司收购其他类型资产,形成双主业发展的格局。

具体操作上,可以参考佛山公控入主智慧松德后的资本运作。

方案:

定增+一致行动协议

微蚁金服现金认购亚星化学定增的全部股票,认购数量不超过 63,118,800 股(含 63,118,800 股),持股比例拟达到 16.67%。

定增完成后,现在的第一大股东中安系合伙企业持有公司41,653,962 股股份,持股比例为 11.00%。

根据微蚁金服和中安系合伙企业签署的《一致行动协议》,双方合计控制上市公司股权比例为 27.67%。

两者意见不一致时,以微蚁金服为主。

非公开发行 A 股股票数量不超过 63,118,800 股,募集资金总额不超过3.3亿元。

如果,非公开发行股份价格超过10 元/股,则微蚁金服有权单方面放弃认购。

定增完成后,微蚁金服将成为上市公司的控股股东,潍坊市国资委将成为公司实际控制人。

方案特点

在这次亚星化学控制权转移的过程中,各方的利益诉求是方案成型的推动因素。

与协议转让方式不同,如果是定增入股,那么需要上市公司股东大会通过才行,其他股东为什么愿意接受新的股东加入呢?

另外,与附条件的一致行动协议里,为什么设定了“定增发行价不得超过10元/股”的前提条件?

亚星化学的股权比较分散,除了四个持股比例较高的股东以外,剩余小股东持股比例在58%。

除了第一大股东中安系合伙企业,其余三个大股东持股比例接近,且都曾经是亚星化学的控股股东/实控人。

不难想象,这几个股东在亚星化学的控制权归属问题上,恐怕很难达成统一意见。

这一点,从亚星化学无实控人的状态也可以看出来。

引入国资这一比较强势的大股东,才能打破目前僵持的状态,让股东们未来在决策上能保持比较好的一致性。

另外一面是,长城汇理、光耀东方等股东会愿意接受新股东加入,也许是无奈之举。

以亚星化学现在状况,这些买壳方寻求退出的过程可能并不顺利。

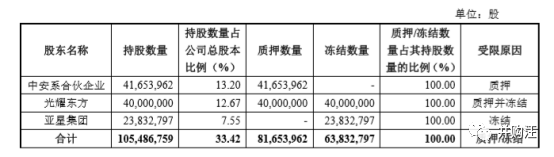

截至2019年10月19日,上市公司大股东持有公司股数及质押和冻结情况如下:

前几大股东质押/冻结数量占其持股比例高达100%。

如果上市公司股价下行,这些股东就有平仓的风险。

如何“保住”亚星化学的上市地位,是大股东们目前面临的最重要问题。

当能够解决这个问题的资方出现,大股东们当然愿意接纳。

截至2019年10月24日,亚星化学的股价是5.27元/股,远远低于潍坊国资委设定的定增认购条件10元/股。

潍坊国资委卖掉亚星化学时,亚星化学的100%股权估值为29.68亿元,假设这次重新买回来,一卖一买之间没有“亏”,那么达到盈亏平衡点的定增发行价是多少呢?

我们可以估算一下:

微蚁金服认购的股票数量=本次发行认购金额/每股发行价格

微蚁金服认购的股票数量/发行后亚星化学总股本=本次发行认购金额/卖出估值

设微蚁金服认购的股票数量为X亿股,发行价格Y元/股,

X/(X+3.16亿股)=3.3亿元/29.68亿元

按照假设,如果定增发行价不高于8.35元/股,差不多达到盈亏平衡。

考虑资金成本,假设4.5%的利率,那么对应的发行价差不多就是不高于10元/股。

当然,这只是定价的一种可能的参考思路。

在实际操作过程中,买方如何评估上市公司的价值,如何控制风险,还需要包含多方面的考虑因素。

刚才我们对方案涉及的两个关键点的分析,是基于对亚星股份本身的考虑。

接下来,我们总结扩展一下,“定增+一致行动协议”还有哪些应用的场景?

定增方案与股权转让方案最本质的区别就在于,定增是资金流入上市公司,股权转让则是资金流向上市公司股东。

尤其,当上市公司处于快速发展期或者临时周转困难,需要资金支持时,原控股股东可以引入更有实力的控制人,此时建议新实控人向上市公司注资,同时与新实控人签署一致行动协议,让出控制权,既可以保留原有股份,又能享受上市公司后续股价上涨的红利。