今年以来,不论是方大炭素、赣锋锂业,还是不断冲上600元高价的贵州茅台,A股中的牛股不断涌现,同时也不断有机构从中渔利,而几乎每一只牛股都堪称是一台“造富机”。

在剔除2016年12月之后上市的新股后,细数今年以来涨幅前50的个股,涨幅都在87%以上,其中有33只涨幅超过100%。而这些个股中,绝大多数都具备一个特征——业绩良好。

业绩正在成为股价的试金石,也是机构投资者们发掘牛股的最大秘诀。

“今年我抓住的最大牛股就是方大炭素了,在这只个股上进行了一些波段操作,买入方大炭素的产品今年净值都有相当大的涨幅。”广州一私募人士表示,方大炭素之所以能取得这么高的涨幅,一方面是多方资金博弈,但更关键的还是其今年业绩有巨大改善。

但事实上,中国证券报(ID:xhszzb)记者根据东方财富choice数据统计,在剔除2016年12月之后上市的新股后,今年以来股价涨幅最高的50只个股中,号称“宇宙第一龙头个股”的方大炭素虽取得180%的涨幅,但也只能排到第三,鸿特精密和赣锋锂业则包揽了前两名,涨幅分别为超370%和超220%。

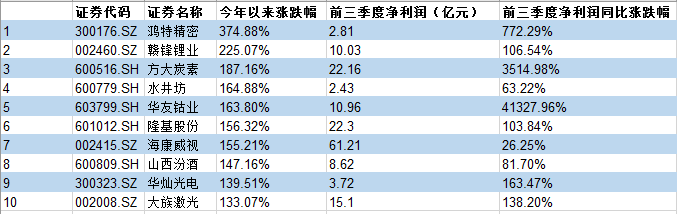

今年以来涨幅前10名的个股

数据来源:东方财富choice,截至11月6日,数据已剔除2016年12月后上市的新股

而这些今年以来创造了巨大涨幅的50只个股中,绝大部分均有较好的业绩支撑,仅有4只今年前三季度净利润出现了下滑。例如,涨幅排名第一的鸿特精密的前三季度净利润增长了772.29%,赣锋锂业增长了106.54%,方大炭素增长了3514.98%,其中方大炭素的净利润绝对值也十分可观,从6000多万元一路飙涨至超22亿元。

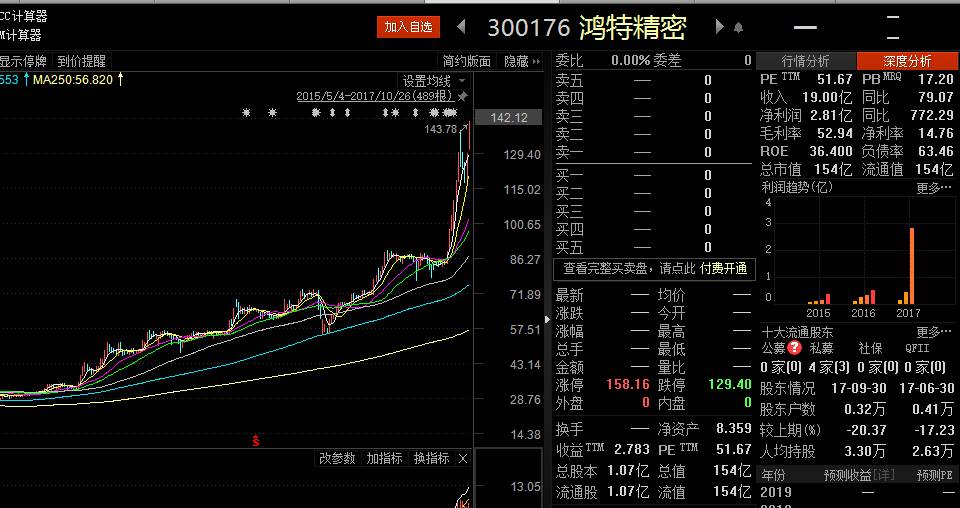

其中,鸿特精密的业绩增长的绝对值相对较小,今年前三季度净利润仅有2.8亿元,但其今年能获得大量资金的青睐,成为涨幅榜的第一名,或源于其所属的“特斯拉”概念,同时其在上涨超3倍之后的总市值也仅有154亿,估值也只有51倍,这也是不少资金看中它的原因。

除开上述个股,一些知名个股如贵州茅台今年涨幅达98%,名列涨幅榜第36位,前三季度净利润从133亿元涨到了213亿元;京东方A涨幅130%,名列涨幅榜第12位,前三季度净利润从1.58亿元涨到了67.94亿元;海康威视涨幅达155%,名列涨幅榜第7位,前三季度净利润从48亿元涨到了61亿元。

分析人士指出,

在今年市场风格出现巨大变化的情况下,“大而美”的个股受到资金的追捧,这些个股的业绩有保证、确定性强、估值较低,同时中小创个股则面临着估值高企、业绩下滑等诸多风险因素,导致绝大多数资金都转向了蓝筹股和白马股,而今年绝大多数牛股也是在这中间产生。

数据显示,在今年涨幅最高的50只个股中,有11只个股的总市值在1000亿元以上,有13只个股的总市值在500亿元到1000亿元之间,这二者的占比达到48%。

对于今年出现的大牛股,机构投资者是如何进行甄选的也成为市场关注的焦点。

“从选股逻辑角度出发,我们坚持自下而上、精选个股的选股方式,非常注重公司的基本面品质。简单来说,可以分为三点,即希望找到所谓“三好”公司。”某公募基金经理说。

在他看来,第一个“好”是指公司有一个好的管理层团队。第二个“好”是指公司在做一门好生意,比如白酒等行业就是好生意;但另一些行业可能涉及投入大、回款难等,就不算好赚钱的生意。新兴行业也是如此,有些公司可能故事讲得很好,但距离好生意还很遥远。第三个“好”指的是一个好的行业,希望公司身处一个好的行业当中,有比较好的成长空间。

该公募基金经理表示,从这三个角度筛选出公司的基本面以后,尽可能等待或者寻找到一个合理的估值水平,然后买入,以此来赚取公司价值回归或者业绩成长的利润。

而在私募机构星石投资看来,目前的业绩状况、流动性状况并不支持市场风格全面转向小盘股,未来市场风格仍将是“追求业绩+以大为美”,大盘股仍有不错的投资机会,部分业绩向好的小盘股也会有结构性机会。

在行业选择上,星石投资认为应该选择ROE-摊薄(整体法)较高的行业。既然市场的风格是追求业绩,那么就要去选择业绩向好的行业。

“衡量企业业绩的指标有许多,我们对衡量企业成长和盈利能力的20多个财务指标一个一个进行了分析,最后发现,ROE-摊薄(整体法)是指导投资的较好指标。同时对各行业的ROE进行了排序,表现最好的前五个行业分别是家用电器、食品饮料、银行、医药生物和汽车。”

星石投资表示,以2017年中报为例,中报公布后两个月,ROE较高的行业,股价涨幅一般也较高,能够获得较高的收益;而单纯净利润(采掘业净利润增长幅度达7000%,属于异常值,故将其剔除)较高的行业,股价的表现反而不理想,不能取得较高的收益。

某券商人士也表示,需要注意的是,有些公司净利润大幅上升的原因是低基数、非经常损益和外延并购等。“基于业绩的选股逻辑,其考量就不仅仅只是净利润这一项,更包括当下的确定性和未来的业绩预期。”

对于投资者而言,从前的牛股已是过去式,如何抓住未来的牛股才更重要。

目前,三季报已披露完毕,从市场表现来看,A股市场整体有望延续“指数缓步推涨、优质个股股价持续强势”的慢牛格局。展望未来,星石投资认为A股市场“追求业绩+以大为美”的投资风格仍将延续,大盘股仍有不错的投资机会,部分业绩向好的小盘股也会有结构性机会;在行业选择上,三季报ROE表现较好的行业,有望在未来获得较高的收益。

华泰证券则表示,目前市场风格仍然以价值投资为主,以茅台、格力、美的等为主的白马股三季报业绩再创新高,投资者对有业绩的公司会更加偏好。三季报公布后机构面临年底业绩压力,调仓时会更倾向于业绩超预期的个股。目前来看,风险偏好未大幅提升,中小板和创业板指数处于短期高位,三季报后个股分化加剧。建议关注业绩与估值合理匹配的个股,以及三季报业绩超预期个股。

➤号外!上市公司必看:上交所正启动上市公司现场检查

➤融资余额和沪综指竟是这种关系!那些融资客到底买了哪些股票,又甩卖了啥?

➤监管趋严 大股东“花样套现”最爱“协议转让+委托表决权”