一、56号文的精髓——增值税营业税化

二、私募基金之基金管理人、基金产品、投资人所涉及的税收情况

三、基金管理人、基金产品税收筹划

(一)基金管理人、基金产品注册税收优惠地选择

(二)产品组织形式的选择

(三)产品合同的调整

(四)投资架构设计

2017年6月30日,财政部、税务总局发布《关于资管产品增值税有关问题的通知》(财税〔2017〕56号),应读者的要求,笔者就56号文发布后资管产品的纳税分析及税收筹划在原《140号文下基金管理人、基金产品及投资人纳税分析及税收筹划》一文基础上进行更新,以期为读者提供业务操作的参考。值得注意的是,56号文确定的简易征收原则表面看似明确了增值税征缴的操作原则,但在实务中却直接导致了适用税率的一些不确定性,甚至催生了一些套利空间(如通过资管产品作金融商品转让适用3%的征收率),此点特提醒同业人士给予重点关注。

另外需特别说明的是,56号文明确了简易征收的操作原则,但有关纳税义务的规定仍旧以140号文的规定为依据,即“资管产品运营过程中发生的增值税应税行为,以资管产品管理人为增值税纳税人”。具体请参见本公众号“西政资本”2017年5月15日与5月26日发布之《泛资管产品(金融产品)纳税分析暨140号文实操解读(纯干货,最全面的操作指引)》、《140号文——资管产品涉税分析及管理人纳税实操要点(券商、银行、信托、期货、保险、私募等金融产品)》。

在实务方面,笔者近期经办的地产类融资项目中,大部分融资产品在操作层面均会要求将资管产品的增值税转嫁至融资方头上(也即增值税的税金由融资方承担),该类操作虽然在逻辑上有合情合理的成分,但在条款设置及财税处理上需特别注意合规的问题。

《关于资管产品增值税有关问题的通知》财税〔2017〕56号

各省、自治区、直辖市、计划单列市财政厅(局)、国家税务局、地方税务局,新疆生产建设兵团财务局:

现将资管产品增值税有关问题通知如下:

一、资管产品管理人(以下称管理人)运营资管产品过程中发生的增值税应税行为(以下称资管产品运营业务),暂适用简易计税方法,按照3%的征收率缴纳增值税。

资管产品管理人,包括银行、信托公司、公募基金管理公司及其子公司、证券公司及其子公司、期货公司及其子公司、私募基金管理人、保险资产管理公司、专业保险资产管理机构、养老保险公司。

资管产品,包括银行理财产品、资金信托(包括集合资金信托、单一资金信托)、财产权信托、公开募集证券投资基金、特定客户资产管理计划、集合资产管理计划、定向资产管理计划、私募投资基金、债权投资计划、股权投资计划、股债结合型投资计划、资产支持计划、组合类保险资产管理产品、养老保障管理产品。

财政部和税务总局规定的其他资管产品管理人及资管产品。

二、管理人接受投资者委托或信托对受托资产提供的管理服务以及管理人发生的除本通知第一条规定的其他增值税应税行为(以下称其他业务),按照现行规定缴纳增值税。

三、管理人应分别核算资管产品运营业务和其他业务的销售额和增值税应纳税额。未分别核算的,资管产品运营业务不得适用本通知第一条规定。

四、管理人可选择分别或汇总核算资管产品运营业务销售额和增值税应纳税额。

五、管理人应按照规定的纳税期限,汇总申报缴纳资管产品运营业务和其他业务增值税。

六、本通知自2018年1月1日起施行。

对资管产品在2018年1月1日前运营过程中发生的增值税应税行为,未缴纳增值税的,不再缴纳;已缴纳增值税的,已纳税额从资管产品管理人以后月份的增值税应纳税额中抵减。

财政部 税务总局

2017年6月30日

二、私募基金之基金管理人、基金产品、投资人所涉及的税收情况

相关依据:

《企业所得税法》第26条:“企业的下列收入为免税收入(二)符合条件的居民企业之间的股息、红利等权益性投资收益”。

《财政部国家税务总局关于合伙企业合伙人所得税问题的通知》(财税[2008]159号):“三、合伙企业生产经营所得和其他所得采取“先分后税”的原则。具体应纳税所得额的计算按照《关于个人独资企业和合伙企业投资者征收个人所得税的规定》(财税[2000]91号)及《财政部国家税务总局关于调整个体工商户个人独资企业和合伙企业个人所得税税前扣除标准有关问题的通知》(财税[2008]65号)的有关规定执行。前款所称生产经营所得和其他所得,包括合伙企业分配给所有合伙人的所得和企业当年留存的所得(利润)。 ”

(1)《财政部国家税务总局关于明确金融房地产开发教育辅助服务等增值税政策的通知》(财税[2016]140号):

“一、《销售服务、无形资产、不动产注释》(财税〔2016〕36号)第一条第(五)项第1点所称“保本收益、报酬、资金占用费、补偿金”,是指合同中明确承诺到期本金可全部收回的投资收益。金融商品持有期间(含到期)取得的非保本的上述收益,不属于利息或利息性质的收入,不征收增值税。

二、纳税人购入基金、信托、理财产品等各类资产管理产品持有至到期,不属于《销售服务、无形资产、不动产注释》(财税〔2016〕36号)第一条第(五)项第4点所称的金融商品转让。

(2)《财政部国家税务总局关于资管产品增值税政策有关问题的补充通知》(财税[2017]2号):“资管产品运营过程中发生的增值税应税行为,以资管产品管理人为增值税纳税人”。

(3)(财税〔2016〕36号)《销售服务、无形资产、不动产注释》第一条第(五)项第1点:“(五)金融服务。

金融服务,是指经营金融保险的业务活动。包括贷款服务、直接收费金融服务、保险服务和金融商品转让。

1.贷款服务。贷款,是指将资金贷与他人使用而取得利息收入的业务活动。各种占用、拆借资金取得的收入,包括金融商品持有期间(含到期)利息(保本收益、报酬、资金占用费、补偿金等)收入……按照贷款服务缴纳增值税。……以货币资金投资收取的固定利润或者保底利润,按照贷款服务缴纳增值税。”

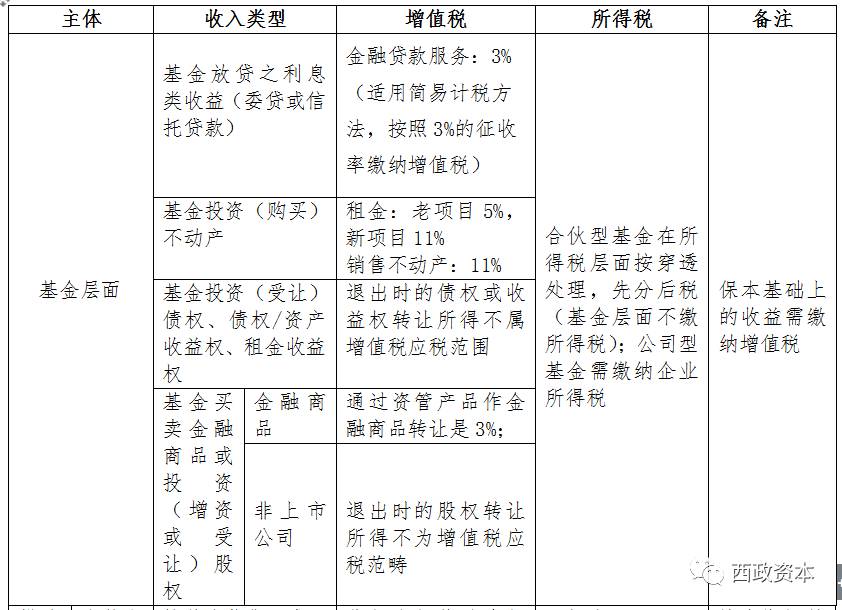

诚如上文所述,我们可以得出如下几个结论:

1.区分基金管理人、基金产品本身以及基金投资人在各种情形下所需缴纳的税费。

2.区分基金产品是否为保本产品,对于保本产品,投资人对收益按照金融贷款服务缴纳增值税。

3.在基金产品层面,区分收益来源与类型,其收益主要来源于股权投资收益、资产转让收益、资产收益权转让收益以及进行委贷或信托贷款所产生的利息等。在增值税层面上,在对保本与否作出判断后,区分是否为增值税应税行为以判断是否需要缴纳增值税。若为非保本产品,如股权投资行为本身不属于增值税的应税范畴,股权投资收益无需缴纳增值税;债权或债权/资产收益权转让非增值税的应税范畴,其产生的收益亦无需缴纳增值税。关于基金产品持有未到期前转让基金份额是否需缴纳增值税的问题(以合伙企业形态的私募基金份额转让为例),鉴于合伙企业的份额具有“股权”或“权益类投资”的属性,其转让登记也是发生在工商局,因此,合伙企业份额的转让应为投资份额转让的范畴,属于投资收益引起的所得税的应税范畴,因此笔者认为不应为增值税的应税范畴。

4.区分基金管理人、基金产品以及投资人的组织形态,若为合伙企业型,在所得税层面适用税收穿透原则,由其合伙人缴纳所得税。

对此,我们认为,为了实现税收筹划的目的,可以从如下几方面应对:

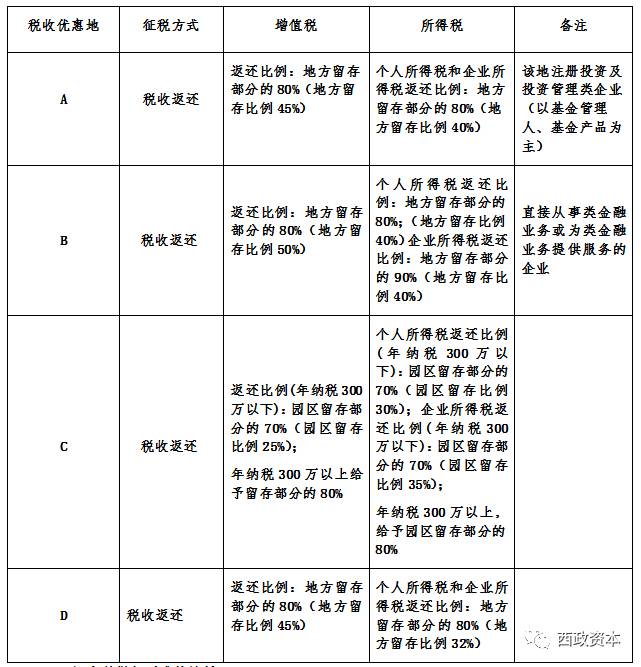

基于未雨绸缪的考量,可以选择将基金管理人及产品注册在税收优惠地,直接从税收征收层面享受税收优惠。以下提供一些税收优惠地政策供参考:

目前基金的组织形式有公司制、合伙制以及契约制三种。在产品设计时,我们建议优先选择设立合伙型或契约型基金:

1.就基金层面的税负而言,公司制基金的综合税负最高(所得税不穿透),合伙企业型基金以及契约型基金税负相同(增值税按140号文处理,所得税按穿透处理),但考虑到未来基金投资转让退出税费筹划等问题,在税收优惠地设立合伙企业型基金产品会更为灵活一些。

2.从工商登记角度而言,若发行成契约型基金产品,在对项目公司投资时,需通过基金管理人代持的方式进行工商登记,而部分地区的工商管理部门不接受由基金管理人作为代持人登记该契约型基金产品。

本公众号“西政资本”2017年5月26日推文《140号文——资管产品涉税分析及管理人纳税实操要点(券商、银行、信托、期货、保险、私募等金融产品)》已提及,为了应对140号文的相关规定,管理人可以从产品测算、定价调整等方面进行应对。就产品合同而言,需注意对涉税条款进行修订,调整税负转嫁问题,区分保本收益产品,并做条款设置;进一步明确产品收益是否含税,明确产品开票需求与时间等问题(具体内容可参见前文)。

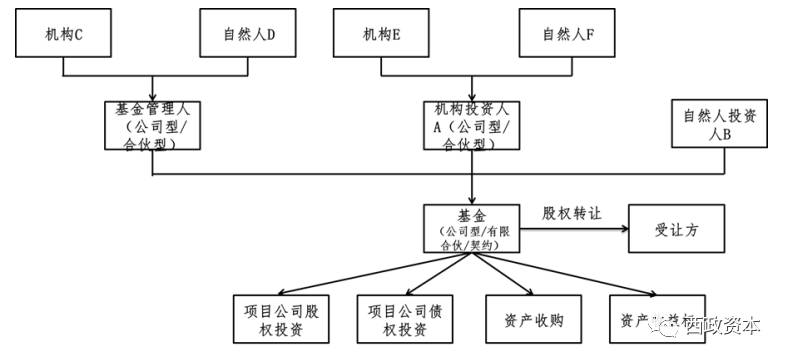

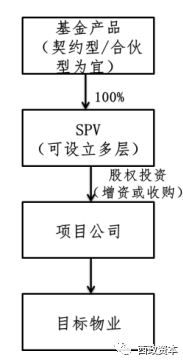

以地产并购基金为例,项目公司(假设股东为A、B)名下有房地产等不动产,设计地产并购基金产品直接用于收购A、B所持有的项目公司的股权。因项目公司名下有房地产项目,基金直接从项目公司退出时须按公允价值确定股权转让所得,由此将导致高额的退出税费。对此,地产类私募股权投资基金投资项目公司股权时,建议在基金产品与项目公司之间架设SPV(可根据项目需要架设多层,并将SPV注册在税收优惠地),即基金产品以股权形式投资于SPV,并由SPV收购项目公司原股东所持有的项目公司的股权或以增资形式进入项目公司,基金到期后如直接从SPV层面做股权退出,可一定程度上避开直接股权退出项目公司所涉及的以评估值(公允价值)确定股权转让所得引起的高额税负问题。具体投资架构如下图所示:

SPV注册地之税收优惠政策举例如下,供参考:

PS:非常欢迎同行加入我们的互动交流群,因群成员人数已超过自行加入的限制,请添加西政资本的微信号xizhengziben,由该公众号邀请您加入互动交流群。

联系人:刘宝琴

电话:0755-26652505

手机:13719298870(微信同号)

邮箱:[email protected]

转载请联系微信:xizhengziben

专业铸造极致

长按,识别二维码,加关注哟