从业绩的角度出发,在股市的投资体系里,我们梳理出两种投资模式:“价值投资”与“成长投资”。在

上一篇《

价投的目标何止是10倍!?

》中,本君和您聊了价值投资,

这一篇我们再重点聊聊成长投资。

成长型投资,一定要选择成长性行业、选择行业内增长最突出的公司。也就是,成长股的财务指标,最最重要的就是

净利润的增速高低

。

从A股的成长明星股来看,很少有净利润增速在30%以下的公司能够成为牛股,一般都是在

30%以上

,更好的公司能达到50%~100%,像中小板诞生后的突出代表

歌尔股份、大华股份

,都是连续几年50%以上的增长。

最好的成长股,基本上都是超预期的,甚至屡次超出市场的预期,比如它年度经营计划增长50%,结果实际增长70%-80%,甚至更高。

⑴ 比如1000亿级别的市场好过100亿级的市场,比如单价更高的抽烟油烟机市场,容量远大于单价低的吸尘器市场;

⑵ 竞争能够集中(有些分散性的行业,很容易看到天花板,比如餐饮,很难一家打天下),最终这个行业只允许1-3家胜出(营业收入的体量)。如抽油机的

老板电器

、方太电器,充分分享了油烟机这个巨大的厨电市场。

⑴ 这些公司看得是至少几个季度以上的净利润增速,而靓丽数据的来源,往往在它们上市之前的婴幼儿时期,就已经具备成长股的基因;

⑵ 从相对角度来说,成长性公司,要高度关注所在行业的好与坏,对公司的毛利率、净利率等指标,最好是优中选优;

⑶ 高毛利、高净利的公司,体现的是商业模式的好坏、体现是竞争的强与弱,最终到手的净利润数据更高。数字上,没有绝对的红线,也并不是说低毛利的公司,就不能是好的成长股,核心还是第一点,市场空间要够大、公司的行业地位要够突出/够特别。

⑴ 最重要的指标,业绩不断增长(至少是30%以上,最好能超过50%以上)、不断超出同行业公司(持续超出最好)、不断超出市场预期,且是具备一定壁垒的增长;

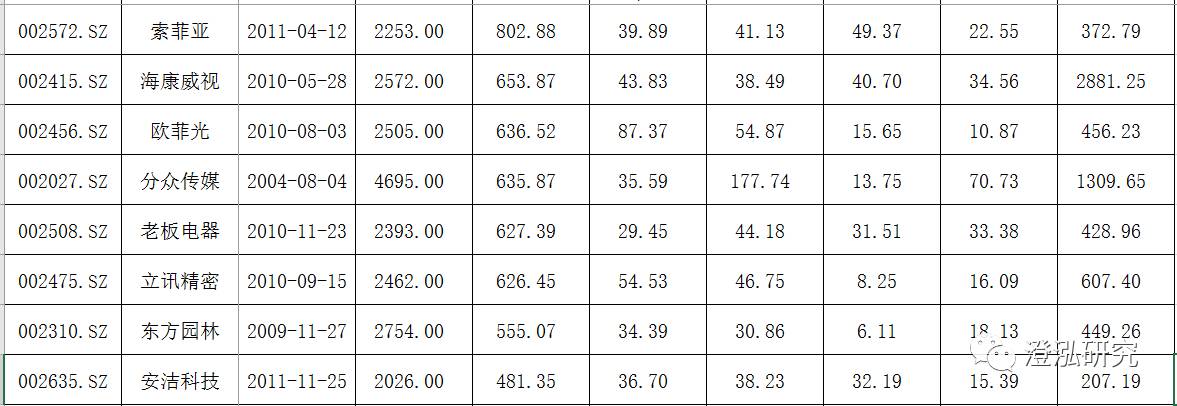

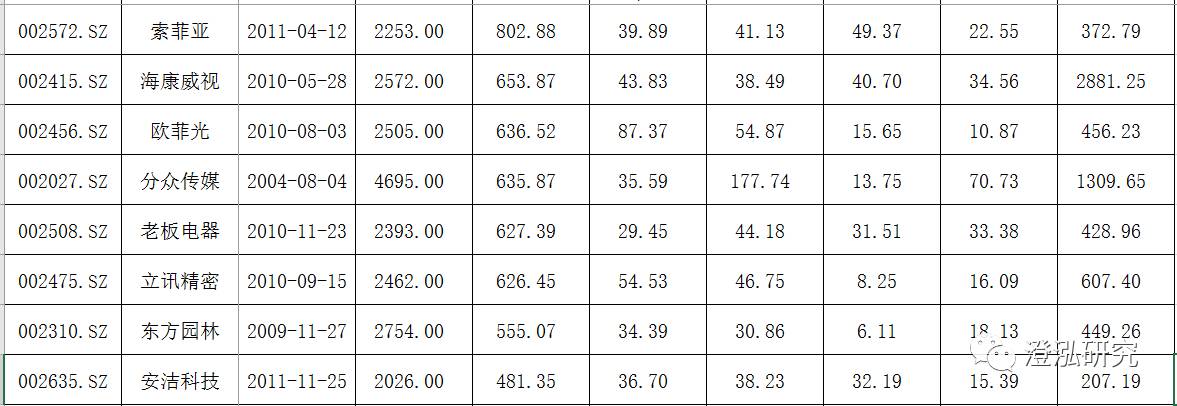

⑵ 成长型公司很难说具备价值股那样的护城河,能保持一定先发优势,就有胜出的更大概率,比如最早上市(能够获得融资的便利和品牌的宣传),例如:家具行业的索菲亚,业绩持续增长、已经成长为300亿市值以上的公司了,这两年行业内相继有

尚品宅配、欧派家居、好莱客

等10多家同行业家具公司才上市,这个行业的竞争也愈发白热化了,

索菲亚

相对从容。

⑴ 地域优先(江浙沪、珠三角、京津冀),管理层年轻、能折腾。成长型公司,他们的老板,往往是走在产业前端的创业者,整个核心团队也会折腾(如会做并购),能使公司的行业地位发生跳跃性变化;

⑵ 这个核心指标就是伴随业绩而来的市值的不断突破,比如从50亿市值干到100亿,后又从100亿跳到200亿,然后从200亿突破300亿。如LED行业的

利亚德

,近两年净利润增速超过100%,老板李军特有战略能力和想法,几次员工持股都能获利、绑定了员工和公司的利益。

⑴ 我们认为,估值并不是评价成长股的核心指标,高增长的业绩能消化差的估值,再低的估值如果失去成长、也难说有投资价值,顶级的成长股、从来不曾便宜到人人愿意下手;

⑵ 成长股业绩提速的拐点(比如由30%提速到50%、或由50%提速到100%以上),反而是我们最应该关心的信号。

对于成长股的投资,我们最应该关心的是,是否选到了增长最快的行业,是否找到了细分行业内竞争优势最突出、管理层最优秀,增速表现最好的公司,是否选择在它业绩增速的陡峭时段选择了最佳的介入时点。

当然,我们很难做到精准的介入和精准退出,因为竞争多变、业绩需要不断验证,有些公司一旦在50%以上增速以后,如无并购重组助力,很难继续跨越,而最好的心态是,努力去分享成长股的最肥时段,对待成长股的业绩加速拐点,我们非常欣喜,最终有所获利后,就可另觅新机会。

从工具论的角度来说,结合季报、中报、年报等做业绩筛选,然后分而置之,从当中择取成长股,是大家的常用传统方法,具体来看:

(1)按业绩的实质增速做排除后,然后自上而下看主题、看行业趋势、看市场情绪偏好、看个股拐点,然后优中选优,结合后测的估值情况,聚焦做成长股的波段,或者是多个主题板块之间的接力。

(2)目前的市况很折磨人,很多朋友会从行业关注上做扩充,在市值和成长的阶段配比上也会加强,凡有预期差的,大家关注了不少。成长股的界定其实很难,不少投资人会参照彼得·林奇的6分类(快速增长股、稳定增长股、困境反转股、隐蔽资产股、周期性股、缓慢增长股),来做相应选股策略。

步法1:

预期在先、兑现在后,也就是不见兔子就撒鹰。所以凡找高增长者,要有提前量,也就是先于市场发现;后市镜者,可以利用市场错杀或系统风险。

步法2:

"超预期"这个词大家常用,什么是超预期及超预期的标准,技术面的确认是一回事儿,基本面的增长看多远是另一回事儿。有时细节重要,有时趋势和情绪重要。预期差是个喜好问题,甲之蜜糖、乙之砒霜,讨论愈多、分歧愈大,好事能变坏事、坏事能变好事,所以不少增速看起来高的,其实股价已经死到临头;有些营收没体现净利、或净利增速绝对值很低的,反而有起飞的冲动。

步法3:

成长就是一种趋势:

(1)行业趋势(景气度和成长曲线)

(2)主题趋势(市场阶段性的情绪选美)

(3)业绩趋势(营收及净利的优秀表现,从低到高、从不增长到增长,困境反转型的拐点也包含在内)

(4)股价技术趋势:这里就涉及到介入时机问题,每只个股的股性和关注热度很不一样,背后映射的其实是行业和个股基本面的爆发问题,基本面研究一定是走在技术面之前的,这一点是毫无疑问的!

步法4:

自上而下的系统观很重要,散户很少做跨行业的个股组合,好的成长股投资者,其实是利用个股的多策略来实现的。简单的财报阅读和研报跟进,并不能解决盲视的问题,因为成长是动态的,有个验证过程,验证过程就必然有真有伪、上车和下车问题,个股的多策略体现的是功力:研究功力和持股功力。

步法5: