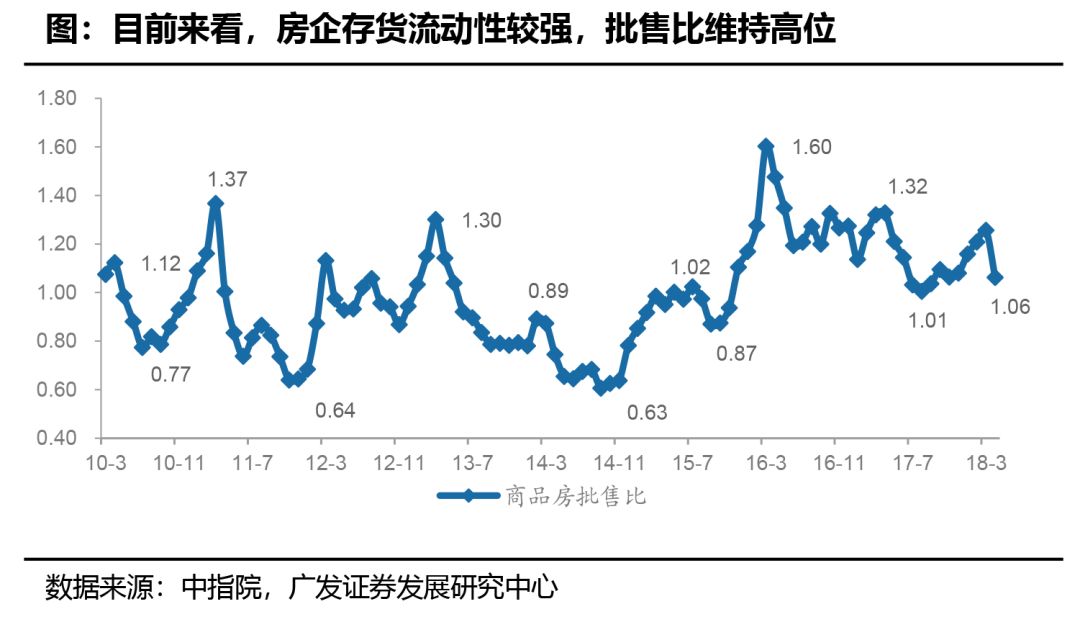

外部流动性收紧的去杠杆周期使得18年以来的信用违约事件频繁发生

,涉及多家上市公司,并且违约主体以民营企业为主。

房企由于债务融资体量较大并且信贷持续受限,引发了市场对于房企资金安全的担心

。

从目前来看,

大多数上市房企资金相对安全(除个别有息负债太高),融资收紧对房企的负面影响更多的体现在资金成本上行对利润的摊薄

。

房企的资金来源主要有分为两部分,一部分为经营性现金流,

也就是销售回款,占比大概50%左右

,另一部分为融资现金流,

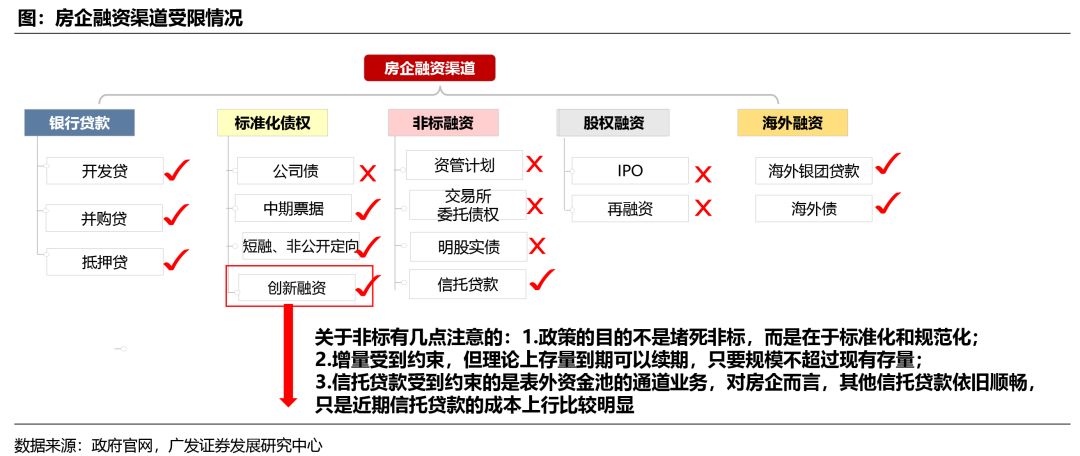

主要包括股权和债权融资,债权融资包括国内贷款(银行贷款+非银行贷款)、公司债、中期票据、资产证券化等标准化债权融资,以及收益权转让、信托贷款、委托贷款、交易所委托债权等非标融资。

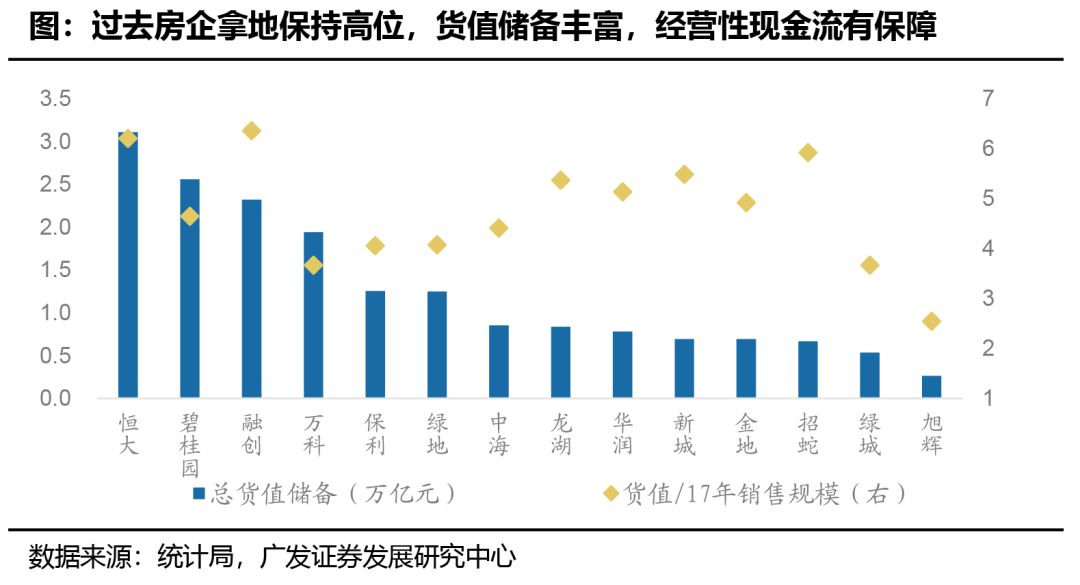

房企的经营性现金流主要来自存货的变现。

从房企的资产结构来看,流动性资产占比高达84%,其中以存货为主,占总资产的55%

,这一比例在申万所有板块中位列第一。

以存货为主的资产结构理论上为极端的信用事件提供了一个安全垫,当然,最后还得取决于存货变现的难易程度

。

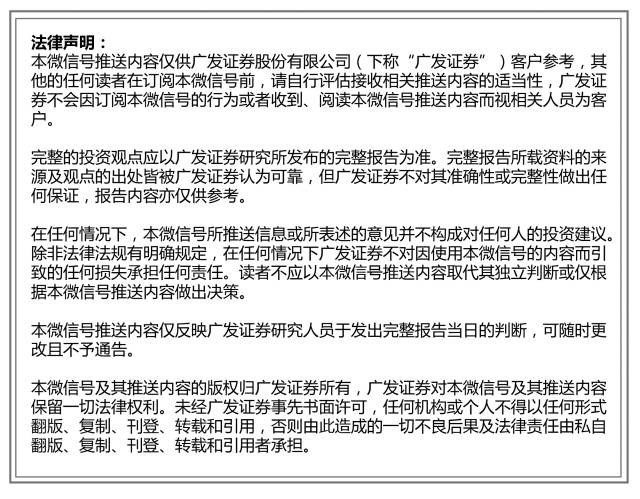

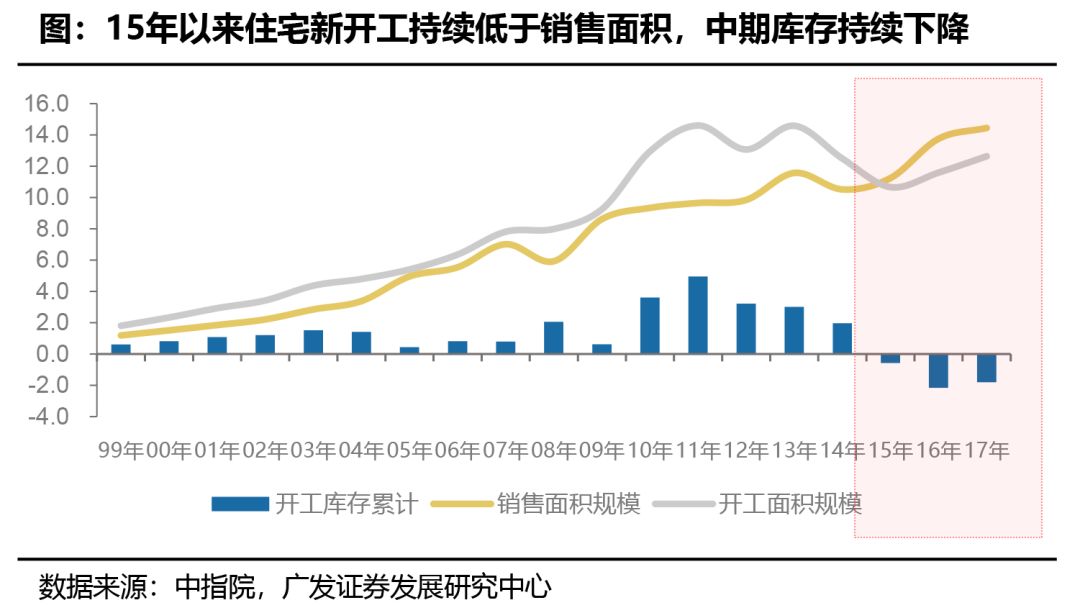

本轮小周期

低库存

(15年以来行业处于持续的库存消化阶段)

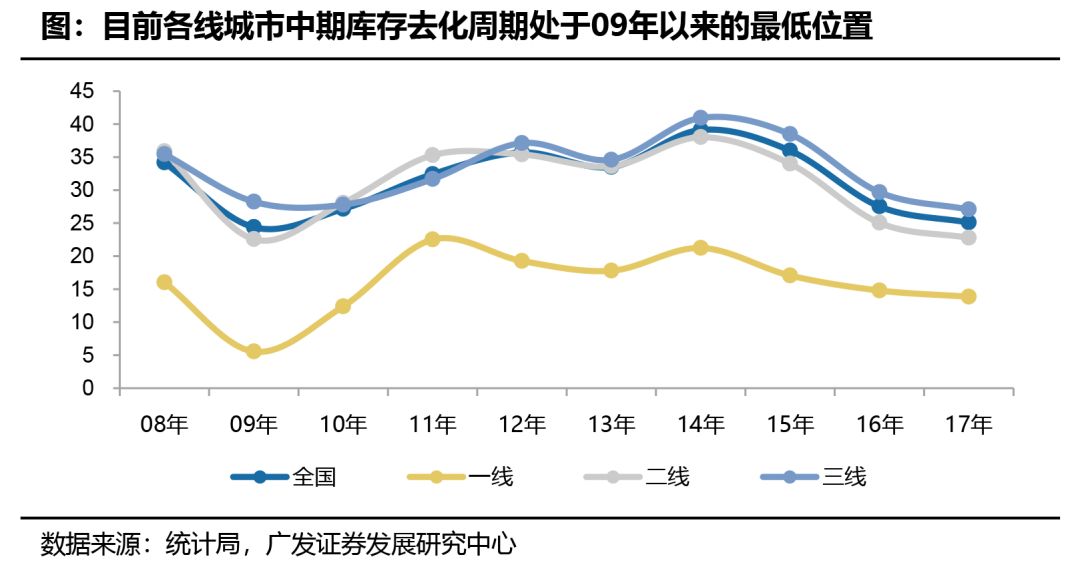

叠加限价凸显新房价值的背景下,房企的存货流动性较强

,房企只要愿意接受当前的限价指导(经过1年多的政策高压,房企已经逐步放弃价格博弈,推盘都比较积极),

推盘去化率都维持在相对高位,加上丰富的货值储备,

房企未来经营性现金流有保障

。

再来看房企融资

,

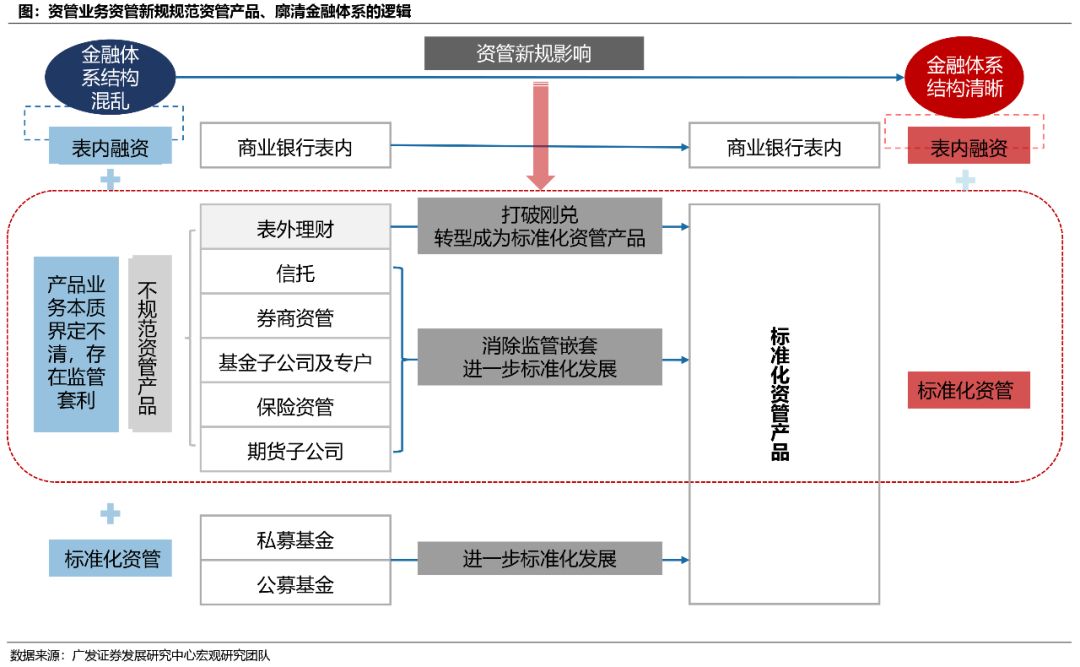

15年至16年四季度期间房企的融资环境处于历史上比较顺畅的阶段,

一方面,资本市场融资相对宽松,另一方面,表外资金池加场外杠杆(结构化设计)嵌套模式使得大量资金流向了地产行业(由于非标的隐蔽性、复杂性很难穿透去估算具体流向地产的规模有多少)。

16年四季度以来,房企融资渠道开始持续收紧,开发贷、再融资、公司债以及非标融资都先后收紧

,尤其是18年4月27日资管新规落地,表外理财借道非银通道(非标)流向地产行业受到彻底约束。

这里需要提一下的是,信托贷款受到约束的是表外资金池的通道业务,其他信托贷款依旧顺畅

。

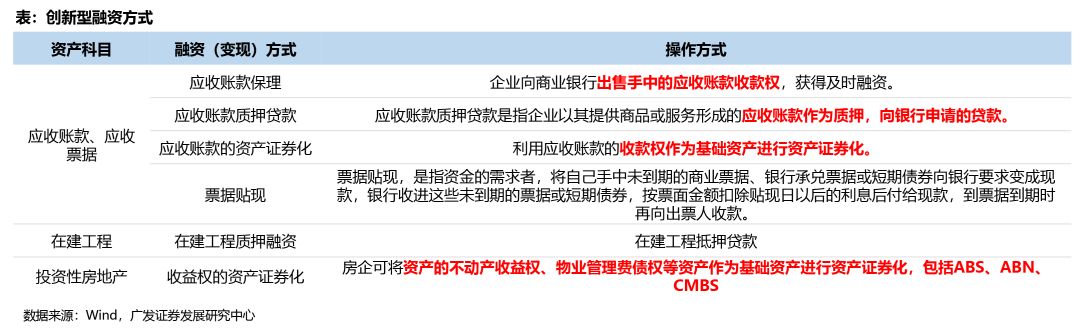

在非标受到政策约束的同时,创新融资一定程度上却受到政策引导和支持

。我们在前文已经指出房企资产结构中占比最大的存货主要通过变现产生经营性现金流,

房企资产结构中的其他资产也可以通过证券化实现变现

,包括应收账款、在建工程以及投资性房地产等,

尤其是长租公寓领域的融资受到政策大力鼓励

,不少龙头房企借道长租公寓来进行综合融资。我们认为尽管创新融资难以对冲非标收缩的影响,但确实有边际支撑。

从房企融资的具体数据来看,

16年下半年以来房企的融资规模持续收缩

,17年房企取得借款以及发行债券的融资规模同比下滑21%。

房企的融资结构也发生了变化,创新融资占比大幅提升

,按照资产证券化底层资产分类,购房尾款证券化占比较大。

杠杆方面,房企的净负债率17年有所提升

,不同房企看,龙头房企的财务杠杆更为稳健,17年15家龙头房企净负债率为73.6%。

短期偿债能力方面,板块货币资金可以覆盖短期有息负债

(17年板块短期有息负债占货币资金的比例为76%),尤其是龙头房企的覆盖倍数更高,具备较强的安全边际。

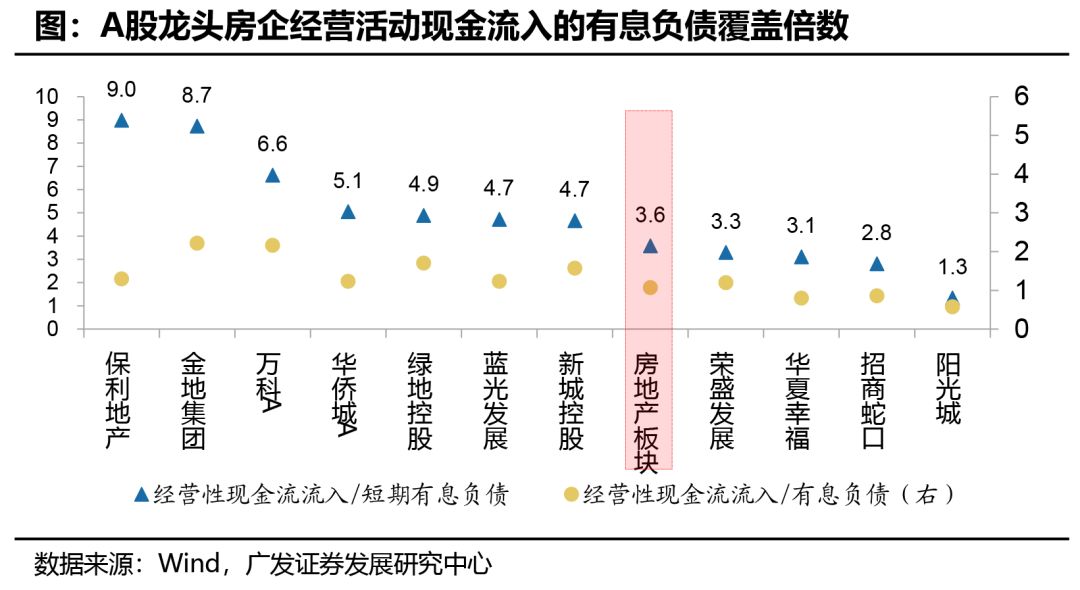

从更加谨慎的指标来看,

17年板块经营性现金流流入对有息负债的覆盖倍数在1.1倍,对短期有息负债的覆盖倍数在3.6倍

,其中部分龙头房企都在4倍以上,整体来看,

除个别有息负债太高的房企外,大多数上市房企资金链相对安全

。

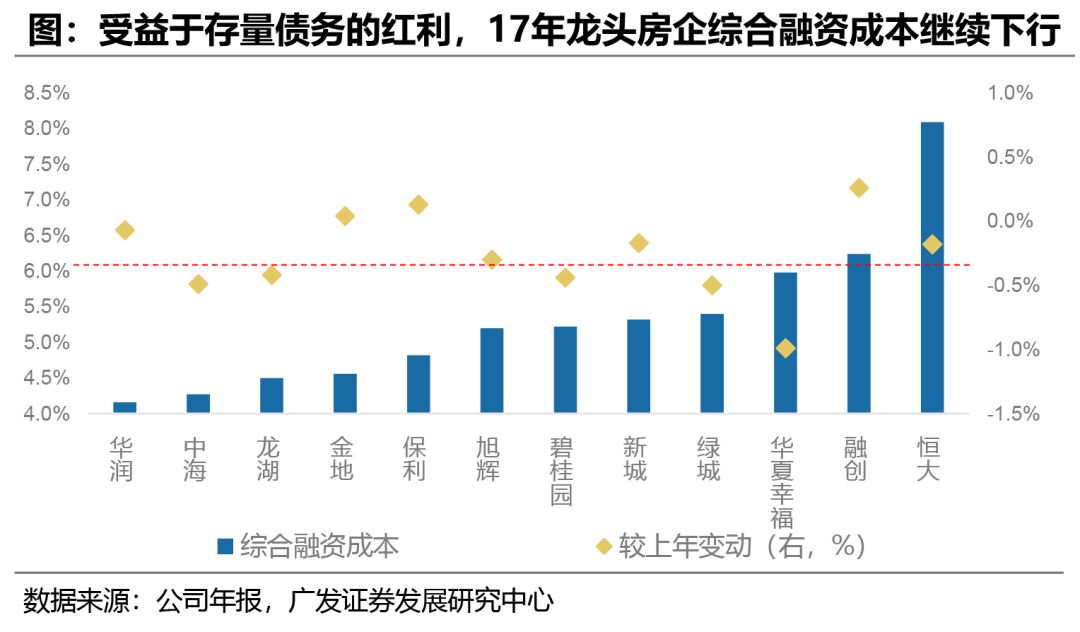

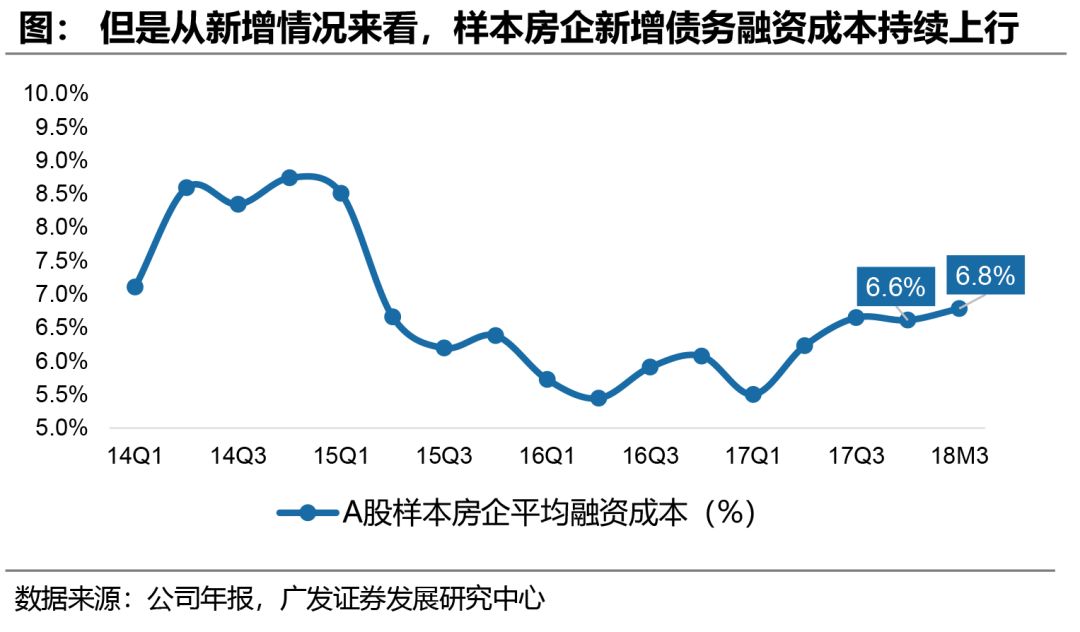

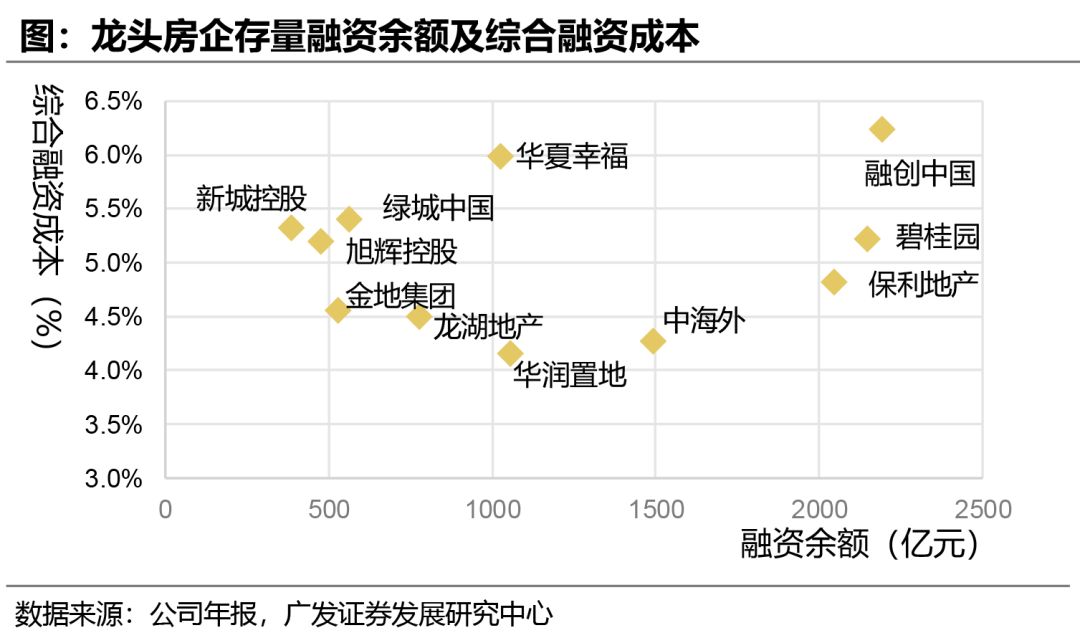

我们认为融资收紧对房企的负面影响在于成本上升对利润率的摊薄

。流动性收紧导致

17年房企

新增债务成本持续上升

,尤其是近期信托贷款成本上行明显。

我们

针对资金成本上行对房企利润率的影响做了一个简单测算

。房企的利息支出大部分都在资本化中体现,并且由于结算周期原因推迟了对利润表的负面影响,费用化部分则会对当期利润有影响。我们认为利息资本化只是推迟了影响,最终还是要反映到利润表中,

为了简化模型,不考虑结算周期因素,但考虑了增值税税盾的抵消作用

。

测算结果表明,样本龙头房企综合融资成本每上升50bp,净利润率水平平均下滑0.6个百分点,对利润的冲击有限。