【转债路演反馈】

近期我们密集走访了一些机构投资者,恰逢股市走强,我们与投资者对于转债也进行了较多的交流。在此做以记录,以飨投资者。

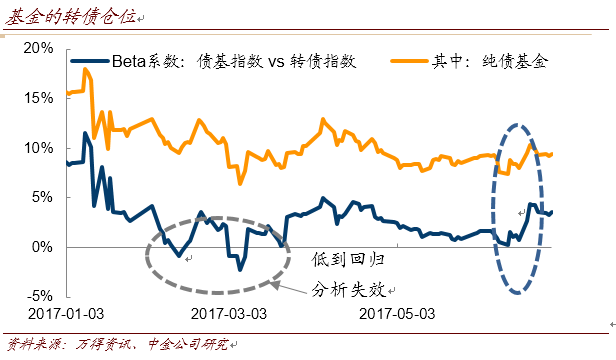

公募基金中,“踏空”者仍占多数,这也导致6月下旬转债估值的集中拉升。不少投资者直到6月上旬还保持着很低的转债仓位(从我们模拟的数据中也可以得到印证,见下图)。究其原因,首先债券投资者对于下半年经济的预期并不乐观,相比股票投资者而言更加谨慎,尤其是对地产、基建增速数据回落基本已经形成一致预期,因而对股市也并不抱太大期待。同时,债券投资者对于去年年末以来的资金冲击、金融监管等感触更深、更加敏感。此外,由于转债近两年市场规模不大,再加上去年“定制基金”等一度成为最为火热的业务(多数不能投资转债),因而一些基金投资者对转债投入资源较少,不少是从今年300亿元的银行转债发行才开始加大研究投入。

我们对公募基金的转债仓位进行了简单的模拟测算。可以看到,年初开始,公募债基的转债仓位开始明显下降。如果只看不能持有股票的纯债基金,其转债仓位一度低到了回归分析已经完全失效的地步。后来的三月基金转债仓位稍有回升,但随着股市走弱,基金的转债仓位继续探底,直到6月中旬。而在近期,在相对排名的压力之下,基金的转债仓位又有了明显的回升。基金的这一行为,在转债市场的估值上能找到很强的映射关系,很容易解释近期转债市场估值的走高。

但估值很快走高,不少投资者已经感到难于下手,新券自然受到一致地关注。随着6月中旬以来,股市阶段性走强,转债吸引了不少债市资金进入,尤其是有一定相对排名压力的公募债基(时间又刚好临近半年末,这一营销等方面较为重视的时点)。但转债的估值水平也被快速推高,甚至不少投资者还来没有来得及加仓。从根源上讲,虽然目前转债供给颇受期待,但至今总体存量却仍然较小、择券空间更小,转债仍是“小众市场”。当“小众市场”受到广泛关注时,主动增持加上申购压力导致的被动增持共同作用,自然驱动估值提升。我们在最近的周报以及季度策略报告中提示,供给对转债估值的边际影响减弱,股市预期重要性提升。事实上,转债稍大级别的上涨,多是正股、估值的“双轮驱动”。

估值走高抑制了投资者追涨的意愿(上周后半周转债估值已经出现回落),投资者的目光也更多转向新券的发行和上市。

保险投资者对股市更为乐观,但对转债仍有所保留,目前仍是转债市场的潜在需求群体。总体来讲,我们看到保险机构对于股市比基金等更为乐观。当然,除了所接触的信息略有不同以外,保险公司多投资于大盘蓝筹股,因而对股市的“印象”更好。但当前转债市场规模、流动性仍令保险资金抱有疑虑,同时保险资金相对排名压力相对小,因而不急于入场。也有的保险公司,转债是否可投资取决于正股是否“入池”(而非债券的信用资质),可选范围比基金投资者更小。因此,保险资金多数要么小范围投资转债,要么仅仅保持关注和跟踪。我们认为,保险是历史上很重要的一类投资群体,目前虽然参与度一般,但仍是庞大的潜在需求群体(且对股市的态度似乎更加积极)。未来随着供给提升(尤其是大中盘转债),保险也将逐步回归。

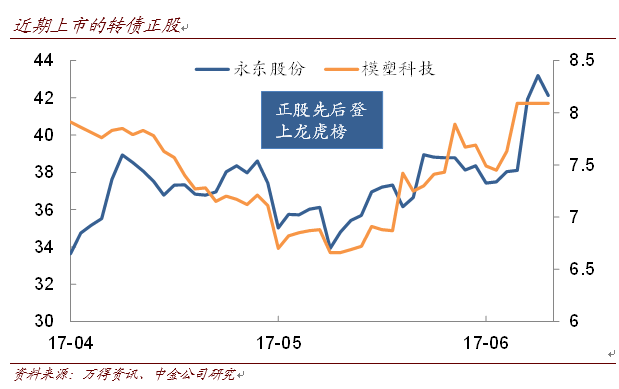

老市场又来了新选手。我们注意到,不仅是转债市场供给打开引起了更多投资者的关注,定增、大宗减持的相继受限,也使得不少原本主要参与一级市场的资金开始关注转债市场。但这类资金的投资习惯、视角也与传统的转债投资者存在诸多不同。具体说来,这类资金更多关注原股东配售环节,其次是转债促转股环节。尤其在原股东配售环节,这些资金与原股东之间存在诸多合作模式,如提供配售所用资金、帮助减持配售所得转债等方面。近期新上市转债正股屡有异动,令不少投资者感到意外,但我们预计未来这样的情况可能不会少。

此外,几个小问题值得注意:

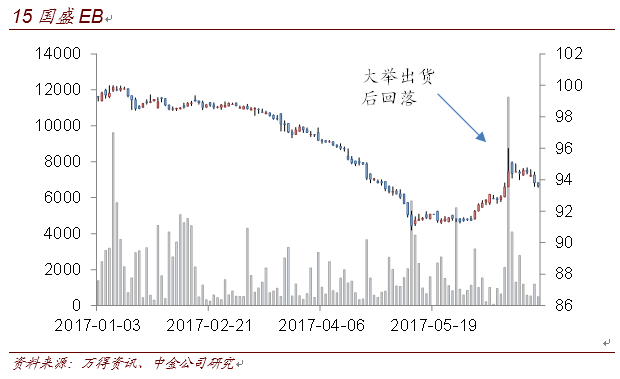

1、投资者对低价品种(尤其EB)期待值不高。其中,一部分投资者拿券时间较早,由于这类EB二季度表现不佳,近期实际迎来了解套的机会。另一部分是在股市上涨一段时间后,希望从转债上获得弹性,但对股性强的转债略有“恐高”,从而买入低价品种(虽然事后来看,跟涨效率也比较一般)。

无论如何,我们认为这类品种本质上是债底支撑+博弈股市波动。如今“博弈股市向上波动”已经兑现,但这类品种想更进一步,在40%甚至更高的溢价率下,无疑有着很高的难度(尤其是这些个券要么正股一路走低,要么发行人几无转股意愿),因而我们同样认为这类品种需要考虑兑现。此外,从流动性角度看,这类品种原本流动性不强,只是在股市活跃时换手率有所提高。但当股市稍有降温,其流动性将再度下滑,届时离场将更为困难。

也有一些投资者提及一些低价EB是否存在博弈回售的机会。但我们仍强调,投资者与EB发行人之间存在零和博弈,且天平多数时间偏向EB发行人,对这类机会不做太多期待。

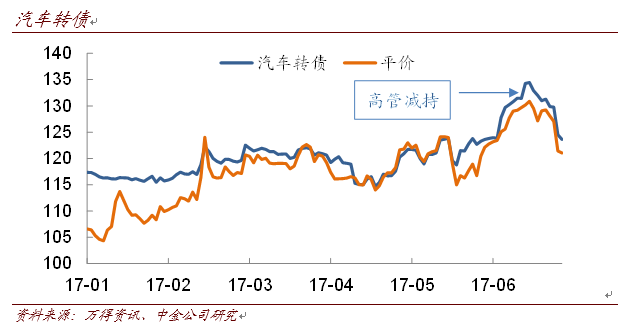

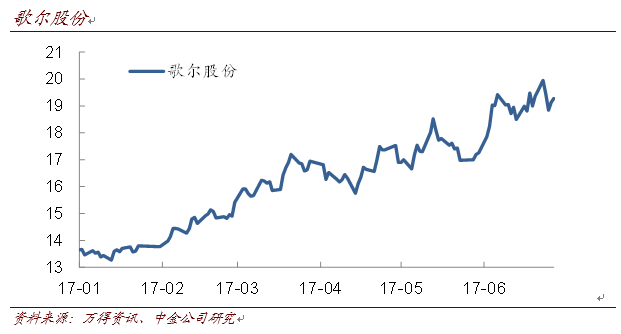

2、投资者对平价120元以上转债的“促转股”比较期待。显然,近期完成转股的歌尔、白云等给投资者留下了好的印象。但我们发现,也有投资者将“股价临近赎回触发价”与“促转股(后续股价强劲)”直接划上等号。实际情况显然要因券而异,股价趋势、基本面及公司促转股意愿和能力的配合至关重要。历史上成功促转股的案例,也多是在正股大势向好的情况下,发行人“好风凭借力”,提供助力,但非逆势而为。就连当前投资者普遍看好的歌尔,历史上也曾至少三次倒在“临门一脚”上。目前汽车转债、汽模转债正股股价都距离赎回触发价不远。其中,汽模促转股意愿比较明确,近期正股活跃、不乏题材,促转股难度相对小。汽车转债不确定性稍大,尤其是多位高管公告减持计划显示出其转股意愿上存在疑问,我们对这类品种一直持偏谨慎的态度,在与投资者的交流中,也更多地提示风险。

3、完成转股之后,不少投资者保留了正股。尤其是一级债基,目前参与股市的难度加大(IPO减速、定增及其减持受限),保留转股后的正股成为了常见的做法。实际上,历史上不少一级债基(甚至二级债基)也都采取这样的做法,只不过相比于更早的历史而言,债基在转债市场上占比高,其行为对转债(及正股)影响稍大。当然,保留正股与否还要取决于正股本身是否有吸引力。对于我们而言,启示在于,转债赎回触发虽形成抛压,但正股原本的趋势是更重要的因素,赎回本身难改股价趋势(正股预期强劲的正股,更可能被债基所保留)。

4、私募EB的关注度明显降低。基金公司原本涉足这类业务的背景,是此前理财委外大幅扩张,同时能满足要求的资产稀缺(彼时公募转债、EB估值还很贵)。如今矛盾大幅缓解,私募EB与公募转债的估值对比关系甚至逆转,再加上未来通过EB换股减持是否受限还是未知数,投资者对此显得意兴阑珊。当然,随着一些此前发行的私募EB进入换股期,也有一些投资者开始关注到换股、卖出是否受减持新规所限的问题。目前而言,我们了解到换股、卖出还没有受到限制(有投资者成功完成上述操作),但不排除未来有针对性的政策出台,更多疑问尚待权威解答。

【转债研判】

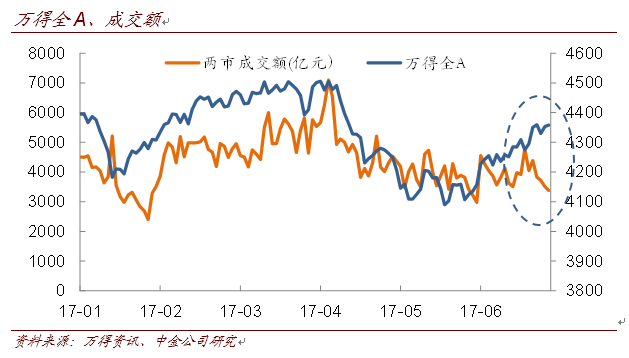

股市方面,上周延续震荡上行,但量价略有背离。上周股指涨幅仍达1%,同时,没有再出现“漂亮50”独自上涨的情况,中证500指数涨幅超过2%。我们此前分析过,这样的上涨更有利于市场情绪的回暖。不过,我们注意到,上周后半周以来,一些主要指数出现了量、价背离的其概况。全市场来看,上周五虽然股指收红,但成交额却缩至3400亿元之下,看中证500、上证50、沪深300等主要指数也能看到类似的背离。我们认为,量价背离的背后,显示市场依然没有离开存量博弈的状态。从新开户自然人的数据来看,虽然数据存在一周的滞后,但也明显能看到,近期股市连续的反弹,并没有吸引到太多的新增资金。同时,我们也看到,上周后半周开始,个股活跃度略有降低,单日涨停家数不超过30只。在6月中旬开始十分活跃的一线游资逐步熄火,这些资金虽多数志在短线,但至少意味着市场中最为敏感的一类资金开始感到机会减少。

综合上述这些情况来看,前期驱动行情的市场情绪略有降温(同时不少个股重新来到了半年线的位置),虽不意味着市场要重回颓势,但已渐渐显露出休整的需求。总体上,我们保持近期的判断,三季度不悲观,只是存量博弈、轮动特征难改,行情可能呈先稳后进的态势。板块上,白马分化、二线蓝筹补涨、国企改革仍是我们较为看好的方向,近期中报预披露逐渐发布,预计能贡献新的局部热点,其中显露业绩具备真成长能力的公司值得关注。

转债估值上周回调。投资者对此并不意外。背后的原因主要包括:1、前期转债估值快速拉升,不少转债表现强过正股,若股市情绪、表现未能跟进,甚至回落,转债估值也难保持;2、当然,可能更为直接的因素在于,转债投资者对近期市场供给形成了预期。就我们来看,近期正股情绪可能将进入“青黄不接”的阶段,此前的超跌反弹(“W”底)、政策利好(减持新规、IPO降速等)、A股入MSCI等逐步反映,量价背离已经出现。而转债供给迎来短期的小高峰,中期供给也不会少。总体上看,当前位置下,转债估值面临的不利因素稍多。其中,近期正股涨幅不大(或者转债对正股很不敏感)、转债依靠拉估值上涨的品种,可能出现较大的压力。

对于转债市场,我们5月中旬开始建议关注收集筹码的机会,但择券空间仍窄,不操之过急,关注正股中的结构性机会和新券上市。回顾起来,我们看好的格力、国贸、国资EB、新华EB及九州等均有着强劲的表现(多数基于对正股的看好),上市初期建议低吸的永东转债也在近期大涨,总体收效不错。往后看,近期规模较大的新券发行在即(如果仍以老办法发行,对资金面也有扰动),股市显示休整需求,暂不建议继续追涨,静待供给冲击后低吸、新券上市吸纳筹码的机会。前期上涨过快(尤其是进一步上涨触发剂不足或主要依靠转债估值拉升)的个券,则需要逐步把握兑现机会。

存量券方面,格力有望迎来大湾区的利好刺激(习主席出席了《框架协议》的签署仪式),但毕竟前期有所反映、存在兑现需求,若股价未能再形成突破,投资者需要部分兑现收益。此外,相对看好电气(新能源、国资改革)、国贸(估值合理,中报业绩)、三一(中报业绩、海外扩张,短期注意私募EB转股压力)、国资EB及江南(污水处理)等。皖新正股略有异动,周末发布公告称与英国德比郡莱普顿国际学校签订合作备忘录,近期预计将有所表现。但投资者对于这类股票只能浅尝辄止,同时设好止损与止盈。

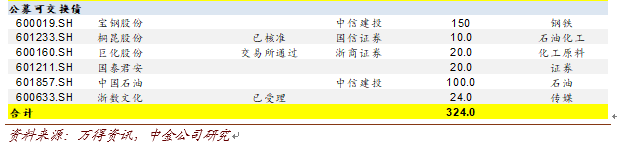

【转债/公募EB拟发行跟踪】

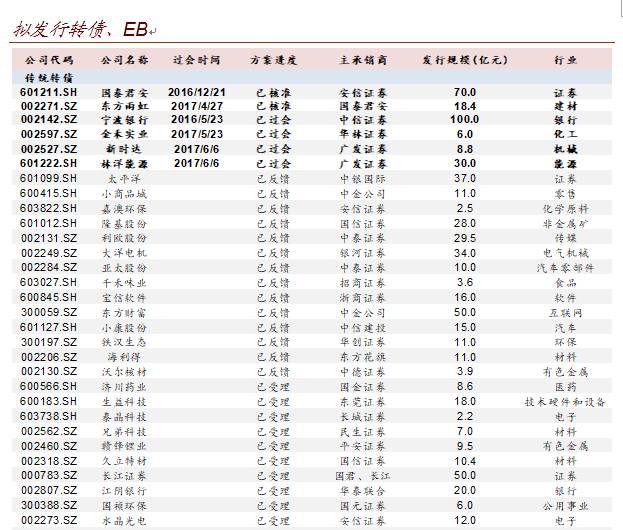

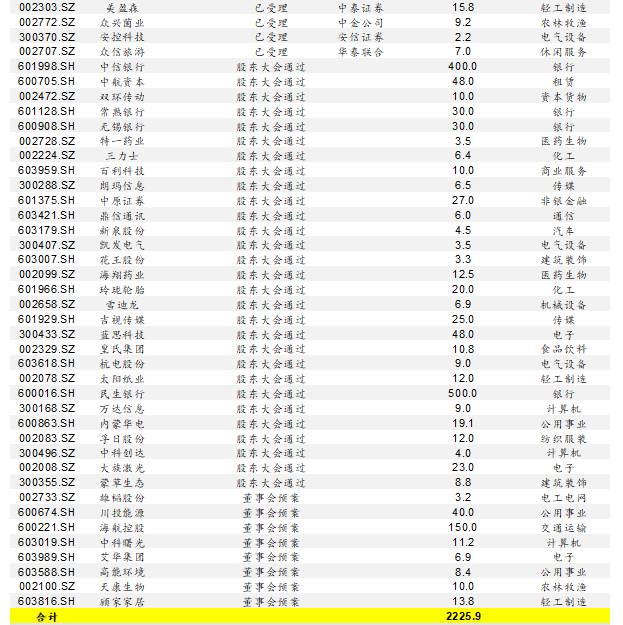

上周,新增3只转债发行方案,包括高能环境(8.4亿元)、天康生物(10亿元)和顾家家居(13.8亿元)。此外,大券商转债、能源EB距离发行不远,市场已有所预期。

【私募EB信息追踪】

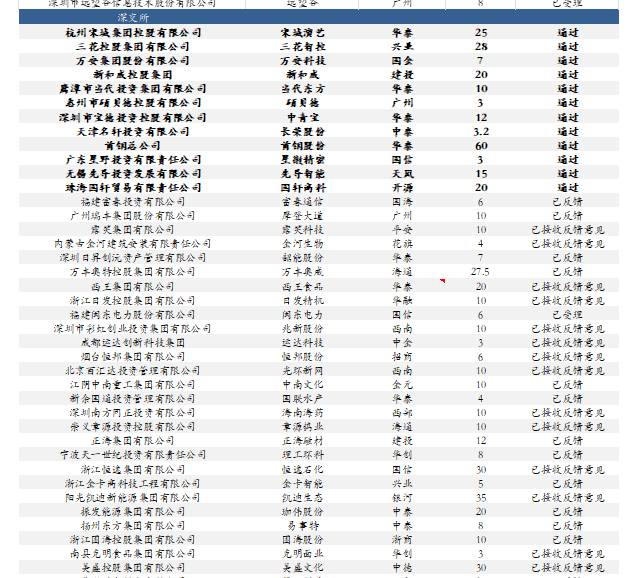

上周新增3个私募EB发行预案:

1)深圳市远望谷信息技术股份有限公司:正股远望谷,发行额8亿元,主承销商为广州证券;

2)浪潮集团有限公司:正股浪潮信息,发行额25亿元,主承销商为国泰君安;

3)亚太机电集团有限公司:正股亚太股份,发行额10亿元,主承销商为中泰证券。

此外,新增17金河E1、17宝德E2、17华夏EB的条款信息,详见下方图表。

【应合规要求,此处有删减,请参见正式报告】